即将IPO的「Keep」,和痛失几百亿美金市值的「Peloton」

2492

2492成立 8 年,从天使轮到 F 轮,「Keep」终于上市了。

「Keep」什么时候上市,一直被行业关注。「Keep」作为国内最大的在线健身平台,招股书的发布让外界有一个公开的资料可以洞悉国内在线健身行业的发展和格局。

而「Keep」在这个时候上市,在情理之中,也令人担忧其时机合适与否。前者是因为疫情必然会给「Keep」的某些数据以加持,而后者,大洋彼岸的「Peloton」刚经历了一系列考验,从 500 亿美金左右的市值跌倒了现在不剩 100 亿美金,少数股东 Blackwells Capital 的一份 PPT 更是将 CEO 拉下了马(时间点的因果)。

在这个中美两国头部在线健身/居家健身公司的重要节点,我们刚好能够通过资料与数据去看下 2 个市场的发展情况,2 家公司的商业模式和行业的竞争壁垒。所以下文主要会分 3 个部分,1、「Keep」招股书的关键数据;2、从「Peloton」财报和 PPT 看市值大跌的锅,是管理层的还是商业模式的?3、数据对比之后的一些观察。

温馨提示:数据太多了,笔者算着算着也快晕了,可直接看加粗字体的结论,当然是我没算错的基础上...有错的话,烦请读者温柔提示。

我们先看下「Keep」的几项数据。

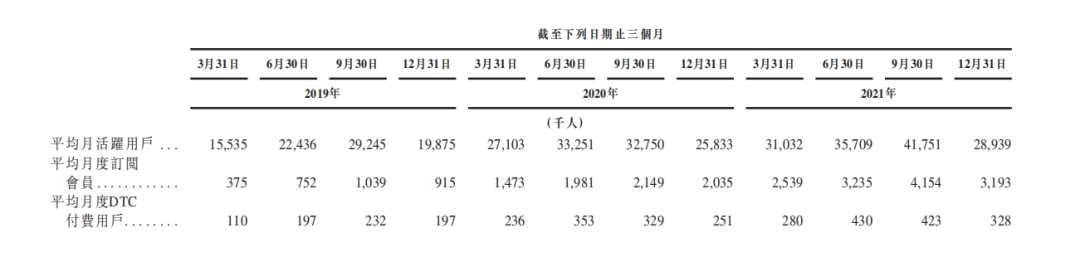

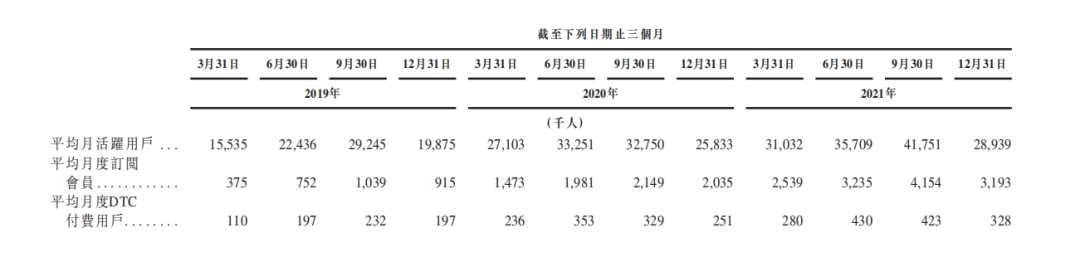

在招股书里面,关于用户,「Keep」给出了几个数据,MAU、平均月度订阅会员、平均月度 DTC 付费用户。

但这里会有一个小问题,就是综合看营销数据,2021 年前 3 个季度的直线增长花费了「Keep」超 8 亿人民币的营销支出,2020 年同期,仅为 1.85 亿人民币。而且,2021 年 Q4 的 MAU 滑落比以往更严重。花费数亿购买的 MAU,留存并不好。

这个时候,年度 MAU 平均数据,可能更直观一些。

为什么看年度?除了营销费用提升带来的影响外,还因为健身会有一个季节性因素,「Keep」在招股书中也提到了。其实我们之前在和 SHEIN 的咨询公司去聊的时候也聊到过,去洞察市场的时候,光年实验室会发现在 Q4 的时候“减脂鸡胸肉”的搜索量会大幅下降,因为穿得厚,人们放弃了健身,所以看到上图 Q4 都会下滑。

去看年度数据的时候,我发现,在 2020 年,MAU 是 2973 万,同比增长了 36.56%,但 2021 年为 3436 万,同比增长仅为 15.55%。即使给出了数倍的营销支出,2021 年的 MAU 增长依然乏力。

订阅用户也成类似趋势,但相较于 MAU 的数据,订阅用户增长率更好看,2020 年同比增长了 148%,2021 年则为 71.72%,愿意为健身内容付费的用户增速明显。

前面 2 个数据都是比较好理解的,简单解释下 DTC 付费用户,按照招股书信息,指的是通过「Keep」 DTC 渠道购买品牌自有产品的用户,「Keep」的 DTC 渠道指的是,「Keep」平台、京东和天猫的自营商店,但是「Keep」也同时指出了核算方法,简单说,如果一个用户在「Keep」 App 内部购买了、也在天猫旗舰店购买了,会重复核算,算 2 个用户。DTC 付费用户的峰值数据是 43 万。按照当月计算的话,大概 100 个 MAU 里面,有一个人会购买 Keep 的自有品牌商品。

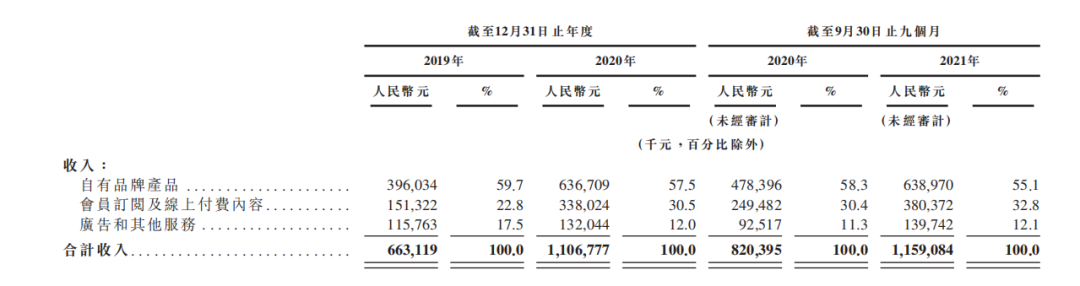

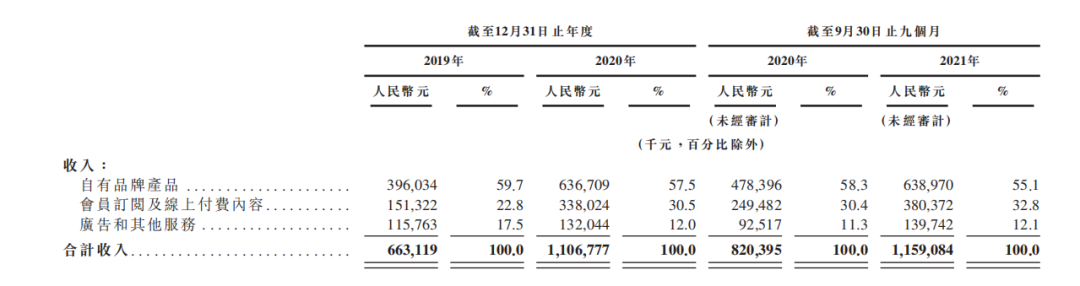

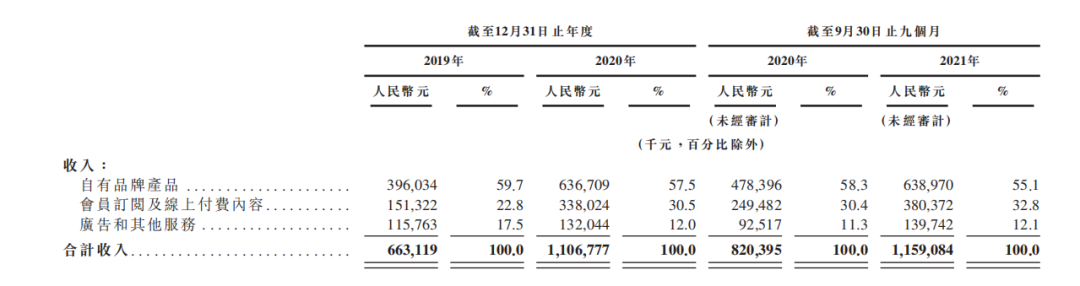

整体来看,「Keep」最主要的收入还是来自于卖品牌产品,包括单车、跑步机、一些小件的健身设备等等,几个会计期间,占比均超过 50%。但从 2019 年开始到现在,占比在小幅降低,每年大概下降 2 个百分点的样子。

相较之下,线上内容的收入,占比位居第 2,但上涨幅度较大,从 2019 年的 22.8%,到 2020 年的 30.5%,再到 2021 年前三季度的 32.8%。线上内容正在慢慢成为收入支撑。

广告和线下健身房 Keepland 的收入,受广告行业变化、疫情导致的线下参与度降低,都没有很大起色。

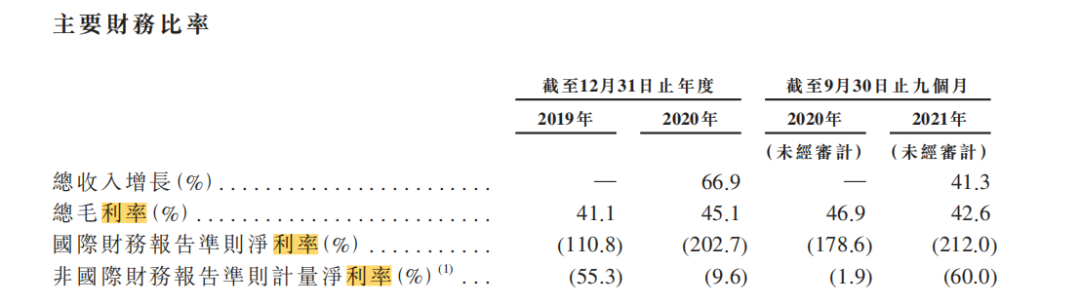

而整体来看,三条收入线构成商业模式的「Keep」,从未盈利。

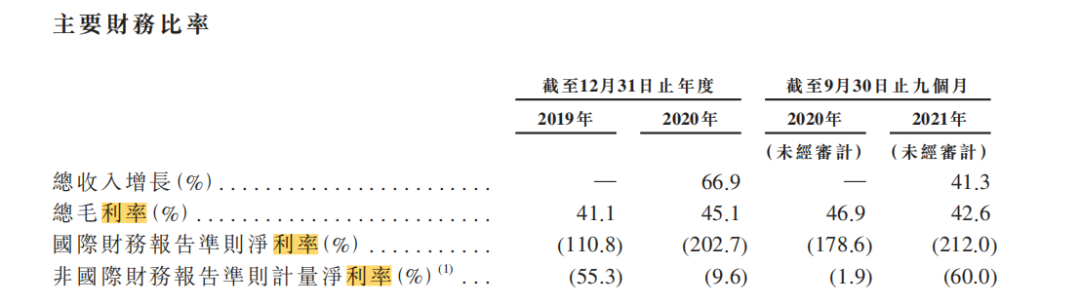

净利率是净利润/亏损占对应期间总收入的占比,从这个数据来看,「Keep」颇有一点越扩规模、亏损越大的趋势,2021 年前三季度的净利率(非国际财务报告准则)为 -60%,这让 2020 年已经降到 -9.6% 的净利率,一下又变得没有希望。

进一步去看每条业务线的情况。

品牌产品的毛利率在 30% 左右,线上内容 60% 左右,广告和其他服务毛利率有所上升,在 2021 年前三季度接近 60%。但显然,各条业务线的毛利空间不足以覆盖营销和其他开支。

且结合来看,线上内容因为具有规模效应且边际成本会逐渐降低的优势,毛利空间更大。也就是说,线上内容更容易帮助「Keep」去盈利,但现在「Keep」存在一个问题,当收入上去之后,线上内容的毛利率却在下降,这并不是一个正常的迹象。

总结下:1、「Keep」的规模在增长(包括收入、用户等数据),但出现乏力态势。且烧钱做营销,带来不了等比例的用户增长。

2、「Keep」的主要收入来自于品牌产品销售,但是这一部分的毛利率较低,除非营销压力下降,否则很难盈利。相较之下,线上内容的订阅和付费,毛利率更高、且规模化之后边际成本可降低,更有机会带来盈利希望,但「Keep」的这块业务呈现出反规模化趋势,也就是规模越大、毛利率在下降。而且,从自身的使用经验来看,「Keep」实际的订阅价格也会比标价更低,因为尤记得,2021 年年底还是 2022 年年初,续费「Keep」年度会员的时候,赠送了包括网易严选、芒果 TV 等 9 种会员。虽然付费用户变多了,但从 Keep 的定价和策略上,用户依然价格敏感。

这时候,我们去和「Peloton」对比,其实有一定意义。因为 1、「Peloton」的主要营收也是来自于硬件产品的销售和线上内容的订阅,且这 2 种收入几乎占了全部;2、「Peloton」的硬件毛利率也更低,主要靠线上内容赚钱;3、虽然 Peloton 出现了各种问题,但是有过 3 个季度的盈利阶段。

我结合公司财报和传闻中的 PPT,对应「Keep」情况,去看这家公司的差异。

1、也烧钱做增长,但效率更高些

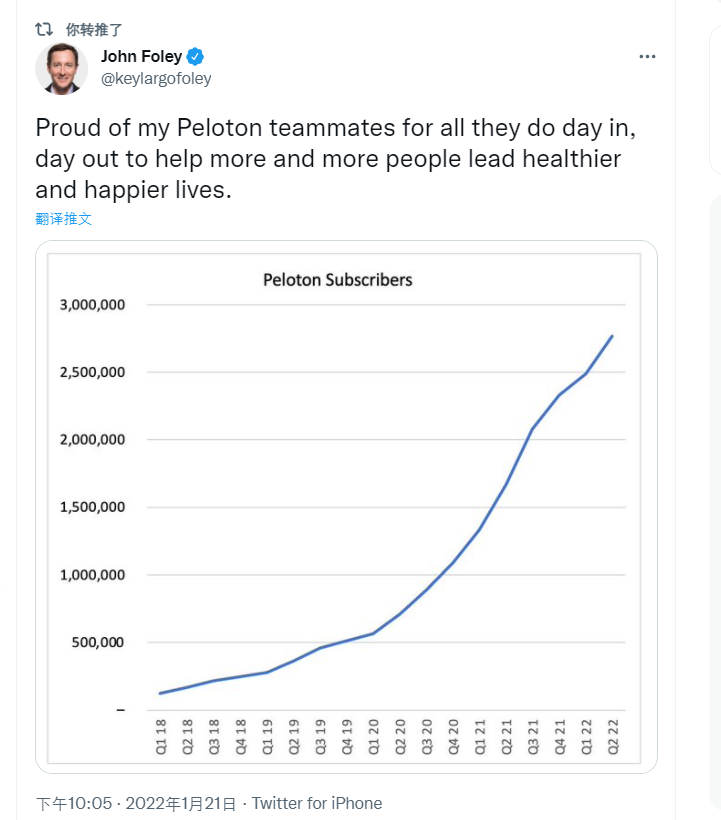

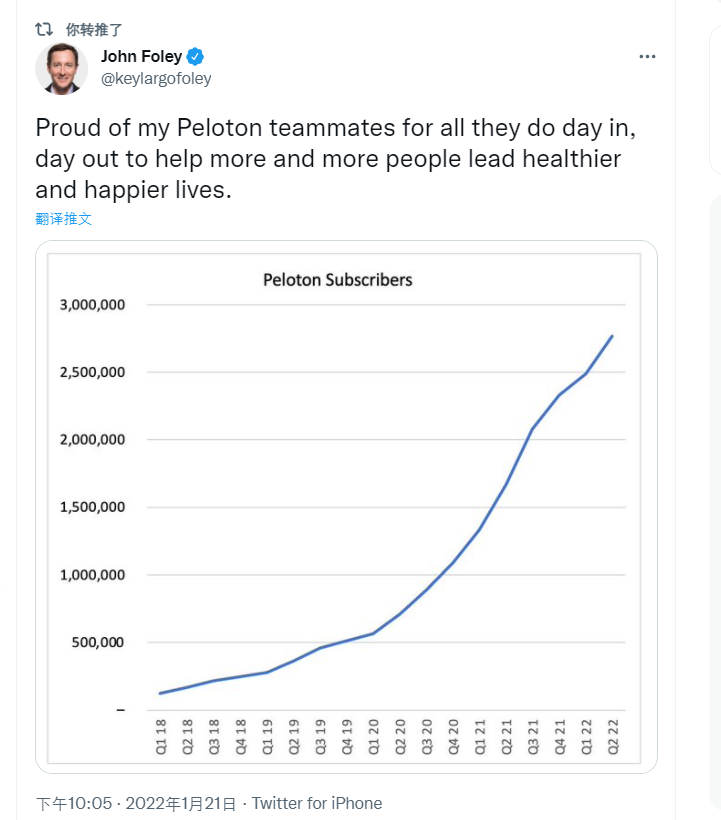

在用户层面,和「Keep」不太一样,「Peloton」因为早期主要为购买硬件的用户提供在线课程,所以公布的数据主要为订阅会员,之后在线健身平台也对未购买硬件的用户开放,所以订阅会员部分分为有硬件的 Connected Fitness Subscribers 和没硬件的 Peloton Digital Subscribers。

综合考虑三方数据,拥有「Peloton」账户的人数在 600 万左右,和「Keep」千万级 MAU 的用户规模不在一个级别。

但如果看支付月费的订阅用户,根据 2021 年 Q4 财报(以实际时间为准,「Peloton」将该对应期间财报称为 2022 年 Q2 财报),购买硬件的订阅账户数为 276 万(一个人、一个家庭,如果共用一个账户都算 1 个订阅账户)。不看占比,只看绝对值的话,2021 年 Q4,「Keep」订阅用户为 319 万,两者相差 43 万左右。

但同样的,「Peloton」也为订阅用户的增长烧钱不少,仅 2021 年 Q4 的营销费用高达 3.5 亿美金,是去年同期的 2 倍,相较于去年同期订阅账户数据,带来了 66% 的增长。相较之下,看 2021 年前三季度数据,「Keep」是 4 倍的营销费用,带来了 16% 左右的 MAU 增长,52% 的订阅用户增长。

从增长情况来看,经历了安全危机的「Peloton」并不占下风,而且更关键的是,「Peloton」烧钱带来订阅账户增长的话,必然会带来高单价的硬件收入。也就是说,Peloton 烧钱,更有效率。

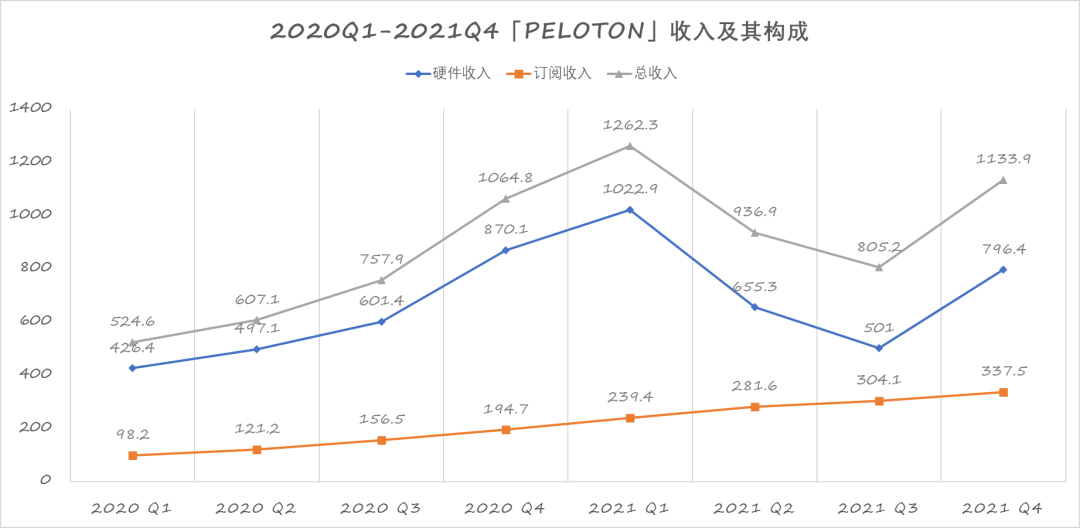

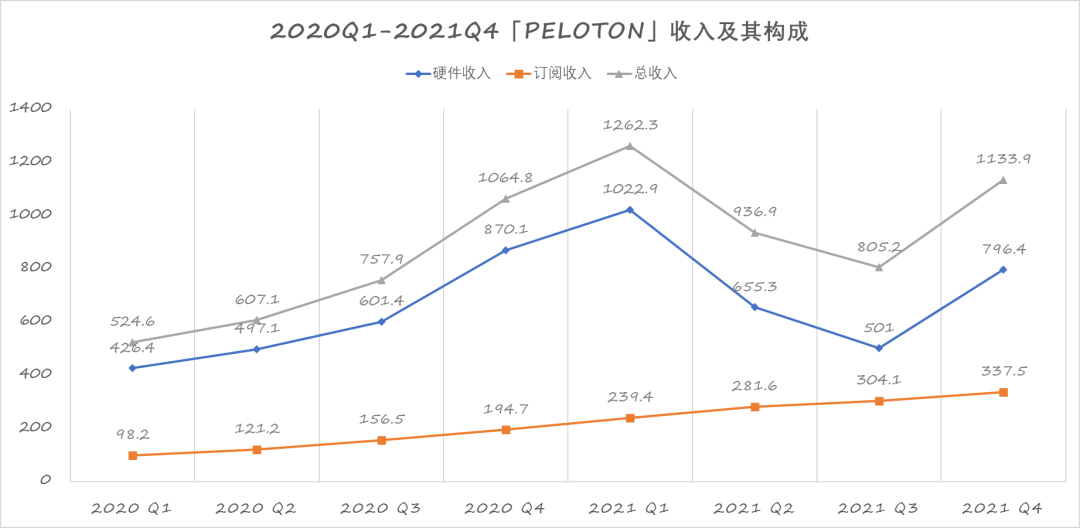

营收层面, 「Peloton」更简单, 截至 2021 年 12月 31 日的季度里面,公司一共创造了 11.339 亿美金的收入,其中 70.2% 来自于硬件收入,也就是卖了将近 8 亿美金的硬件,软件收入占比差一点 30%,也有 3.3 亿美金了。

和「Keep」相同,「Peloton」的硬件收入占比也在下滑,2021 年 Q4 数据跟 2020 年 Q4 相比,降低了 11.5 个百分点。软件订阅收入占比则稳步提升,但和「Keep」不一样的是,「Peloton」的内容收入呈现出规模化优势,边际成本逐渐降低,在 2021 年 Q4,订阅业务的毛利率已经接近 68%。「Keep」则从 60% 多的毛利率降低到 50% 多。

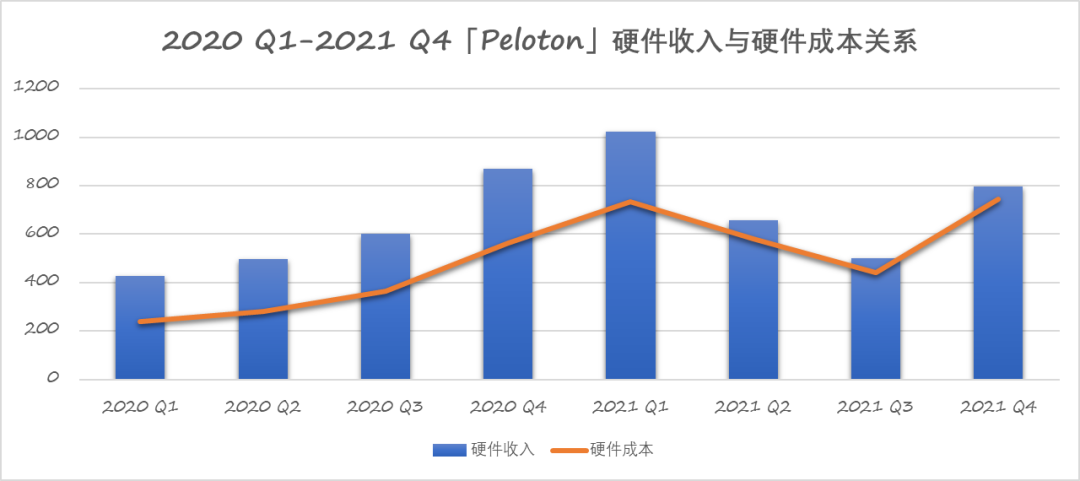

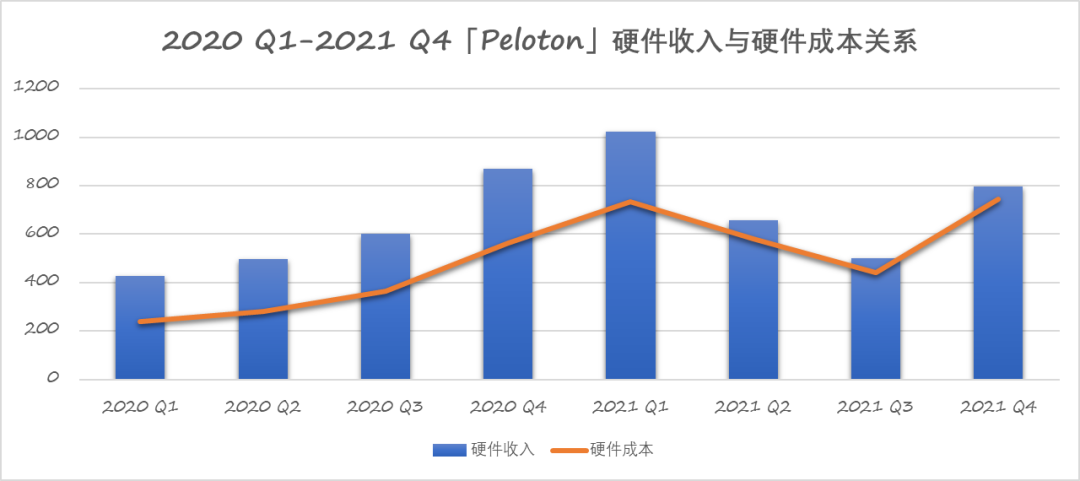

比较难看的数据是,「Peloton」的硬件收入在 2021 年 Q2 开始大幅下滑,这与安全事件有一定关系。更关键的在于,不仅销售额出现问题,本来能够覆盖掉营销大头支出的硬件毛利率突然不见了。

上图是财报中关于硬件收入与硬件成本的数据,可以看到直到 2021 年 Q1,问题不大,每个季度的硬件业务,能留出个大约 2-3 亿美金的毛利来去覆盖营销成本。

但是从 2021 年 Q2 开始,硬件成本居高不下,硬件的成本收入占比接近 90%,在 2021 年甚至达到了 93.61% 。相较之下,在还没有规模化的 2017年-2019 年,硬件的成本/收入占比一直在 60% 徘徊。也就是销量上来之后,本应该优化供应链降低硬件成本的「Peloton」,反而成本直冲云霄。

其实从主观意愿上,「Peloton」的管理层是想进一步强化供应链的,但盲目乐观了一些,在中国台湾购买工厂、在美国自建工厂,导致成本飞涨。另外,财报里面还提到了物流、原材料价格上涨、收购的 Precor 的产品产生成本、以及自身商品降价等多个因素,综合导致 2020 年同期 35.3% 的硬件毛利率,过了一年只剩下了 6.4%。

相较之下,「Keep」一直能够将自有品牌产品的毛利率控制在 30% 左右,但问题在于自有品牌产品的毛利空间覆盖不了营销费用,2021 年前三个季度,硬件毛利空间是 1.8 亿人民币左右,营销费用 8 亿人民币,有 6.2 亿的缺口。在接近于盈利的 2020 年,自有品牌产品 2.3 亿,营销费用 3 亿,缺口 0.7 亿。换句话说,「Keep」自有品牌产品的单价不够高、或者并未建立足够的品牌度将营销成本降低到一个合理水平。

所以,对于「Peloton」这一个品牌来说,锅还是在于供应链的管理,产品安全出了问题、各环节成本也控制不住,另外也在于策略问题,付出了成本去收购 Precor 但收益不大。但对于整个行业来说,理论上来讲,只要硬件毛利能够起码保持在相对合理的水平,不断形成规模效应的健身内容平台,就能够为公司持续输血。

所以,我们看到了 Netflix CFO 来继任 CEO 职务,这可能跟「Peloton」本身的盈利点还是内容相关,而且很明显「Peloton」需要一个更会算账的掌舵人。

其实,从上面的数据我们不难看出,「Keep」和「Peloton」从业务起点、商业模式和目标人群上都有差别。

1、「Peloton」创始人最初其实是因为自己和妻子约不上单车课,才起意来做线上健身,打破线下物理界限、形成规模化效应。第一开始就是想做内容,「Keep」也是一样,但因为「Peloton」找不到合适的硬件才自己去做,改变了路线。但从做内容卖单车,这让「Peloton」圈定的用户变为能够支付 2000 美金买一辆单车的高付费用户。而之后的增长,也是更专注于同类用户,形成了“小而美”的循环。

「Keep」则是完全以健身内容起家,然后去做消费品,在大量非付费用户中寻找付费用户。而包括广告的业务模式,也让 Keep 更寻求用户规模的增长。

2、两家公司的起点不同,导致用户对于内容的粘性也不一样,「Peloton」的订阅用户月流失率一直维持在 1% 以下,「Keep」的核心用户(一个月内至少 4 天进行课程锻炼的 MAU)的第 12 月平均留存率为 49%。

这也就是说,虽然现阶段大家赚不赚钱、收益能不能大幅增长靠的是软件,但是硬件可能才是核心竞争力。因为长视频的现状告诉我们,内容可以做到优质,但不具备垄断性。花几千美金、几千人民币购买了硬件的用户,比单纯订阅内容的用户的迁移成本要高太多。

但这不止对于「Keep」,对于「Peloton」来说,也都是一块难啃的骨头,海外资本助推下入局者越来越多,国内也有华为、百度等大厂想要借助于打造健身镜,作为流量入口。在硬件和技术上取得突破,加上优质内容的加持,才有可能形成商业闭环。但不论如何,业务本就不复杂的「Peloton」曾经短暂的盈利告诉我们,这是一个可以跑通的模式。

3、品牌对于「Keep」至关重要,出海不是好选择。「Keep」在国内拥有先发优势,在健身 App 市场和健身设备市场,给出的市场份额数据分别为 44.7% 和 38.8%,均为最高。相较于海外市场,在国内「Keep」更有望占领用户心智。通过进一步提升品牌力,做出更好体验、更有利润空间的硬件产品。当然同时还需要权衡成本与发展,等中国健身市场和用户的成熟...

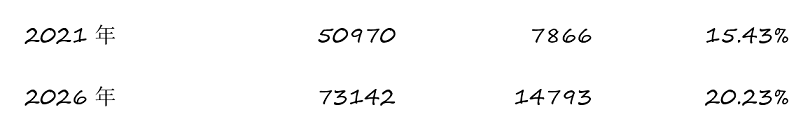

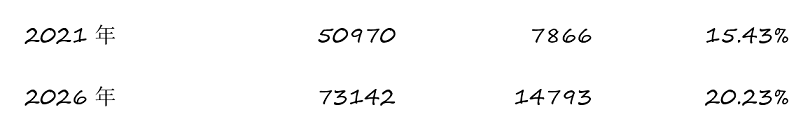

截至 2020 年年底,中国健身人群超过 3 亿,是全球健身人群规模最大的国家,未来的增长率也是欧美市场的 2 倍。这也意味着市场很有潜力,换言之,很初级,表现在健身房的普及率和人均支出,中国健身人群人均每年健身支出不及美国市场的 1/5。单位(亿人民币)| 数据来源;「Keep」招股书

如果调研数据没有问题,2026 年,中国健身市场会达到全球的 1/5,而且中国可能会绕过先线下健身房普及,再渗透线上的过程,转而同步发展。

市场阶段,注定了 Keep 的困难。但 Keep 如果稳步发展,依然有想象空间。

成立 8 年,从天使轮到 F 轮,「Keep」终于上市了。

「Keep」什么时候上市,一直被行业关注。「Keep」作为国内最大的在线健身平台,招股书的发布让外界有一个公开的资料可以洞悉国内在线健身行业的发展和格局。

而「Keep」在这个时候上市,在情理之中,也令人担忧其时机合适与否。前者是因为疫情必然会给「Keep」的某些数据以加持,而后者,大洋彼岸的「Peloton」刚经历了一系列考验,从 500 亿美金左右的市值跌倒了现在不剩 100 亿美金,少数股东 Blackwells Capital 的一份 PPT 更是将 CEO 拉下了马(时间点的因果)。

在这个中美两国头部在线健身/居家健身公司的重要节点,我们刚好能够通过资料与数据去看下 2 个市场的发展情况,2 家公司的商业模式和行业的竞争壁垒。所以下文主要会分 3 个部分,1、「Keep」招股书的关键数据;2、从「Peloton」财报和 PPT 看市值大跌的锅,是管理层的还是商业模式的?3、数据对比之后的一些观察。

温馨提示:数据太多了,笔者算着算着也快晕了,可直接看加粗字体的结论,当然是我没算错的基础上...有错的话,烦请读者温柔提示。

我们先看下「Keep」的几项数据。

在招股书里面,关于用户,「Keep」给出了几个数据,MAU、平均月度订阅会员、平均月度 DTC 付费用户。

但这里会有一个小问题,就是综合看营销数据,2021 年前 3 个季度的直线增长花费了「Keep」超 8 亿人民币的营销支出,2020 年同期,仅为 1.85 亿人民币。而且,2021 年 Q4 的 MAU 滑落比以往更严重。花费数亿购买的 MAU,留存并不好。

这个时候,年度 MAU 平均数据,可能更直观一些。

为什么看年度?除了营销费用提升带来的影响外,还因为健身会有一个季节性因素,「Keep」在招股书中也提到了。其实我们之前在和 SHEIN 的咨询公司去聊的时候也聊到过,去洞察市场的时候,光年实验室会发现在 Q4 的时候“减脂鸡胸肉”的搜索量会大幅下降,因为穿得厚,人们放弃了健身,所以看到上图 Q4 都会下滑。

去看年度数据的时候,我发现,在 2020 年,MAU 是 2973 万,同比增长了 36.56%,但 2021 年为 3436 万,同比增长仅为 15.55%。即使给出了数倍的营销支出,2021 年的 MAU 增长依然乏力。

订阅用户也成类似趋势,但相较于 MAU 的数据,订阅用户增长率更好看,2020 年同比增长了 148%,2021 年则为 71.72%,愿意为健身内容付费的用户增速明显。

前面 2 个数据都是比较好理解的,简单解释下 DTC 付费用户,按照招股书信息,指的是通过「Keep」 DTC 渠道购买品牌自有产品的用户,「Keep」的 DTC 渠道指的是,「Keep」平台、京东和天猫的自营商店,但是「Keep」也同时指出了核算方法,简单说,如果一个用户在「Keep」 App 内部购买了、也在天猫旗舰店购买了,会重复核算,算 2 个用户。DTC 付费用户的峰值数据是 43 万。按照当月计算的话,大概 100 个 MAU 里面,有一个人会购买 Keep 的自有品牌商品。

整体来看,「Keep」最主要的收入还是来自于卖品牌产品,包括单车、跑步机、一些小件的健身设备等等,几个会计期间,占比均超过 50%。但从 2019 年开始到现在,占比在小幅降低,每年大概下降 2 个百分点的样子。

相较之下,线上内容的收入,占比位居第 2,但上涨幅度较大,从 2019 年的 22.8%,到 2020 年的 30.5%,再到 2021 年前三季度的 32.8%。线上内容正在慢慢成为收入支撑。

广告和线下健身房 Keepland 的收入,受广告行业变化、疫情导致的线下参与度降低,都没有很大起色。

而整体来看,三条收入线构成商业模式的「Keep」,从未盈利。

净利率是净利润/亏损占对应期间总收入的占比,从这个数据来看,「Keep」颇有一点越扩规模、亏损越大的趋势,2021 年前三季度的净利率(非国际财务报告准则)为 -60%,这让 2020 年已经降到 -9.6% 的净利率,一下又变得没有希望。

进一步去看每条业务线的情况。

品牌产品的毛利率在 30% 左右,线上内容 60% 左右,广告和其他服务毛利率有所上升,在 2021 年前三季度接近 60%。但显然,各条业务线的毛利空间不足以覆盖营销和其他开支。

且结合来看,线上内容因为具有规模效应且边际成本会逐渐降低的优势,毛利空间更大。也就是说,线上内容更容易帮助「Keep」去盈利,但现在「Keep」存在一个问题,当收入上去之后,线上内容的毛利率却在下降,这并不是一个正常的迹象。

总结下:1、「Keep」的规模在增长(包括收入、用户等数据),但出现乏力态势。且烧钱做营销,带来不了等比例的用户增长。

2、「Keep」的主要收入来自于品牌产品销售,但是这一部分的毛利率较低,除非营销压力下降,否则很难盈利。相较之下,线上内容的订阅和付费,毛利率更高、且规模化之后边际成本可降低,更有机会带来盈利希望,但「Keep」的这块业务呈现出反规模化趋势,也就是规模越大、毛利率在下降。而且,从自身的使用经验来看,「Keep」实际的订阅价格也会比标价更低,因为尤记得,2021 年年底还是 2022 年年初,续费「Keep」年度会员的时候,赠送了包括网易严选、芒果 TV 等 9 种会员。虽然付费用户变多了,但从 Keep 的定价和策略上,用户依然价格敏感。

这时候,我们去和「Peloton」对比,其实有一定意义。因为 1、「Peloton」的主要营收也是来自于硬件产品的销售和线上内容的订阅,且这 2 种收入几乎占了全部;2、「Peloton」的硬件毛利率也更低,主要靠线上内容赚钱;3、虽然 Peloton 出现了各种问题,但是有过 3 个季度的盈利阶段。

我结合公司财报和传闻中的 PPT,对应「Keep」情况,去看这家公司的差异。

1、也烧钱做增长,但效率更高些

在用户层面,和「Keep」不太一样,「Peloton」因为早期主要为购买硬件的用户提供在线课程,所以公布的数据主要为订阅会员,之后在线健身平台也对未购买硬件的用户开放,所以订阅会员部分分为有硬件的 Connected Fitness Subscribers 和没硬件的 Peloton Digital Subscribers。

综合考虑三方数据,拥有「Peloton」账户的人数在 600 万左右,和「Keep」千万级 MAU 的用户规模不在一个级别。

但如果看支付月费的订阅用户,根据 2021 年 Q4 财报(以实际时间为准,「Peloton」将该对应期间财报称为 2022 年 Q2 财报),购买硬件的订阅账户数为 276 万(一个人、一个家庭,如果共用一个账户都算 1 个订阅账户)。不看占比,只看绝对值的话,2021 年 Q4,「Keep」订阅用户为 319 万,两者相差 43 万左右。

但同样的,「Peloton」也为订阅用户的增长烧钱不少,仅 2021 年 Q4 的营销费用高达 3.5 亿美金,是去年同期的 2 倍,相较于去年同期订阅账户数据,带来了 66% 的增长。相较之下,看 2021 年前三季度数据,「Keep」是 4 倍的营销费用,带来了 16% 左右的 MAU 增长,52% 的订阅用户增长。

从增长情况来看,经历了安全危机的「Peloton」并不占下风,而且更关键的是,「Peloton」烧钱带来订阅账户增长的话,必然会带来高单价的硬件收入。也就是说,Peloton 烧钱,更有效率。

营收层面, 「Peloton」更简单, 截至 2021 年 12月 31 日的季度里面,公司一共创造了 11.339 亿美金的收入,其中 70.2% 来自于硬件收入,也就是卖了将近 8 亿美金的硬件,软件收入占比差一点 30%,也有 3.3 亿美金了。

和「Keep」相同,「Peloton」的硬件收入占比也在下滑,2021 年 Q4 数据跟 2020 年 Q4 相比,降低了 11.5 个百分点。软件订阅收入占比则稳步提升,但和「Keep」不一样的是,「Peloton」的内容收入呈现出规模化优势,边际成本逐渐降低,在 2021 年 Q4,订阅业务的毛利率已经接近 68%。「Keep」则从 60% 多的毛利率降低到 50% 多。

比较难看的数据是,「Peloton」的硬件收入在 2021 年 Q2 开始大幅下滑,这与安全事件有一定关系。更关键的在于,不仅销售额出现问题,本来能够覆盖掉营销大头支出的硬件毛利率突然不见了。

上图是财报中关于硬件收入与硬件成本的数据,可以看到直到 2021 年 Q1,问题不大,每个季度的硬件业务,能留出个大约 2-3 亿美金的毛利来去覆盖营销成本。

但是从 2021 年 Q2 开始,硬件成本居高不下,硬件的成本收入占比接近 90%,在 2021 年甚至达到了 93.61% 。相较之下,在还没有规模化的 2017年-2019 年,硬件的成本/收入占比一直在 60% 徘徊。也就是销量上来之后,本应该优化供应链降低硬件成本的「Peloton」,反而成本直冲云霄。

其实从主观意愿上,「Peloton」的管理层是想进一步强化供应链的,但盲目乐观了一些,在中国台湾购买工厂、在美国自建工厂,导致成本飞涨。另外,财报里面还提到了物流、原材料价格上涨、收购的 Precor 的产品产生成本、以及自身商品降价等多个因素,综合导致 2020 年同期 35.3% 的硬件毛利率,过了一年只剩下了 6.4%。

相较之下,「Keep」一直能够将自有品牌产品的毛利率控制在 30% 左右,但问题在于自有品牌产品的毛利空间覆盖不了营销费用,2021 年前三个季度,硬件毛利空间是 1.8 亿人民币左右,营销费用 8 亿人民币,有 6.2 亿的缺口。在接近于盈利的 2020 年,自有品牌产品 2.3 亿,营销费用 3 亿,缺口 0.7 亿。换句话说,「Keep」自有品牌产品的单价不够高、或者并未建立足够的品牌度将营销成本降低到一个合理水平。

所以,对于「Peloton」这一个品牌来说,锅还是在于供应链的管理,产品安全出了问题、各环节成本也控制不住,另外也在于策略问题,付出了成本去收购 Precor 但收益不大。但对于整个行业来说,理论上来讲,只要硬件毛利能够起码保持在相对合理的水平,不断形成规模效应的健身内容平台,就能够为公司持续输血。

所以,我们看到了 Netflix CFO 来继任 CEO 职务,这可能跟「Peloton」本身的盈利点还是内容相关,而且很明显「Peloton」需要一个更会算账的掌舵人。

其实,从上面的数据我们不难看出,「Keep」和「Peloton」从业务起点、商业模式和目标人群上都有差别。

1、「Peloton」创始人最初其实是因为自己和妻子约不上单车课,才起意来做线上健身,打破线下物理界限、形成规模化效应。第一开始就是想做内容,「Keep」也是一样,但因为「Peloton」找不到合适的硬件才自己去做,改变了路线。但从做内容卖单车,这让「Peloton」圈定的用户变为能够支付 2000 美金买一辆单车的高付费用户。而之后的增长,也是更专注于同类用户,形成了“小而美”的循环。

「Keep」则是完全以健身内容起家,然后去做消费品,在大量非付费用户中寻找付费用户。而包括广告的业务模式,也让 Keep 更寻求用户规模的增长。

2、两家公司的起点不同,导致用户对于内容的粘性也不一样,「Peloton」的订阅用户月流失率一直维持在 1% 以下,「Keep」的核心用户(一个月内至少 4 天进行课程锻炼的 MAU)的第 12 月平均留存率为 49%。

这也就是说,虽然现阶段大家赚不赚钱、收益能不能大幅增长靠的是软件,但是硬件可能才是核心竞争力。因为长视频的现状告诉我们,内容可以做到优质,但不具备垄断性。花几千美金、几千人民币购买了硬件的用户,比单纯订阅内容的用户的迁移成本要高太多。

但这不止对于「Keep」,对于「Peloton」来说,也都是一块难啃的骨头,海外资本助推下入局者越来越多,国内也有华为、百度等大厂想要借助于打造健身镜,作为流量入口。在硬件和技术上取得突破,加上优质内容的加持,才有可能形成商业闭环。但不论如何,业务本就不复杂的「Peloton」曾经短暂的盈利告诉我们,这是一个可以跑通的模式。

3、品牌对于「Keep」至关重要,出海不是好选择。「Keep」在国内拥有先发优势,在健身 App 市场和健身设备市场,给出的市场份额数据分别为 44.7% 和 38.8%,均为最高。相较于海外市场,在国内「Keep」更有望占领用户心智。通过进一步提升品牌力,做出更好体验、更有利润空间的硬件产品。当然同时还需要权衡成本与发展,等中国健身市场和用户的成熟...

截至 2020 年年底,中国健身人群超过 3 亿,是全球健身人群规模最大的国家,未来的增长率也是欧美市场的 2 倍。这也意味着市场很有潜力,换言之,很初级,表现在健身房的普及率和人均支出,中国健身人群人均每年健身支出不及美国市场的 1/5。单位(亿人民币)| 数据来源;「Keep」招股书

如果调研数据没有问题,2026 年,中国健身市场会达到全球的 1/5,而且中国可能会绕过先线下健身房普及,再渗透线上的过程,转而同步发展。

市场阶段,注定了 Keep 的困难。但 Keep 如果稳步发展,依然有想象空间。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告