美线:去库存还要多久,消费何时复苏,运价还将下跌?

美国市场有望在寒冬过后迎来一个不算太迟的春天。

据中金最新数据显示,目前美国社会总库存规模远超疫情前水平,可喜的是,总库存同比增速于2022年6月后见顶回落,库销比近几个月基本维持在1.3附近(2019年平均水平为1.42),说明销售需求仍维持韧性,暂未导致库销比明显走高。

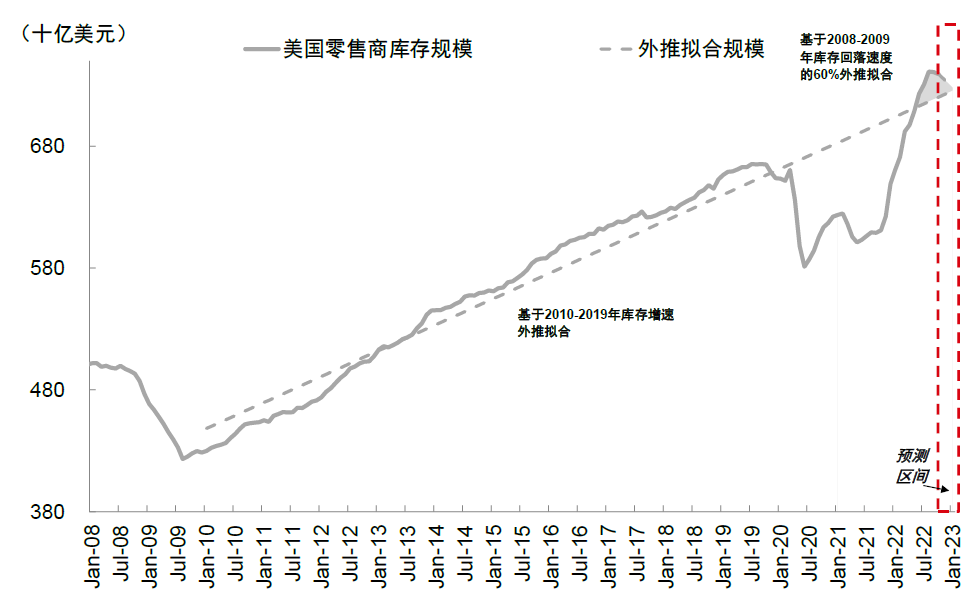

此外,零售商库存规模虽然也高于疫情前,但库销比维持在1.15,与疫情前1.18基本持平,并且库存规模和库销比从2022年9月开始回落。批发商库存则明显高于趋势线,且仍在抬升,表明渠道库存依然承受较大压力。 零售商库存规模已开始回落,或于2023年初回归常态 资料来源:Haver,中金公司研究部 整体去库存或在2023年三季度末(10月附近)回归常态。零售商由于库存规模不高,可能在2023年初最先回归正常水平,生产商去库存大概在明年四季度,批发商由于库存累计最多,完成去库存可能要到2024年底。 从历史经验看,1994年以来,美国共经历了9轮完整库存周期,一个完整周期平均持续37个月,主动去库存平均13个月。本轮主动去库存从2022年三季度开启,参照历史经验,将持续到2023年三季度左右。 主动去库存即是需求回落的结果,也会进一步抑制企业利润率从而加大增长压力。而此轮周期的特殊性在于供需错位更加明显,库存积累较多,但短期消费韧性依然强劲,后续衰退压力是否会带来更大的需求回落也都会影响去库存的速度。

当前美国增长已呈现明显的下行态势,各项指标显示衰退压力将出现在2023年上半年。

在这一背景下,部分电商及零售企业通过延长促销季以应对去库存压力,包括亚马逊、沃尔玛在内的零售巨头,都将2022假日购物季的开始时间提前到了10月份,并且折扣力度较往年更大。据Adobe数字价格指数显示,11月零售价格环比下降3.2%,电子产品等类别降价幅度更加明显。

值得欣慰的是,电子商务不断获得份额。Mastercard数据显示,本轮假日购物季,在线销售额在零售总额中的占比为21.6%,高于2021年的20.9% 和2020年的 20.6%。

最终结果如何呢?据美国商务部数据,2022年10月和11月的销售额同比增长7.2%;Mastercard Spending Pulse数据显示,从2022年11月1日到平安夜,美国零售额(不包括汽车)同比增长7.6%,这一数字没有经过调整,表明支出略高于通胀。

虽然没有带来惊人的效果,并且与2021年最后两个月15.4%的同比增幅相去甚远,但仍明显高于2019年3.9%的销售额增幅。并且,销售额较为合理的增幅,叠加零售价格的明显下降,再加上在线销售份额的提升,想必此次大促对零售商尤其是电商清理库存依然起到了积极作用。

目前,美国消费者依然饱受通货膨胀的伤害。据The New Consumer and Coefficient Capital数据,将近一半 (47%) 的美国成年人表示,通货膨胀是美国目前最重要的问题,远远超过枪支暴力、气候变化和COVID-19。

介于通胀高企,消费者正变得更加理性和节俭。Costco 首席执行官Craig Jelinek表示,珠宝和高端电视等昂贵商品的销售放缓。与此同时,餐厅支出同比增长15.1%,而服装销售额仅增长4.4%,电子产品销售额则下降了5.3%。

同时,经济不确定性也促使消费者转向其他支付方式。据Adobe数据,在网购促销周,通过先买后付(BNPL)服务下的订单量增长了85%,先买后付(BNPL)收入与前一周相比增长了88%。

好消息是,据美国劳工统计局数据,通胀自6月触及40年高点以后开始有所缓解。密歇根大学消费者信心指数显示,2022年12月至11月,美国消费者信心指数上升了4.0%。

天并没有塌下来。

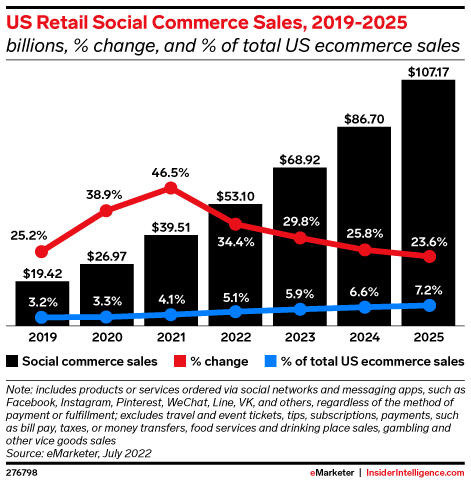

但鉴于很大一部分消费者正在缩减支出,预计2023年美国零售额增长将仅为2.9%,较2022年的8.7%大幅放缓。与此形成鲜明对比的是,社交电商的火热蔓延。

社交商务零售销售额将保持20%以上的增速

据The New Consumer 和 Coefficient Capital 的“2023年消费趋势”报告,大约27%的受访者表示,他们是因为TikTok视频而购买了产品。eMarketer数据显示,27.3%的美国TikTok用户使用该平台购买过东西,预计到2026年,该数字将达到39.9%。

TikTok将娱乐和购物同步化,为用户提供了90年代逛商场一样的神奇体验,并正以极快的速度把用户转变为购物者。尽管通货膨胀依然处于高位,但电子商务将继续在TikTok等社交平台上流行起来。

依据惯例,随着农历新年的来临,亚洲生产放缓,航运公司通常采用停航策略以使供应与需求保持一致。2020年,由于Covid爆发,农历新年带来的生产放缓状态被迫延长,而在2021年和2022年,航运公司都保持着较高的运力以满足较高的需求水平。

目前,鉴于需求增长停滞,运费仍在下降,航运公司在2023年春节期间应该削减额外运力以试图遏制不断下滑的运费,这显然更符合常理。

然而,事实并非如此。

将2023年与2019年以及2015-2019年的平均运力增长进行比较,可以看到,运力在显著增加。其中,亚洲-北美西海岸运力增长35%-38%,亚洲-北美东海岸运力增长57%-59%,亚洲-北欧运力增长28%-42%,亚洲-地中海运力是唯一接近疫情前水平的贸易通道。

数据来源:sea-intelligence.com

过去两年行业井喷,船司大肆采购新船,未来两年将迎来集中交付潮。BIMCO最新报告指出,2023年新船交付量预计240万标准箱,2024年将增加到280万标准箱。预计2022年全球船队总增长率为3.5%,2023年为7.8%,2024年为8.3%。

需求复苏尚未明了,运力却不可避免地陷入冗余。航运公司坐拥大量现金,在2022年三季度高利润的进一步加持下,一场价格战或许难以避免。

随着高运价的一去不回,物流供应链的可靠性和可预见性也得到了明显的增强,消费端的不确定性却暂时难以消除。但可以预见的是,零售端有望优先完成去库存,步入良性通道。而随着通胀趋缓、消费者信心逐渐反弹、线上零售新业态的兴起,美国电商市场有望在寒冬过后迎来一个不算太迟的春天,而这又将进一步带动零售去库存周期的提前。