2021年10大航运数据:海运市场非比寻常的一年

2727

2727众所周知,全球海运费在 2021 年创下了历史新高。而最近这段时间,还没有任何迹象表明运费会在短期恢复到疫情爆发之前的正常状态。以下是外媒整理的涵盖集装箱运输和大宗商品运输的数字图表,从不同角度突出了2021年整个海运市场的非比寻常。

注:图表来自 Shutterstock。

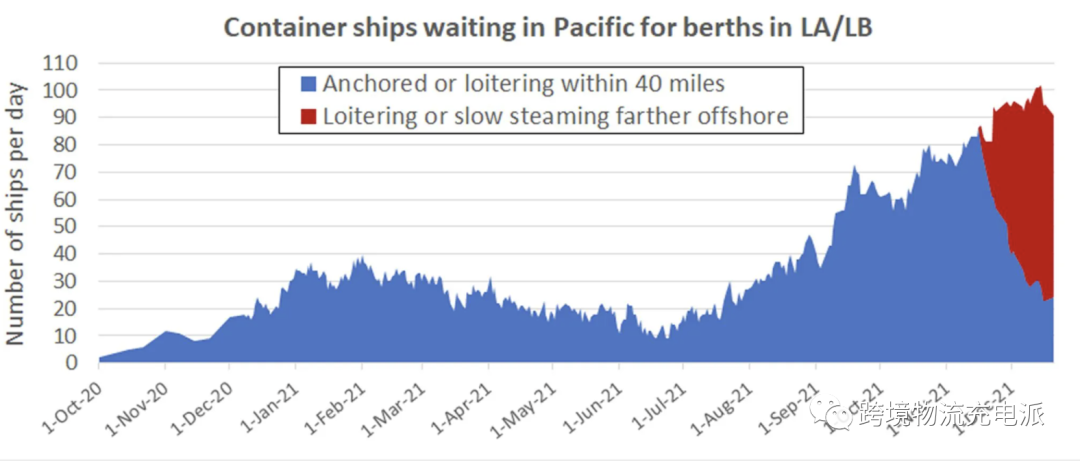

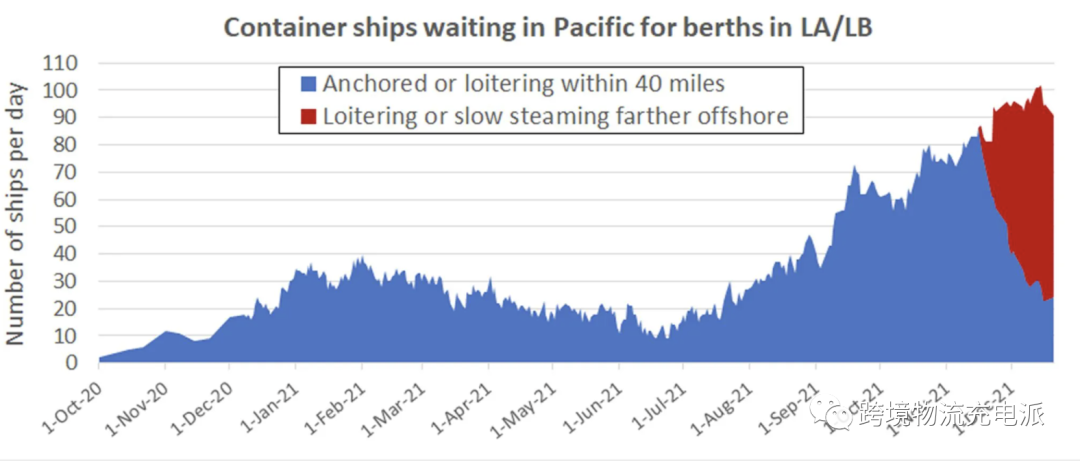

等待 LA/LB 泊位的船舶

美国供应链遭遇压力的一个衡量标准是:在洛杉矶和长滩港口等待泊位的集装箱船数量,因为这些港口处理了美国大约 40% 的集装箱进口。在码头排队的船舶越多,在途的美国库存与可供出售的库存相比就越多。

南加州港口的排队在今年第一季度达到高峰,第二季度回落,然后在第三季度和第四季度攀升至新的高度,并且远远超过第一季度的最高点。

截至上周,在太平洋排队有 91 艘集装箱船。自 11 月 23 日以来,该数字一直在 90 以上,12 月 15 日达到 102 的峰值。

(相关阅读:全球最新港口拥堵情况示意图 | 希腊比雷埃夫斯、马来西亚巴生港等进入榜单,101艘船横跨1000英里,在洛杉矶和长滩等待泊位)

注:图表来自美国托运人基于南加州海洋交易所的数据。

海运进口货物量

消费者对商品的需求推高了即期运费,进而推高了租船费率。美国海关每天进口货物量的数据凸显了这种需求的持续强劲。

圣诞节将货物运入该国的热潮已经结束,但即便如此,每日进口出货量仍接近历史最高水平,比新冠疫情爆发之前的同期增长了 40%。

注:美国海关进口的 7 天货量平均线,图表来自 FreightWaves。

进口集装箱数量

FreightWaves 的 SONAR 平台发表的托运人海洋进口指数表示,当来自出口目的地的船舶抵达美国港口时,进口指数是数周前美国进口量的风向标。该指数在 5 月达到 250 左右的峰值,11 月跌至 150 左右,现在已反弹至 200 以上,表明 2022 年第一季度的交易量继续非常强劲。

注:图表来自 FreightWaves。

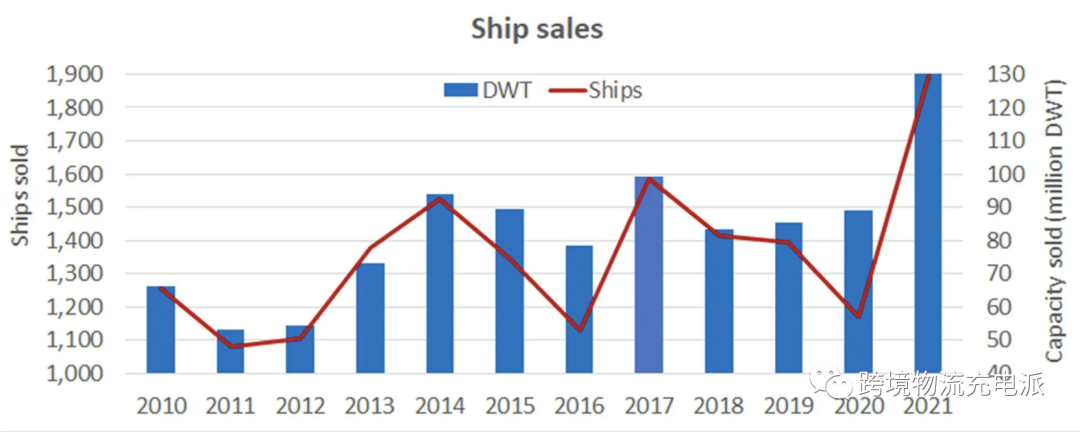

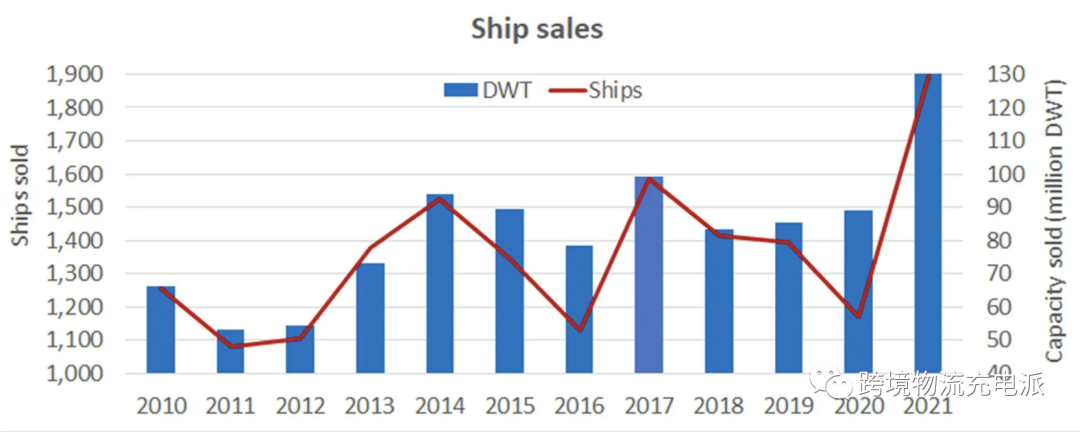

集装箱船买卖数量

2021 年海运市场引人触目的另一个原因是:大量船舶在二手市场上交易。

截至 12 月中旬,希腊的 Allied Shipbroking 迄今已售出 1,897 艘船舶,总运力为 1.3084 亿载重吨。这远高于金融危机以来任何一年的出售总数量,以载重吨计算,比 2017 年的前十年高点高出 32%。

集装箱船销售受到高运费的推动。承运人不仅通过租船,而且还通过收购来增加利率的上行风险。MSC 是今年迄今为止最大的船只买家。(相关阅读:全球第二大船公司MSC将以57亿欧元收购非洲最大的物流运输运营商Bolloré Africa Logistics!)

散货船和油轮的销售数量也很高,尤其是散货船。根据 Allied 的数据,与 2019 年同期相比,在新冠疫情之前,油轮销售额(以载重吨计算)增长了 32%,散货船销售额猛增了 81%。

注:图表来自美国托运人基于 Allied Shipbroking 的数据。2021年的数据截止到 12 月的第二周。

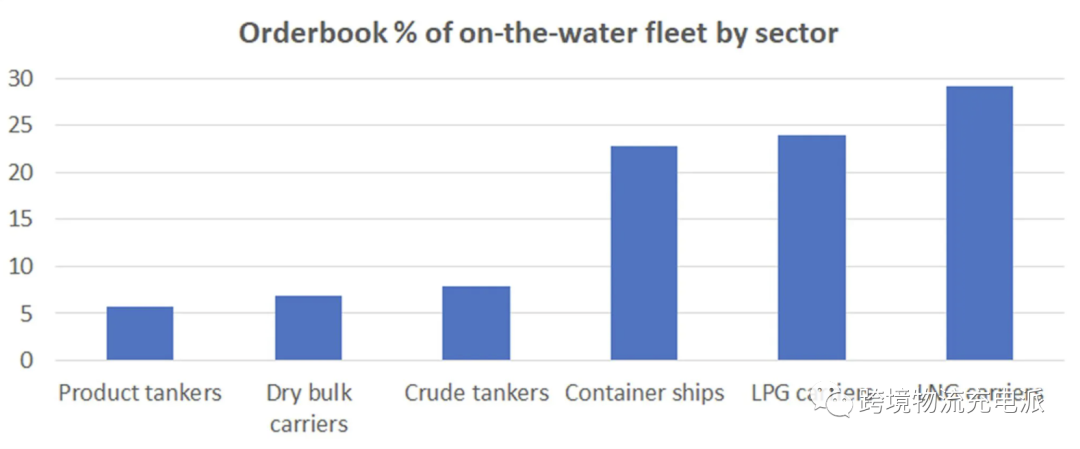

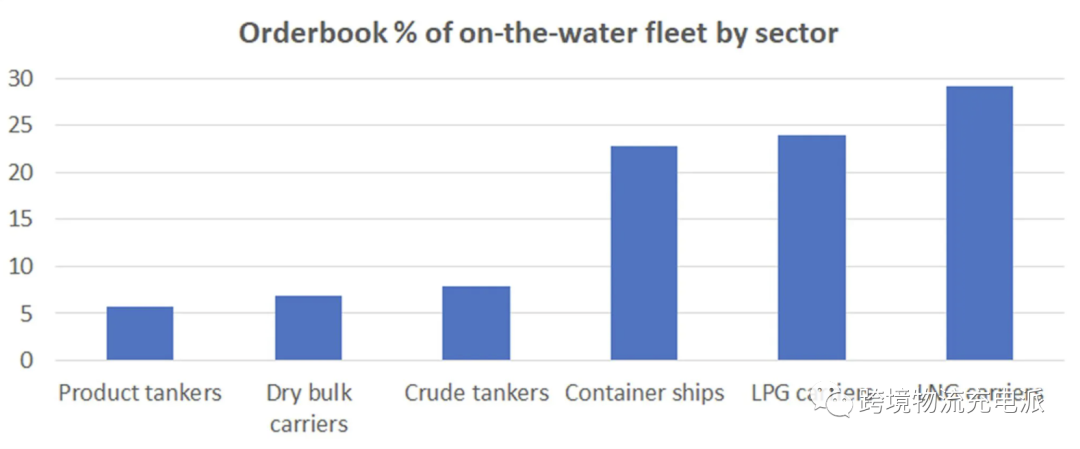

新船只的订购数量

散货船和油轮二手船销量增加的原因之一:考虑到新造船价格高昂以及未来环境法规的不确定性,购买现有船舶比建造新船更加即期价值。此外,随着 2021 年的进展,新集装箱船和天然气运输船的大量订购填满了堆场槽,阻碍了其他船舶类型的订单,并将船东推向了二手市场。

Clarksons Platou Securities 的数据显示,今年的订单存在明显分歧。一方面,集装箱船的订单容量现在相当目前吨位的 22.8%,而全冷藏 LPG 运输船的比例高达 24%,LNG 运输船的比例高达 29.2%。这些数据意味着对接下来新船交付时的运价不利。

另一方面,随着 2021 年的结束,成品油轮的订单与船队比率仅为 5.7%,散货船为 6.9%,原油油轮为 7.9%。这些是历史最低水平的新船订单,这意味着未来几年散货船将继续保持强劲势头,并有望为陷入困境的油轮船东提供未来救济。

注:图表来自美国托运人基于克拉克森 Platou证券。

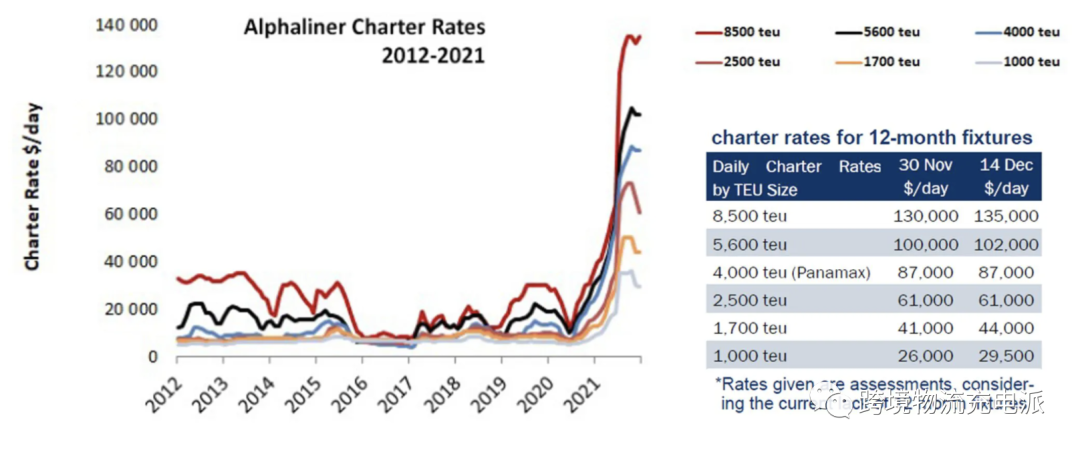

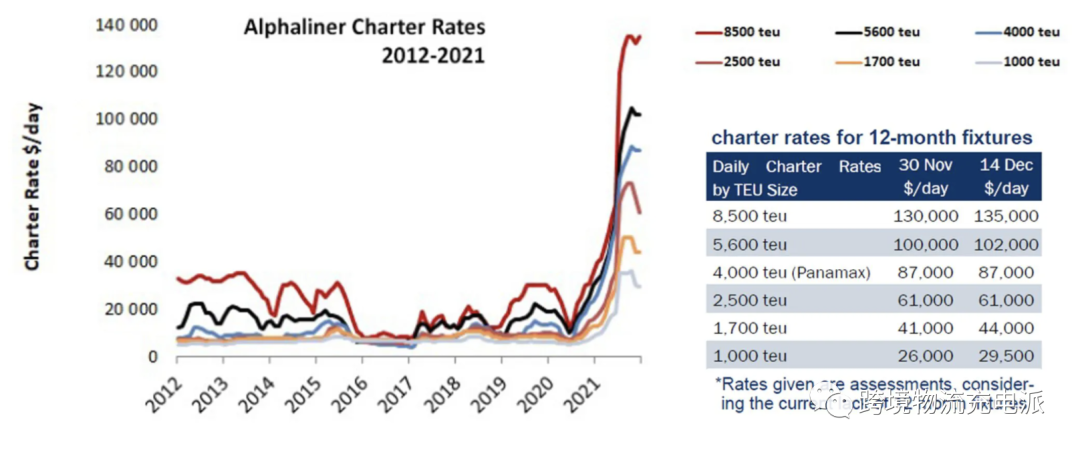

集装箱船租费用

海运承运人运营的船舶越多,他们可以运载的集装箱数量就越多。由于船公司都在争先恐后地获取租赁吨位,这种情况推动船舶租赁费率创下历史新高。与海运费一样,租船费最近从极高的水平略有下降。现在利率又要回升了。根据航运咨询机构 Alphaliner 的说法,2021 年“将被铭记为包船市场历史性的一年,需求空前高涨,供应持续紧张,费率创历史新高。”(相关阅读:九大船公司2021年上半年已公布业绩汇总 | 更多的货运代理加入租船队伍以确保供应链的稳定性!)

注:图片来 Alphaliner。

集装箱即期运费

为什么集装箱股票表现如此好?最初的驱动因素是即期的集装箱运费,随后推高了船舶租赁费和合同运费。航运机构德鲁里的每周即期运费指数揭示了上涨的极端程度。即使在最近小幅回调之后,亚洲-西海岸即期费率仍然是过去十年的 5 到 10 倍。

注:以每 FEU 美元为单位的即期费率。图表来自 FreightWaves SONAR。

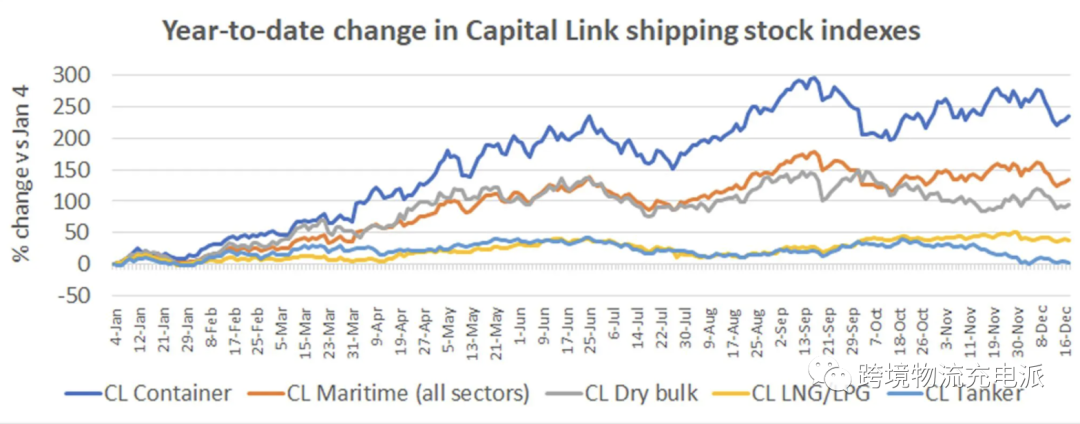

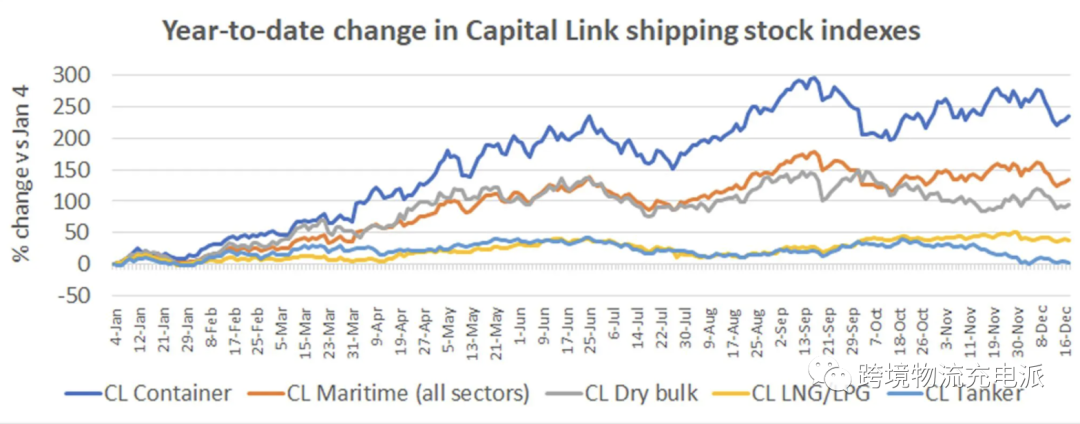

航运股票指数

航运股指由总部位于纽约的通讯和咨询公司 Capital Link 发布。Capital Link 的集装箱航运指数表现优于其他指数,截至周二,今年迄今已上涨 242%。 涵盖所有船舶板块股票的 Capital Link 海事指数上涨 138%,而干散货指数上涨 97%。

油轮和气体运输船库存滞后。截至周二,Capital Link 的天然气运输指数今年迄今上涨了 43%,油轮指数几乎回吐了早先的所有涨幅,仅上涨了 4%。

涵盖所有船舶板块股票的 Capital Link 海事指数上涨 138%,而干散货指数上涨 97%。油轮和气体运输船库存滞后。截至上周,Capital Link 的天然气运输指数今年迄今上涨了 43%,油轮指数几乎回吐了早先的所有涨幅,仅上涨了 4%。

注:图表来自 American Shipper 基于Capital Link 的指数数据。

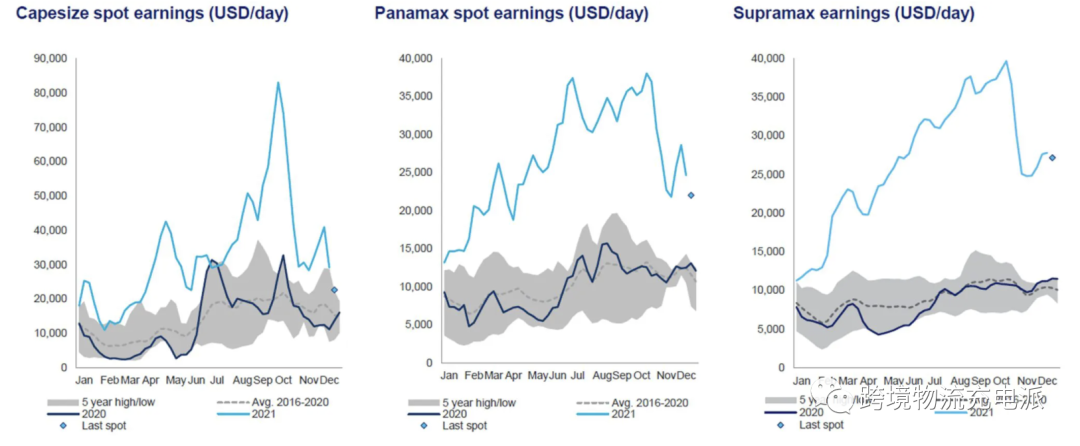

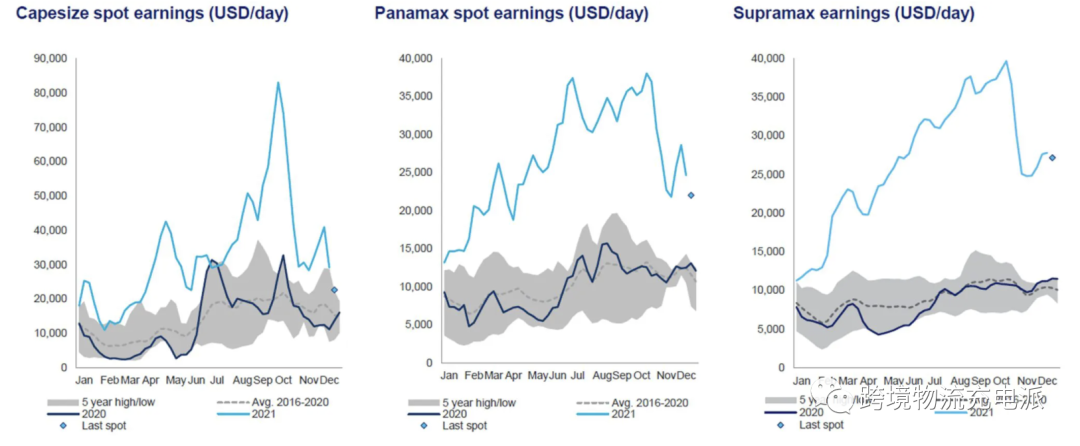

干散货现货价格

对于干散货运输来说,2021年是一个非常好的一年,干散货股票的强劲表现就表明了这一点。

好望角型船(运力约为 180,000 载重吨或 DWT 的散货船)的现货价格在 9 月初飙升至每天 87,000 美元,然后暴跌;根据 Clarksons Platou Securities 的数据,截至周三,它们每天为 20,400 美元。这仍然比每年这个时候通常的费率高出数千美元。

巴拿马型船(65,000-90,000 载重吨)的运价在 9 月底创下每天 36,300 美元的十年高位,周三跌至每天 20,800 美元,仍比每年这个时候 2016-2020 年的平均水平高出约 10,000 美元。

Supramaxes(45,000-60,000 DWT)的运价在 10 月下旬达到了 39,900 美元的十年高点,现在降至每天 26,200 美元,仍然比目前正常情况高出 2.5 倍以上。

注:图表来自 Clarksons Platou 证券。数据来自 Clarkson Research Services、Clarksons Platou Securities。

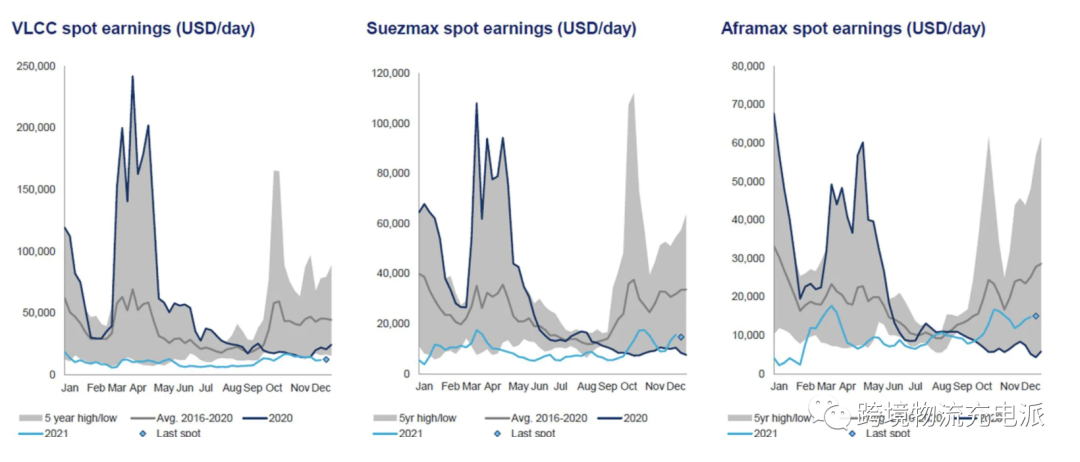

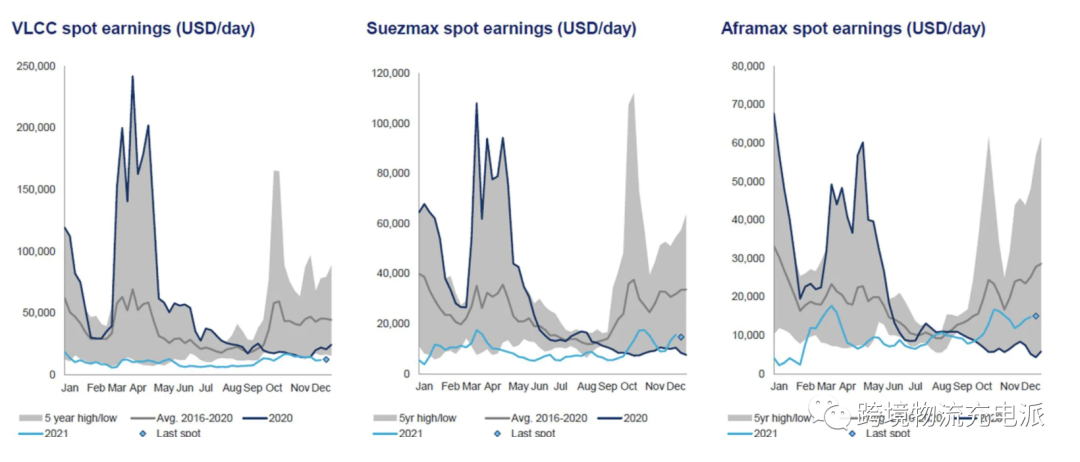

原油油轮即期费率

与其他航运部门相比,2021 年对原油油轮来说异常糟糕。利率仍远低于正常水平。原油油轮船东继续流失现金。

截至上周,克拉克森将拥有 10 年历史的超大型原油运输船(VLCC,运载 200 万桶油轮)的费率定为每天 8,400 美元,较旧的 Suezmaxes(100 万桶容量)为 11,400 美元,而 Aframaxes(750,000-桶容量)为 13,400 美元。

尽管今年全年干散货运价远高于 2016-2020 年的平均水平,但原油油轮却遭遇了相反的情况:运价远低于五年平均水平。每年这个时候,VLCC 的费率应该在每天 50,000 美元左右,是当前水平的五倍多。Suezmax 的费率通常在 35,000 美元左右,Aframax 的费率为 30,000 美元,是目前水平的两倍多。

注:图表来自 Clarksons Platou 证券。数据来自 Clarkson Research Services、Clarksons Platou Securities。

宠物品类交流群

宠物品类交流群

家居品类交流群

家居品类交流群

母婴用品交流群

母婴用品交流群

亚马逊运营干货包

亚马逊运营干货包

TikTok运营干货包

TikTok运营干货包

跨境电商行业报告

跨境电商行业报告

跨境电商交流群

跨境电商交流群

亚马逊卖家交流群

亚马逊卖家交流群

独立站卖家交流群

独立站卖家交流群

众所周知,全球海运费在 2021 年创下了历史新高。而最近这段时间,还没有任何迹象表明运费会在短期恢复到疫情爆发之前的正常状态。以下是外媒整理的涵盖集装箱运输和大宗商品运输的数字图表,从不同角度突出了2021年整个海运市场的非比寻常。

注:图表来自 Shutterstock。

等待 LA/LB 泊位的船舶

美国供应链遭遇压力的一个衡量标准是:在洛杉矶和长滩港口等待泊位的集装箱船数量,因为这些港口处理了美国大约 40% 的集装箱进口。在码头排队的船舶越多,在途的美国库存与可供出售的库存相比就越多。

南加州港口的排队在今年第一季度达到高峰,第二季度回落,然后在第三季度和第四季度攀升至新的高度,并且远远超过第一季度的最高点。

截至上周,在太平洋排队有 91 艘集装箱船。自 11 月 23 日以来,该数字一直在 90 以上,12 月 15 日达到 102 的峰值。

(相关阅读:全球最新港口拥堵情况示意图 | 希腊比雷埃夫斯、马来西亚巴生港等进入榜单,101艘船横跨1000英里,在洛杉矶和长滩等待泊位)

注:图表来自美国托运人基于南加州海洋交易所的数据。

海运进口货物量

消费者对商品的需求推高了即期运费,进而推高了租船费率。美国海关每天进口货物量的数据凸显了这种需求的持续强劲。

圣诞节将货物运入该国的热潮已经结束,但即便如此,每日进口出货量仍接近历史最高水平,比新冠疫情爆发之前的同期增长了 40%。

注:美国海关进口的 7 天货量平均线,图表来自 FreightWaves。

进口集装箱数量

FreightWaves 的 SONAR 平台发表的托运人海洋进口指数表示,当来自出口目的地的船舶抵达美国港口时,进口指数是数周前美国进口量的风向标。该指数在 5 月达到 250 左右的峰值,11 月跌至 150 左右,现在已反弹至 200 以上,表明 2022 年第一季度的交易量继续非常强劲。

注:图表来自 FreightWaves。

集装箱船买卖数量

2021 年海运市场引人触目的另一个原因是:大量船舶在二手市场上交易。

截至 12 月中旬,希腊的 Allied Shipbroking 迄今已售出 1,897 艘船舶,总运力为 1.3084 亿载重吨。这远高于金融危机以来任何一年的出售总数量,以载重吨计算,比 2017 年的前十年高点高出 32%。

集装箱船销售受到高运费的推动。承运人不仅通过租船,而且还通过收购来增加利率的上行风险。MSC 是今年迄今为止最大的船只买家。(相关阅读:全球第二大船公司MSC将以57亿欧元收购非洲最大的物流运输运营商Bolloré Africa Logistics!)

散货船和油轮的销售数量也很高,尤其是散货船。根据 Allied 的数据,与 2019 年同期相比,在新冠疫情之前,油轮销售额(以载重吨计算)增长了 32%,散货船销售额猛增了 81%。

注:图表来自美国托运人基于 Allied Shipbroking 的数据。2021年的数据截止到 12 月的第二周。

新船只的订购数量

散货船和油轮二手船销量增加的原因之一:考虑到新造船价格高昂以及未来环境法规的不确定性,购买现有船舶比建造新船更加即期价值。此外,随着 2021 年的进展,新集装箱船和天然气运输船的大量订购填满了堆场槽,阻碍了其他船舶类型的订单,并将船东推向了二手市场。

Clarksons Platou Securities 的数据显示,今年的订单存在明显分歧。一方面,集装箱船的订单容量现在相当目前吨位的 22.8%,而全冷藏 LPG 运输船的比例高达 24%,LNG 运输船的比例高达 29.2%。这些数据意味着对接下来新船交付时的运价不利。

另一方面,随着 2021 年的结束,成品油轮的订单与船队比率仅为 5.7%,散货船为 6.9%,原油油轮为 7.9%。这些是历史最低水平的新船订单,这意味着未来几年散货船将继续保持强劲势头,并有望为陷入困境的油轮船东提供未来救济。

注:图表来自美国托运人基于克拉克森 Platou证券。

集装箱船租费用

海运承运人运营的船舶越多,他们可以运载的集装箱数量就越多。由于船公司都在争先恐后地获取租赁吨位,这种情况推动船舶租赁费率创下历史新高。与海运费一样,租船费最近从极高的水平略有下降。现在利率又要回升了。根据航运咨询机构 Alphaliner 的说法,2021 年“将被铭记为包船市场历史性的一年,需求空前高涨,供应持续紧张,费率创历史新高。”(相关阅读:九大船公司2021年上半年已公布业绩汇总 | 更多的货运代理加入租船队伍以确保供应链的稳定性!)

注:图片来 Alphaliner。

集装箱即期运费

为什么集装箱股票表现如此好?最初的驱动因素是即期的集装箱运费,随后推高了船舶租赁费和合同运费。航运机构德鲁里的每周即期运费指数揭示了上涨的极端程度。即使在最近小幅回调之后,亚洲-西海岸即期费率仍然是过去十年的 5 到 10 倍。

注:以每 FEU 美元为单位的即期费率。图表来自 FreightWaves SONAR。

航运股票指数

航运股指由总部位于纽约的通讯和咨询公司 Capital Link 发布。Capital Link 的集装箱航运指数表现优于其他指数,截至周二,今年迄今已上涨 242%。 涵盖所有船舶板块股票的 Capital Link 海事指数上涨 138%,而干散货指数上涨 97%。

油轮和气体运输船库存滞后。截至周二,Capital Link 的天然气运输指数今年迄今上涨了 43%,油轮指数几乎回吐了早先的所有涨幅,仅上涨了 4%。

涵盖所有船舶板块股票的 Capital Link 海事指数上涨 138%,而干散货指数上涨 97%。油轮和气体运输船库存滞后。截至上周,Capital Link 的天然气运输指数今年迄今上涨了 43%,油轮指数几乎回吐了早先的所有涨幅,仅上涨了 4%。

注:图表来自 American Shipper 基于Capital Link 的指数数据。

干散货现货价格

对于干散货运输来说,2021年是一个非常好的一年,干散货股票的强劲表现就表明了这一点。

好望角型船(运力约为 180,000 载重吨或 DWT 的散货船)的现货价格在 9 月初飙升至每天 87,000 美元,然后暴跌;根据 Clarksons Platou Securities 的数据,截至周三,它们每天为 20,400 美元。这仍然比每年这个时候通常的费率高出数千美元。

巴拿马型船(65,000-90,000 载重吨)的运价在 9 月底创下每天 36,300 美元的十年高位,周三跌至每天 20,800 美元,仍比每年这个时候 2016-2020 年的平均水平高出约 10,000 美元。

Supramaxes(45,000-60,000 DWT)的运价在 10 月下旬达到了 39,900 美元的十年高点,现在降至每天 26,200 美元,仍然比目前正常情况高出 2.5 倍以上。

注:图表来自 Clarksons Platou 证券。数据来自 Clarkson Research Services、Clarksons Platou Securities。

原油油轮即期费率

与其他航运部门相比,2021 年对原油油轮来说异常糟糕。利率仍远低于正常水平。原油油轮船东继续流失现金。

截至上周,克拉克森将拥有 10 年历史的超大型原油运输船(VLCC,运载 200 万桶油轮)的费率定为每天 8,400 美元,较旧的 Suezmaxes(100 万桶容量)为 11,400 美元,而 Aframaxes(750,000-桶容量)为 13,400 美元。

尽管今年全年干散货运价远高于 2016-2020 年的平均水平,但原油油轮却遭遇了相反的情况:运价远低于五年平均水平。每年这个时候,VLCC 的费率应该在每天 50,000 美元左右,是当前水平的五倍多。Suezmax 的费率通常在 35,000 美元左右,Aframax 的费率为 30,000 美元,是目前水平的两倍多。

注:图表来自 Clarksons Platou 证券。数据来自 Clarkson Research Services、Clarksons Platou Securities。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告