税号生效前的进项也能抵扣?日本JCT申报疑难案例分享

2200

2200经过一年的洗礼,相信大部分有日本站的卖家对JCT税务已经不再陌生。

艾思在处理了大批量日本JCT申报后,想谈一谈这业务中的一些特殊案例。

CASE

案例一

关键词:注册前采购,抵扣,退税到账

客户A

我的日本消费税号2023年10月1日生效,但是我在2023年5月在日本有一笔采购,日本供应商也收取了我消费税,这笔采购我不能用作进项抵扣了吗?

艾思税务顾问

您这笔采购的库存是何时销售的呢?

客户A

一直在销售,到现在都没卖完。

艾思税务顾问

您的这笔进项涉及注册前采购。

客户A

该如何处理呢?是不是这笔采购的消费税没办法退回了?

艾思税务顾问

我们会根据您的情况制定合理申报方案,在合规前提下申请抵扣。

客户A

我销售很少的,如果抵扣了进项,税金变负数了!

艾思税务顾问

不用担心,艾思为您制定的申报方案是符合税局要求的,税局审核后会为您办理退税。

大部分卖家在接触到跨境电商无法避开的海外增值税合规后,都会形成一个固定思维模式,那就是只有注册税号之后的进项采购才可以抵扣。

然而,在日本JCT这一业务场景下,税局允许企业对注册前的采购进行进项抵扣,但前提是会计在做账时需对进项进行特殊处理。同时,卖家需要保存采购发票,在税局需要时向其提交核查。

处理结果

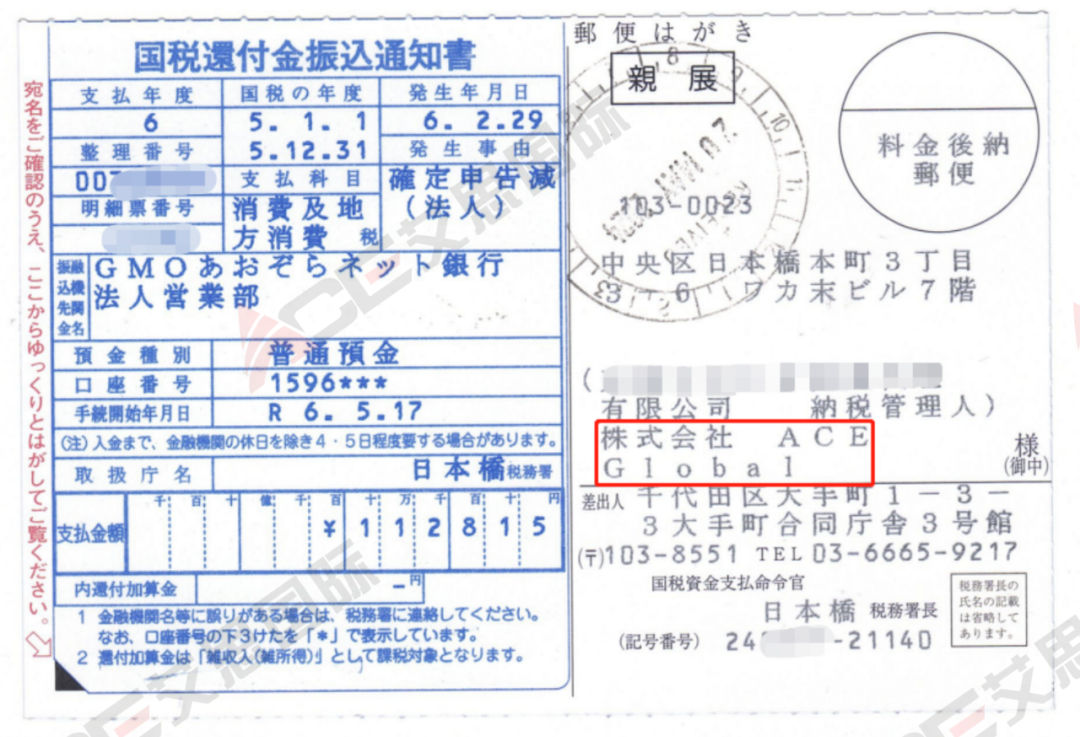

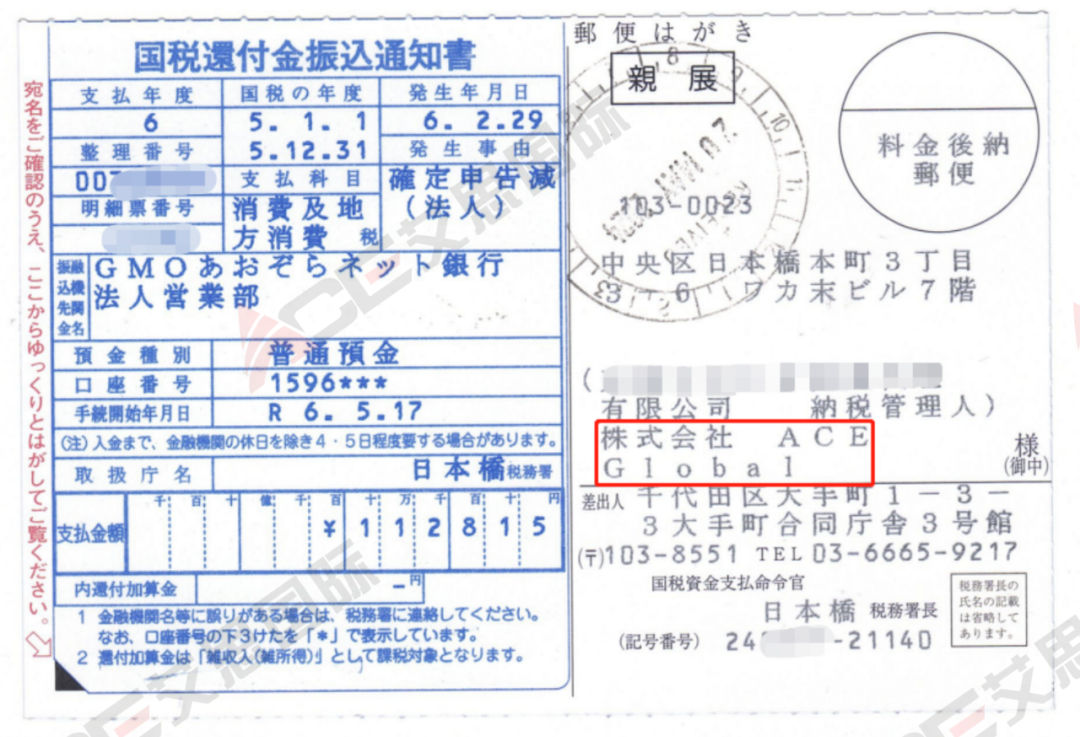

以上案例的卖家,由于销售额小于可以抵扣的进项额,最终产生了退税,在艾思与日本税局的积极沟通后,税局非常认可艾思的做账方式,在2个月内就返还了卖家的税金,目前退税已经打到了艾思纳税管理人账户上。

CASE

案例二

关键词:退货,坏账

客户B

我有些销售,买方没付款,这部分怎么申报?我可以直接删掉吗?或者算成退货吗?

艾思税务顾问

这种情况不应该按照退货处理,应该按照坏账申报。

在日本,对于消费税申报的要求是非常细致的,稍有不注意就可能申报错误。卖家提供的销售列表上有销售额,但却未能及时收款,成了坏账。

这种情况,正确的处理方式并不是删数据或者简单粗暴的归结为退货,而是需要在申报表上按照坏账处理。

处理结果

按照坏账申报,日本的坏账有一个尝试追回的过程,需要卖家保存财务账簿,以备日本税局在查账时完整呈现坏账来源。

CASE

案例三

关键词:非合格发票抵扣

客户C

我在10月1日有一笔向日本供应商的采购,但是这个供应商没有JCT号码,我还能抵扣吗?

艾思税务顾问

可以抵扣部分,了解一下日本发票新规过渡期政策。

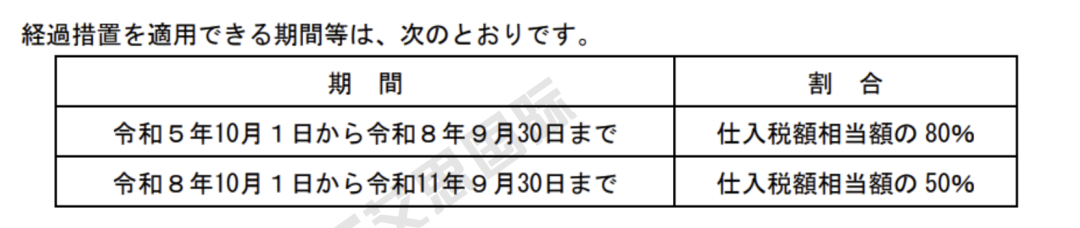

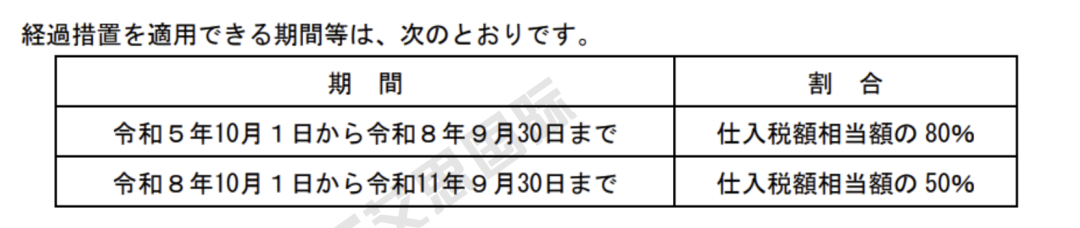

这是一个非常典型的发票新规过渡期政策应用的案例,在2023年10月1日发票新规颁布之后,如果纳税事业者从免税企业处的采购:

在2023年10月1日至2026年9月30日之间的采购,可以抵扣进项金额的80%;

在2026年10月1日到2029年9月30日之间的采购,可以抵扣进项金额的50%。

根据令和6年度税制修正,如果来自某一免税事业者的应税进货金额在该年或该事业年度内超过含税10亿日元,则对于超出部分的应税进货,本过渡措施将不再适用。

处理结果

按照80%进项税金抵扣,在申报环节依然需要会计师专门申报才能达到完全合规。

✦

•

✦

日本消费税申报工作既简单又复杂。

简单是因为纳税逻辑清晰,与卖家熟悉的欧洲VAT类似,都是一种间接税,现在市场上大部分从事合规业务的服务商都可以申请。

复杂之处在于,从纳税企业基准期的判断、申报方式的选择,到申报的提交,每一个环节都有许多细节需要关注,一旦不慎就可能踩坑。

今天分享的这些案例,是艾思协调卖家并多次与税局沟通后取得的成果;每一个案例都得到了圆满解决,感谢卖家朋友的信任。

经过一年的洗礼,相信大部分有日本站的卖家对JCT税务已经不再陌生。

艾思在处理了大批量日本JCT申报后,想谈一谈这业务中的一些特殊案例。

CASE

案例一

关键词:注册前采购,抵扣,退税到账

客户A

我的日本消费税号2023年10月1日生效,但是我在2023年5月在日本有一笔采购,日本供应商也收取了我消费税,这笔采购我不能用作进项抵扣了吗?

艾思税务顾问

您这笔采购的库存是何时销售的呢?

客户A

一直在销售,到现在都没卖完。

艾思税务顾问

您的这笔进项涉及注册前采购。

客户A

该如何处理呢?是不是这笔采购的消费税没办法退回了?

艾思税务顾问

我们会根据您的情况制定合理申报方案,在合规前提下申请抵扣。

客户A

我销售很少的,如果抵扣了进项,税金变负数了!

艾思税务顾问

不用担心,艾思为您制定的申报方案是符合税局要求的,税局审核后会为您办理退税。

大部分卖家在接触到跨境电商无法避开的海外增值税合规后,都会形成一个固定思维模式,那就是只有注册税号之后的进项采购才可以抵扣。

然而,在日本JCT这一业务场景下,税局允许企业对注册前的采购进行进项抵扣,但前提是会计在做账时需对进项进行特殊处理。同时,卖家需要保存采购发票,在税局需要时向其提交核查。

处理结果

以上案例的卖家,由于销售额小于可以抵扣的进项额,最终产生了退税,在艾思与日本税局的积极沟通后,税局非常认可艾思的做账方式,在2个月内就返还了卖家的税金,目前退税已经打到了艾思纳税管理人账户上。

CASE

案例二

关键词:退货,坏账

客户B

我有些销售,买方没付款,这部分怎么申报?我可以直接删掉吗?或者算成退货吗?

艾思税务顾问

这种情况不应该按照退货处理,应该按照坏账申报。

在日本,对于消费税申报的要求是非常细致的,稍有不注意就可能申报错误。卖家提供的销售列表上有销售额,但却未能及时收款,成了坏账。

这种情况,正确的处理方式并不是删数据或者简单粗暴的归结为退货,而是需要在申报表上按照坏账处理。

处理结果

按照坏账申报,日本的坏账有一个尝试追回的过程,需要卖家保存财务账簿,以备日本税局在查账时完整呈现坏账来源。

CASE

案例三

关键词:非合格发票抵扣

客户C

我在10月1日有一笔向日本供应商的采购,但是这个供应商没有JCT号码,我还能抵扣吗?

艾思税务顾问

可以抵扣部分,了解一下日本发票新规过渡期政策。

这是一个非常典型的发票新规过渡期政策应用的案例,在2023年10月1日发票新规颁布之后,如果纳税事业者从免税企业处的采购:

在2023年10月1日至2026年9月30日之间的采购,可以抵扣进项金额的80%;

在2026年10月1日到2029年9月30日之间的采购,可以抵扣进项金额的50%。

根据令和6年度税制修正,如果来自某一免税事业者的应税进货金额在该年或该事业年度内超过含税10亿日元,则对于超出部分的应税进货,本过渡措施将不再适用。

处理结果

按照80%进项税金抵扣,在申报环节依然需要会计师专门申报才能达到完全合规。

✦

•

✦

日本消费税申报工作既简单又复杂。

简单是因为纳税逻辑清晰,与卖家熟悉的欧洲VAT类似,都是一种间接税,现在市场上大部分从事合规业务的服务商都可以申请。

复杂之处在于,从纳税企业基准期的判断、申报方式的选择,到申报的提交,每一个环节都有许多细节需要关注,一旦不慎就可能踩坑。

今天分享的这些案例,是艾思协调卖家并多次与税局沟通后取得的成果;每一个案例都得到了圆满解决,感谢卖家朋友的信任。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告