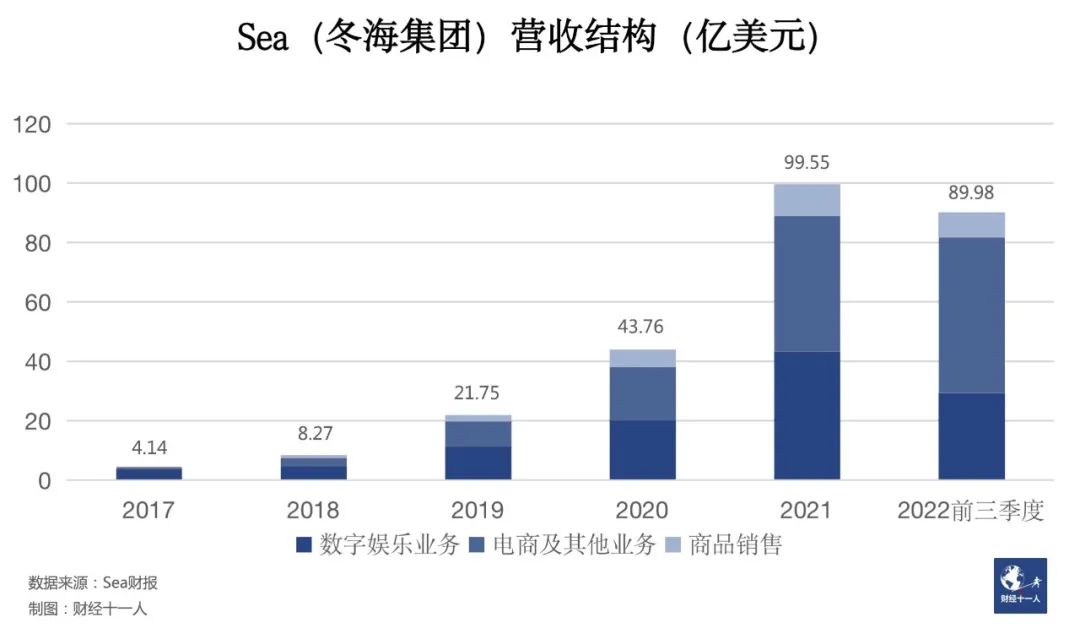

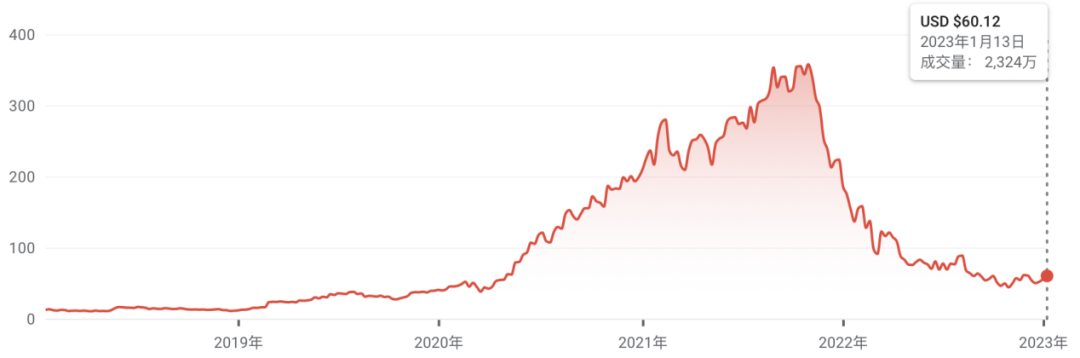

“做得更少,但做得更好(Do less, but do it better)。”2022年12月21日,Sea(SE.N)联合创始人、董事长兼CEO李小冬在年末全员信中,如此概括公司未来的战略方向。半个多月后的1月13日,Sea旗下电商平台Shopee关闭波兰站点,全面撤出欧洲,运营中的市场仅剩亚洲与拉丁美洲部分国家、地区。过去两年,这家由华人创立的、东南亚最大电商平台经历大幅扩张到大幅收缩 的转变。2022年以来,Shopee关停多个国家的电商站点,调整边缘业务,提高电商平台商家费率,并于9月开始大规模裁员。2021年财报电话会上,李小冬称,Shopee实现“自给自足”的时间,预计会在2025年;而在2022年9月的全员信中,目标实现的时间提前至2023年。扩张则发生在2020年-2021年。彼时,疫情激发东南亚消费者的线上购物需求,Shopee抓住机会,通过低价补贴、买流量等方式,商品交易总额(GMV)、订单量分别从2019年的175亿美元、11亿单,上升至2021年的626亿美元、62亿单。据GMV计算,2021年,Shopee在东南亚的市场份额达56%。业绩向好,Shopee开始大规模招聘人员,电商业务进军多个新兴市场试水,并孵化外卖Shopee Food、对标SHEIN的女装独立站Lovito等新项目。Shopee的成功,助推母公司Sea的市值走上巅峰。2021年下半年,李小冬以198亿美元的身价成为新加坡首富,Sea的市值也达到顶点,超过2000亿美元。Sea成立于2009年,于2017年上市,以游戏业务发家,目前旗下有三大业务:游戏(Garena)、电商(Shopee)、数字金融(Sea Money),其中游戏是现金牛,另两者长期亏损。2022年2月,Garena自研游戏《Free fire》在印度被禁;11月,Riot Games收回Garena台港澳和东南亚的《英雄联盟》与《联盟战棋》发行权。这几款游戏皆为Garena的旗舰产品。游戏业务难以再为Shopee持续输血。2022年,Sea股价一路下跌,最新市值约为270亿美元。有投资人认为,在业绩向好、股价狂飙的2021年,管理层需要通过大步扩张来进一步提振资本市场的信心,但随着市场下行,投资人从看重规模转为看重盈利。不少互联网公司经历相似,不同的是,有些公司通过降本增效稳住了步伐,有些则深陷困境。降本增效已经成为全球众多互联网公司的主题。国际电商巨头亚马逊于今年1月宣布裁员1.8万人;在中国,2022年有至少10家电商平台倒下,包括曾被资本热捧的每日优鲜、寺库,背靠巨头的十荟团、小鹅拼拼。多家大型移动互联网平台仍在持续裁员。李小冬在上述全员信中提到,公司大的调整已经基本完成。这些调整初见成效。2022年三季度,Shopee收入同比增长39.3%,经调整EBITDA亏损环比缩窄23.5%,同比缩窄27.5%。亚洲市场作为一个整体,实现贡献收益转正;马来西亚和台湾市场实现经调整EBITDA盈利。在移动互联网行业“降本增效”的大背景下,Shopee的经历是一个值得了解的样本。

裁员之后,人人自危

公司的状况藏在细节里。Shopee从巅峰跌落的时候,中国员工张栋观察到的一个变化,是奶茶。一月一度的Orange Day是Shopee的特色。在电竞、音乐节、家庭日等不同主题之下,员工们被组织起来,玩游戏、吃零食。张栋(化名)看到,2021年下半年,Shopee股价攀至顶点,Orange Day提供的饮料是平均零售价二三十元一杯的奈雪、喜茶,后来,公司股价下跌,饮料也降级成平均零售价十来元的一点点。原本供应充足的零食、饮料柜很快就空了。2022年三季度的Town Hall(即Shopee的高管面对面活动,员工可与高管直接交流)上,有员工提到这一点,高管没有给出正面回答。2022年9月中旬,李小冬发布全员信,称公司实现自给自足之前,高管不再接受现金薪酬,并对员工福利进行调整:限制商务旅行为经济舱、降低出差餐费标准。12月下旬,李小冬在全员信中宣布,Shopee本年减少年终奖、薪酬无普调。据《财经十一人》了解,Shopee年终奖已经公布:绩效B的员工,年终奖为0.5个月工资,B+的1.5个月,A的2-3个月;Expert Engineer及以上职级人员的年终奖强制兑换成股票发放。而降本增效前,Shopee允诺的年终奖,一般为3个月。不满的情绪正在发酵。中国的社交平台上,员工议论李小冬以3120万美元的价格买下NBA球星史蒂芬·库里豪宅的新闻,指责李“把本该发给我们的年终奖拿来买大别墅”。实际上,该交易于2021年秋天签署,但消息在Shopee决定减少年终奖的2022年底曝光,加重了员工的不满。公司内部,“滚动式裁员”的消息流传。此前,Shopee在2022年6月调整架构,裁去一批Shopee Food、线下支付等业务的员工。大规模裁员自2022年9月19日开始。当日,Shopee临时召开全员大会,CPO(首席产品官)陈静业宣布裁员消息,会议全程时长仅七分钟。最快的一批被裁员工,会后便被约谈,冻结权限,没有交接。据《财经十一人》了解,截至2021年底,Sea拥有6.7万名员工,较上年翻了一倍;6.7万人中,大部分是Shopee员工。彭博社于2022年11月15日发布报道称,过去半年,Sea裁员约7000人,占员工总数10%。Shopee未就此数据给出回应。上述接近高层的知情人士透露,Shopee的裁员是“自下而上”的动态过程:管理层对团队、业务、项目进行逐个考察,随后裁撤冗余人员与边缘业务,而非事先确定裁员比例,再自上而下贯彻。对此,包括张栋在内的两位Shopee员工称,如今大家面对裁员,是“人人自危”、同时“躺平”的状态,并未为防止被裁加班加点工作。张栋团队的一些同事,被招进公司是为做国际市场业务,如今,站点陆续关闭,同事们工作清闲。裁员还未有结束信号。不少Shopee员工,尤其是所在部门此前大量招聘的员工,都担心下个被裁的就是自己;另一位受访员工在餐厅吃饭时也会听到,旁桌的人在议论公司裁员。公司股价走低,员工信心受损,有人计划着主动离职,另谋出路。对于外界而言,Shopee这场裁员来得突然。此前,在中国互联网公司节衣缩食、降本增效的2020年-2021年,Shopee还在中国大规模招人,甚至成为职场社交平台脉脉评选出的“2021职得去年度最佳雇主”。据《财经十一人》了解,2019年上半年,CNDC(中国研发中心)员工人数不到200人;到了2020年初,已达千人规模。另一位前员工回忆,到2021年底,CNDC已有五千余人的规模。Shopee未就相关数据给出回应。彼时的Shopee出手阔绰。一位Shopee前员工,2021年底入职时,还收到另一家国内头部大厂的offer,两者对比,Shopee给出的薪酬高出10%。另一位前员工,2021年下半年入职时的薪酬,较上一份工作几乎翻倍。他的上级在一次闲谈中透露,加上股票,Shopee给了190万元年薪;而据他了解,与上级同职级的员工若是去另一家国内头部大厂,最多拿100万元。作为一家外企,Shopee拥有的不加班、自由开放的宽松氛围,也让其在一众推崇“996”的大厂之中突围,吸引到大量中国人才,社交平台上流传应届生“有虾选虾,无虾延毕”的建议(“虾”是“虾皮”的简称,“虾皮”即Shopee)。多位受访员工及前员工提到,猎头介绍Shopee工作机会时,多会提及“不加班”,作为吸引候选人的条件。张栋回忆,阿里事件发生后,Shopee在一次全员大会上,专门讲述女性平等相关内容;另有员工称,Shopee的员工手册单独开辟一章,讲职场性骚扰。

然而,大举的扩张带来人手冗余,招人过急也导致部分新员工业务水平有限。一位于2020年底离职的前员工提到,他曾在Shopee负责的一项工作,原本由三人完成,但他离开后,这项工作的负责人员陆续增加到十来个。因此,有受访员工和前员工认同,Shopee裁员是正确的决定。

经过七年多的发展,Shopee已经成长为东南亚最大的电商平台,全球员工数以万计,并吸引大量具备中国头部大厂工作经验的员工;但Shopee的管理制度与基础设施,较同等人员规模的中国头部大厂,显得欠缺与滞后。其中一个引发不满的,是技术人员的“开单”制度。部分技术团队的员工,每做一项任务,就要建立一个工单,记录完成任务花费的时间,作为绩效统计的主要依据。多位受访的前员工称该制度“僵化”、“死板”、“带来心理负担”——开单前,员工需要告知项目经理或是领导,确认该项任务与工时;为了省去这一环节的麻烦,员工往往不愿主动做额外的工作。“用工单计工时确实规范,但太严格,反而导致大家技术动力缺失”。一位前员工称。近两年来,Shopee部分团队开始实行季度OKR制度,每3个月考核一次,全年至少考核4次,有部门需考核6次。据《财经十一人》了解,OKR制度仅用于部分团队,主要用于一些对项目目标、进程及效率管理要求高的部门。考核工作占据大量时间。一位Shopee老员工提到,每次评OKR,员工都要多次开会,对接工作内容,与上级、下级、其他部门讨论、写文档并作整理。基层管理者需要为此花去一两周时间,更高级的管理者则更久。此外,基础设施超载运行。张栋说,写程序所需的现成框架,Shopee大多没有,需要程序员自己手写;至于运维基建,“比起国内的中厂都会差很多”,排查问题要靠人工。多位受访前员工、员工提及,Shopee内部的代码平台速度缓慢、经常崩溃。上述前员工评价:“在国内一线大厂,(代码平台崩溃事故)一个月发生一次,都被认为是重大事故;但在 Shopee,每天都会发生,而且发生不止一次。”张栋认为, “Shopee还处在‘刀耕火种’的时代”。通常制度会随着业务发展与时间演进越来越健全,但“Shopee发展过快,还没有机会改进。”一位Shopee老员工评价。Sea也对此有所认知。2021年报中,Sea提醒投资者,成立于2014年、2015年的Sea Money与Shopee均为年轻业务,有限的运营时间是其发展的风险因素之一。

公司待完善的制度问题,被一位前员工称作“防御性”问题,“把防御性的问题解决,不代表Shopee能在市场获胜,但至少能提供一些挨过寒冬的火种”。如今,身处寒冬的Shopee已着手准备“火种”。据张栋与另一位2022年底离职的员工,现下,代码平台卡顿、崩溃问题已经解决。

2021年,公司股价走高。核心电商业务之外,Shopee开始孵化、尝试全新项目。外卖业务Shopee Food自2021年9月上线。有接近高层的人士称,Shopee开启Food项目,目的是提升用户体验、增强用户粘性,而非与其他外卖平台竞争。Shopee更多将Food视作与时尚、家居等类似的一个商品/服务类别,用户可于App上点击使用;此外,Shopee平台已经拥有消费者和商家基础,发展Food也更顺其自然。2022年6月, Shopee进行架构调整,Food、线下支付等业务裁员。有知情人士表示,受影响的团队主要是本地的线下商户拓展团队。面向东南亚市场、对标SHEIN的女装独立站项目Lovito于2021年上半年开启。上述接近高层的人士称,Lovito只是一个很小的试验项目。一位知情人士称,Lovito计划在2021年底组建起300人团队,挖人“不计成本”,“基本上把跨境电商、垂直品类头部公司的人挖了个遍”,达到一定级别,就给配股——当时,Sea的股价处在高点,每股报200余美元。2017年10月上市以来,Sea集团股价走势。图源:Google财经项目推进过程中,Shopee内部基建差、扩张过快等问题一一体现。记录、管理订货量、销量等数据的ERP(Enterprise Resource Planning)系统,自项目开始就在搭建,半年多后还未完工,员工只能使用Excel表格,一个个数据手动填写。“花很多钱招资深人士,结果招来的人的一半工作是做表格。”该人士称。品牌定位与战略也出现冒进。Lovito的模式为,内裤、袜子等产品找潮汕的供应商,它们常给拼多多供货;成衣则找SHEIN腰部、尾部供应商,它们的产能本就不饱和,愿意达成合作,但Lovito体量小,议价权也小,进货价格压不下来。Lovito的定价策略则是,供应商提供的货品,定价与Shopee平台上热销的低价商品相当。“但Shopee上能以低价冲销量的商家,要不是卖库存的,不求利润,要不是家庭作坊,只生产这三五个款,没什么成本。”该知情人士称。在其看来,这种认知倾向是互联网公司的通病:“太相信数据,不相信经验。但有时候,数据是会骗人的。”

结果是,Lovito表现并不出色——购自SHEIN供货商的产品,进价比SHEIN高、售价比SHEIN低,赚不到钱;自己开发设计的款式,则因价格较高,很难卖动。到2021年底,Sea的股价开始下跌,创建之初“不计成本”挖人的Lovito,已经很难申请新的员工名额。

决心回归核心市场之前,Shopee电商有过野心勃勃的扩张期。2021年,Shopee先后进军墨西哥、哥伦比亚、智利、印度、波兰、西班牙、法国等7个国家。一位接近Shopee高层的人士透露,新市场的选择出于综合考虑,Shopee从宏观环境、基础设施、电商渗透情况等角度进行选择。管理层将其定位为“试验”,大部分站点是“轻运营”的状态——比如,在法国、西班牙,Shopee甚至没有招募本地团队。该人士称,Shopee对新市场的初期投入有限,没有“all in”,并视情况进行动态调整,“如果进展不错,就多投资一点;进展还是不错,就再投资一点。”这些尝试花销巨大。年报显示,2021年,Sea的销售与市场费用同比增长109.2%,该增长主要来自于电商及数字金融业务;当年,Sea净亏损20.43亿美元,同比扩大25.79%,亏损主要由Shopee、Sea Money的业务扩张所致。如今,Shopee已经关停印度、法国、西班牙、波兰站点,撤出欧洲,将目光聚焦于东南亚和拉美。谷歌、淡马锡与贝恩联合发布的《2022东南亚数字经济报告》显示,2017年至2022年,东南亚电商GMV从109亿美元上升至1310亿美元,年复合增长率达64%。但东南亚的电商渗透率偏低。根据市场研究机构eMarketer的数据,印尼2021年电商零售额在总零售额中的占比仅18.4%,而中国为50.5%。至于拉丁美洲,据数据机构Statista的估算,预计到2025年,拉丁美洲在线零售额将达到1600亿美元。东南亚是一个高度分散的市场,各国语言、文化皆有差异。Sea发家于此,具体的实践从游戏业务Garena延伸到电商Shopee,积攒了在复杂市场作战的经验。2015年,Shopee初创时,将受众定位为城市中产及以下人群、农村居民等“没有得到服务的人群”,并乘上东南亚互联网基础设施发展、智能手机渗透率提高的东风。这也是Shopee的现有优势。一位投资人称,海外流量难做,其他公司再造一个电商平台的门槛太高,因此,Shopee若能实现盈利,资本市场会重新看好。为了实现盈利,如今的Shopee除了裁员、退租、调整边缘业务,还通过提高商家费率的方式“增效”。但一位居住在东南亚的投资人认为,这些举措没有解决真正的问题。“东南亚的创业者,大多有美国留学经历,做过资本相关工作,发现好的业务机会后,将中美成熟的商业模式照搬到当地,从0到1教育市场。但他们没有经历试错过程,缺乏对业务本质的深刻理解。”在他看来,Shopee难以盈利的核心问题在于供应链。据光源资本《东南亚市场系列研究》,在印尼,电子商务在零售业的渗透率、电子支付交易占比、一线城市的物流成本等指标,均与2010年代的中国相近;但东南亚电商供应链水平刚及2000年代的中国,生产效率低、品类少、迭代慢、质量差,且很多 SKU 仍需从中国发货,无法保证时效性。不尽人意的用户体验影响电商复购率和客单价,导致已搭建好的基础设施无法发挥最大价值,大量订单毛利率为负。前述投资人认为,供应链问题无法在短期内解决,也无法靠一家公司解决。Shopee应尽快调整商业模式,以适应东南亚现有的供应链和基础设施。电商业务的核心成本,包括供应链、履约、流量(即获客)三个板块。Shopee要在短期内实现盈利,只能从后两者入手:履约方面,Shopee无须像中国那样强调物流的时效性,因东南亚经济发展水平较低,消费者对于性价比的重视程度高于物流体验;流量方面,东南亚拥有大量售卖杂货、SKU少的小型“夫妻店”,已经成为当地基础设施,Shopee无须花费大量成本与这些小店争夺顾客。上述两点结合之下,前述投资人提出设想:Shopee可以尝试与当地“夫妻店”合作,把它们变成类似“菜鸟驿站”的中转站,以解决“最后一英里”问题——Shopee把货品配送至“夫妻店”,给他们更多的SKU,与更低的产品价格,由他们负责配送与售后。2021年5月的Sea十二周年内部信中,李小冬写道,Sea已经实现三年前提出的“市值1000亿美元”目标,并希望在下一个十二年,成为一家市值10000亿美元的企业。他在信里回忆公司上一个危机时刻——那是2019年初,Shopee刚成立三年多,Sea的股价在11美元左右徘徊,远低于上市之初15美元的IPO价格;企业资产仅剩10亿美元的流动金,但公司一年之内要偿还的债务就超过了6亿美元,“以至于我们都担心公司的生死存亡”。三年后的今天,Shopee与Sea再次面对危机。不同的是,如今的Sea已经成长为东南亚最大的科技公司,截至发稿时的股价为60美元,截至2022年三季度的现金及现金等价物62.53亿美元;相同的是,在这个寒冬,Sea与Shopee,不得不面对调整的阵痛。