Uber、Lyft 上市:科技独角兽圈钱之路 | 黑狮

“独角兽”是一种神话中虚构的长角生物。在科技行业中,独角兽的数量近年来成倍增长— 独角兽指的是估值超过十亿美元的私有创业公司。

2019 IPO热潮特点

5月10日,全球共享出行巨头Uber在纽交所上市,上市首日收盘报41.56美元,较发行价下跌7.64%。不久前,独角兽中的一员Lyft在纳斯达克交易所上市,首日交易中大涨8.74%,每股78.29美元。随后股价也经历了大幅涨落。此外,数家科技独角兽今年也准备以惊人的估值上市,其中包括健身单车公司Peloton 用户自主创建数字图片墙的Pinterest和企业通讯服务Slack等。

数据供应商 scblnsights 的数据显示,全球约有330家独角兽公司。风险投资机构对它们的估值超过一万亿美元。巨额估值反映了投资者对知名高增长科技公司的热情,也反映了在大型投资者创纪录的风险投资支持下,其中许多公司维持非上市公司身份的时间已经格外长。

尽管庞大的用户群体将这些公司的总估值推高至千亿美元。然而这些创立已有些年头的公司大多距离盈利还有相当一段距离。已上市或很可能将上市的十几家独角兽企业去年共报称亏损140亿美元,累计亏损达470亿美元。Lyft年度亏损达9.11亿美元,优步一个季度的亏损就超过8亿美元。

如何圈钱的?

这些公司的盈利模式各不相同,在预期的IPO大潮中,其中一个引人注目的方面正是商业模式的多样性。以下是优步、Lyft、Slack等的业务模式:

双边平台:

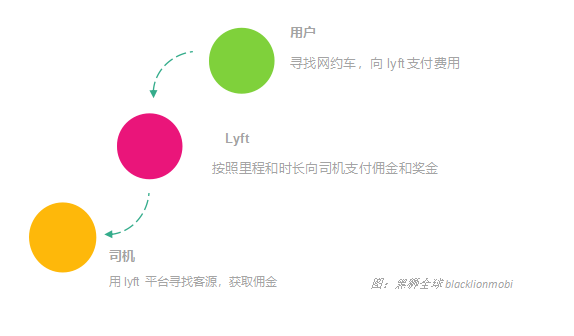

Lyft 是以促成交易为业务的创业公司,同样利用这种商业模式的有优步和Postmates。

广告模式:

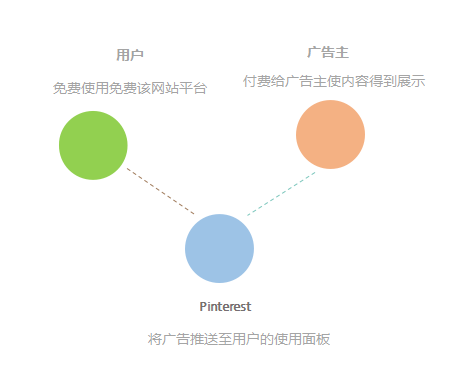

图片社交网站Pinterest的收入完全来自广告,在用户当中没有产生任何收入。

订阅模式:

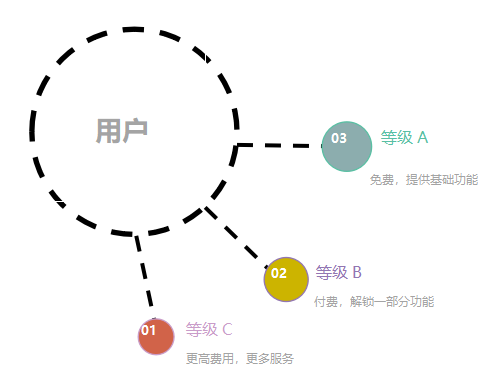

用户可以使用一小部分slack必备的功能,但想要使用更多的功能就得订阅,等级更高的方案,提供的服务就越多,费用也越高,盈利模式相似的还有palantir。

提供大幅度的折扣来推动营收增长几乎是这些企业的共性,这么做的依据是那套发起“闪电战”征服赢家通吃的市场理论,简单说就是要抢占快速圈地,抢占掘金的机会。

放在25年前,如今的独角兽孵化模式是不可想象的。亚马逊在1997年的IPO之前就只融了一千万美元。然而近年来得益于云计算、智能手机和社交媒体,初创企业得以在全球扩张,快速增长也变得更容易。低利率让投资者追逐回报。包括Google、Facebook、以及国内的阿里巴巴、腾讯在内的一些明星公司证明了广阔的市场、高利润、自然形成的垄断、宽松的监管,是实现巨额财富的秘密。突然,科技界把这个神奇的法则应用于尽可能多的行业,通过烧钱的方式来快速发展。 独角兽们拥有庞大的用户基础。通过IT外包给云计算服务商,它们的核心业务不再依赖重资产,销售也快速增长。

最令人担心的是:

它们的亏损似乎不是长期的阵痛, 而是反映了市场的激烈竞争和顾客的低忠诚度。一些独角兽缺乏其宣称的规模经济和准入壁垒,再加上所在的细分市场竞争激烈,所以尽管销量快速增长,利润却没有持续提升。

在关键的数字垄断领域,网络对每个用户的价值随着用户的增加而增加——因此,Facebook在社交网络中占有67%的市场份额。独角兽们的发展动力没有那么令人信服。尽管有补贴,用户使用拼车服务时,并不局限于某一家公司。难怪Lyft的股价比发行价下跌超过了20%。任何人都可以租一间办公室,出租工位,不仅仅是WeWork可以做到这一点。一些独角兽公司不得不与其他资金雄厚的竞争对手和老牌公司竞争。2018年上市的Spotify,虽然在美国流媒体音乐市场占有34%的份额,但仍在与苹果公司正面竞争。

由于独角兽所在的细分市场竞争激烈,出于失去客户的担忧,管理层不敢削减高额的营销费用。许多公司争相开发配套产品,试图从用户身上赚钱。由于业务没有很深的护城河去守卫,独角兽的头上就永远悬着一个问号:倘若仅投资了大约150亿美元后,优步的市值就达到了1000亿美元,那么它的竞争对手为什么不继续碰运气,而老牌科技巨头又为什么不被吸引进来?

此外,外部压力也使得快速扩张变得更加困难。早期的公司无需面对太多的规,独角兽们纷纷效仿:Airbnb避开了对酒店的税收,Uber也绕过出租车牌照方面的规定。如今,更严格的监管限制了他们快速行动和打破秩序的自由。其中包括数字领域的征税、数据保护和关于内容的法律等等。独角兽的投资者通告中有几页专门讲述了它们的法律风险和严峻的监管风险。

会有何影响?

这一切会在一定程度上有利于消费者。人们可以从中薅羊毛;头部的12家公司每年向公众提供的补贴高达200亿美元。尽管科技行业的制高点(如搜索和社交媒体)已被垄断,但独角兽们至少在其它领域带来了竞争。

与此同时,投资者们需要保持冷静。将谷歌和阿里巴巴的成功推广到一个全新的企业集团身上,极具诱惑力。事实上,大多数独角兽公司都面临着一场旷日持久的消耗战和糟糕的利润。最终,陷入困境的公司可能会被收购。这就产生了另一个风险:大多数独角兽公司限制了外部投资者的投票权(优步是个例外),而且许多独角兽公司也有“毒丸计划”,如果这些公司最终无法获得足够的利润来证明其IPO估值的合理性,收购也会变得困难,并限制了投资者的干预能力。

另外,最紧迫的问题是,这些资金将如何回笼,用于新技术公司。不计价钱购买客户的闪电式扩张的理念正在见顶。在“独角兽”之后,必须设计出一种新的、更具说服力的创业模式。

再看中国科技独角兽

独角兽的创新模式可以归为三类:新模式、新产业、新技术。而中国科技独角兽则多为模式创新类企业。

商业模式的创新是指企业在一定价值链或价值网络中向客户提供产品或者服务赚取利润的方式的创新。商业模式创新的代表有以ofo为代表的“共享+”经济模式,以猪八戒为代表的“平台+”经济模式,以瑞幸咖啡为代表的“新零售”经济模式等。

在去年市场和监管的多种因素影响下,私募股权投资面临着从上游募资到下游投资整个链条上的资金难题:一级市场募资难,二级市场退出难。2018年,赴美IPO的公司高达89家,募资金额高达89亿美元。投资机构资金回笼的压力、宏观经济政策降杠杆的压力,让企业宁愿放低估值也要上市融资。有17家独角兽公司赴香港或者美国上市,其中有15家已经破发。

模式创新的特点

主要集中于 O2O 领域。丰富的生活场景创造了巨大的创新空间,在不同生活场景或者提供新服务、或者通过标准化、信息化提供更高质量的服务。比如猪八戒网、脉脉、58到家等。

商业模式创新前期主要靠补贴客户支撑。这跟上文提及到的lyft、slack一类相似,商业模式的创新没有类似高端科技的壁垒,这会导致每一种场景的创新都有非常多的初创公司涌入,通过“烧钱抢占市场份额”。结果大量资源用于补贴客户而不是技术研发。大量的补贴使产业扩张,但没有技术研发导致产品同质化严重,没有形成商品的核心竞争力,没有构建与其他产品的壁垒也没有用于战略布局。

商业模式创新科技壁垒低,大量公司涌入带来了商业模式的兴起,但大量资本投入没有构建起产品的核心竞争力和产业链的战略布局,导致之后产品带来的利润和公司估值支撑不起公司前期的回报,导致了商业模式创新的困境。

新技术构建更深护城河

基于大数据提供商、物联网以及互联网,数据的积累使得AI可以利用这些数据并对其进行优化,进行学习预测创造。这些技术结合实体产业无疑会改进产品和服务的质量,并提升组织的绩效。4G网络的兴起就催生了一大批相关产业,如全民直播、智能手游、自媒体和O2O。未来随着硬科技发展而带来的产业升级和新产业的创造无疑会带来更大的价值。

企业研发硬科技需要长时间投入积淀,形成的新技术短期内难以被复制和模仿,因而能够形成企业的护城河。在新技术领域布局,对于企业塑造核心竞争优势、利润长期增长有着重要意义。以史为鉴,亚马逊依托新技术从一家零售企业成长为世界级科技巨头的历程充分体现了发展新技术对企业成长的重要意义。

Amazon在1994成立,经过24年的发展,经历了重资产投物流、高研发投技术、盈利能力显著提升三个阶段,实现了零售商向科技公司的转型。随着网上商城业务扩大,2006年,亚马逊推出AWS服务。2007年,亚马逊设计并开始销售第一代Kindle。2012年,亚马逊宣布以7.75亿美元现金收购美国机器人制造商Kiva。

现在的亚马逊已经分成两家公司,一家是零售电子商务公司,另一家是云存储和服务公司。如今在云计算领域,亚马逊把谷歌、微软等竞争对手甩在后面,人工智能方面同样不甘人后。由此可见,亚马逊已经不是一个简单的在线零售商,已经成为一家高科技公司。亚马逊股价随着其科技转型,在技术、物流方面形成核心竞争力而逐渐上升。

Reference:https://gbr.businessreview.global/articles/view/5cc86855aa4f354968707dba/zh_CN/en_GB