深度解析|日本跨境电信服务的JCT课税方式,与跨境卖家有何关系?

1812

1812令和五年税改落地,艾思合作了很多日本站的跨境卖家,也顺利地为他们完成2023年度决算(含退税申请)。

大家都可能都有一个疑问,为什么亚马逊平的广告费票据不能抵扣。今天,艾思带大家来了解日本跨境电信服务(非实体商品)的消费税课税方式,从而揭此引迷。

01

何为“跨境电信服务”?

区别于普通实体商品,这里的“服务”指的是通过网络等电信媒介提供的电子书、音乐、广告等服务。

日语汉字写作“電気通信利用役務”,此文中我们通称为“跨境电信服务”。

02

跨境电信服务的课税与否

普通亚马逊等日本平台卖家,向日本当地顾客销售实体商品,属于课税交易,这是众所周知的。

海外游客到日本旅游时购买商品在一定条件下可以免税购买,相信大家不会陌生。那通过日本平台销往日本外的其他国家的实体商品交易,也属于免税范围内。

以上是实体商品。跨境电信服务与之不同,以买方地点是否在日本,来判定课税与否。

总结:无论卖家是否在日本国内,买方在日本的交易为课税交易,买方不在日本的交易为不课税交易。

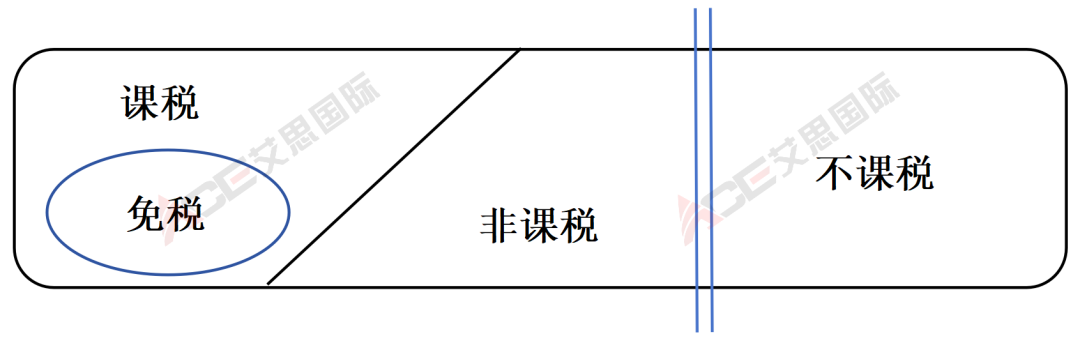

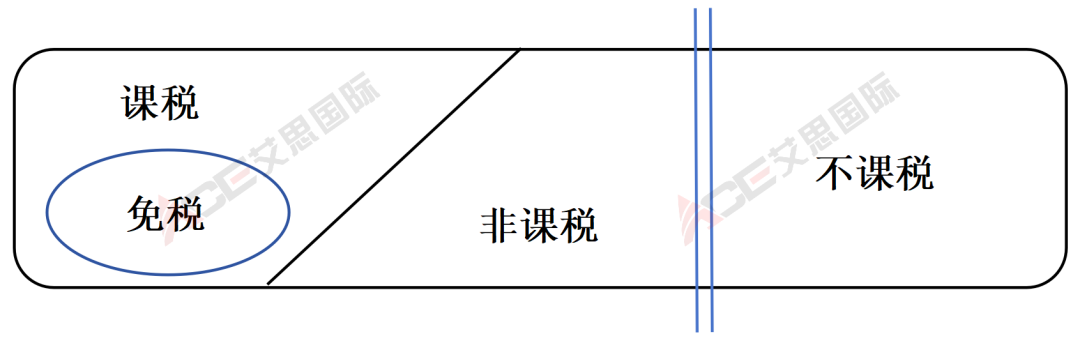

穿插一个小概念:免税≠不课税

消费税课税与否,分为3大类:课税(免税)、非课税、不课税。

❈ 课税与非课税:都是针对日本国内发生的交易。免税只是课税中的一个小类别,本应课税的交易免除消费税。

❈ 不课税:可以理解为非交易类的支付(如缴纳税金)或海外发生的交易。

03

免税和不课税,对卖家的影响

其中最重要的是关系到卖家是否能够抵扣采购消费税。

日本消费税申报中,卖家的课税销售所对应的采购,是可以进行消费税抵扣的,但不课税销售的相应采购,不能抵扣消费税。

所以,免税交易正因为属于课税交易,其销售的采购成本中的消费税可以进行申报抵扣,但不课税销售的采购消费税不能抵扣。

比如说:

1

A中国卖家在日本亚马逊平台销售实体商品,其买家为欧洲地址客户。此时卖家不向买家收取消费税,属于免税销售。

A卖家的商品采购于中国,其采购不涉及日本消费税,不能抵扣。

A卖家在亚马逊平台销售此商品过程中,向亚马逊支付了手续费等经费包含的10%消费税,在申报消费税时可抵扣。

2

B中国卖家在日本亚马逊平台销售电子书,其买家为欧洲地址客户。(这就是我们开篇提到的提供跨境电信服务类商品的情况)此时卖家同A卖家一样不向买家收取消费税,但属于不课税销售。

B买家的电子书采购于中国,不涉及日本消费税。

B在亚马逊平台销售此商品过程中产生的10%消费税,在申报消费税时不能抵扣。

04

海外卖家提供跨境电信服务的课税方式

海外卖家(非日本本土卖家)提供跨境电信服务,可分为三种情况:

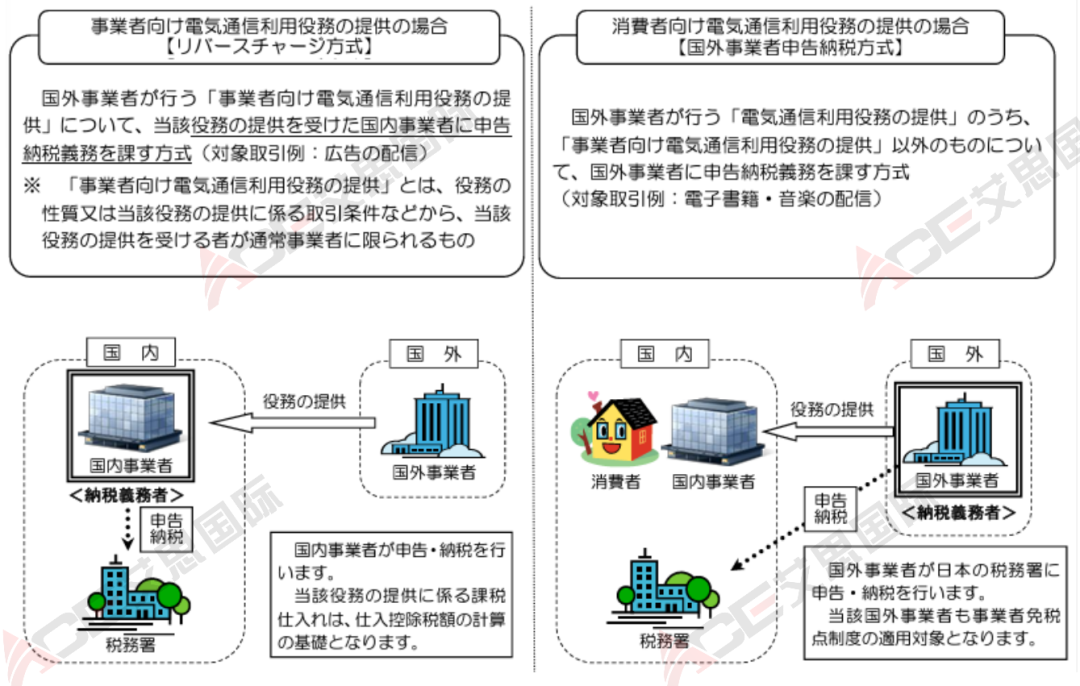

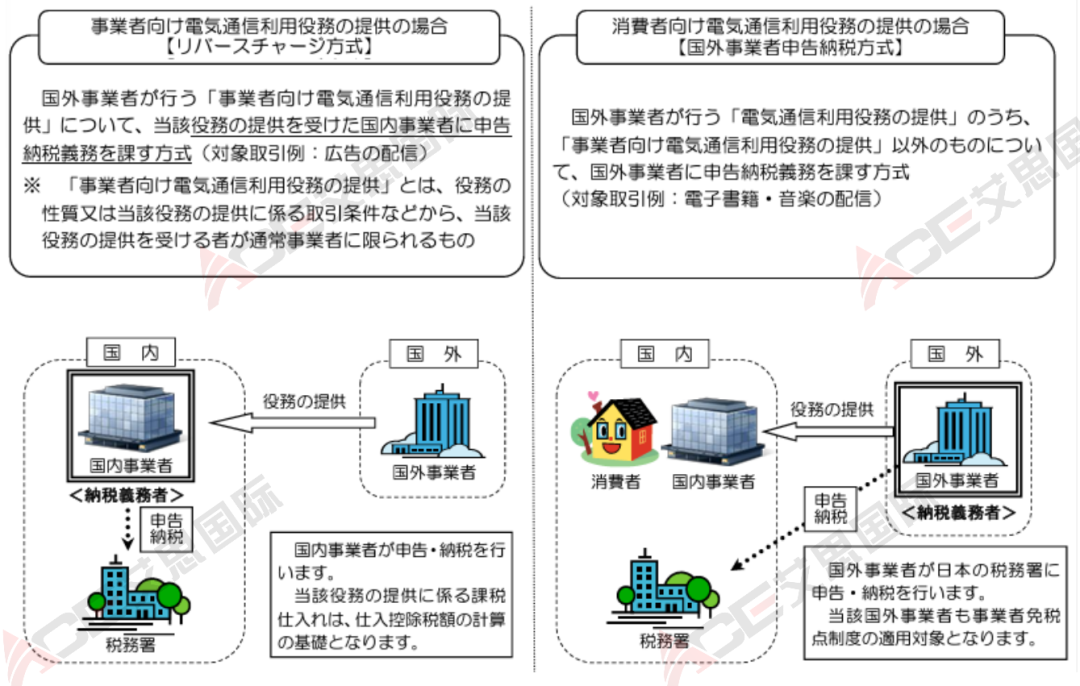

(1)向非个人买家提供跨境电信服务(事業者向け電気通信利用役務の提供)

下图左半部分所示,此类交易的课税方式,采用买家申报缴纳的方式(reverse charge),海外卖家的课税销售产生的消费税,由日本国内的买家进行消费税申报、缴纳。

(2)向个人买家提供跨境电信服务(消費者向け電気通信利用役務の提供)

下图右半部分所示,由海外卖家本人进行申报缴纳。与实物商品卖家相同。

(3)通过网络平台向个人买家提供跨境电信服务(特定プラットフォーム事業者を介して消費者向け電気通信利用役務の提供)

这类交易属于下图所示中①的情况,在本年度的税改中,海外卖家直接申报缴税,改为由网络平台进行消费税的申报和缴纳。此税改内容2025年4月1日开始生效。图中②的情况属于本文上述⑵的情况。③④是日本国内卖家,与我们海外卖家无关。

综上所述,日本亚马逊(国内事业者)向中国卖家(国外事业者)提供广告服务,属于电信服务,此交易为不课税关系,故广告费发票不能抵扣JCT。

令和五年税改落地,艾思合作了很多日本站的跨境卖家,也顺利地为他们完成2023年度决算(含退税申请)。

大家都可能都有一个疑问,为什么亚马逊平的广告费票据不能抵扣。今天,艾思带大家来了解日本跨境电信服务(非实体商品)的消费税课税方式,从而揭此引迷。

01

何为“跨境电信服务”?

区别于普通实体商品,这里的“服务”指的是通过网络等电信媒介提供的电子书、音乐、广告等服务。

日语汉字写作“電気通信利用役務”,此文中我们通称为“跨境电信服务”。

02

跨境电信服务的课税与否

普通亚马逊等日本平台卖家,向日本当地顾客销售实体商品,属于课税交易,这是众所周知的。

海外游客到日本旅游时购买商品在一定条件下可以免税购买,相信大家不会陌生。那通过日本平台销往日本外的其他国家的实体商品交易,也属于免税范围内。

以上是实体商品。跨境电信服务与之不同,以买方地点是否在日本,来判定课税与否。

总结:无论卖家是否在日本国内,买方在日本的交易为课税交易,买方不在日本的交易为不课税交易。

穿插一个小概念:免税≠不课税

消费税课税与否,分为3大类:课税(免税)、非课税、不课税。

❈ 课税与非课税:都是针对日本国内发生的交易。免税只是课税中的一个小类别,本应课税的交易免除消费税。

❈ 不课税:可以理解为非交易类的支付(如缴纳税金)或海外发生的交易。

03

免税和不课税,对卖家的影响

其中最重要的是关系到卖家是否能够抵扣采购消费税。

日本消费税申报中,卖家的课税销售所对应的采购,是可以进行消费税抵扣的,但不课税销售的相应采购,不能抵扣消费税。

所以,免税交易正因为属于课税交易,其销售的采购成本中的消费税可以进行申报抵扣,但不课税销售的采购消费税不能抵扣。

比如说:

1

A中国卖家在日本亚马逊平台销售实体商品,其买家为欧洲地址客户。此时卖家不向买家收取消费税,属于免税销售。

A卖家的商品采购于中国,其采购不涉及日本消费税,不能抵扣。

A卖家在亚马逊平台销售此商品过程中,向亚马逊支付了手续费等经费包含的10%消费税,在申报消费税时可抵扣。

2

B中国卖家在日本亚马逊平台销售电子书,其买家为欧洲地址客户。(这就是我们开篇提到的提供跨境电信服务类商品的情况)此时卖家同A卖家一样不向买家收取消费税,但属于不课税销售。

B买家的电子书采购于中国,不涉及日本消费税。

B在亚马逊平台销售此商品过程中产生的10%消费税,在申报消费税时不能抵扣。

04

海外卖家提供跨境电信服务的课税方式

海外卖家(非日本本土卖家)提供跨境电信服务,可分为三种情况:

(1)向非个人买家提供跨境电信服务(事業者向け電気通信利用役務の提供)

下图左半部分所示,此类交易的课税方式,采用买家申报缴纳的方式(reverse charge),海外卖家的课税销售产生的消费税,由日本国内的买家进行消费税申报、缴纳。

(2)向个人买家提供跨境电信服务(消費者向け電気通信利用役務の提供)

下图右半部分所示,由海外卖家本人进行申报缴纳。与实物商品卖家相同。

(3)通过网络平台向个人买家提供跨境电信服务(特定プラットフォーム事業者を介して消費者向け電気通信利用役務の提供)

这类交易属于下图所示中①的情况,在本年度的税改中,海外卖家直接申报缴税,改为由网络平台进行消费税的申报和缴纳。此税改内容2025年4月1日开始生效。图中②的情况属于本文上述⑵的情况。③④是日本国内卖家,与我们海外卖家无关。

综上所述,日本亚马逊(国内事业者)向中国卖家(国外事业者)提供广告服务,属于电信服务,此交易为不课税关系,故广告费发票不能抵扣JCT。

热门活动

热门活动

其他

其他 12-16 周二

12-16 周二

热门报告

热门报告