《2023海外仓蓝皮书》电子报告首发!全面数据,真实调研,供需两端的正面碰撞!

16447

16447从2021到2023,这是“跨境眼观察”持续跟踪海外仓行业发展的第三年。三年间,海外仓行业经历过建仓高潮,也收到过政策层面的鼓舞。当然,还有来自疫情以及全球通胀高企的冲击。

随着跨境电商的增速放缓,海外仓行业迅速从红利期转为红海期。与过往的风口行业别无二致,市场泡沫、价格内卷、无序竞争,逐渐在业内蔓延。这其中,既有经济下行的外部因素,也与行业前两年的野蛮生长不无关系。

身处这一动荡变革的时期,卖家如何抉择?服务商何去何从?行业将朝着什么方向发展?大家都在寻找答案。

基于此,“跨境眼观察”联合ECCANG TMS&WMS,依托易仓WMS+跨境眼官网数据,并对大量卖家和海外仓企业进行问卷调研、访谈,出品了《2023海外仓蓝皮书》。

此前《2021海外仓蓝皮书》和《2022海外仓蓝皮书》曾多次被上市公司、媒体引用数据,这次我们统计了更多海外仓和发货数据,调研了更多卖家和服务商,尽可能详尽地还原海外仓行业的真实面貌,以供读者参考。

数据全面

2356个海外仓+1000卖家发货数据

依托于易仓科技WMS及跨境眼官网后台数据,《2023海外仓蓝皮书》统计了近3年跨境电商出口主要国家以及东南亚、拉美等新兴市场的海外仓相关数据,包括各国海外仓数量、总面积、平均面积、发货数量等,可谓目前行业内最全的海外仓数据。

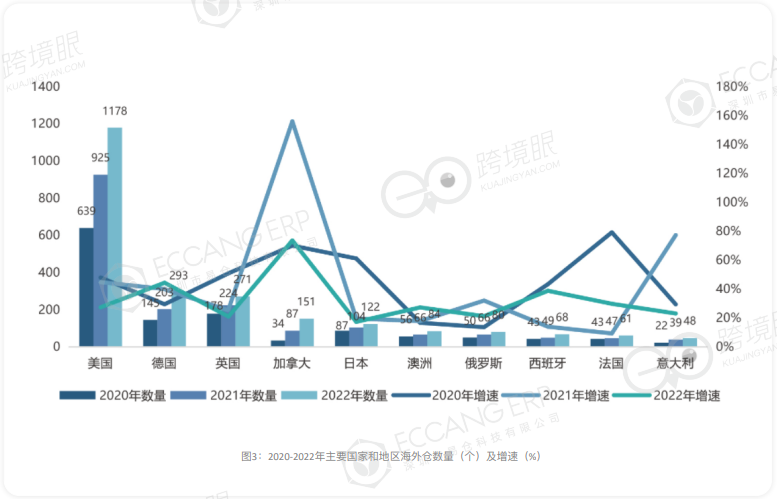

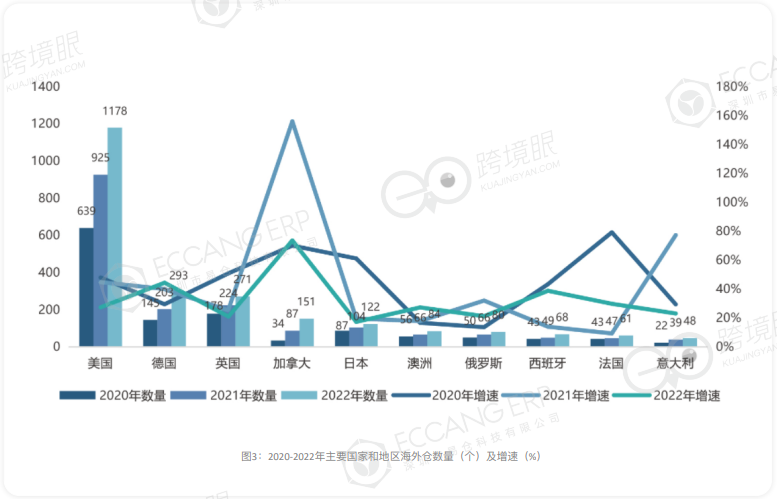

数据显示,截至2022年年末,海外仓数量前十的国家或地区为美国、德国、英国、加拿大、日本、澳洲(含新西兰)、俄罗斯、西班牙、法国、意大利,合计2356个仓库,较上年末增长30.17%,面积合计约2600万平方米,较上年末增长约58%。其中,美国市场2022年新增253个海外仓,新增面积653.5万平方米,平均单仓面积达到1.41万平,呈现出一定的规模化趋势。

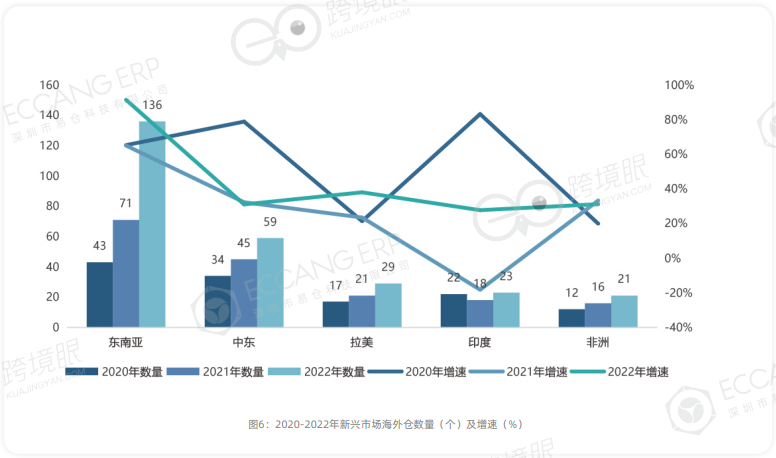

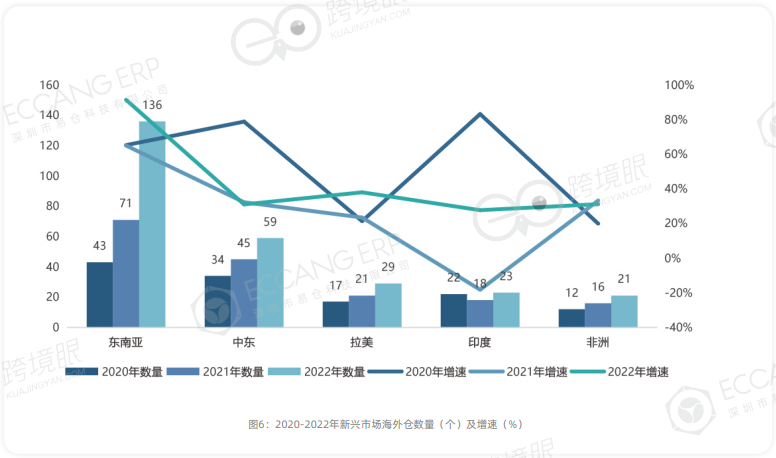

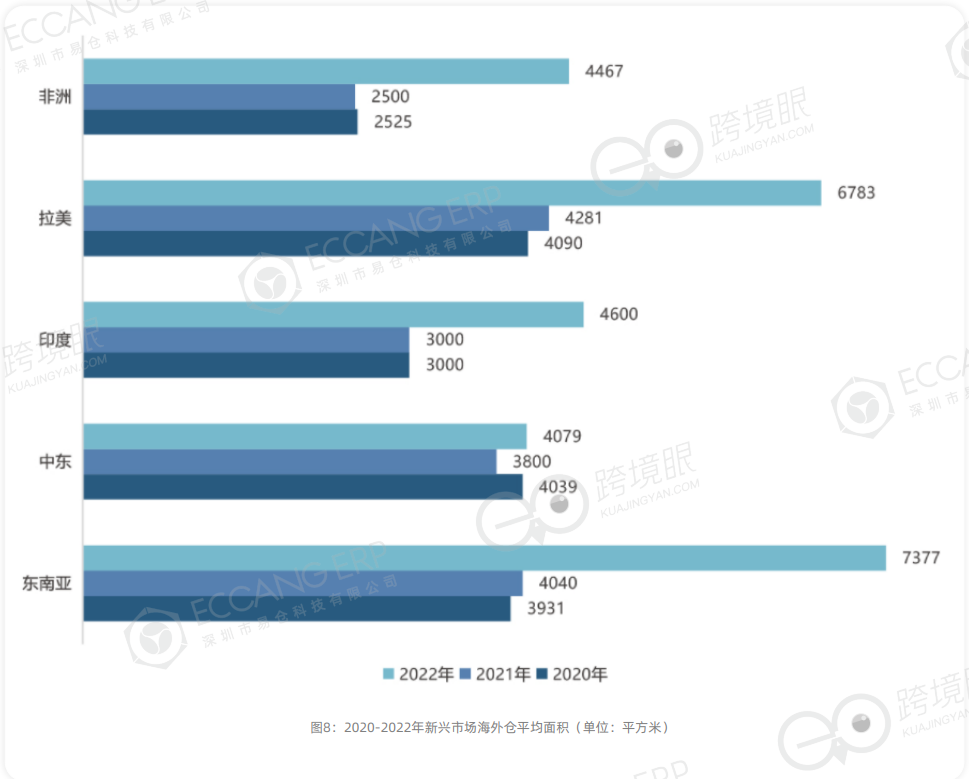

相较于成熟市场,东南亚等新兴市场的海外仓扩张势头更为凶猛。数据显示,新兴市场(东南亚、中东、拉美、印度、非洲)的海外仓数量合计268个,较上年增长56.72%。除印度外,增速均超过30%,东南亚的增速更是高达91.55%。

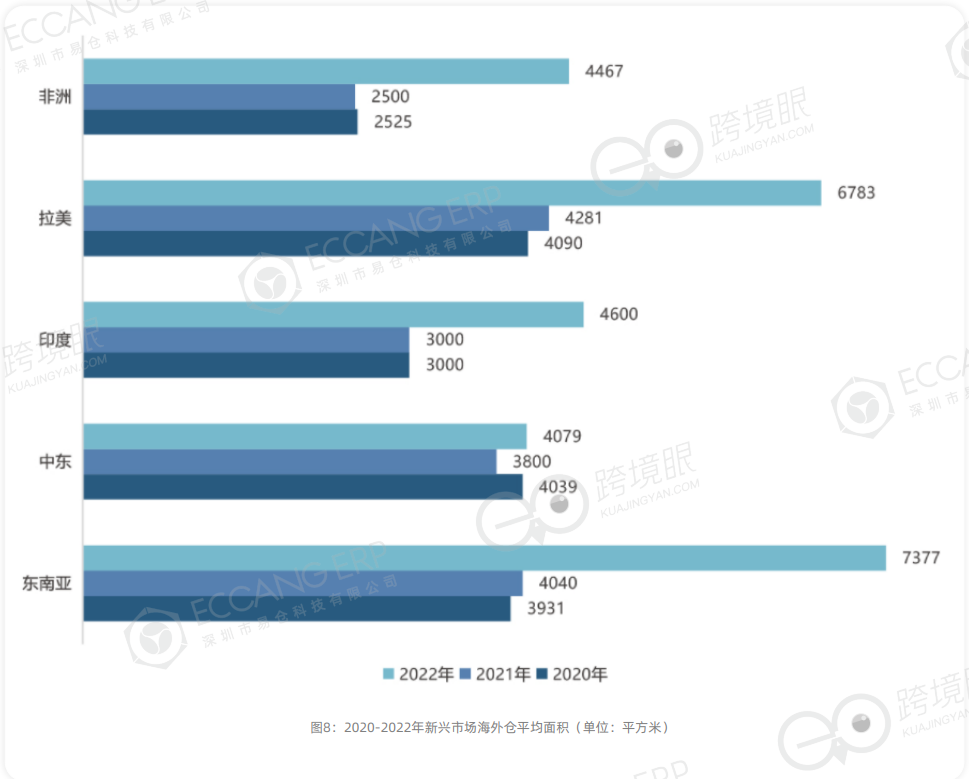

面积方面,东南亚、拉美、非洲的海外仓总面积都增长超过100%,其中东南亚海外仓总面积已超过100万平,单仓面积约7000平,与欧洲相当。

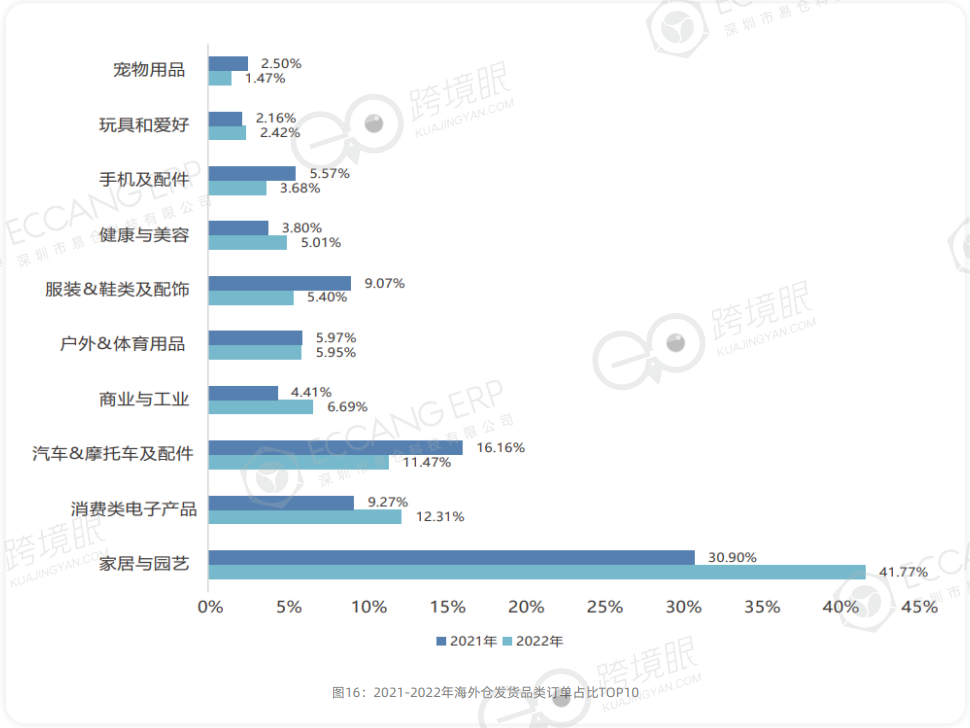

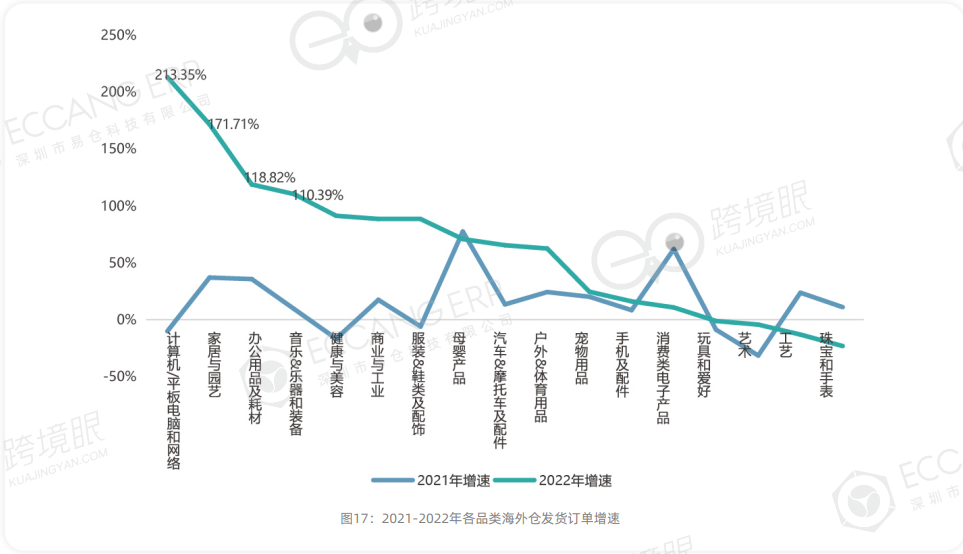

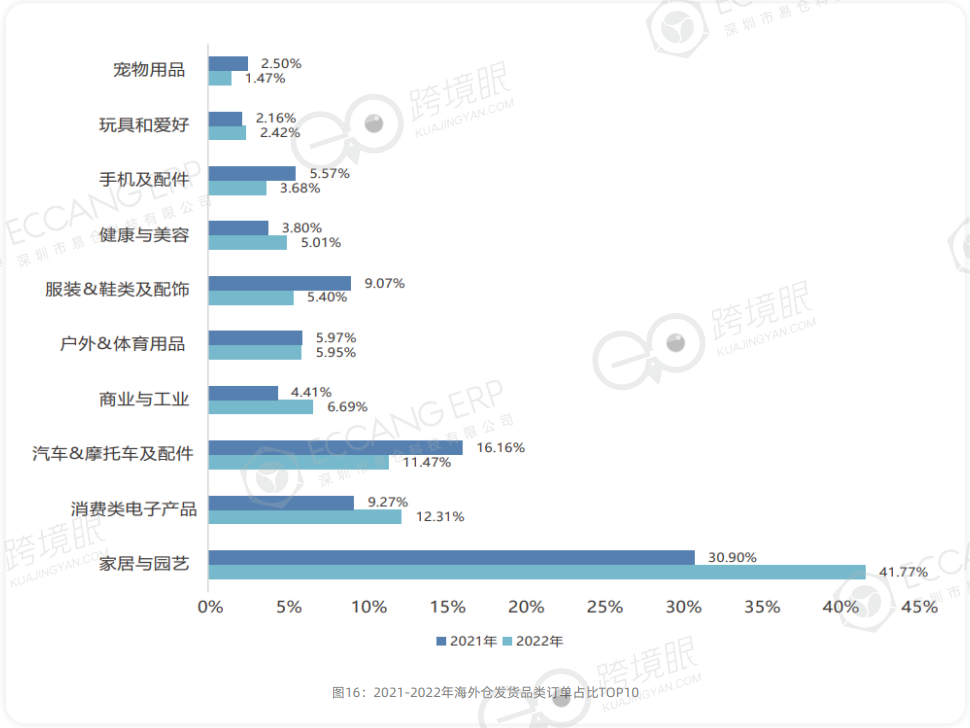

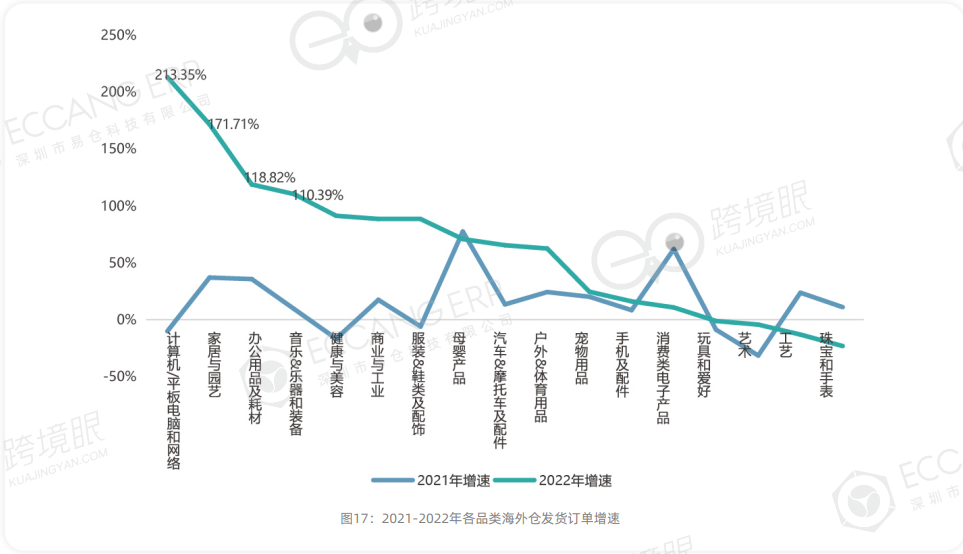

从发货数据来看,2022年第三方海外仓发货量的前十品类分别为:家居园艺、消费类电子、汽摩配件、商业与工业、户外及体育用品、服装鞋类及配饰、健康与美容、手机及配件、玩具和爱好、宠物用品。其中增速超过100%的有计算机/平板电脑和网络、家居园艺、办公用品及耗材、音乐乐器。

真实调研

覆盖不同规模300卖家+300服务商

除了数据统计,《2023海外仓蓝皮书》还调研了超过300个卖家,覆盖不同规模、模式、平台、市场和品类;调研服务商也超过300家,覆盖不同规模、年限、日处理订单量等。

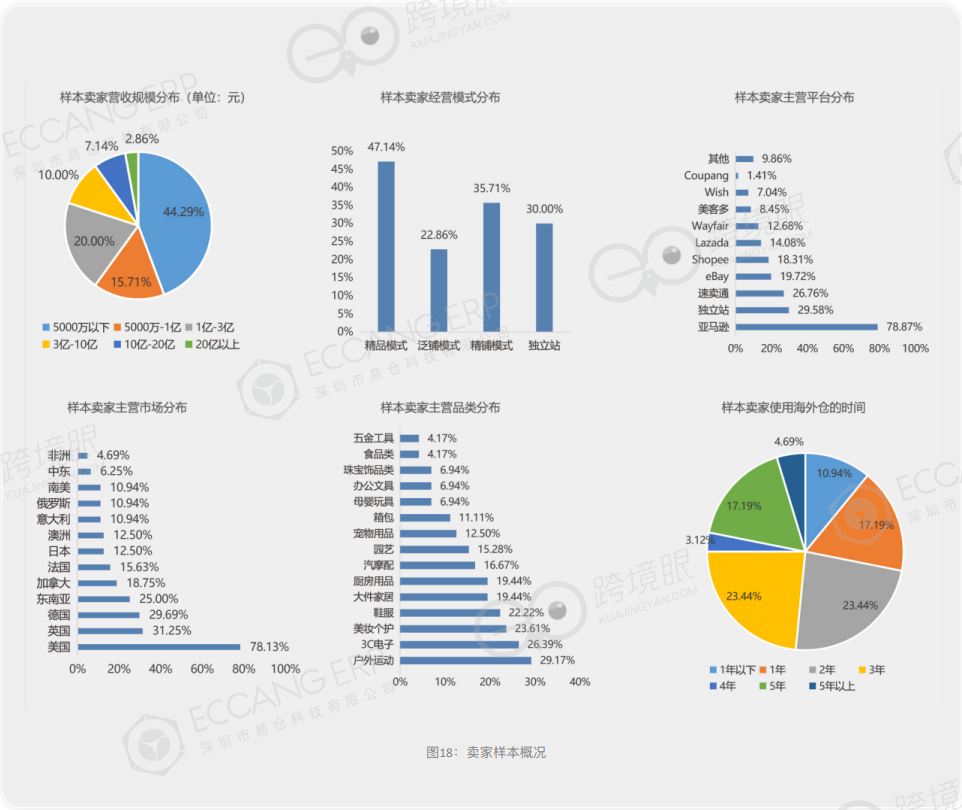

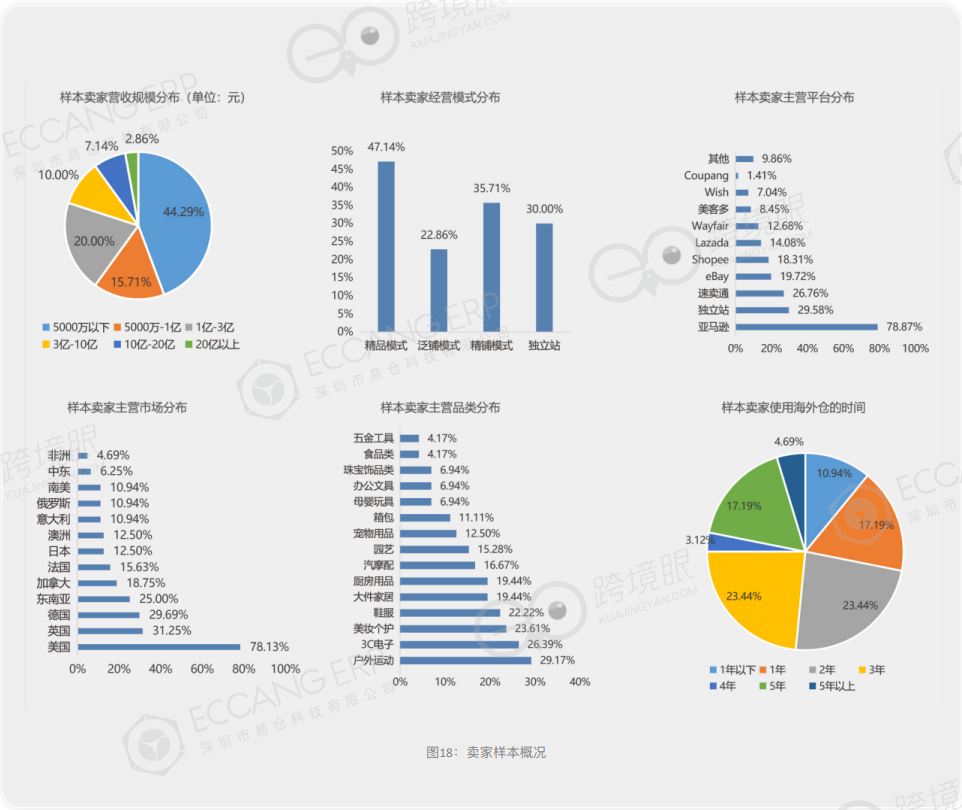

具体来说,卖家样本中,5000万元以下规模的卖家最多;模式方面,精品和精铺的比例相对较高;超过四分之三卖家主营为亚马逊平台和美国市场;品类分布较为分散,户外运动及3C电子品类占比最高;使用海外仓的年限上,1-3年的居多。

服务商样本,营收规模从2000万以下至20亿以上均有涉及,占比最多的是5000万以下规模的服务商;仓库资源方面,租赁、自建、“租赁+自建”的比例接近;成立年限分布相对均匀,6-10年的最多;仓库数量大多在5个以下;日处理500-1000单和1000-5000单的服务商比例最高;超过四分之三的服务商涵盖大小件派送。

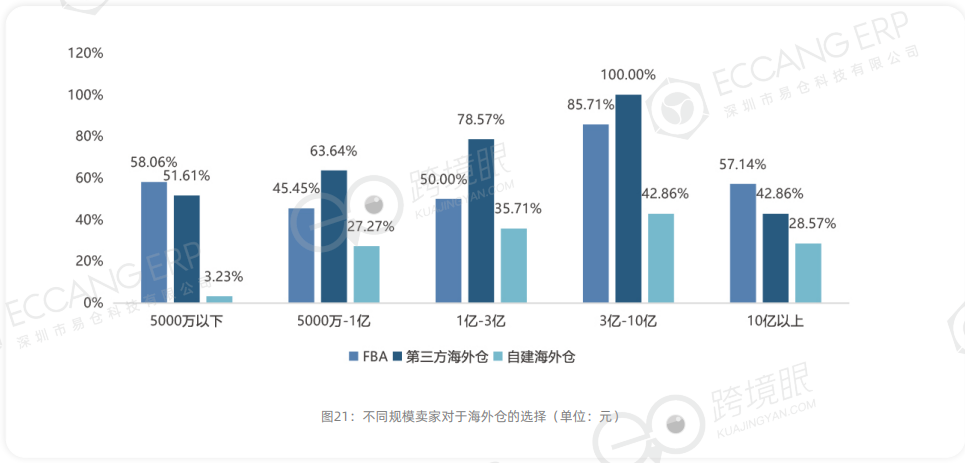

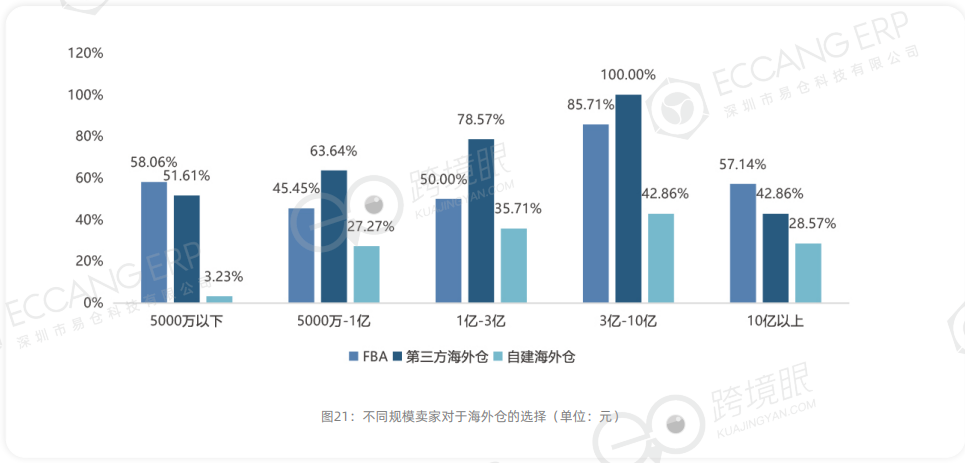

调研发现,由于亚马逊2022年多次上调FBA费用,导致海外仓需求外溢,越来越多卖家倾向第三方海外仓。尤其是1亿-3亿规模的卖家,使用第三方海外仓的比例达78.57%,几乎成为标配。

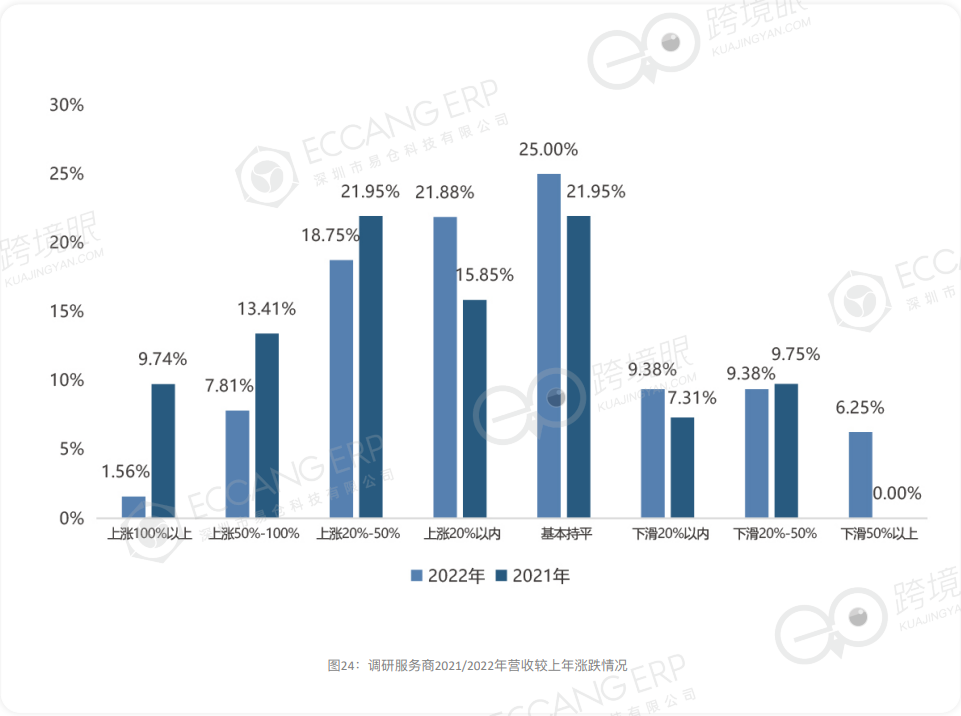

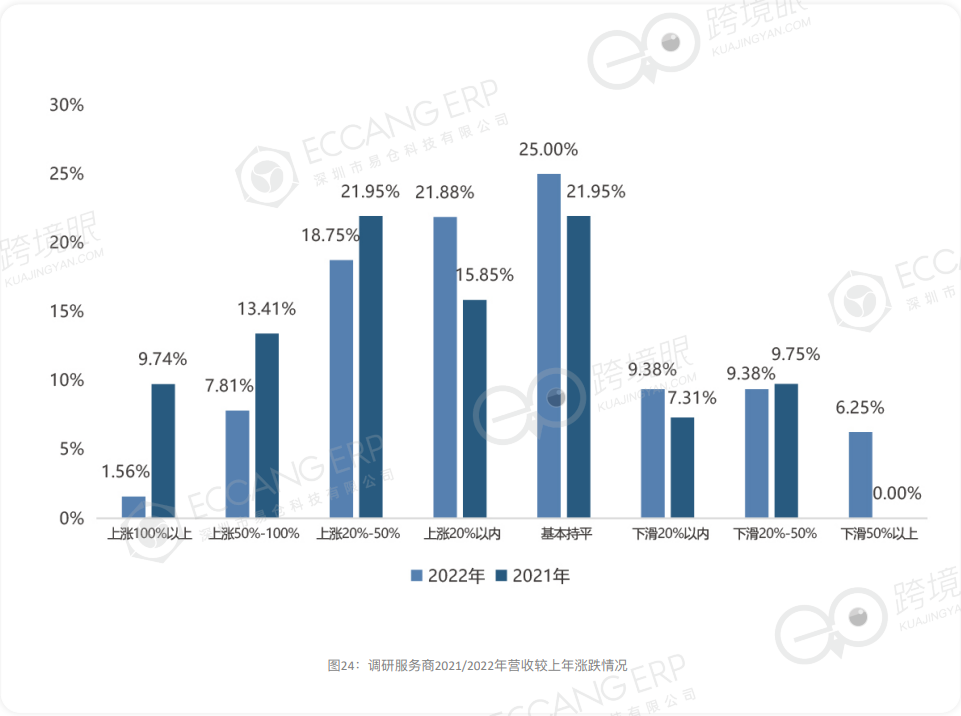

但尽管如此,服务商的整体业绩却不增反降,主要表现在增长的少了,增长幅度小了,下滑的多了,下滑幅度大了,如下图所示。造成这一割裂状态的直接原因在于海外需求下降导致,卖家的订单量下滑。

根据海外仓竞争压力来源的调研也能看到,当前服务商最大的压力就是来自于需求下滑,而除此以外就是来自于资金方面的压力,有一半的调研服务商表示海外仓运营成本过高,资金压力大。另外,还有43.06%的服务商表达了对于国家、平台政策变化的担忧。

此外,海外仓良莠不齐和价格内卷的问题也愈演愈烈。根据调研,目前海外仓存在的乱象包括质量参差不齐、互相压价打“价格战”、海外仓流程及操作不规范、部分企业虚假宣传、缺乏相应的海外仓资质等。其中,70%的服务商都认为存在海外仓质量参差不齐和打“价格战”的乱象。

正面碰撞

卖家VS服务商,供需端的直接交锋

《2023海外仓蓝皮书》将卖家调研与服务商调研进行了对比。卖家和服务商作为供需的两端,将其二者的调研数据进行对比发现,不仅存在供需不匹配的情况,在某些服务的认知上也存在偏差。

首先是基础需求供给过剩。调研发现,当前海外仓服务商在FBA中转、一件代发、尾程派送、退货换标、清关等服务上都有不同程度的过剩,其中FBA中转、一件代发和退货换标的过剩较严重。

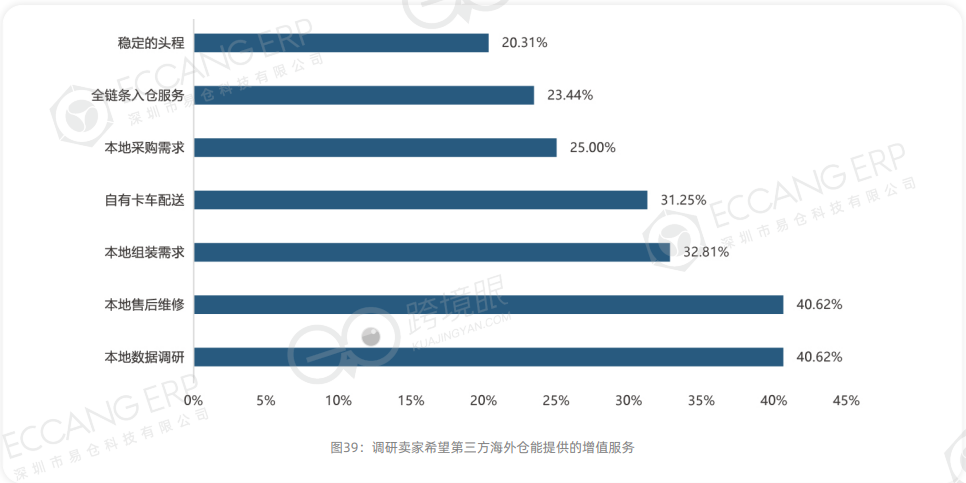

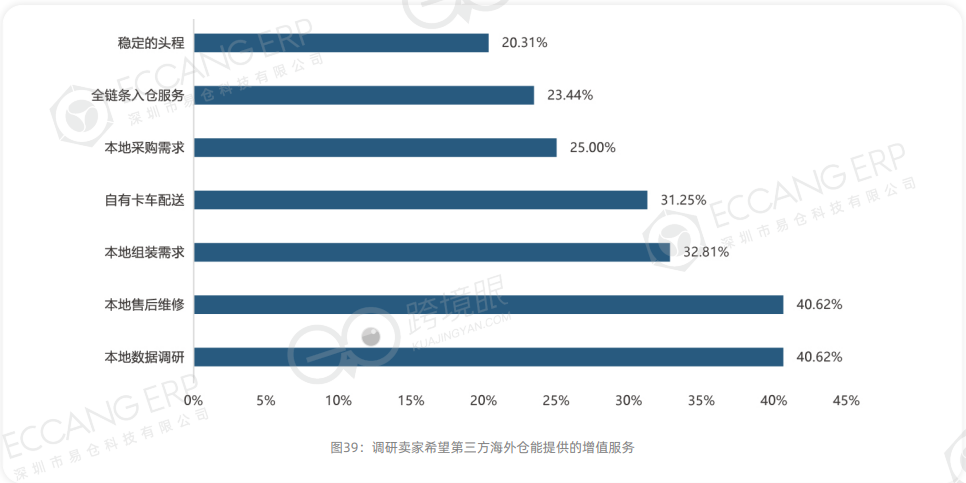

其次是增值需求未能匹配。在品牌化、精细化的行业趋势下,卖家越来越注重前期的客户调研以及整个购物流程的客户体验。但是,海外仓服务商似乎并没有快速适应卖家的需求变化。根据我们对服务商部分增值服务的调研发现,提供售后维修的海外仓不足10%,提供本地数据调研的则更少。

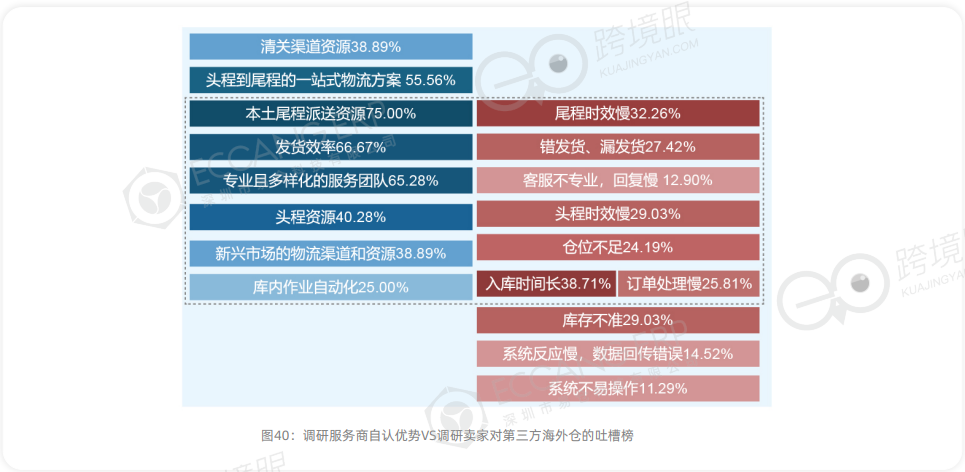

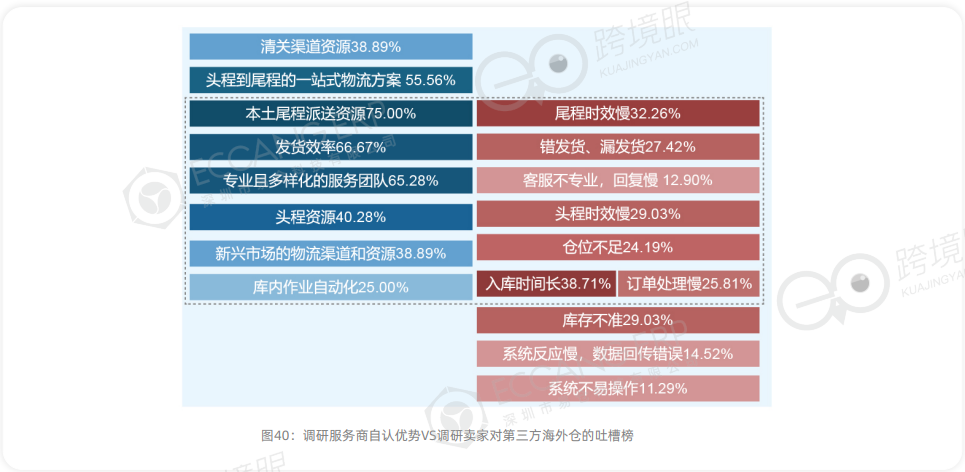

除了供需错位,卖家和服务商双方对于海外仓服务的评价也存在一定偏差。部分服务商自认为具备的优势,在卖家看来槽点不少。

如图,海外仓服务商对于自身优势调研中,“本土派送资源”、“发货效率”、“专业且多样化的团队”、“头程到尾程的一站式物流方案”的占比均超过50%;而“头程资源”、“新兴市场的物流渠道和资源”、“清关渠道资源”的占比也达到40%左右。

但令人尴尬的是,卖家并不买账。“入库时间长”、“尾程时效慢”、“头程时效慢”、 “库存不准”反而是卖家吐槽最多的点。此外,“订单处理慢” 、“仓位不足”也有超过20%的卖家吐槽。

这说明,双方对于某项服务的要求可能是不一致的,也说明部分服务商未能深入了解客户的真实需求。可见,双方还有很大的磨合空间

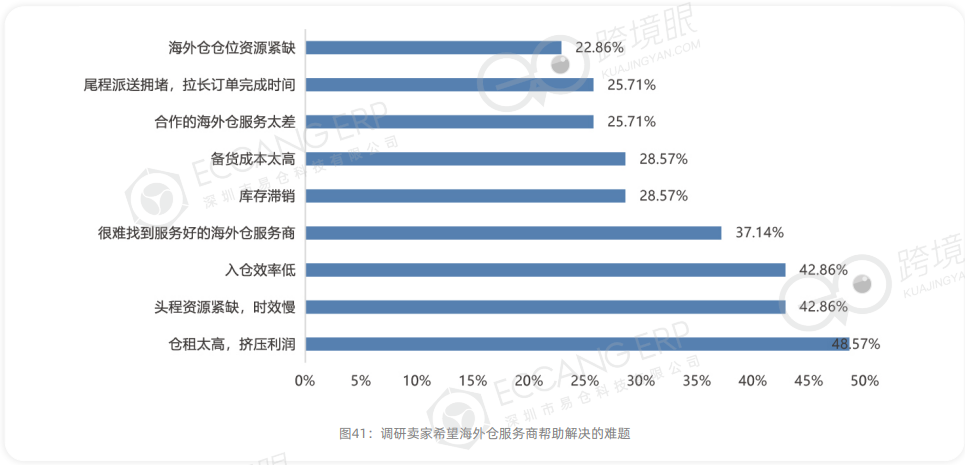

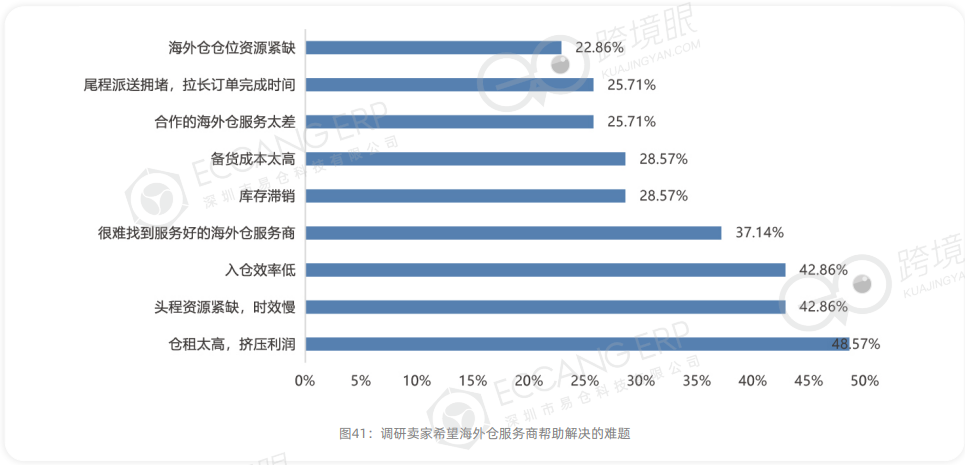

此外,卖家在上一年希望服务商能够帮助解决的难题,仍有一部分尚未解决。如图所示,“仓租太高,挤压利润”、“头程资源紧缺、时效慢”、“入仓效率低”是卖家上一年最迫切想要服务商帮忙解决的难题。

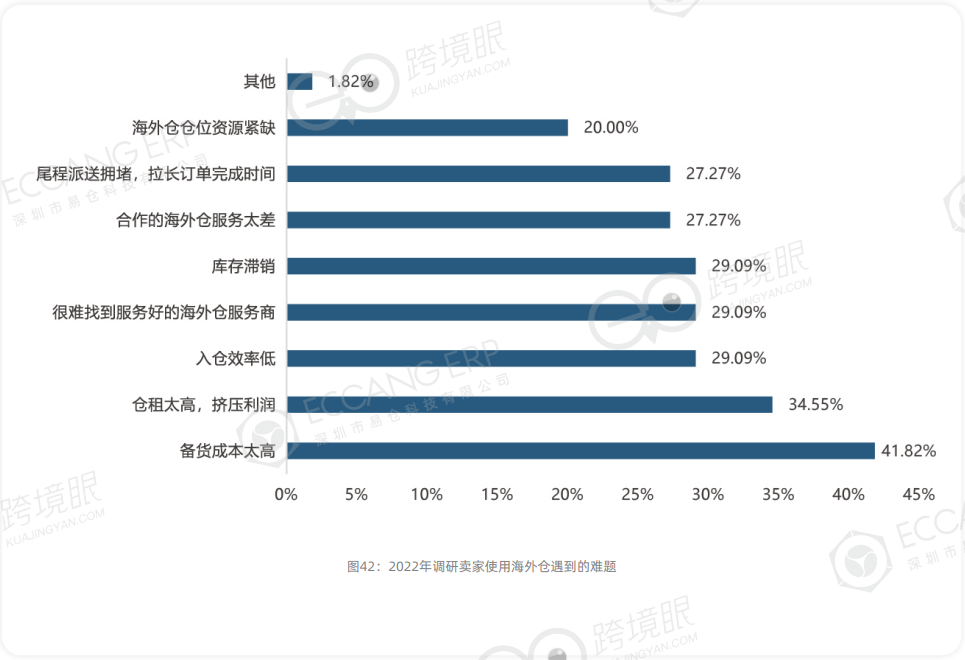

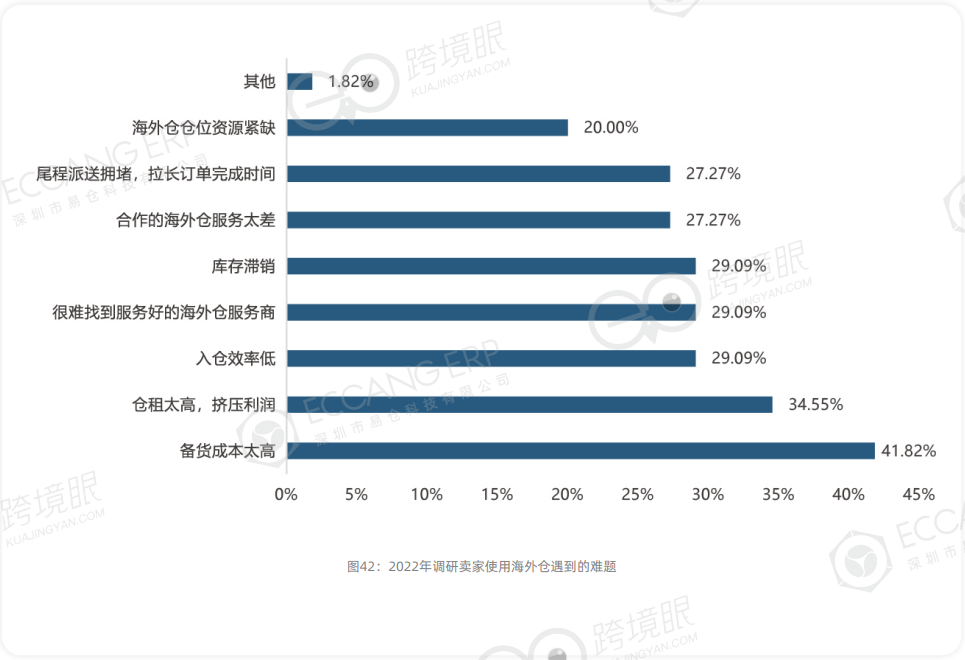

2023年,我们再调研了卖家上一年遇到的难题。对比两次调研,“头程资源紧缺”的问题已得到明显改善(更多源于需求下降,船队扩张),“入仓效率低”的问题虽仍困扰近三分之一的卖家,但也有所改善;而“仓租太高,挤压利润”“库存滞销”“很难找到服务好的海外仓服务商”等问题依然严重,改善效果并不明显,“备货成本高”的问题反而更普遍了。

对于服务商来讲,无法解决这些痛点和难点会有身不由己的部分,比如仓租、人工成本居高不下,但有些部分完全有改善的空间,比如协助卖家解决库存滞销,提升头程与海外仓的协同度,这正是服务商与同行拉开差距,形成差异化优势的破局点。

从2021到2023,这是“跨境眼观察”持续跟踪海外仓行业发展的第三年。三年间,海外仓行业经历过建仓高潮,也收到过政策层面的鼓舞。当然,还有来自疫情以及全球通胀高企的冲击。

随着跨境电商的增速放缓,海外仓行业迅速从红利期转为红海期。与过往的风口行业别无二致,市场泡沫、价格内卷、无序竞争,逐渐在业内蔓延。这其中,既有经济下行的外部因素,也与行业前两年的野蛮生长不无关系。

身处这一动荡变革的时期,卖家如何抉择?服务商何去何从?行业将朝着什么方向发展?大家都在寻找答案。

基于此,“跨境眼观察”联合ECCANG TMS&WMS,依托易仓WMS+跨境眼官网数据,并对大量卖家和海外仓企业进行问卷调研、访谈,出品了《2023海外仓蓝皮书》。

此前《2021海外仓蓝皮书》和《2022海外仓蓝皮书》曾多次被上市公司、媒体引用数据,这次我们统计了更多海外仓和发货数据,调研了更多卖家和服务商,尽可能详尽地还原海外仓行业的真实面貌,以供读者参考。

数据全面

2356个海外仓+1000卖家发货数据

依托于易仓科技WMS及跨境眼官网后台数据,《2023海外仓蓝皮书》统计了近3年跨境电商出口主要国家以及东南亚、拉美等新兴市场的海外仓相关数据,包括各国海外仓数量、总面积、平均面积、发货数量等,可谓目前行业内最全的海外仓数据。

数据显示,截至2022年年末,海外仓数量前十的国家或地区为美国、德国、英国、加拿大、日本、澳洲(含新西兰)、俄罗斯、西班牙、法国、意大利,合计2356个仓库,较上年末增长30.17%,面积合计约2600万平方米,较上年末增长约58%。其中,美国市场2022年新增253个海外仓,新增面积653.5万平方米,平均单仓面积达到1.41万平,呈现出一定的规模化趋势。

相较于成熟市场,东南亚等新兴市场的海外仓扩张势头更为凶猛。数据显示,新兴市场(东南亚、中东、拉美、印度、非洲)的海外仓数量合计268个,较上年增长56.72%。除印度外,增速均超过30%,东南亚的增速更是高达91.55%。

面积方面,东南亚、拉美、非洲的海外仓总面积都增长超过100%,其中东南亚海外仓总面积已超过100万平,单仓面积约7000平,与欧洲相当。

从发货数据来看,2022年第三方海外仓发货量的前十品类分别为:家居园艺、消费类电子、汽摩配件、商业与工业、户外及体育用品、服装鞋类及配饰、健康与美容、手机及配件、玩具和爱好、宠物用品。其中增速超过100%的有计算机/平板电脑和网络、家居园艺、办公用品及耗材、音乐乐器。

真实调研

覆盖不同规模300卖家+300服务商

除了数据统计,《2023海外仓蓝皮书》还调研了超过300个卖家,覆盖不同规模、模式、平台、市场和品类;调研服务商也超过300家,覆盖不同规模、年限、日处理订单量等。

具体来说,卖家样本中,5000万元以下规模的卖家最多;模式方面,精品和精铺的比例相对较高;超过四分之三卖家主营为亚马逊平台和美国市场;品类分布较为分散,户外运动及3C电子品类占比最高;使用海外仓的年限上,1-3年的居多。

服务商样本,营收规模从2000万以下至20亿以上均有涉及,占比最多的是5000万以下规模的服务商;仓库资源方面,租赁、自建、“租赁+自建”的比例接近;成立年限分布相对均匀,6-10年的最多;仓库数量大多在5个以下;日处理500-1000单和1000-5000单的服务商比例最高;超过四分之三的服务商涵盖大小件派送。

调研发现,由于亚马逊2022年多次上调FBA费用,导致海外仓需求外溢,越来越多卖家倾向第三方海外仓。尤其是1亿-3亿规模的卖家,使用第三方海外仓的比例达78.57%,几乎成为标配。

但尽管如此,服务商的整体业绩却不增反降,主要表现在增长的少了,增长幅度小了,下滑的多了,下滑幅度大了,如下图所示。造成这一割裂状态的直接原因在于海外需求下降导致,卖家的订单量下滑。

根据海外仓竞争压力来源的调研也能看到,当前服务商最大的压力就是来自于需求下滑,而除此以外就是来自于资金方面的压力,有一半的调研服务商表示海外仓运营成本过高,资金压力大。另外,还有43.06%的服务商表达了对于国家、平台政策变化的担忧。

此外,海外仓良莠不齐和价格内卷的问题也愈演愈烈。根据调研,目前海外仓存在的乱象包括质量参差不齐、互相压价打“价格战”、海外仓流程及操作不规范、部分企业虚假宣传、缺乏相应的海外仓资质等。其中,70%的服务商都认为存在海外仓质量参差不齐和打“价格战”的乱象。

正面碰撞

卖家VS服务商,供需端的直接交锋

《2023海外仓蓝皮书》将卖家调研与服务商调研进行了对比。卖家和服务商作为供需的两端,将其二者的调研数据进行对比发现,不仅存在供需不匹配的情况,在某些服务的认知上也存在偏差。

首先是基础需求供给过剩。调研发现,当前海外仓服务商在FBA中转、一件代发、尾程派送、退货换标、清关等服务上都有不同程度的过剩,其中FBA中转、一件代发和退货换标的过剩较严重。

其次是增值需求未能匹配。在品牌化、精细化的行业趋势下,卖家越来越注重前期的客户调研以及整个购物流程的客户体验。但是,海外仓服务商似乎并没有快速适应卖家的需求变化。根据我们对服务商部分增值服务的调研发现,提供售后维修的海外仓不足10%,提供本地数据调研的则更少。

除了供需错位,卖家和服务商双方对于海外仓服务的评价也存在一定偏差。部分服务商自认为具备的优势,在卖家看来槽点不少。

如图,海外仓服务商对于自身优势调研中,“本土派送资源”、“发货效率”、“专业且多样化的团队”、“头程到尾程的一站式物流方案”的占比均超过50%;而“头程资源”、“新兴市场的物流渠道和资源”、“清关渠道资源”的占比也达到40%左右。

但令人尴尬的是,卖家并不买账。“入库时间长”、“尾程时效慢”、“头程时效慢”、 “库存不准”反而是卖家吐槽最多的点。此外,“订单处理慢” 、“仓位不足”也有超过20%的卖家吐槽。

这说明,双方对于某项服务的要求可能是不一致的,也说明部分服务商未能深入了解客户的真实需求。可见,双方还有很大的磨合空间

此外,卖家在上一年希望服务商能够帮助解决的难题,仍有一部分尚未解决。如图所示,“仓租太高,挤压利润”、“头程资源紧缺、时效慢”、“入仓效率低”是卖家上一年最迫切想要服务商帮忙解决的难题。

2023年,我们再调研了卖家上一年遇到的难题。对比两次调研,“头程资源紧缺”的问题已得到明显改善(更多源于需求下降,船队扩张),“入仓效率低”的问题虽仍困扰近三分之一的卖家,但也有所改善;而“仓租太高,挤压利润”“库存滞销”“很难找到服务好的海外仓服务商”等问题依然严重,改善效果并不明显,“备货成本高”的问题反而更普遍了。

对于服务商来讲,无法解决这些痛点和难点会有身不由己的部分,比如仓租、人工成本居高不下,但有些部分完全有改善的空间,比如协助卖家解决库存滞销,提升头程与海外仓的协同度,这正是服务商与同行拉开差距,形成差异化优势的破局点。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告