跨境电商货代为何难出巨头?

来源 | 运联智库(ID:tucmedia)

作者 | 运联研究院 田勇

核心导读:

3)行业终局必然以领导力驱动为显著特征,即以较高的市场集中度为主要特征。

处于“市场驱动”阶段的跨境电商货代行业,由于绝大多数玩家缺乏最起码的护城河,同质化竞争随处可见。

而同质化竞争主导的市场,往往以分散混战为主要特征。其根本原因在于,货代之间的资源掌控力普遍较差(尤其是占绝大多数的中小货代),彼此间没有显著的差异,不足以形成绝对的竞争优势。

跨境电商货代行业基本面分析

大多数人分析我国跨境电商的发展历程时,将其划分了几个阶段。其准确性暂且不论,但本文认为,任何行业的发展,包括跨境电商,无非都遵循着被“供给——需求”的相对关系支配这一规律。

疫情前的跨境行业,整体上已经显示出供求平衡甚至个别向上供大于求的迹象;而随着疫情的爆发,海外需求总体上暴增,将整个行业拉回到了供不应求的局面,但这一局面注定只能是暂时的。

由此可推断,跨境电商货代市场的发展虽然略滞后于跨境行业整体,但其发展规律也不会有太大的差别。

1.1 资源整合的深度较浅,导致行业总体上以分散、混战为主要特征

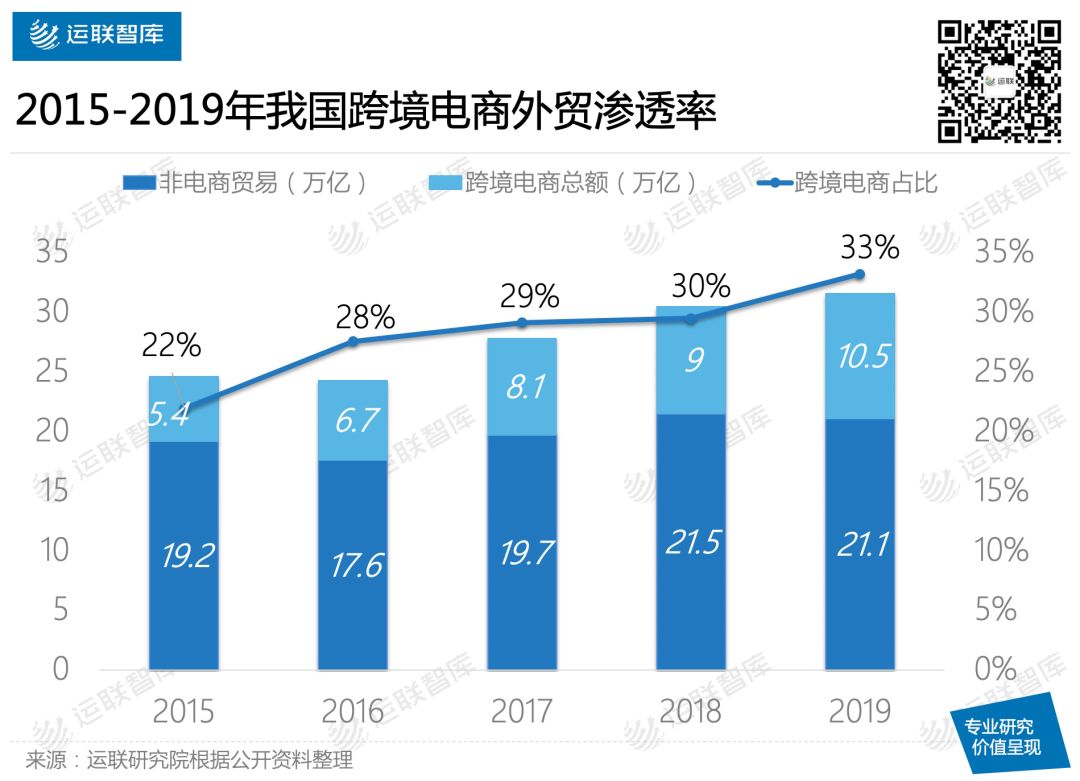

类似于国内的大票零担市场,跨境电商货代行业总体上也极度分散,但并没有出现类似于专线整合平台的企业间联盟的趋势。如果以全行业物流成本占比15%~20%估算,我国2019年跨境电商物流市场规模约为1.6万亿元~2.1万亿元,但其中包含了传统大贸货代跨境电商业务的部分份额。其中,传统大贸货代份额主要以服务跨境B2B外贸业务、海外仓补货(包含FBA头程)等批量干线运输为主。

从行业集中度的角度来看(只看跨境电商货代,不计传统贸易货代的跨境业务),目前真正算得上头部的玩家极少。其中纵腾集团、递四方(4PX)由于营收规模相对于身后的同行领先较明显,所以可以暂时被看作行业头部。如果再算上北京的燕文,可以勉强凑出行业TOP3。这样的情况下,2019年市场集中度也仅为1%左右。

而其它腰部及以下货代企业,虽然其中不乏营收10亿以上的准头部,但行业总体上处于各自为战、混乱竞争的阶段。其中绝大多数企业不具备全链条的直接把控能力,即缺乏核心竞争力。基本上大家都是依托行业上升期的红利“坐享其成”,也就是说,增长很大程度上是“水涨船高”式的躺赚,并不是依靠在激烈的市场搏杀中内化的,对海外清关、派送、干线运力掌控形成的自身壁垒。

以至于,行业甚至出现过劣币驱逐良币的异常现象:服务质量优异但前期投入大的货代企业,在成本降低到合理区间之前,就被市场价格战击垮。因此,在货量激增的大背景下,无论是头部货代,还是中小货代,都可能赚得盆满钵满;归根结底是行业上升期的红利推动着企业盈利增长,而不是由货代自身的能力推动。

1.2 激烈竞争的根因在于护城河难以深挖

由于货代自身竞争同质化、价格信息透明化,以及传统贸易货代涉足跨境贸易抢占市场等因素,跨境货代市场竞争呈现日趋激烈的态势。

比如,订舱平台将干线运输舱位价格、确切船期等,以往只能通过货代层层打电话才能拿到的关键信息,直接投放到卖家(货主)面前。这一定程度上消弭了货代过去赖以生存的信息差,客观上加剧了货代行业的同质化竞争。大家报出的价格大致相当,互相之间的服务质量也几乎没有差异,利润区间基本趋同,因此,企业也就基本没有护城河可言。

这就导致了两个结果:一是在行业上升期,尤其是疫情带来的红利期,货代缺乏主动提升自身能力的动力(如尝试进行重资产投入,直接把控关键环节),因为不用很费力就能活得很好;二是由于大家成本趋同,也就不会有具备显著成本优势的货代,通过策略性降价挤压对手,抢占市场的货代更不会有,从而导致货代市场同质化竞争加剧和持续混战的局面。大家打来打去,依旧很难真正打出巨头。

与此同时,过去长期专注于传统贸易的货代,也开始尝试跨境电商业务。这些货代基于自身独特的优势,抢占了部分原本应该属于电商货代的市场份额。在可以预见的未来,这种渗透只会越来越常见。

而究其原因,首先,是我国外贸增速近年来受国际环境和国内经济下行影响,2017年至今逐年下降。这直接导致业务模式长期保持稳定的大贸货代开始焦虑,看不到自身继续成长的新动力。其次,是跨境电商对外贸的渗透,导致高频次、小批量出货形态越来越多;而虽然过去低频次、大批量的贸易形式依旧占据主流,但其增速远不如跨境货,比重继续萎缩的趋势明显。

这其中典型的代表就是中外运和华贸。无论是通过自身的新业务布局,还是通过收购切入跨境赛道,都代表了传统贸易货代面对跨境这个“新生事物”所展现出的开放态度和进取策略。

虽然传统贸易货代基因里更擅长服务大B,更习惯于处理低频次、单票大批量货物的业务,但只要努力补足获客端的营销能力、揽收网点及仓储分拨基础设施、IT系统建设、吸引和培养跨境专业人才,进而充分利用自身本来就具备的干线运输、清报关资源优势,将跨境平台、品牌方或散客手里相对碎片化的订单流量引进来,就能在跨境物流领域开个好头。

什么样的货代会活得更好?

在普遍同质化的货代市场竞争中,究竟应该具备哪些能力才能杀出重围、逐步拉开与竟对的差距,走进头部阵营?要回答好这个问题,就要从需求出发,即从商流开始分析,就能从根源上看清楚哪种货代能走出来。

2.1 透过跨境卖家需求审视货代

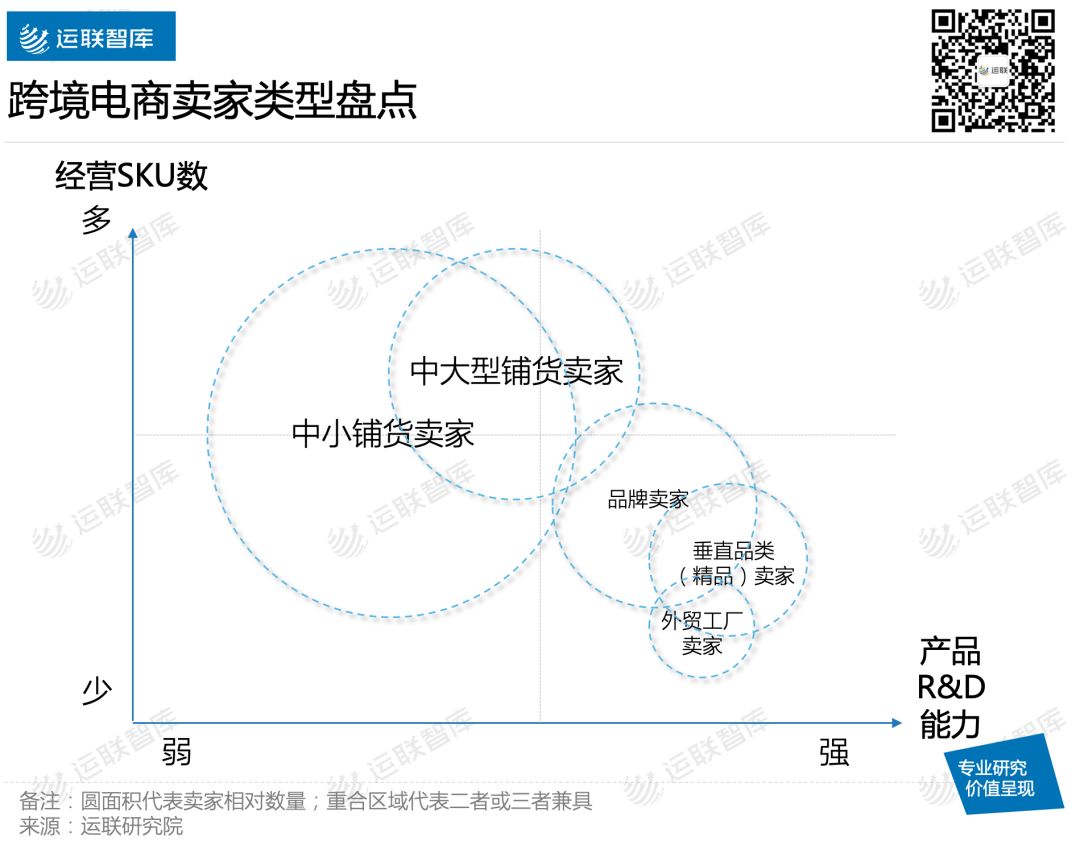

从卖家需求入手分析货代市场,需要先对卖家类型进行分类。而分类的标准有很多,较难完全做到不重复不遗漏。因此,本文依据运营模式的不同将卖家分为四类:铺货卖家、垂直品类卖家、品牌卖家、外贸工厂转型卖家,各自由于自身经营模式的特点,对物流都有着不同的需求和侧重。

1)铺货型卖家

铺货型卖家是数量最为庞大卖家群体,这类卖家普遍采取多品类、多店铺、多平台的“三多”模式经营。其经营的SKU普遍在10000个以上;本质上就是广撒网、跟卖,通过数据监测找出爆款,然后通过贴牌等手段将爆款价值榨干,实现利益最大化。头部如有棵树、通拓等.

2)垂直品类卖家

和铺货型卖家相反,垂直品类卖家只专注一个或几个品类的SKU,如只专心经营女鞋(甚至只做女鞋里的某几种款式类型)。在经营上强调客户粘性和私域流量,更倾向于独立站经营,对产品设计、质量、售后、物流体验的要求较高,典型代表如家居品类的致欧等卖家。

3)品牌卖家

品牌卖家与垂直品类卖家有一定的重叠,其经营的SKU通常比垂直类卖家更多,产品大多数以OEM贴牌为主。这类卖家往往是从铺货型卖家发展而来,重视自身品牌的知名度和客户认可度,引流需求较高,通常广告投入较大,三方平台和独立站均会涉及。对物流和售后服务较敏感,头部玩家如Anker(独立站+三方平台)。

4)外贸工厂转型卖家

近年来,越来越多的外贸工厂不再只甘心做货源端,而纷纷开始在平台开店,试图通过自身供应链优势树立品牌,做到自产自销。但是品类通常不会很多;此类卖家要么通过自建独立站出海,要么入驻亚马逊等主流平台或新兴市场的新兴平台;通常要求物流服务商提供全流程的解决方案。

2.2 独立站的兴起,很可能强化货代市场的“马太效应”

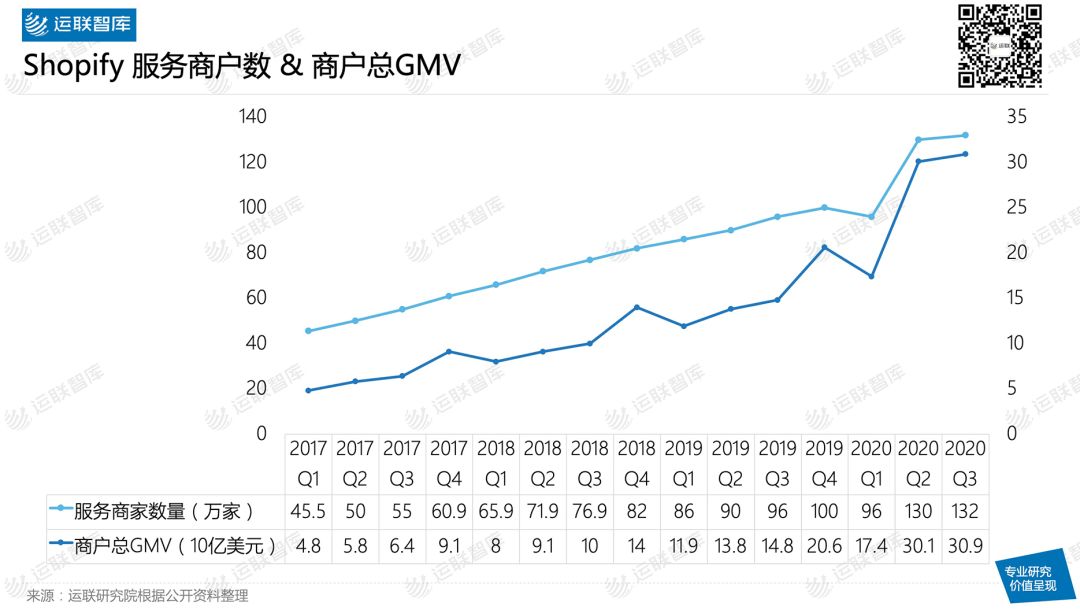

随着卖家越来越重视自身品牌价值,可以预见的是,未来会有更多卖家会通过独立站,而不是仅仅受制于三方平台出海;或者,将三方平台作为品牌初期的流量积累,为品牌认可度打基础,最终还是会以自建站的形式经营自己品牌的“私家领地”。作为印证,Shopify GMV自2019年以来的大幅攀升以及商户数的连年稳步增长足以说明独立站的“大好前程”。

除了铺货型卖家,其余三种卖家很大程度上会愈发倚重独立站。而由于独立站卖家发货,没有三方平台推荐物流商,也没有三方平台较严苛的时效考核政策,因此往往对物流价格极度敏感,同时兼顾时效。

但正如前文所述,很多独立站卖家同时也在经营三方平台店铺,因此往往已经养成了固定的发货习惯和合作服务商。因此可以说,那些兼具成本优势,又被三方平台筛选过的、有资格对接平台的头部货代,会在“独立站”时代先人一步抢占新的市场增量,从而形成强者愈强、弱者愈弱的马太效应。

而铺货型卖家中,除了类似于有棵树等头部玩家外,绝大多数仍是中小卖家。这些中小卖家通常以2C业务、三方平台的跨平台开店为主,供应链掌控能力有限,抗风险能力较差,往往依赖平台导流。

在发货行为上,初期的直邮试货往往走邮政小包、后期爆款则倾向于海外仓铺货,但囿于供应链管理能力和资金压力,总体上更倾向于直邮,尤其是性价比极高的邮政小包,其次是专线小包。因此,燕文等邮政小包代理货代将长期继续伴随其成长(前提是万国邮联终端费改革所造成的成本压力能被及时抵消)。

跨境电商货代未来市场格局探讨

无论是基于行业边界愈发清晰的事实,还是由于独立站卖家群体的崛起,以及三方平台自身政策的变量,未来跨境电商货代市场的终极格局,都将基于货代本质被共同塑造。

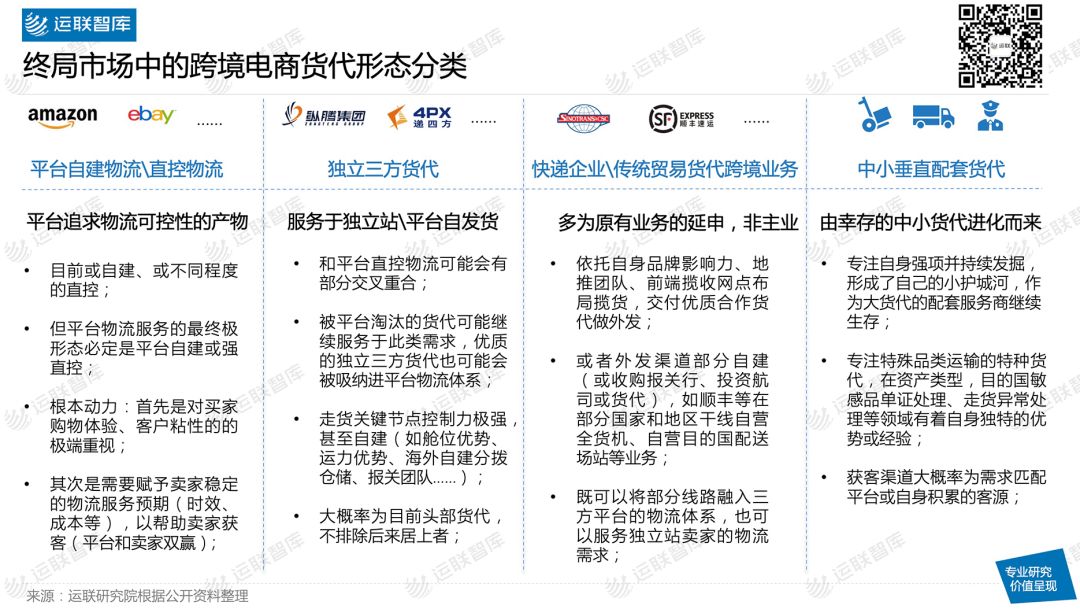

3.1 终局市场中的跨境电商货代形态分类

基于以上论证,未来跨境电商货代主流形态可分为(不保证不重复无遗漏):三方平台自建物流和直控物流服务商、独立三方货代、国内头部快递品牌和传统贸易货代的跨境业务、服务于特定品类(化妆品等特殊货物)的中小垂直配套货代。

1)三方平台自建物流或直控物流

从平台角度出发,对平台指定的物流服务商进行强管控的趋势几乎是行业内的共识(比如ebay对虚拟海外仓的打击和对卖家发货渠道的限制),而最强的管控其实就是自建。自建虽然前期投入巨大,目前看除了像亚马逊这种财大气粗者很难插手,但绝不代表其它平台不想这么干。

一方面,全程自建可以实现物流服务品质的完全自控,可以通过卓越的物流服务体验为平台招揽更多流量,增强客户粘性;另一方面,利用平台的的政策环境继续鼓励卖家使用平台自建物流发货,解决了卖家对时效、店铺排名的担忧,长期来看必然会为卖家增加GMV,降低物流成本。

除了自建,也可以退而求其次,通过平台强管控,筛选优质货代,也可以很大程度上实现自建物流的服务效果,这一点就类似国内的大制造业(品牌流通商)和合同物流的关系,货代会被要求将自身基础设施深度嵌入平台物流体系,为平台卖家提供接近自建物流的服务。此类货代的订单流量入口几乎100%依赖平台。

2)独立三方货代

此类货代很可能主要服务于独立站卖家和平台自发货的需求。和三方平台物流体系或许会有交叉或动态角色切换(被平台淘汰的货代可能继续服务于此类需求,优质的独立三方货代也可能会被吸纳进三方平台物流体系)。

独立三方货代最典型的特征就是走货关键节点控制力极强,甚至自建,比如拥有稳定、足量的干线舱位,甚至自购全货机、海外配送部分自营或和通过海外分公司和本地优质快递(物流企业)直接合作,实时把控配送质量、自建双清报关团队,第一时间处理清关异常,保障通关顺畅。

3)快递企业 & 传统贸易货代的跨境业务

主要指依托自身品牌影响力、地推团队、前端揽收网点布局揽货,交付优质合作货代做外发,或者外发渠道部分自建(或收购报关行、投资航司或货代)。如顺丰、圆通等部分国家和地区干线自营全货机、自营目的国配送场站等业务。此类国际业务既可以将部分线路融入三方平台的物流体系,也可以服务独立站卖家的物流需求。

4)中小垂直配套货代

此类货代企业大多由幸存的中小货代进化而来,专注自身强项并持续发掘,形成了自己的小护城河,作为大货代的配套服务商继续生存。

再就是专注特殊品类运输的特种货代,在资产类型,目的国敏感品单证处理、走货异常处理等领域有着自身独特的优势或经验。

3.2 依靠信息差和轻资产运营的货代将难以为继

货代的本质,在于高效利用自身所掌握的资源,具体体现在价格优势和议价能力上。其中,价格取决于市场,更取决于货代对关键资源的议价能力,以及在全链条中的话语权上。议价能力的取得,则几乎全部来源于货量。

因此,依靠信息差和轻资产运营的中小货代(以散客、自发货卖家居多),在行业上升期可以充分享受红利;但在红海竞争中,由于缺乏资源议价能力,几乎无法建立自身的护城河。

与此同时,随着走货信息的逐步透明化,以及走货操作环节逐渐简化,信息差逐渐被抹平。货代依赖信息差,就很难继续活下去;而要想求生,就只能靠为客户提供差异化、个性化的增值服务,或者转向投入新兴市场。

然而,足够优质的增值服务,几乎完全依赖于货代自身所拥有资源的数量和质量。因此可以说,未来那些依靠信息差,轻资产运营,没有直接把控资源能力的货代,大概率会被市场淘汰。

以上内容来源于网络,如有侵权,请联系我们。

.png)