NielsenIQ:深度分析2024年俄罗斯快消品市场趋势

即将过去的一年的最后几天,您不仅要盘点并记录重要的市场变化,还要对新趋势的发展做出预测。

到了2023年底,快消品市场一定会被人们所铭记,消费的急剧下降被同样急剧增长的实际需求所取代,行业已经到了超越极限的地步。可以谈论复苏和增长的开始。

即使在通货膨胀的背景下,消费者的实际可支配收入仍增长了4%,消费者乐观指数全年都在100点以上,反映了消费者增加消费的意愿,以及几乎所有产品组的范围,这是2022年的主要困难,已脱离危险区。在这样的趋势背景下,2024年市场可以期待什么?

如何改变客户习惯?

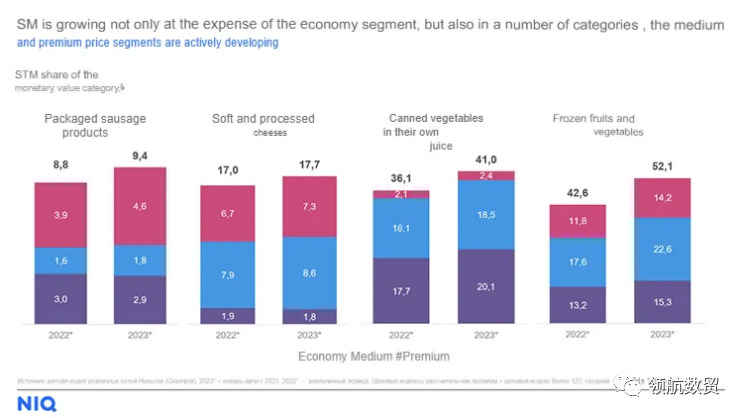

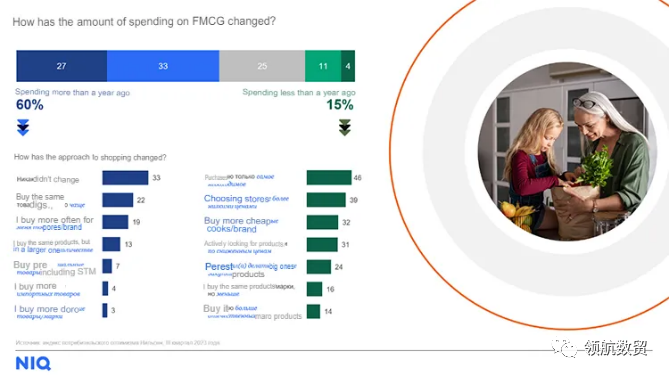

尽管消费者不断寻找优化预算的方法,并且对于十分之六的消费者来说,快速消费品的理性支出已经成为常态,但消费者在购物时并不追求全额节省。相反,我们已经可以找到许多例子来说明客户行为的变化如何成为某些细分市场销售的催化剂。优质 STM 的快速发展就是这样的一个例子。

与去年相比,中高端自有品牌在几个主要快消品类(香肠、软奶酪、冷冻果蔬等)的销售份额显着增加。而如果说最初STM的关键作用是创造品类中所谓的“第一价”(即最便宜的产品),那么现在STM的作用得到了新的解读,从原来的商品替换商品的过程。中高价位段的连锁品牌商品现已成功与高端利基品牌竞争。

改变消费者习惯的另一个重要趋势是购买俄罗斯商品的意愿。在品牌替代和产品系列变化的背景下,大多数顾客(65%)注意到商店货架上出现了更多俄罗斯产品,近三分之一的受访者(29%)尝试选择俄罗斯制造的产品。而此类产品在市场上的重要性也随之增加:例如,2023年,几家俄罗斯主要制造商首次进入市场。

这两种趋势首次出现于 2022 年,是对商店产品组合变化的回应,并且随着购物者对自己的钱变得更加自信而加剧。现在,60% 的尼尔森受访购物者表示,他们在日常用品上的支出增加了。*这种变化不仅是由于通货膨胀,还源于消费者习惯的变化:约 20% 的受访者承认,他们开始更多地购买常用产品通常,几乎相同数量的受访者开始为自己购买更多新产品。

为什么在不同地区实行多样化的销售策略很重要?

能够对玩家策略产生重大影响的消费者行为的主要趋势之一是俄罗斯各地区的消费增长速度快于其他地区,其特点不仅是增长率较高,而且还具有品牌方面的其他偏好发展。

● 销售率差异

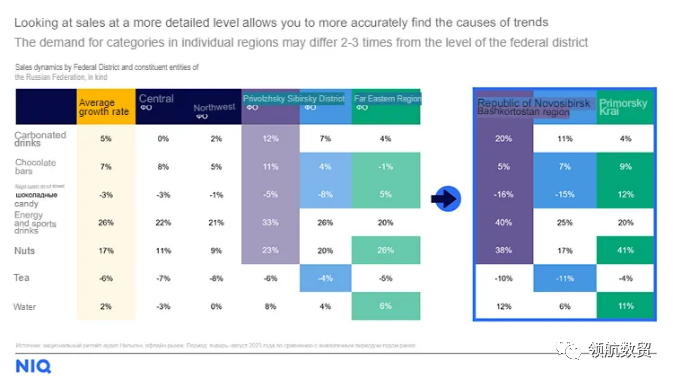

如果我们以最受欢迎的快速消费品产品(酒精、软饮料、糖果、乳制品)为例,那么几乎所有地区这些产品组的销售额增长或下降幅度都低于莫斯科和圣彼得堡。这意味着各地区的额外收入流确实正在转移到杂货零售,市场参与者有增长机会——前提是他们的分销覆盖相关联邦地区。

然而,俄罗斯规模的联邦区是一个庞大且往往不均匀的实体,有其自身的特点。如果您更仔细地观察销售情况,那么在联邦的某些地区,它们可能与联邦区的动态存在显着差异。

例如,这在碳酸饮料领域很明显:俄罗斯联邦自然销售额的平均增长率为 5%,而伏尔加河联邦区的自然销售额是平均水平 (12%) 的两倍,并且与本 FD 中巴什科尔托斯坦共和国的水平相当,甚至高出四倍(20%)。这意味着我们对零售格局的了解越细致,我们就越能清楚地了解各个类别、地区和销售渠道中到底发生了什么。

● 主要品牌矩阵差异

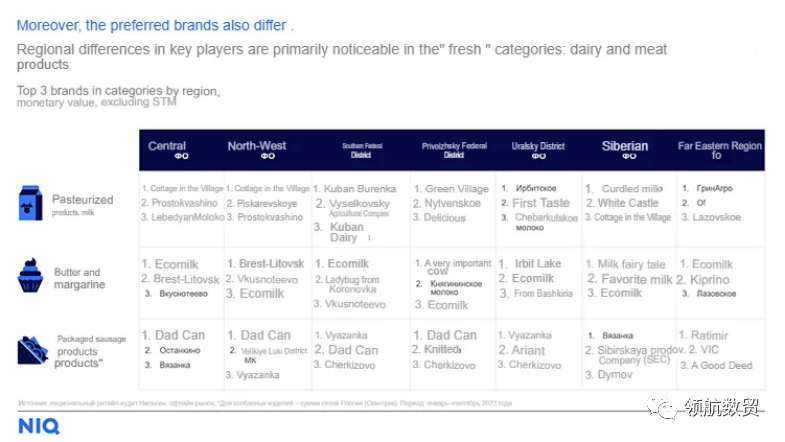

联邦地区的另一个特点是,不同地区的顾客喜爱的品牌也不同。最引人注目的例子之一是巴氏杀菌奶类别。如果说在中部和西北部联邦区,前三名受欢迎的品牌仅相差一位,那么在南部、伏尔加、乌拉尔和远东地区,则由完全不同的品牌呈现。

在许多其他类别中也可以看到类似的趋势:香肠产品、蛋黄酱、矿泉水等。在此背景下,不同地区的顶级品牌获得了额外的增长动力,制造商有机会思考自己的品牌在区域零售中的表现如何以及前景如何。

为何如此重视硬折扣店的发展?

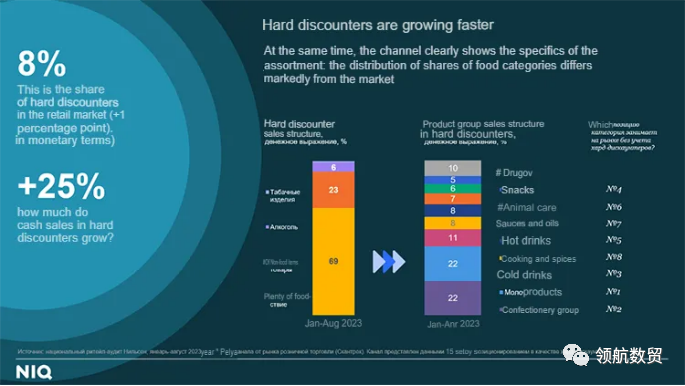

商店货架上的品种不仅取决于销售地理位置,而且还取决于销售点的形式。这是因为不同的销售渠道可以满足不同的客户需求,例如,寻找独特的 SKU 或送货上门的可能性。在此背景下,增长最快的快速消费品渠道是网上商店(实物增长 53%)和硬折扣店(2023 年 1 月至 9 月增长 16%),它们有特定的品类。

现在硬折扣已经占据了整个快消品市场的8%,比去年增加了1个百分点,而且随着这种店业态的发展,品类正在发生重新分配,即品类的重新分配。卖给他们。

如果你看一下食品销售的结构,你会发现它在硬折扣店中有很大的不同:例如,在这个渠道中,烹饪和调味品组的销售份额占据第四位,而在快速消费品市场(不包括硬折扣店)它仅位于第八行。在某些群体中也可以看到类似的差异,例如糖果行业。

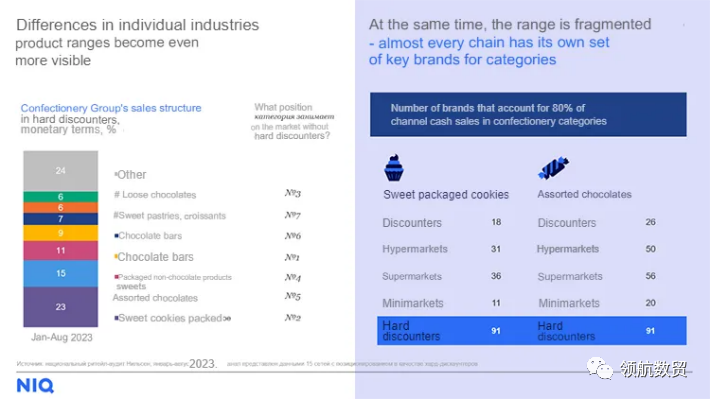

与此同时,硬折扣店的品种有其自身的特点:通常在这种形式的商店中,销售的不是买家在其他零售店的货架上看到的品牌。而且由于销售额分布在众多品牌之间,每个品牌所占的份额较小。例如,如果在小型市场中 80% 的甜包装饼干销售额由 11 个品牌构成,在大卖场中为 31 个品牌,在超市中为 36 个品牌,那么在硬折扣店中,由于产品矩阵更广泛,它们的数量会同时达到 91 个。在此背景下,市场参与者不仅要考虑硬折扣店的增长趋势,还要关注该销售渠道的范围和竞争的显着差异。

快消品品类如何恢复?

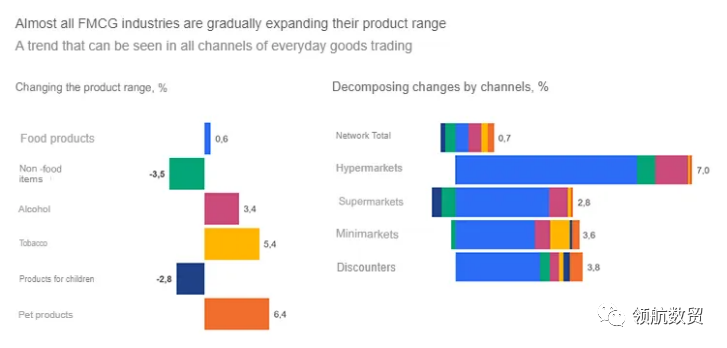

到2023年底,大多数快速消费品行业的产品范围已经恢复,而之前经历过最显着收窄的群体(非食品领域、儿童产品),降幅已降至2-3%。与此同时,销售对品类变化的依赖度有所下降:与去年不同,现在即使品类缩小,对快消品的需求也会加速,相反,随着货架的扩大,需求会放缓。

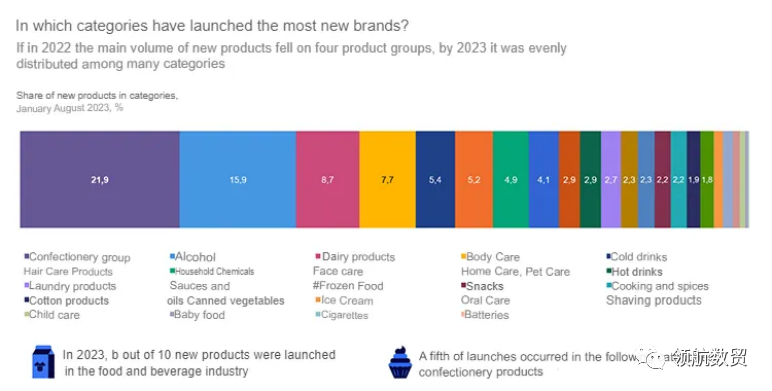

由于新产品的推出,该系列在很多方面都得到了恢复。因此,考虑到现有品牌进入新的细分市场和消费情况,2023年1月至8月,俄罗斯市场上出现了7337个新品牌。但如果说早期的新产品主要出现在受产品范围变化影响最大的类别中,那么现在的新产品则均匀分布在不同的群体中。

与此同时,品类内部的力量也发生了重新分配——最大的参与者减少了销售份额,转而支持通常是本地生产的小品牌。这在多个行业中都很明显,包括软饮料、宠物产品、烈性酒、洗衣粉等。

本土品牌如何提高他们的重要性?

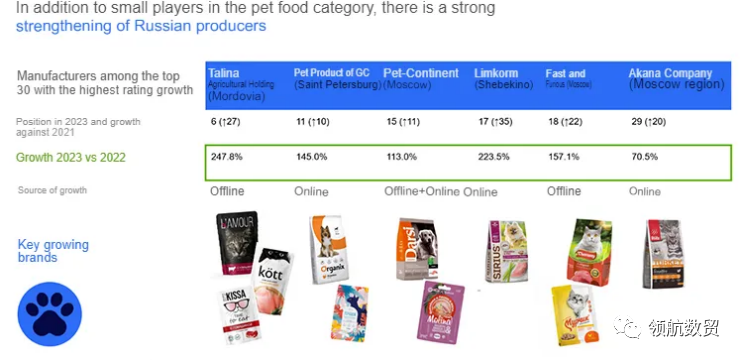

产品范围的变化和一些外国品牌的退出导致小型和本土品牌能够提高其在销售结构中的重要性。一些生产商出色地利用了这个机会——例如,在动物饲料领域,一些俄罗斯企业正在以三位数的速度发展。

然而,他们用来巩固地位的策略可能有所不同。例如,一些制造商(Talina Agroholding、速度与激情)主要通过线下零售发展,这使得他们的地位得以提高,进入制造商前30名。其他参与者(宠物产品集团、Limkorm)通过在线交易(这对宠物护理行业很重要)扩大其影响力,或结合这些销售渠道。

在非食品类别中也观察到类似的情况,例如洗衣和餐具洗涤产品。最引人注目的案例之一是 Synergetic 品牌——如果你看看这名球员所代表的类别,你会发现他在所有这些类别中都能够提高自己的地位,并且几乎在所有类别中都成为领导者。这主要是由于产品范围的扩大、分销合作以及价格指数的下降(例如洗衣调理剂类别)。

这对快速消费品市场意味着什么?

经过去年市场整体放缓后,快速消费品行业今年正在复苏。而由于玩家投资发展本土品牌并推出新产品,以及买家在消费者信心增强的背景下积极尝试这些产品并花更多的闲钱,市场在一年中的大部分时间都因真实需求而发展。

尽管如此,买家的谨慎态度仍然存在,而且习惯继续多样化,与新趋势重叠。这种协同作用最引人注目的例子是客户需求的差异,具体取决于销售和货架填充的地理位置,以及硬折扣渠道的发展,该渠道具有其他零售业所没有的独特品种。

在这种情况下,对于参与者来说,重要的是不仅要跟踪零售格局的变化,还要通过更详细地研究产品组合(考虑到各种销售渠道的具体情况以及向区域扩张的方式)来领先一步。零售),以及线下和线上渠道的详细价格工作。