短视频赛道迎来拐点?快手在印度做起了工具、阿里《VMate》大幅削减内容支出

快手国际版停了在印度的营销转做视频工具,阿里旗下《VMate》前员工出走自己做了新的短视频平台《ToGetU》瞄准一线城市用户,低收入用户难变现依然是印度市场最大的问题。

2018 年年中,头条和阿里同时在印度推出了专注于印度本土语言的短视频 App,并引发了一轮烧钱大战,当时据外媒报道,头条大概在一个季度至少花了 2000 万美元来实现快速增长。但从最近的消息来看,貌似这条赛道、甚至印度的整个短视频赛道都迎来了拐点。

据外媒 Factor Daily 消息,阿里旗下的《VMate》大幅削减了在内容创作者上的支出,而快手的海外版《Kwai》也已经停止了在印度的推广获客。

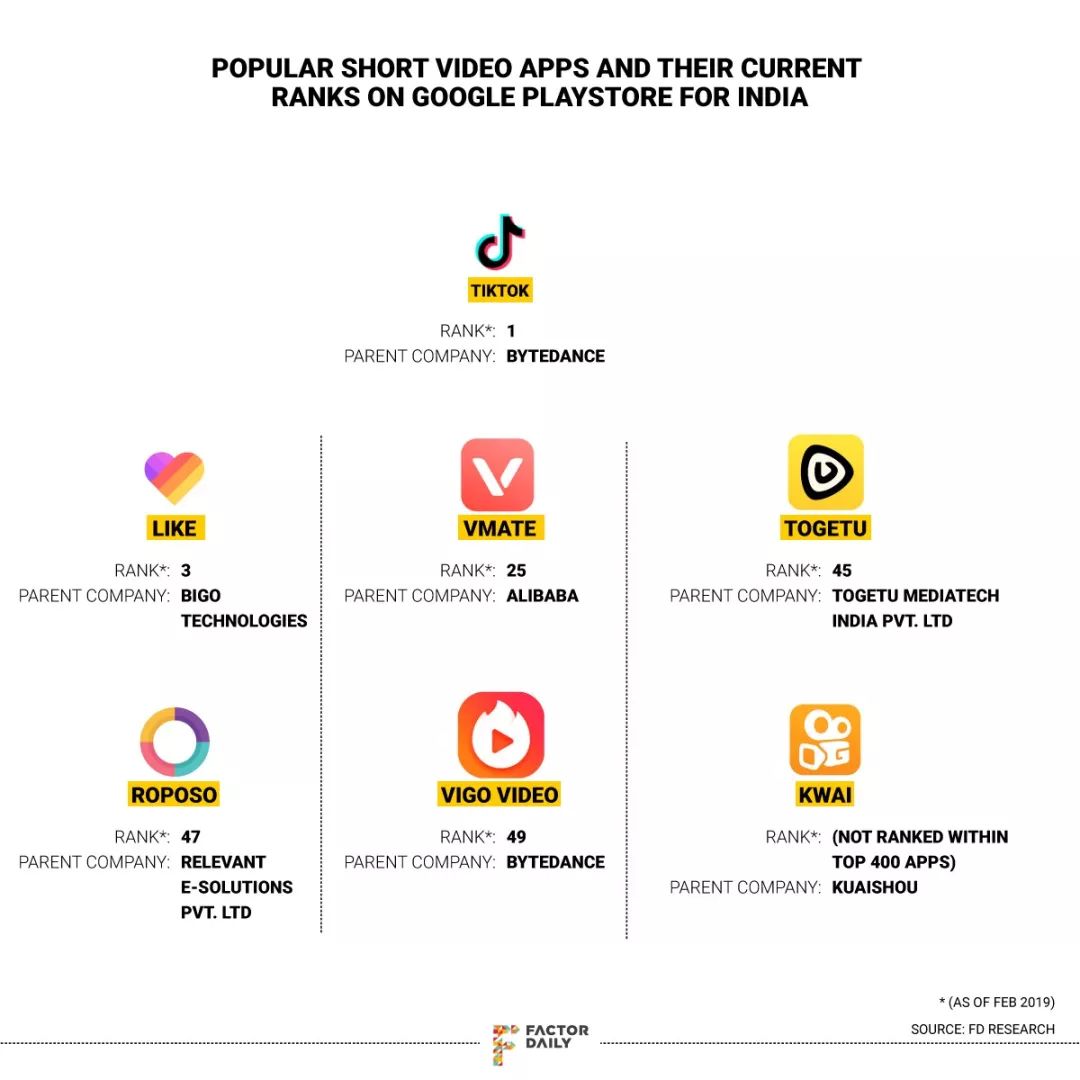

来源:Factor Daily

2019 年 2 月 Google Play 印度热门短视频及排名

截至 2019 年 2 月,《VMate》凭借 UC 在印度的渠道优势还在 Google Play 印度总榜第 25 名,《Kwai》则已经在 500 名开外,要知道 2018 年 6 月时,该 App 曾经登顶 Google Play 印度总榜。

获客容易但变现难

之前,白鲸出海曾策划一篇文章《谁会成为印度本土语言短视频 App 独角兽?头条阿里小米几大产品硬罡印度市场》,里面提到了在大部分印度英语系精英用户被瓜分之后,许多企业都在想办法进一步开拓市场,而将眼光瞄准了二三线城市,用本土内容扩大用户群体。在这期间大量的出海短视频 App 涌入印度市场,其中包括阿里的《VMate》、头条系的《Helo》,小米也投资了印度本地短视频《ShareChat》等等,这让印度的短视频市场显得异常拥挤。

印度短视频的爆发、尤其是本土语言的短视频爆发是必然,超过 10 亿人口以本土语音作为第一语言、4G 捆绑流量套餐低至 5 元人民币/月、以及印度人的重度视频消费习惯,都注定了这是一条不会错的赛道。

但短视频赛道的高成本且无直接商业闭环注定了多数企业会倒在黎明前。

从获客的角度来讲,在印度买量还好,获客成本不会太高,2018 年 7 月《NewsDog》创始人兼 CEO 陈彧堃在接受采访时曾透露,公司的新闻 App 获客成本低到了 3 印度卢比,按 10:1 的汇率粗略计算,也才就 0.3 人民币。当然,不同品类会有差别。

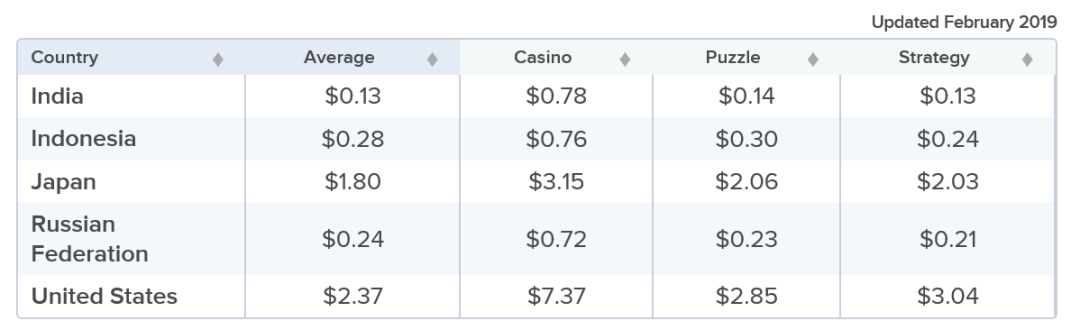

2019 年 2 月印度游戏获客成本 | 来源:Chartboost

2019 年 2 月,印度策略游戏的获客成本为 0.13 美元,大概 0.87 人民币,把区间放得宽一些,估算短视频 App 的获客成本大概在 0.5-1 人民币之间。

但是对短视频平台而言,获客成本只是一部分,内容创作者的支出则是一部分持续开支。

印度德里的一名时尚设计师 Kimmy Nagpal 也是多个平台的内容创作者,据他透露大概在 6-7 个月之前,也就是快手国际版在印度大力推广的时候,在流量最高的 200 名内容创作者上的每个月支出大概为每人 1.2 万印度卢比,大概 1130 人民币,简单核算下,大概是一个月 22.6 万。但现阶段,Kwai 在大幅削减在内容创作者上的开支而且也已经停掉了在印度的推广工作,在 Google Play 的印度总榜排名也从之前的第 1 降到了 500 名开外。《VMate》的情况也是如此。

据知情人士透露:“由于高层认为印度市场的投资回报率太低,已经停止该市场的原创内容和用户获取。这些内容创作者会涌向其他平台。”

究其背后原因,是二三线城市用户收入低不受广告主青睐,以及无法持续为内容供血导致用户活跃度低进而形成恶性循环。

《TikTok》在这两方面显然情况更好一些,首先平台的用户更受品牌广告主青睐,虽然 Instagram 占领了一线城市,但 TikTok 则在二线城市扎根,用研究人员的话说“TikTok 准确识别了下层中产阶级”。据悉,网络时尚电商平台 Myntra 和婚礼平台 Shaadi.com 等广告主都因为平台用户画像和目标受众重合度高,已经在该平台上做广告投放。

而活跃度方面,《TikTok》的数据貌似也更好一些。《TikTok》在印度的月活用户为 5200 万,长期盘踞 Google Play 印度总榜第一名。印度最大的电商平台 Flipkart 数字媒体和品牌营销主管 Vijay Sharma 曾表示,“一些体量大的广告主,对于那些用户基数很大,但是用户活跃度不好的平台其实是望而止步的,这样的平台实在太多了。但是《TikTok》虽然不如 Instagram 或者 Facebook 那么大,但月活跃用户和日活跃用户的比例接近 50%,而绝大多数的同类 App 这一比例仅为 10%。广告主唯一的顾虑可能就是品牌安全问题。

另寻出路:围绕

短视频生态,巨头也开始送水了

也是想通了这个问题,阿里旗下《VMate》的前雇员另起炉灶搭建了一个新的短视频平台《ToGetU》定位一线城市用户。思路有一些像《抖音》,寻找一个相对容易变现的市场。

根据 Sensor Tower 数据,《ToGetU》的下载量达到了 1000 万,在过去 2 个月里一直徘徊在 Google Play 印度视频播放和编辑细分榜单前十。笔者查阅了 App Annie 数据,今天(2 月 27 日)该 App 在细分品类榜单第 5 名,总榜第 45 名。目前不清楚该团队背后资方背景。如何在《TikTok》之外,持续投入资金获取内容和用户并变现,依然是不小的挑战。

而快手则直接退出了印度的短视频赛道,选择了另一条路。

在退出印度短视频赛场之后,快手转身推出了一款视频制作工具《MV Master》,目前已经在 Google Play 印度总榜第 58 名。快手在这里的策略很直接,相较于短视频平台,在印度短视频爆发期,相关工具的内购和广告变现比平台更容易些。而不在印度烧钱,快手可以选择其他变现难度更低的市场。2 月 25 日,快手刚被 App Annie 评为出海增长之星,2018 年海外收入大幅增长,退出印度更利于公司聚焦其他市场。

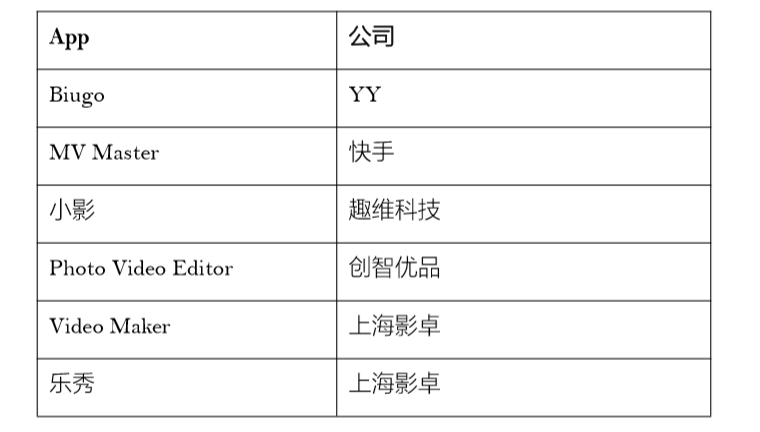

而仔细去看印度榜单,可以看到大量的出海厂商在做视频制作和编辑工具,服务印度的视频消费和社交需求。YY 和快手的两款工具更是在推出之后短期内获取了千万级用户。

出海厂商在印度上线的部分视频制作和编辑软件

从视频播放和编辑品类下,就能找到大约 15 款出海产品做视频编辑和剪辑。快手在 2019 年 1 月才推出的《MV Master》,1 个月左右的时间到现在安装量已经超过 1000 万。SimilarWeb 数据显示,该 App 在 2019 年 1 月的日活用户为 26.9 万,打开率 46.56%,日使用时长也已经达到了 22 分钟 40 秒。

YY 在 2018 年下半年推出的《Biugo》的数据也类似,2019 年 1 月日活用户 21.9 万,每用户日均使用时长 16 分钟。可以看到两款 App 都还处于发展初期,目前在保持每个月几百万的新增量。

对于短视频这样一个需要大量烧钱的赛道,短期内变现前景不明朗、而国内也在抢夺市场的情况下,一些公司、甚至巨头都在权衡支出和回报。

(本文作者:Amber Yin)

本文由 jqyjr 编辑排版