沙特VAT注册申报缴税指南!如何降低被罚款风险?

2098

2098值得欣慰的是,越来越多的中东市场小伙伴已经意识到了注册中东VAT的重要性,意识到了只有税务合规才是长久发展之道!

然后很多卖家朋友其实对注册中东VAT之后的申报缴纳问题了解模糊,非常容易面临晚申报罚款的风险。今天我以沙特地区为例,为大家解答沙特VAT注册后如何申报缴纳?可以做零申报吗?税金支付难该怎么办?等热门问题~

沙特VAT注册后必须按时申报吗?

沙特从2018年1月1日起开始征收VAT,2020年税率修改为15%,延续至今。

沙特VAT申报频率是根据年应税销售额而定的,卖家必须在申报周期的次月月底前(最后一天)完成报税和税金缴交。

✔年销售额4000万SAR(约7600万RMB)以下,选择季度申报。每季度申报一次,一年申报4次。

✔年销售额超过4000万SAR,就必须是月度申报,每个月申报一次增值税。

提交申报具体日期:

沙特卖家要特别注意第一次的申报时间,卖家会在沙特税局下发的VAT证书上看到。

在完成第一次申报后,卖家就可以根据年销售额进行季度或月度申报,申报时期是申报时段的下一个月的28号。例如申报时间为1-3月,那么申报及付款截止时间为次月28号也就是4月28号。

(图为近期税局下发的VAT证书)

❗❗如果不按时提交申报并缴纳税金,沙特卖家将面临需缴纳税金5%-25%的晚申报罚款!所以在注册沙特VAT之后一定要按时申报!

沙特VAT税金支付真的很难吗?

而在中东市场做的久一点的跨境电商都知道,中国跨境电商卖家在沙特税金支付十分困难。

我们来仔细捋一捋税金支付难背后的真实原因:

首先,很大一部分跨境电商卖家都是使用第三方支付方式来支付税局的税金,但是问题在于,用第三方支付渠道支付的税金货币存在着一个大麻烦——

“不是沙特当地的币种,存在汇差,实际付款人支付信息税局无法第一时间进行辨认,税金到达卖家的VAT账户就要经历相当漫长的一段时间。”

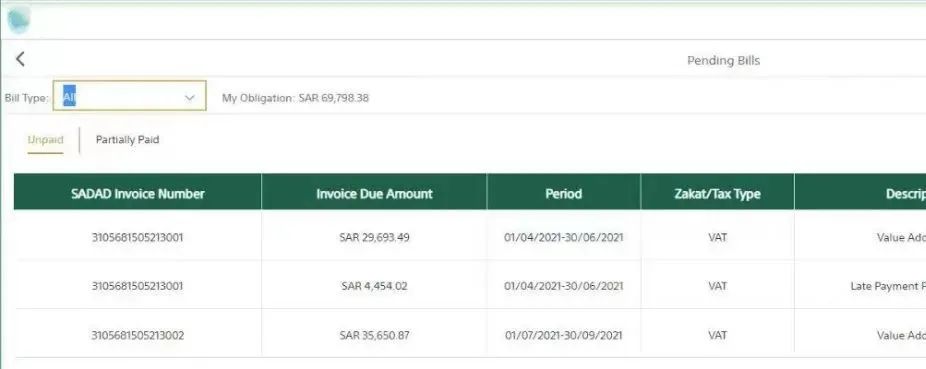

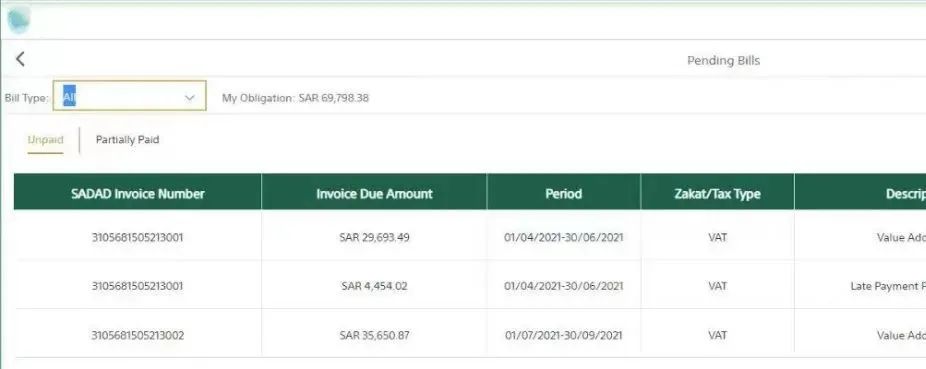

这对于卖家无疑是致命的,要知道一直拖延下去的后果就是面临高额的晚支付罚款。(看下图,可见是非常高的)

目前已经收到了沙特税局的晚支付罚款邮件,该怎么办?

如果你现在即将面临晚申报罚款,可以来找沙之星跨境,提供你的沙特税金准时支付凭证,我们将帮你在当地与沙特税局进行沟通,尽可能的减少你目前由于税金晚到账所带来的罚款问题!

如:Q2季度的税金,您在7月完成了支付,Q3季度的税金,您在10月支付了税金,并能够提供第三方平台银行转账凭证)我们沙之星跨境沙特税务事务所将协助处理,通过您提供的准时支付凭证与沙特税局沟通,尽可能的减少您目前由于税金晚到账所带来的罚款问题。

还没有销售可以先不申报吗?

不可以!

首先沙特税局以及电商平台要求注册和上传税号是本质上就是为了让卖家缴税,所以只单纯的注册和上传,后续不进行VAT申报缴税,是不可能的。

即使你还没有销售,也需要按周期做零申报。一般情况下,税局会默认你提交的数据是准确的,并返回申报回执给卖家,然后卖家再缴税。

值得欣慰的是,越来越多的中东市场小伙伴已经意识到了注册中东VAT的重要性,意识到了只有税务合规才是长久发展之道!

然后很多卖家朋友其实对注册中东VAT之后的申报缴纳问题了解模糊,非常容易面临晚申报罚款的风险。今天我以沙特地区为例,为大家解答沙特VAT注册后如何申报缴纳?可以做零申报吗?税金支付难该怎么办?等热门问题~

沙特VAT注册后必须按时申报吗?

沙特从2018年1月1日起开始征收VAT,2020年税率修改为15%,延续至今。

沙特VAT申报频率是根据年应税销售额而定的,卖家必须在申报周期的次月月底前(最后一天)完成报税和税金缴交。

✔年销售额4000万SAR(约7600万RMB)以下,选择季度申报。每季度申报一次,一年申报4次。

✔年销售额超过4000万SAR,就必须是月度申报,每个月申报一次增值税。

提交申报具体日期:

沙特卖家要特别注意第一次的申报时间,卖家会在沙特税局下发的VAT证书上看到。

在完成第一次申报后,卖家就可以根据年销售额进行季度或月度申报,申报时期是申报时段的下一个月的28号。例如申报时间为1-3月,那么申报及付款截止时间为次月28号也就是4月28号。

(图为近期税局下发的VAT证书)

❗❗如果不按时提交申报并缴纳税金,沙特卖家将面临需缴纳税金5%-25%的晚申报罚款!所以在注册沙特VAT之后一定要按时申报!

沙特VAT税金支付真的很难吗?

而在中东市场做的久一点的跨境电商都知道,中国跨境电商卖家在沙特税金支付十分困难。

我们来仔细捋一捋税金支付难背后的真实原因:

首先,很大一部分跨境电商卖家都是使用第三方支付方式来支付税局的税金,但是问题在于,用第三方支付渠道支付的税金货币存在着一个大麻烦——

“不是沙特当地的币种,存在汇差,实际付款人支付信息税局无法第一时间进行辨认,税金到达卖家的VAT账户就要经历相当漫长的一段时间。”

这对于卖家无疑是致命的,要知道一直拖延下去的后果就是面临高额的晚支付罚款。(看下图,可见是非常高的)

目前已经收到了沙特税局的晚支付罚款邮件,该怎么办?

如果你现在即将面临晚申报罚款,可以来找沙之星跨境,提供你的沙特税金准时支付凭证,我们将帮你在当地与沙特税局进行沟通,尽可能的减少你目前由于税金晚到账所带来的罚款问题!

如:Q2季度的税金,您在7月完成了支付,Q3季度的税金,您在10月支付了税金,并能够提供第三方平台银行转账凭证)我们沙之星跨境沙特税务事务所将协助处理,通过您提供的准时支付凭证与沙特税局沟通,尽可能的减少您目前由于税金晚到账所带来的罚款问题。

还没有销售可以先不申报吗?

不可以!

首先沙特税局以及电商平台要求注册和上传税号是本质上就是为了让卖家缴税,所以只单纯的注册和上传,后续不进行VAT申报缴税,是不可能的。

即使你还没有销售,也需要按周期做零申报。一般情况下,税局会默认你提交的数据是准确的,并返回申报回执给卖家,然后卖家再缴税。

热门活动

热门活动

广东

广东 12-26 周五

12-26 周五

热门报告

热门报告