订单雪崩、利润跳水,亚马逊黑五正“双十一化”

根据Adobe Analytics披露的最新数据,2024年美国假日购物季表现出色,11月1日至24日的在线消费额达到774亿美元,同比增长9.6%。

自11月以来,消费者购物热情持续高涨,单日消费额超过30亿美元天数达到21天,远超2023年同期的16天。为此Adobe预测,黑色星期五(11月29日)的消费额预计将达到108亿美元,同比增长9.9%。

AMZ123了解到,2024年亚马逊黑五已于11月21日开启,跨度长达13天,堪称史上周期最漫长的黑五。不过尽管市场对欧美人的消费预期颇为乐观,但自大促开启以来,不少卖家理想中订单流量双丰收场景却没有如期到来。

上周,AMZ123曾在《黑五开局即爆单?亚马逊超低价“炸场”!》一文中报道,亚马逊黑五首日便迎来冰火两重天:有卖家接住大促的泼天富贵,在流量加成下成功爆单,实现销售额的翻倍增长;也有卖家订单犹如一潭死水,唯有广告ACOS蹭蹭上涨。

整体而言,大促首日的销售表现可谓是几家欢喜几家愁。不过在不少卖家看来,这还仅仅只是黑五的开胃菜,狭义上真正的黑五实际上是11月29日,只不过亚马逊等电商平台将促销周期拉长。

为此许多首日订单遇冷的卖家,纷纷寄希望于在接下来的十余天内实现翻盘。但事与愿违的是,大促一天天过去,流量同样在一步步下滑。

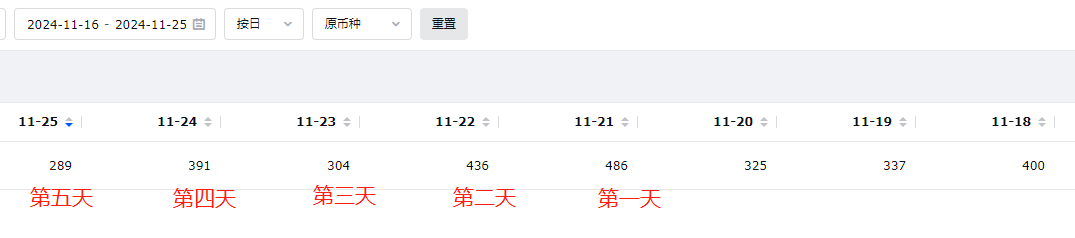

一位卖家在分享表示,自黑五开始以来其美国站流量便一天不如一天。“今天是周二,按理来说订单是最多的,结果流量还如不上周的,而且价格都是按照15-20%的折扣,都没有利润了。”

该卖家进一步透露,其还斥1000刀“巨资”报名了黑五网一的BD,但是效果甚微,跟同店铺提报了黑五prime的产品单量几乎没有区别。“做了折扣没利润,不做折扣怕没单”成为了该卖家截至目前的黑五销售主旋律。

该卖家的情况也引发了不少卖家的共鸣:

“销量一天比一天差,没做折扣的销量还不如平时,做了的不仅不如ACOS还高。”

“十几个账号全部雪崩,售价8折,广告翻倍,订单仅上涨10%。”

“我开6折,广告花费对比平时增加50%,销量反而腰斩了。”

“没做秒杀和prime会员折扣,20号的时候单链接的日单量接近150单,21号之后每天单量直接腰斩,广告花费还比平时多20%左右。”

一位卖家总结了店铺大促前五天的销售额及广告情况:

销售额:第一天最高;下降;涨;下降;涨

广告:35%~ 40%+ (平时ACOS 20%+)

还有卖家直言完黑五和普通促销没什么区别:“这边完全没有黑五的感觉,哪怕所有产品都参加了黑五prime折扣,销量只上涨了15%,但是广告费是翻倍了,有种参加了一个普通7天秒杀的感觉。”

整体来看,本届黑五大促迄今为止的销售表现可以具体概括为四种情况:

其一,促销效果不及预期。大促存在一定的提振作用,销量较大促前夕明显上涨,但实际效果远不如去年同期。

其二,整体流量后劲不足。尽管亚马逊拉长了大促周期,但同时导致消费者注意力被分散,实际的促销效果却得到一定的削弱,平台大促期间流量一天比一天疲软。

其三,广告效果不尽人意。不少卖家订单随着大促时间的推移而递减的同时,广告成本却在逐渐增加,呈现ACOS一路飙涨、实际转化率较低的趋势。

其四,利润空间被挤压。由于大促周期拉长,外加其他平台提前抢跑导致消费者被分流,本届亚马逊黑五价格内卷程度进一步上升,许多卖家为了抢夺订单而加大卷低价力度,导致利润不断遭到稀释。

不过截至发稿日,真正意义上的黑五(11月29日)实际上尚未开启,为此不少卖家认为大促消费高峰尚未到来。在整体经济环境不景气的大环境下,消费者的购物决策也更趋于保守,通常会等到黑五当日集中爆发,卖家们或许也将迎来向上的转折点。

从卖家们至今的销售状况来看,这届堪称“史上最长”的亚马逊黑五,提振效果反而较往年同期出现了下降。

对此有卖家认为,亚马逊大促周期战线拉长,实际上算得上是好坏参半。一方面,亚马逊目前的促销模式越来越淘宝、京东化,新增秋促活动并增加活动时间,好处在于通过频繁的促销活动并刺激消费,降低活动前一周左右的憋单现象降低不少,同时增加了节日前的订单量平稳度。

但另一方面,这样的模式负面效果也十分明显:越来越长的活动时间使得买家的注意力被分散,对活动的期待值降低,导致从往年订单的集中爆发式增长,,变成将一周的销量分散到12天。

正如国内双十一拉长战线提前一个月预售一样,亚马逊黑五也提前十余天开始预热。但从消费者的角度而言,时间越长也就越趋于理性,冲动消费的心理也极易减弱,比起蹲点抢购更多的是持观望状态。

“本来只有两天想着趁打折赶紧买,活动时间长了大家就不着急了,可以加购了慢慢对比,不像会员日过零点就开始爆单。”有卖家这样表示。

当前大环境下,消费者的经济水平并未显著上升。而这样有限的消费能力被漫长的大促周期分割,也因此导致集中性爆单的现象减少,大促期间流量递减的情况增多。

一位欧洲站卖家坦言:“整体单量有上升处于1-1.5倍区间,但是销售额基本和平时持平,并且类目越来越卷,各个卖家折扣力度也都很大,没有往年集中一天出单好多倍的感觉。拉长的促销周期让消费者有更多的时间进行商品比较和选择,会让买家更加理性,有充足的时间进行购物。”

当然,亚马逊大促周期变长,也有很重要的一部分原因在于Temu等强有力竞争对手提前围剿之下的不得已而为之。

但归根结底,平台之间的激烈竞争,最终还是要由卖家来买单。一位卖家直言对此直言:”这实际上充分暴露了亚马逊内部只会向内压榨卖家,而不善于应对更激进对手的本质。“

近两年来,在平台线上流量增长放缓、Temu等低价平台飞速崛起抢夺市场份额的背景下,亚马逊推出了一系列变革政策,譬如实施库存绩效,再比如推出秋季大促,减少平台销售淡季期等。

然而与此同时,这也以牺牲卖家利润作为一部分代价:库存严管带来FBA成本水涨船高、大促增多导致卖家低价竞争加剧等等。

为此这一年来,亚马逊卖家面临着各种内忧外患,内忧是亚马逊提高各种收费和增设了新收费项目,外患则是其他平台低价抢走了客流量。双重压力导致卖家的利润被压低到极限甚至负利润,生存处境愈发艰难。

从亚马逊目前的动作来看,无论是拉长大促周期,还是增加各项运营成本,亦或是推出低价商城等项目与其他平台正面抗争,都显得颇有几分急功近利。

实际上一个电商平台的健康长远发展,除了以用户为中心,不断增强消费体验外,还离不开良性卖家生态的搭建。而亚马逊的“急躁”,化为盈利的包袱重重压在卖家的肩膀上,造成卖家为了抢夺订单不得不卷低价,无暇顾及品质把控及用户服务,导致品控下降等一系列连锁反应。

为此相比之下,亚马逊更应该为卖家适当减压,让卖家把利润和精力多用在提高产品质量和服务水平上,而非一味在大促及收费政策上下功夫向卖家施压。

总而言之,于卖家的角度来说,比起投入价格战卷生卷死,更应该从产品本身下手,提供高品质、创新化的产品,避开同质化竞争并打造品牌壁垒,找到销量与利润之间的平衡点。