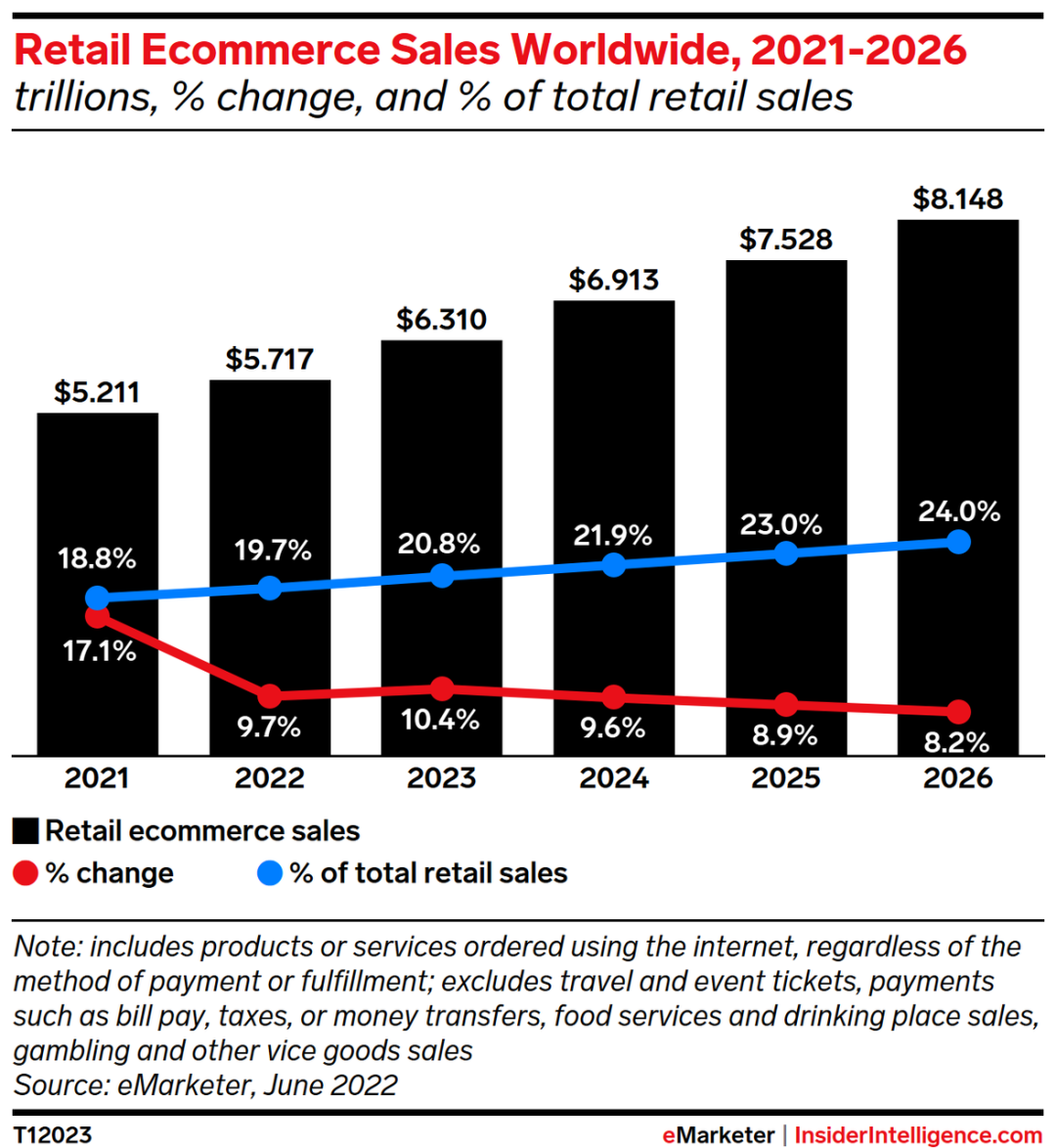

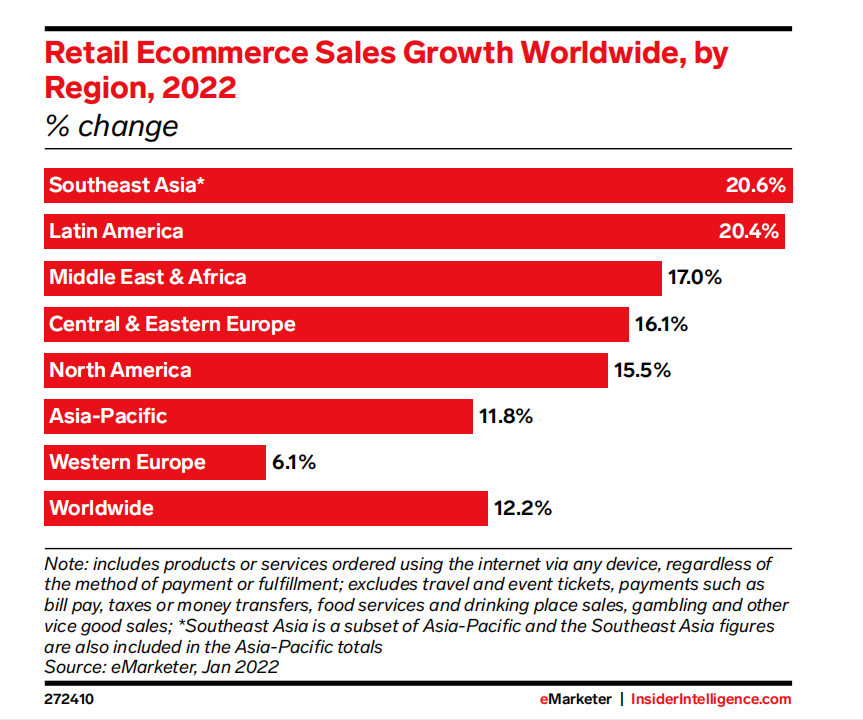

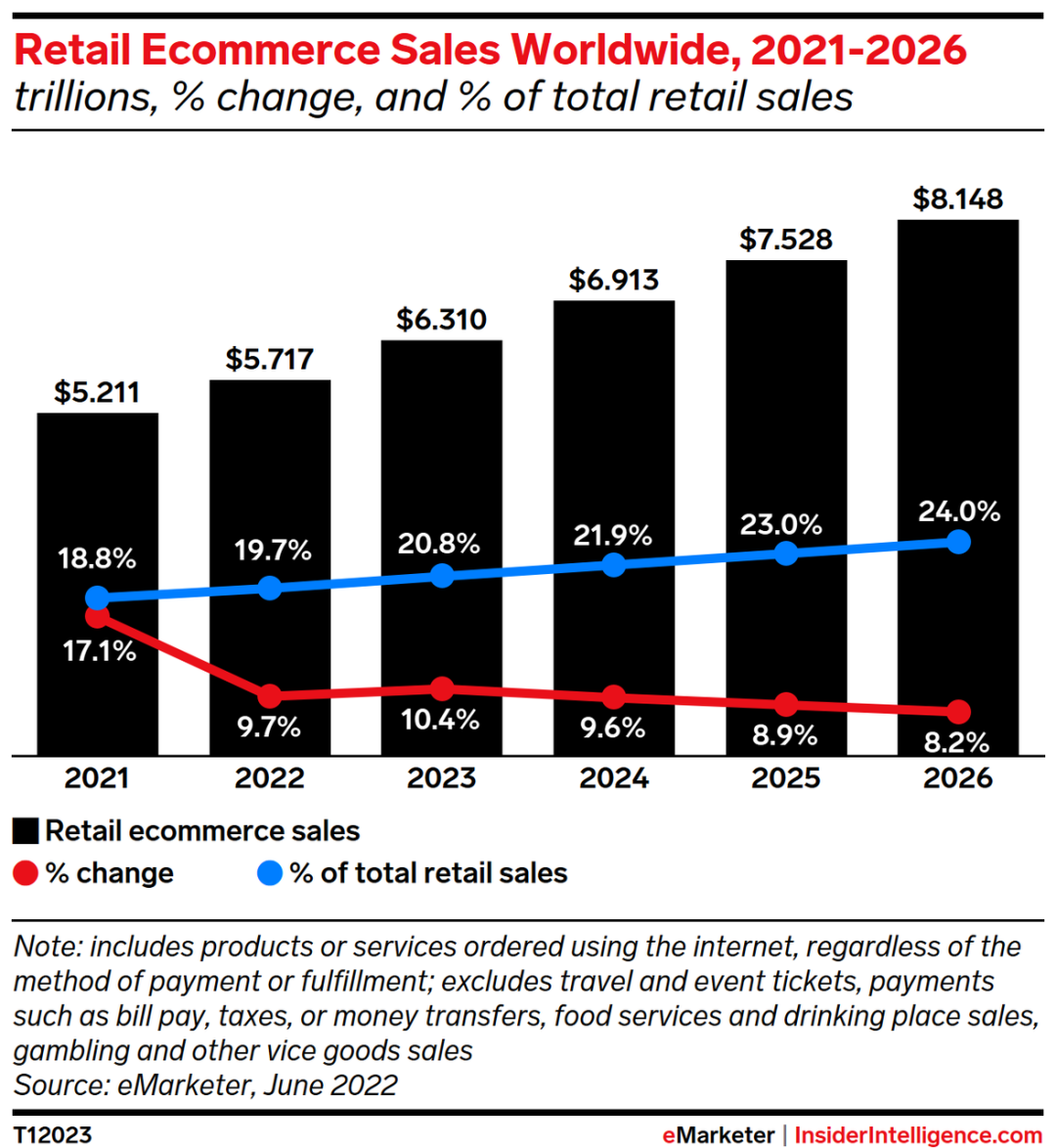

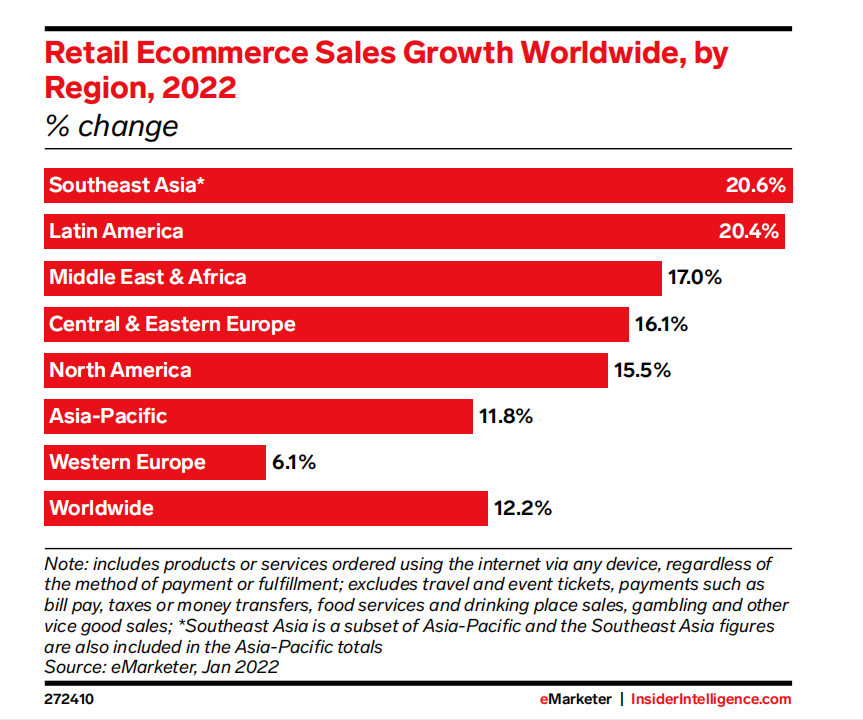

就全球市场而言,高速增长已是电商的过去时。参考美国商务部数据:2022年三季度美国线上销售额增长10.8%,而此前处于爆发期中的2020年三季度,增速为49.7%。年中时市场研究机构 Insider Intelligence 预计,2022年全球电商销售增长9.7%,为2011年以来最低增速。面临更复杂的宏观环境,许多人对零售电商乃至消费市场的整体发展也有颇多悲观预期。全球零售电商销售额变化,eMarketer | Insider Intelligence我们认为,电商增长前景仍在、金矿仍在,但在新形势下,对品牌和商家的“勘探能力”、“淘金能力”有了无法回避的更高的要求。首先,电商给消费者带来的,是属于“用了就再也回不去”的体验,我们对此深有体会,电商的便利性和丰富性给消费者提供了持续使用的理由。层出不穷的电商购物节进一步刺激、放大了对消费者的吸引力。在普遍悲观的消费市场预期中,2022年的电商大促交出的成绩依然可圈可点。譬如国人较为熟悉的购物节日“双十一”,约在十年前也被引入东南亚市场,影响力逐步扩大。据电商平台 Shopee 统计,2022年11.11大促期间平台内数万跨境卖家售出商品数较平日涨超10倍,大促期间 Shopee Live 观看量破15亿,购物节对消费者的吸引力度可见一斑。面临通货膨胀和外部经济环境的不断变化,全球消费者无疑也期望通过电商促销“薅羊毛”,更加精打细算、有规划地进行消费。Morgan Stanley 的研究分析,全球电商渗透还未见顶,物流发展、移动设备普及和市场拓展等因素仍然有利于电商发展,长期来看仍有增长空间,当前3.3万亿美元的电商市场规模有望在2026年增长到5.4万亿。虽然全球范围内看,电商告别了高速增长。但聚焦到具体的区域市场,我们依然能看到蓬勃增长的光景。Insider Intelligence 预测,2022年零售电商增长最快地区是东南亚和拉美,分别以20.6%和20.4%领跑全球。淡马锡、谷歌与贝恩联合发布的《2022东南亚数字经济报告》也显示,目前东南亚相较其他地区 GDP 增长的同时受到通货膨胀的影响较小,预计数字经济到2025年还将以17%的年复合增长率持续增长。2022年全球各地区零售电商销售增长预测,来源:eMarketer | Insider Intelligence伴随着经济发展与基础设施的进一步改善,线上经济向广泛人口不断渗透,东南亚市场是掘金者不可错过的机会。从品牌商家、电商平台到物流支付等服务商,没有人愿意错过这块蛋糕。从服装、3C 电子,到美妆、家居、宠物、户外用品等等,各赛道品牌也积极出海东南亚。顺丰等国内物流巨头也在开辟东南亚战场,跨境电商平台如 Shopee 等更是一直将东南亚作为核心市场深入布局。鉴于东南亚市场可观的增长潜力,下文将重点着墨东南亚,以户外装备品牌 Camel Crown 等为例,分享他们是如何“淘金”的。希望品牌和商家能从中获得某些启发。Camel Crown 是广东骆驼服饰有限公司旗下的户外装备品牌。骆驼成立于2005年,国内有大型的实体连锁店铺及4000多家商超零售店铺。但即便在国内已经有丰富的线上线下销售经验,进入东南亚市场对于 Camel Crown 仍然难言容易。文化上与中国相近是很多商家首选东南亚市场的原因。谈及出海东南亚市场的原因时,Camel Crown 团队表示:“如果中国有露营休闲旅游的趋势,那么文化相似的东南亚市场也会有很强的露营需求,这也是我们选择东南亚的原因之一。另外,东南亚各国的气候,无论从雨季还是气温考量,也都比较适合露营。”具体到选品和定价,Camel Crown 团队分享到,“我们在国内有一套成熟的供应链和产品,但不了解当地人喜欢什么,所以我们前期试了大量的产品,摸石头过河,然后才迭代出一些适合当地市场的产品。第二点就是产品的定价区间,我们会有这样的困惑:像我们这种中高价格段的产品进入东南亚市场能不能卖的好?”全球电商的爆发式增长一度吸引大批商家入局,依托国内供应链优势和“性价比”打法抢占市场,爆款爆单造就财富神话。但这两年发展下来,流量成本上升、物流价格波动、合规政策收紧,单纯依靠价格战和信息差的卖家陷入苦战,要活下去,就要进一步提升竞争力和利润空间。此外,随着东南亚等新兴市场经济不断发展和人均收入的提高,中产阶层也逐步扩大,消费水平势必也随之提升。要谋求长期增长,商家必须考虑如何在制造优势之上,加强本地化和精细化运营,为品牌发展积累势能。以户外用品为例,这条赛道盘踞着许多历史悠久、知名度更高的欧美品牌,而中国品牌相对还很年轻。但 Camel Crown 团队发现,这并不一定意味着认可度上的弱势:“消费者对中国品牌的信任度源于‘中国制造’多年的基础和沉淀。国内很多出海的中国品牌早期会以 OEM 的形式给一些欧美大牌做代工,可见中国品牌的产品实力、性价比和供应链都是很强的。目前大部分顾客对我们品牌的接受度都很好,他们非常接受我们的价格和品质。”在东南亚市场,Camel Crown 没有尝试低价打法,而是在电商平台 Shopee 上推广中高端产品:“Shopee 鼓励我们去推中高端产品,给了我们丰富的活动位、曝光位,最终效果非常不错——我们的中高端产品受到了很多消费者的青睐,这是我们和低价卖家差异化竞争所取得的优秀成果。在这次的双11帐篷销售中,Camel Crown 的一款中高端帐篷排到了品类里的第二名。”不单纯依靠“价廉”,而更以“物美”取胜,这是消费者和企业的双赢,但同时也对商家的产品和运营能力提出了更高要求。出海常谈论大区市场,但大部分地区都由多国多民族组成、文化习惯各有差异,对于跨境商家来说,挖掘本地化需求和细分领域机会恰恰是商机所在。譬如 Camel Crown 发现,国内和东南亚的大部分露营消费都处于刚起步阶段,并不像欧美那样“硬核”,而是更偏向“轻露营”,因此消费者偏爱舒适、方便、轻便的产品。再细分到东南亚不同国家,马来西亚雨季较多,消费者会更偏向于防雨、耐用的产品,泰国和越南则更注重防晒。另一家从国内实体外贸转型跨境电商的男装品牌 Yideng,在 Shopee 平台主攻马来西亚、泰国、越南等站点。他们发现,东南亚消费者整体比较喜爱日韩风格,但不同国家又有差异:新加坡会更偏成熟,喜欢商务风;泰国越南偏爱鲜艳花色、风格活泼的产品;马来西亚消费者喜欢轻熟风,也会追求设计感。这些细节处的不同,不少来自 Shopee 店铺的订单数据、用户评论交流等一手反馈,进一步帮助商家更有针对性地进行产品开发和功能升级。对成长阶段的商家而言,利用平台的力量深入了解本地市场,从产品、营销、物流等多个角度精细运营,是事半功倍的做法。Yideng 分析店铺数据,发现其 Shopee 店铺近八成用户是18-25岁的青年,与国内18-45岁的广泛覆盖并不相同,也据用户反馈进一步对运营和产品进行优化,譬如尺寸、布料、颜色等等。Camel Crown 在进入东南亚市场时,则选择让强势产品、特色产品进入市场,测试顾客对产品的喜好度、价格接受度,从而定位画像。“订单的产品数据可以让我们更好地判断这个市场,我们会根据顾客的风格选择、价格选择、功能需求,持续开发他们更乐于接受的产品。”面向电商平台内有购买意向的用户,和站外的更广泛人群,商家可以分别投放站内外广告,实现人找货和货找人两种方式的触达。Camel Crown 也提到,前期会通过 Shopee 站内广告触达愿意购买产品的顾客,同时精细化广告投放,比如优化小语种站点的翻译;筛选出比较适合市场的产品后,通过站外投放的方式将产品展示给更广泛的人群,在 Shopee x Facebook 广告(CPAS)和 Shopee 联盟营销(AMS)都实现了不错的投产比表现。电商平台促销节点对于商家业绩的重要性自不必说。作为新进卖家,Yideng 在 Shopee 9.9大促当天单量同比上涨了近50倍;Camel Crown 在泰国市场双11当天相较于平日订单量和 GMV 增长约10倍。购物节自带高流量,往往也是投广告、推新品的好时机。4. 保证物流、支付等环节的顺畅,是提升消费者体验和商家运营效率的重要一环电商平台在这些方面也不吝啬投入,推出官方产品和服务助力商家。例如 Shopee 在马来西亚、泰国、菲律宾、越南等市场设立海外仓,并在中国南宁加设境内仓,由 Shopee 提供仓储、出货、售后等一站式管理,卖家只需将商品运至官方仓,店铺产生订单后打包出货、跟进售后等环节由 Shopee 负责,节约时效成本。支付方面,Shopee 于近日推出 Shopee 官方钱包,为中国跨境卖家带来全新一站式跨境收款服务。以及 Shopee 卖家借贷计划,以多种借贷产品、多样化融资渠道,匹配卖家资金周转需求。5. 在积累起经验和势能后,商家可以尝试多市场、多渠道组合布局,不断提升品牌影响力Camel Crown 团队也表示,未来希望尝试在更多市场发展,打造品牌在东南亚和拉美市场的影响力,成为 Shopee 的头部户外品牌;同时也会不断丰富产品线,持续开发符合当地特色的产品以及 IP 联名产品;并积极利用社媒的力量,扩大品牌的知名度。大浪淘沙始见金,当跨境电商进入去芜存菁的发展阶段,品牌化和精细化布局已是谋求长期发展的必须。品牌的打造或许有众多理论和策略,对于众多在海外市场处于成长阶段的商家来说,扎扎实实地走好每一步,真正深入了解本地市场,精心运营自己的产品与店铺,品牌力的提升同样会是水到渠成。