100个值得关注的海外DTC品牌|2022年度榜单

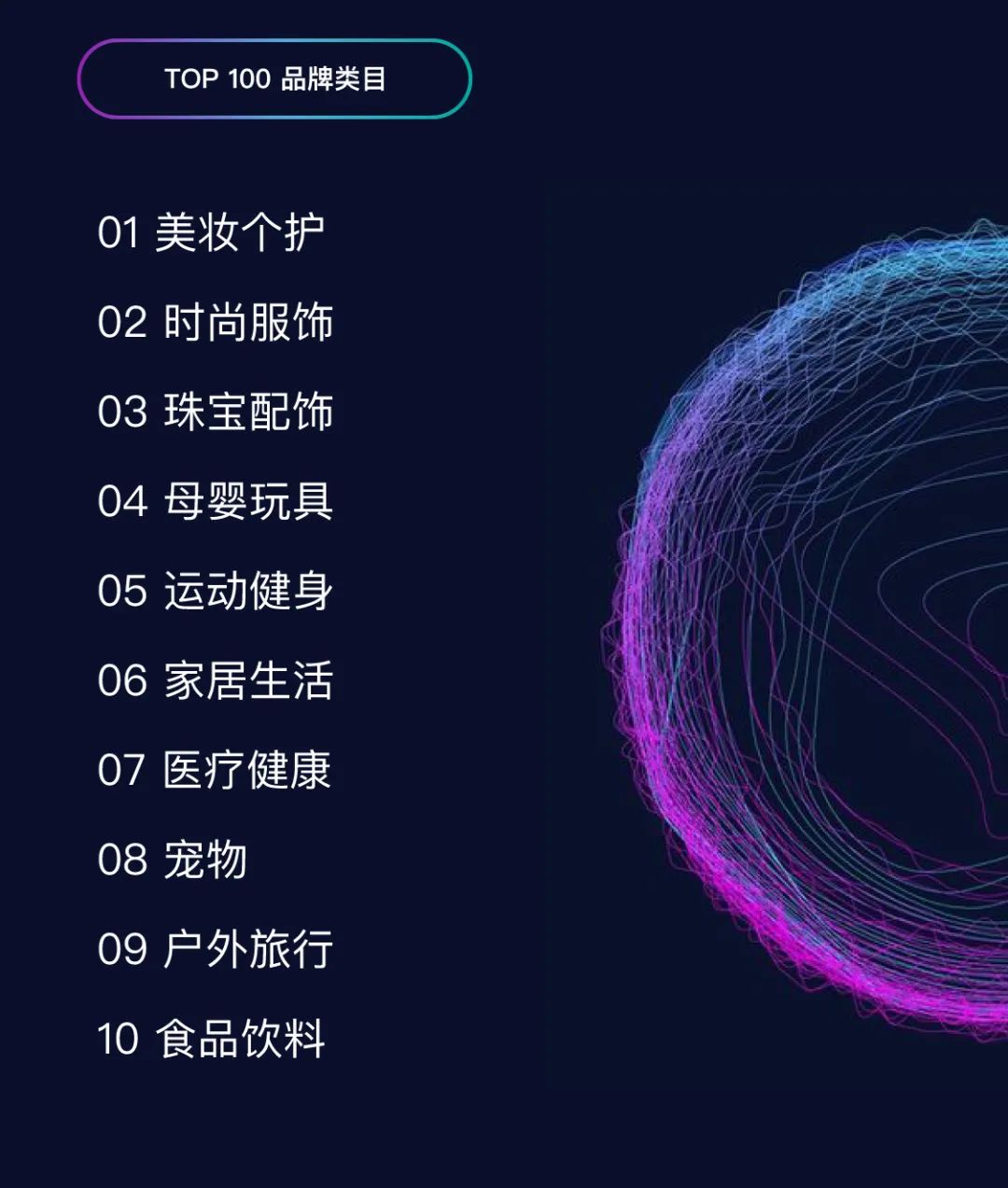

品牌成立时间在2010年以后;

目标市场及受众为海外市场,且具备有DTC特点的品牌;

公司营收、融资轮次和金额、估值、以及公司规模大小;

品牌力的表现,其中包括品牌理念、品牌用户和营销传播的一致性;

产品与商业模式的创新程度。

01. 美妆个护

QUIP 创立于2015年,来自美国纽约,核心产品是电动牙刷和牙线,2021年销售额达到了5400万美金,爆款价格在$25-$60之间。QUIP 在2021年8月刚刚完成了1亿美金的B轮融资。

QUIP 是首个推出订阅服务的电动牙刷品牌(给订阅会员每三个月更换牙刷以及口腔护理产品)。目前拥有750万用户,其中使用订阅服务的用户接近100万。并推出了Quipcare的平台,允许会员预订牙科护理,并每六个月发送提醒,目前超过 50,000 名牙科专业人士入住平台,包括Dentists、Dental hygienists、Dental students。

QUIP 作为普货中的普货(牙刷),利用订阅模式构建自己的品牌护城河,增加用户迁移的门槛。并且引入了专业的牙医入驻平台,为用户推送定时牙医服务的提醒,构建了自己的产品生态。这两点完善了品牌在口腔健康领域的专业度,还提升了用户粘性和生命周期,真正成为一个生活方式品牌。

NATIVE 创立于2015年,来自美国旧金山,2021年销售额超过1亿美金,核心产品是天然成分的除臭剂,爆品价格为$12。NATIVE 于 2017 年 11 月以 1 亿美元的价格被宝洁公司收购。

NATIVE 靠单一产品,在竞争激烈的个护赛道脱颖而出的原因,在于其品类选择非常好。除臭剂是快消品大品牌都有的副线产品,而非主打产品。而且除臭剂是拉复购的盈利款产品,不是引流款也不是概念款产品。所以除臭剂这个单品面临的竞争对手虽然强大,但竞争对手都没有派王牌部队上场,所以竞争并不激烈,而且市场的天花板非常高。

其次NATIVE的用户定位非常出彩,选择的是哺乳期的妈妈作为核心人群,妈妈常常需要与宝宝进行互动、哄睡、哺乳,与儿童进行接触也需要天然成分无毒无害的产品。所以这个刚需人群是NATIVE可以快速占领市场的关键。

此外,NATIVE 非常重视用户复购,可订阅的服务几乎支撑了品牌收入的半壁江山。

LOLA 创立于2015年,来自美国纽约,2021年销售额超过1500万美金。品牌的核心产品是女性经期用品卫生棉条和性健康用品,客单价$14。

LOLA 是在产品订阅以及定制上做得非常极致。这是由于LOLA 定位的核心用户是面向公众的职业女性,比如主持人、模特、企业家等,这些女性工作非常忙碌,非常需要按月订购的服务。所以LOLA 在产品功能和服务方面深刻打击用户痛点,收获了一批对于品牌极具忠诚度的客户。

其次品牌还重视自己的社区培育,希望打破女性在公开场合谈论月经和性话题受到指责的障碍,通过博客来分享专业知识以及相关话题的讨论,以文章的形式帮助用户解决健康问题和心理问题,还成立了Period Support Group,这是为月经人群打造的社区,主要通过直播的形式邀请专家回答用户的经期健康问题。

COCOFLOSS 创立于2015年,来自美国加州,2021年销售额超过900万美金。核心产品是牙线,搭配其他口腔护理产品作为复购SKU,有按月订购服务。爆款产品价格在$18-$48之间。

相较于传统牙线,COCOFLOSS的特色是更强的清洁力,更健康的材质(椰子油制作)以及更专业的产品设计(牙医设计)。

COCOFLOSS 挑选的是口腔个护领域里不算起眼的小产品,客单价低且技术壁垒更低。其竞品多为巨头品牌的边缘产品线,竞品虽多,但战斗力都不强。

COCOFLOSS 可以在众多牙线品牌中脱颖而出,一是由于其赛道选择很冒险(大部分品牌不敢只做牙线,怕天花板太低);二是因为其走的是口腔个护品牌最经典的品牌策略:让口腔医生(牙医和洗牙师)背书,因此撑起了品牌的高溢价。

BALLSY 创立于2018年,来自美国加利福尼亚州,2021年销售额超过1,000万美金。品牌的主要产品为男性私处沐浴露,爆款价格在$30-$60之间。

BALLSY 可以在巨头林立的沐浴露市场杀出一条血路,在于其品牌定位非常独辟蹊径。BALLSY 的目标客群不是男性,而是女性,把自己定义为一款节日期间“赠送给伴侣的情趣礼物”。这个差异化的定位,让用户低成本地完成首次购物转化。

靠礼物这个切入点进入市场之后,BALLSY 的盈利模式是把尝鲜的男性用户转化为长期按月订购用户。BALLSY 针对男性用户做了大量的KOL合作,让5%-10%的用户转化成长期按月订购的用户,做到了2万的订阅用户,构建了品牌的护城河。

BALLS 创立于2019年,来自英国伦敦,2021年销售额超过1,000万美金。品牌的主要提供男性私处剃毛相关的产品。

在所有脱毛仪类产品在女性美容美体市场争得不可开交时,BALLS 另辟蹊径,面向被大部分卖家忽视的男性群体。欧美男性其实一直存在给私处剃毛的文化。

BALLS 采用的男性品牌的经典营销打法:靠幽默吸引粉丝(品牌官网细节处透露着美式幽默,并且在TikTok上的大尺度搞笑采访吸引了30多万粉丝),再通过强调产品的专业性把产品卖出去。

BAREFOOTSCIENTIST 创立于2019年,2021年销售额为730万美金,核心产品为足部护理产品,爆款价格在$16-$22之间。2022年美国彩妆品牌Japonesque与私募股权公司Topspin Consumer Partners合作共同收购BAREFOOTSCIENTIST。

品牌致力于做最好的足部护理品牌,让双脚感受爱。产品主要围绕足部功能设置:防止干裂、防止脚部磨损、足部保湿、防臭防汗等,品牌深入消费者足部需求,让用户足部感受到身体其他部位的呵护与关怀。

个护品牌主要商业模式:按月订购。BAREFOOTSCIENTIST 不是自己去做订阅服务,而是加入按季订购品牌Fabfitfun,成为其供应商,由此实现高复购,以及引来大量精准的冷流量。

ALLEYOOP 创立于2015年,来自美国纽约,2021年销售额超过3000万美金。热销产品为一物多用的美妆产品系列,爆款产品客单价为24-38美金。品牌希望通过简化化妆流程以及美妆工具,让人们将更多时间花在自己身上。

ALLEYOOP 重新定义了多功能美妆产品,核心客群是常常外出的女性旅行博主。正如ALLEYOOP 的品牌使命所言“简化你的世界,这样你就可以在生活中不断前进“,ALLEYOOP不仅仅是一个美妆和身体护理品牌,而是一个为女性解决问题,并帮助她们推动世界向前发展的品牌。

02. 时尚服饰

ANDIE 创立于2018年,来自美国纽约,是一家高包容性的女性泳装品牌,2021年销售额为2000万美金。它的设计考虑了各种身材偏好以及各种场合,专为生活中最阳光明媚的时刻而设计。

ANDIE 有两家线下门店,已经完成了B轮融资。其核心产品定价在$70-$150之间,SKU总数为15000左右。

ANDIE 在泳装赛道找到一个特殊身材的人群,该人群竞争小,是所有泳装大牌忽略的人群(较边缘人群)。针对该人群,ANDIE所打出的品牌定位是FIT(适合所有身材),强调产品共性而非人群特征,让自己的用户感受到了尊重和归属感。

YOUSWIM 创立于2018年,来自英国伦敦,2021年销售额超过500万美金。品牌的核心产品是均码泳衣,只有一个尺码但适合所有身材的泳衣,售价为$139。

YOUSWIM 的泳衣适合身体的自然变化状态,使命是扭转所谓的泳装“标准”,以及不灵活的泳装尺码,接受自己的身体本来的样子——独特、不断变化且未经修饰。并且品牌只有一个尺码的特点,使剪裁、制作、仓储、物流、退换货等流程更加简化,减少了很多资源的浪费。

YOUSWIM的核心用户是孕妇。孕妇是泳装市场非常小众的一个人群,因为怀孕周期短,所以很少有品牌能注意到这个人群,竞争很小。该人群是身材变化非常大的人群,是高弹力服饰最刚需的人群之一。所以YOUSWIM的品牌定位决定了其市场竞争小,容易入局,但天花板低,规模有限。

YOUSWIM 的品牌定位很巧妙,没有强调怀孕的人群,而是强调该人群的需求:身体的自然变化状态。所以从孕妇人群入局,但不局限于该人群,未来有破圈的可能性。

TRIANGL 创立于2012年,来自澳大利亚悉尼,2021年销售额超过5400万美金。正如其品牌名,Triangl 主打比基尼。

TRIANGL 的比基尼色彩明亮而大胆,款式以基本款为主,这也是该品牌进军主流市场的关键因素。无论是服饰还是饰品赛道,基本款是目前主流市场的主要需求。如何找出基本款的细分刚需人群、如何针对精准人群讲好品牌故事,是构建品牌的核心关键点。

作为一个主打款式的泳衣品牌,TRIANGL 构建了典型的时尚产品类的流量模型,几乎全部依赖图片展示类的主动营销。并且没有在广告上花一分钱,但是却收获了很多名人追随者。

HONEYLOVE 创立于2018年,来自美国加州,2021年销售额超过3亿美金。核心产品是女性束身衣,爆款的价格在$79-$89之间。

HONEYLOVE 的创始人Bestie曾经作为电音歌手经常需要穿塑身衣上台,但她发现市面上的塑身衣容易变形并且效果很差,于是创立了HONEYLOVE,推出舒适、有效且时尚的塑身衣。

塑身衣长期属于有品类无品牌的赛道,极容易靠广告拉起销售规模。HONEYLOVE 在2018年切入这个赛道,时机选择非常好,拉高束身衣的客单价,并建立品牌。

HONEYLOVE 作为一个内衣品牌,在核心人群定位上另辟蹊径,精准定位到看似和产品毫无关联却又息息相关,同时充满势能的用户:美妆博主群体,并成功破圈,做到了DTC塑身衣品牌赛道的成功典范。

HONEYLOVE 的品牌理念符合当前主流思潮:从不贩卖身材焦虑,鼓励女性勇敢自信地做自己,同时通过各种营销活动使这一品牌形象深入人心。

TOMBOYX创立于2013年,来自美国华盛顿,2021年销售额为2500万美金,主要产品为内衣物,爆款产品为四角内裤,核心产品客单价区间为$20-$50。

品牌创始人为一对女同夫妻,品牌主理人希望能打造一个高包容度与强舒适性的内衣品牌,为LGBTQ社区做贡献,所以产品码数选择都在八个码数以上,最大的码数为6XL,最小的码数为3XS,符合品牌理念 - WE FIT YOU(我们适合你)。TomboyX中的X指的是你可以是任何状态、任何人,我们都是平等的,由你自己去定义你的生活。

TomboyX给予了用户们极大的勇气公开自己的性取向和身份,深深为自己感到骄傲,并愿意投入到LGBTQ的社群中为更多的人争取权益和希望!

一条大码四角女性内裤,因为定位到了小众势能的人群(LGBTQ群体),因而可以建立特色鲜明的品牌并且逐步破圈,简直是“普货之光”!

为特殊人群打造的品牌,设计品牌定位时,不要提及特定的客群定位,只讲品牌的价值主张(向世界传递的声音和态度)。这样可以牢牢抓住特定客群的痛点,让客群产生共鸣,同时不会给用户打上“歧视”的标签(其实不去专门提客群,这种做法本身就是一种平等的表现,一种对特定群体的尊重)。并且品牌的受众也不会限定在特定客群,便于未来品牌破圈。

iHeartRaves 创立于2011年,来自美国加州,2021年销售额为2,830万美金,专注为电音爱好者提供去参加电音派对的服饰及配饰,核心产品客单价在$15-$50之间。

这类电音服饰的特点就是极其大胆暴露!乍一看还以为是情趣服装或者泳装。其实这是电音爱好者的表达自我个性的一种方式,电音爱好者都是穿着这类衣服大大方方的出现在公众面前,享受电音及服饰带来的自信与快乐。

iHeartRaves 找到了一个非常有传播力的小众文化圈子(电音爱好者),并且在该文化圈深耕。完整的品牌建设将文化贯彻和渗透到电音圈子里,并为该小众文化的社区做贡献。

iHeartRaves 搭建了一套独特的“养成型”网红营销体系,大批量培养了自己专属的KOC。这些KOC都是电音领域的狂热爱好者,他们在养成过程中不断给该品牌做背书和曝光。

Birddogs 创立于2014年,来自美国纽约,2021年销售额1,300万美金。主要售卖自带内裤的短裤,核心产品价格在$68-$95之间。是一个除了舒适外只剩幽默的品牌。

除了官网对产品(自带内裤的裤子)舒适性的宣传外,品牌的产品名,官网图片,社媒官方账号,市场营销渠道,甚至FAQ与About Us 全都在弘扬美式幽默。通过幽默来吸引粉丝,增加品牌曝光度,再通过强调裤子的舒适性把裤子卖给被幽默吸引来的粉丝。

这个案例是美国男士内衣品牌的典型打法,注重精准人群和品牌的定义、以及强调内容营销。通过幽默来吸引粉丝,增加品牌曝光度,再通过强调裤子的舒适性把裤子卖给被幽默吸引来的粉丝。

SHINESTY 创立于2013年,来自美国科罗拉多州,2021年销售额为1,780万美金。品牌创立之初从恶搞服装开始,主打产品是带小袋子的男士内裤系列,到现在已经覆盖包含正装,内衣,睡衣,泳衣在内的几乎全部服装品类。内裤统一价格为$26.99。

SHINESTY 产品、营销文案、网站设计和宣传图全部充满了幽默与性暗示。这是男性普货品牌的典型打法。

内裤是普到不能再普的普货,在内裤这条赛道想要突出重围,SHINESTY的品牌定位是妻子送给伴侣的情趣礼物,这个定位直接转换了男士用品的购买者(妻子),所以竞争非常小,然后SHINESTY通过按月订购的方式,让男士产生长期的复购。

Son of a Tailor创立于2014年,来自丹麦哥本哈根,2021年销售额超过1030万美金。主要经营按男性客户身材尺码量身定制的基本款男装,爆款的价格在$60-$100之间。

品牌主要服务流程为,先搜集男性客户的身高体重以及鞋码,并且会根据用户提供的身材信息,要求的款型和颜色,再安排工厂进行生产。通过科学的算法和对供应链的精准控制,制造出最高品质的单品,以求做到每件产品量身定制完美贴合,并且减少因为大量制造造成的浪费和污染。同时如果对合身度不是 100% 满意,免邮退回,Son of a Tailor将免费重新制作。

Nine Line Apparel创立于2012年,来自美国佐治亚州,2021年销售额2,500万美金。是一个退伍老兵创立的品牌,核心产品为部队和爱国主题服饰,价格在$25-$50之间。

品牌充分利用自身退伍老兵品牌这一特点,把部队和爱国这两点理念融入品牌的方方面面,整个品牌的形象立体而生动。爱国和部队主题体现在产品,营销活动,社媒渠道,和流量模型搭建等方面。

通过这种从一而终的方式,品牌成功打入了核心受众群体,成为爱国者和军迷的不二选择。

Grunt Style由一名退休陆军教官创立于2009年,来自美国佐治亚州,2021年销售额超过5400万美金。主打产品是爱国风的T恤和卫衣等,爆款的价格在$20-$50之间。

对于Grunt Style来说,用户穿着的不仅仅是一件服饰,而是一种态度,一种战斗的美国精神与一种生活方式。品牌使命是成为在自我、军队、国家中灌输自豪感的领导者。团队内拥有近400名退休士兵和爱国者,但强调不是只有退休士兵才可以穿我们的衣服,只要你热爱自由、培根、威士忌。

FIGS 创立于2013年,来自美国加州洛杉矶,于2021年5月在纽交所上市,市值约为50亿美元。2021年销售额为4.2亿美金,同比增长了59.5%,毛利率超过70%,活跃客户增长46%至190万。核心产品是刷手服,单品价格在$38-$48,套装价格为$86。

Hasson在和执业护理师朋友喝咖啡时,得到了创立FIGS 的灵感。她意识到朋友每天工作时长高达16个小时,却穿着不舒服、不讨人喜欢的制服。Spear在为一家美国大型刷手服制造商进行私募股权交易时,发现了沉闷但利润丰厚的刷手服市场。然后,一位共同的朋友将她介绍给了Hasson。于是两人用他们的个人积蓄创办了FIGS,这是第一个直接向消费者销售刷手服的电子商务网站,也是第一家由两位女性联合创始人领导上市的公司,同时也是第一家上市的医疗服装公司。

YRU Shoes创立于2014年,2021年销售额超过1000万美金,是为E-girl和穿着另类服饰的人而设计的鞋子。品牌主要售卖厚底鞋/松糕鞋,爆款价格在$200-$250之间。

E-girl全称是Electronic Girl, E-girl的整体风格偏动漫特别是从妆容、穿着和身材上偏大胆,都是追求独立特行和标签化堪比“葬爱家族”。厚重的下眼线和大面积高饱和度的腮红是他们独特的风格特色。虽然风格日常接受度低,但在他们是欧美地区较火的风格之一。

YRU Shoes的设计灵感是来自自由和个性,希望每位穿上YRU Shoes的人都是独立且有个性的人。

Bruntworkwear 创立于2019年,来自美国,2021年营业额为2500万美金,2022年2月份完成B轮融资,是一个专为工人设计的工作鞋品牌。和工人一起设计,为工人服务。

Brunt主要产品为鞋/靴,还有销售工人服等配饰产品,共有11款鞋子,核心产品定价为135美金。品牌将产品定义为工人需要的工具,强调产品质量与性价比,并且保证一个月内可以全额退款,保障工人的利益。

铁头鞋是2018-2019年的爆款,adspy上都是中国卖家的身影。但Bruntworkwear却在2020年推出品牌,并在2年内把销售额做到2500万刀。就是在于对用户群精准的刻画,不是把工人当做一个模糊的概念,而是针对每个工种都推出相应的产品,解决用户的具体需求。

围绕着精准用户,针对典型客户KOL合作做得十分完整,涉及到了核心KOL(工人行业领袖)的访谈,极大地增强了品牌背书。

Rothy's创立于2016年,来自美国加州,2021年销售额1.4亿美金。品牌创立之初主营女鞋,于2020年新增手袋产品线,随后在2021年增加男士系列,但女鞋始终是品牌的主打产品,主打环保和舒适的概念。

品牌主打环保理念,所有产品都含有回收材料(用回收的矿泉水瓶制作的纱线),同时生产过程满足0污染要求。除环保理念外,Rothy's认为鞋子应该舒适,耐穿,好打理并且应该适合各种场合,秉持着这些理念,Rothy's在女鞋市场打造了自身独特的品牌属性。

ROTHY'S是新晋环保品牌里规模较大的,也是典型的环保品牌的策略:从对环保高度拥护的细分人群(K12老师)入手,慢慢破圈,成为一个主流的环保品牌。

其流量模型也是典型的环保品牌流量打法:靠被动营销和KOL合作吸引用户,靠主动再营销打消用户对回收材料的安全性上的顾虑。

Fuego创立于2019年,来自美国迈阿密,2021年销售额接近1000万美金,是专为拉丁舞中交谊舞Salsa和Batcha设计的舞鞋,产品价格在$130-$150之间。创始人希望舞者们穿上这双鞋可以随时随地舞蹈。

品牌设计了双支点专利鞋底,轻便且具有减震感,使得舞者能更好地旋转、保护膝盖脚踝。

拉丁舞的专业舞鞋品牌非常多,竞争也很激烈。所有舞鞋都是为提高舞蹈竞技性设计的。而Fuego专注于保护舞者的膝盖,适合长期跳舞而非追求竞技的舞者,同时选择的舞种(Salsa和Batcha)也很巧妙,是非主流舞蹈但受众也不小的舞种。所以Fuego是在红海市场找到了一个竞争非常小的niche市场。

该品牌的核心用户选取的非常好(舞蹈老师),是非常有势能的用户,利于品牌快速建立、后期破圈。

CLOVE 创立于2018年,来自美国宾夕法尼亚州,2021年的销售额为1000万美金。Clove生产专为医护人员而设计的现代运动鞋,核心产品价格在$139-$159之间。

CLOVE 的标语是" You support them. We support you.",即关怀那些照顾别人的人。CLOVE 与医疗专业人士和创新设计师合作研究,真正将医疗一线人员的需求放在首位,促进医护人员的整体福祉,使他们能够充分发挥潜力。

CLOVE 专注于500万的医护人员市场,解决该人群长期站立的足部和腿部问题。在竞争激烈的鞋靴品类,因为其精准和巧妙的定位,占领了医护人员(高净值且有辐射力的人群)的心智。

CLOVE 的流量打法是典型的针对职业品类的打法(专门为某一类职业设计的品牌)。主要依靠外链曝光和精准的KOL背书,然后用FB追单。

SABAH 创立于2013年,来自美国纽约,2021年销售额超过600万美金。品牌主打产品是土耳其手工SABAH鞋和BABA鞋,产品价格为$195。

创始人Micky Ashmore在一次偶然的机会下得到了一双土耳其传统手工皮鞋,立刻就爱上了这双鞋。但是因为这种鞋并不符合现代潮流正被逐渐淘汰,只有极少数手工匠人还在坚持制作。创始人得知这一情况后,请一位工匠在传统鞋子的基础上做了几处修改,使其看起来更加时尚、大方,并定制了100双到美国。他将这些修改后的鞋子送给亲朋好友,并且开始销售,同时也给这种修改后的鞋子取了新的名字 - SABAH(意为早晨)。

SABAH 是典型的继承一种文化遗产的品牌打法,天然的把品牌和历史文化联系在一起,让用户以为该品牌是最正统的百年大牌,自然而然的获取喜欢这种文化遗产的用户。

KIZIK 创立于2012年,来自美国洛杉矶,2021年销售额约2,000万美金。品牌的核心产品是免提鞋,价格为$129。

产品设计的初衷是“让每个人的每一天都更轻松”,在产品设计过程中,从使用者的角度出发,坚持运用独特的HandsFree Labs Ⓡ技术,保证灵活性与安全性,同时在产品材料上遵循环保设计的理念,选择轻质耐用的布料,其中包含少部分的再生塑料水瓶。

品牌的核心用户是一些特殊群体,比如帕金森患者、孕妇等这类行动不便,平衡能力差的人群,将需求要点融入产品设计,比如增强鞋底防滑性,增强了产品的普适性。

03. 珠宝配饰

Ana Luisa 创立于2019年,来自美国纽约,是一个主打碳中和理念的珠宝品牌。Ana Luisa 首饰的原材料是可回收材料,主要是镀金黄铜、镀金纯银和人造钻石,产品包装上也使用100%可回收的运输材料和可重复使用的盒子和棉袋。

Ana Luisa 在2021年的销售额为4000万美金,用户数为50万,人均消费客单价约为$80。其核心产品定价在30-100美元之间,SKU总数为1154,主打的是平价亲民路线。

Ana Luisa 是新晋环保品牌里崛起速度最快的品牌之一,原因是其采取了典型的环保品牌策略:从对环保高度拥护的细分人群(艺术从业者)入手,成为一个主流的环保品牌。

其流量模型也是典型的环保品牌流量打法:靠被动营销和KOL合作吸引冷流量,靠主动再营销打消用户对回收材料的安全性上的顾虑。但因为其品牌阶段的问题,还没有构成完整的营销活动模式。

Awe Inspired 创立于2018年,来自美国加州,2021年销售额超过1000万美金。品牌的大部分设计都包含神话传说或历史故事中的女性英雄元素。热销产品为女神项链,爆款的价格在$150-$250之间

品牌希望佩戴Awe Insipred的女性能够通过佩戴饰品来获得力量,进而帮助女性激发出内在的女神(Inner Goddess)。同时宣扬包容,平等,自我提升,女权和公益。

女性饰品这条赛道一直是充满竞争而又富有余地。当所有竞品都在款式设计上卷来卷去的时候,Awe Inspired却独辟蹊径,从女性的信念入手,把让女性可有可无的配饰变成了心灵里最坚定的力量。

针对精准人群的流量模型和营销活动非常完整,利用慈善计划和女权名人联名的产品构建了核心营销杠杆,高效的撬动市场,并打造了女神测试页面,极大提高了转化率和沉淀私域流量。

KARMAANDLUCK 创立于2015年,来自美国拉斯维加斯,是一个关注灵性生活方式的饰品品牌。该品牌目前有9家线下门店,在2021年的销售额为1800万美金,核心产品价格在$50-$200,整体SKU为1240。

KARMAANDLUCK 以东西方宗教图纹符号为设计灵感,首饰款式简约时尚、注重品质和蕴意。

KARMAANDLUCK 在饰品这个赛道选择的定位非常独特,专注于信仰和情绪安抚的功能点上,而非款式。定位从未由装饰性配饰转变为护身符,从而在市场上独树一帜。

其品牌形象和理念非常完整,为了突出该品牌在灵修(瑜伽、冥想、脉轮)上的专业性,官网设置了专门的杂志和运势解读。将义乌20元的产品卖出了上百刀的高价。

而且流量模型非常简单有效,值得专注于小众兴趣人群的品牌学习:SEO吸引精准人群,然后用FB广告追单。

Maison Miru 创立于2016年,来自美国纽约,2021年销售额超过1000万美金。品牌的核心产品是平背耳饰。平背耳饰除了适合传统的耳垂穿孔外,也非常适合耳屏、耳轮、海螺、戴思、隔膜和其他软骨穿孔。

Miru在其创始人母语日语中让人联想到视觉,它提醒您睁开眼睛,以新的方式看世界。Maison Miru创造了一系列可无限混搭、模块化的珠宝,其中的零件可以相互组合并重新排列,让用户拥有简约风格的同时又不失诗意,玩转您的珠宝,释放创造力。

Maison Miru 的平背耳饰主要针对喜欢在耳朵多个部位佩戴耳饰的女性,比如耳垂、耳屏、耳轮等,这时要避免尖锐部分戳到皮肤,需要平背耳饰品与软骨环来实现。

Lele Sadoughi 创立于2012年,来自美国纽约,品牌创立之初以首饰为主,销量一直不温不火。在2018年转变为主推打结头带,靠一类产品把品牌的年销售额做到2500万美金,其打结头带年销售10万件以上,价格在$100-$200之间。

品牌的风格为“极繁主意”(maximal),色彩搭配狂野(wildly colorful), 品牌总体的风格为复古风。

Lele Sadoughi在没找到自己独特的人群定位和产品定位之前,苦苦挣扎了很久。在2018年确立以喜欢迪士尼风格的母女为核心用户后,主推自己的爆款产品:打结头带,瞬间打爆市场。这在靠款式为王的饰品品类非常少见,典型的靠一款产品之力,扭转乾坤。

ASK&EMBLA 创立于2013年,来自新加坡,2021年销售额超过1000万美金。品牌主要做大耳洞饰品,目前有297个SKU,热销款客单价为50-150美金之间,设计十分有品牌特色,饰品主要以金色和银色为主要颜色,材质大部分是不锈钢和铜。

ASK&EMBLA 找到饰品赛道一个非常小众而精准的人群,而且该人群被各大饰品品牌忽略,竞争几乎为0。该品牌的定位为其在红海赛道杀出一条血路,也突破了年销售额千万美金。。

该人群的聚集地非常集中,ASK&EMBLA 针对其聚集地做了精准的引流,非常高效。

INKBOX 创立于2015年,来自加拿大多伦多,2021年销售额$2,700万美金。主营防水、可持续1-2周的临时纹身贴产品,爆款价格在$9 - $15左右。

品牌Slogan: "Tattoos for now" 一语双关。既指不需要去纹身店,贴上立刻就可以拥有纹身;也指纹身只是根据当下心情的临时纹身,并不是永久的。

品牌经过7年的发展,已经将“temporary tattoo”这一产品与品牌自身强绑定;并且通过大量且内容丰富的SKU上新,成为了购买临时纹身贴的不二选择。

INKBOX拥有多达1万款设计,80%的设计都来自独立设计师。其选品和“众包”商业模式,注定了它会成为纹身贴界的“美团”平台。海量的设计师合作可以给品牌带来大量的SKU和用户,并且用户认同INKBOX的品牌价值。

INKBOX打造了一套体系化的设计师合作模式,并且在此基础上设计了很多设计师的合作活动,促进了设计师的合作意愿,并为品牌增加了大量的曝光和社会责任感。

ManiMe 创立于2017年,来自美国加州,2021年的销售额达到了900万美金,核心产品是美甲贴,爆款价格在$10-$25之间。

ManiMe 是领先的美甲科技公司,是唯一一个生产可定制尺寸美甲贴且使用无毒无害凝胶材质的品牌。ManiMe的使命是为世界各地的美甲爱好者带来无穷无尽且尺寸合适的美甲选择,提供个性化和定制化的美甲方案,节省用户的时间和金钱。

作为配饰类的快消品,MANIME选择的人群是美甲领域的专业人士,和个护快消品的品牌策略非常一致。选择有势能、刚需高频的用户作为品牌的核心用户,在此基础上建立品牌。并和专业人士做美甲贴设计款联名,利用专业人士的影响力和流量,扩大品牌知名度。

UniWigs创立于2012年,来自美国加州,2021年销售额超过2500万美金。核心产品为真人头发制作的假发,价格在$300-$500之间。

品牌创始人的一位好友被诊断出患有癌症导致脱发,所以他决心为好友找到一个脱发的解决方案,为她制作美丽的假发。

品牌希望不仅仅是在做假发,而是去设计独特的头发,这也是品牌名字的来源,因为“Uni”是唯一的意思,为女性和男性提供专业的头发解决方案。同时希望有脱发困扰的人戴上假发之后,能够振作起来。

Mayvenn 创立于2012年,来自美国加利福尼亚州,2021年销售额3660万美金。品牌的核心产品是人造假发,价格在$50-$150之间。

早期的假发和接发市场,沙龙中使用的95%的假发是由顾客在网上或者零售店购买,然后直接带给造型师,两项服务单独收费,并且据市场调查评估显示,10个黑人女性中就有6个会戴假发,但假发供应链非常混乱。创始人Imira看到了这点并抓住这次机会创立了Mayvenn,不是把假发直接售卖给用户,而是提供给当地的发型师。

Mayvenn 的核心用户就是美发行业的势能用户,包括造型师、发型师、沙龙美容师等。并为造型师打造了一个开展美发业务的平台,包括营销他们的沙龙服务和销售产品。Mayvenn表示,它现在在全国拥有超过 50,000 名发型师。

除了创新美容行业外,Mayvenn 还在为有色人种女性的独立造型师创造经济机会,品牌的使命是推动黑人女性前进,该公司表示,他们已承诺提供 100 亿美元的直接投资资本和 1 亿美元的慈善支持,以促进种族平等。

Sheertex 成立于 2017 年,总部位于魁北克,于 2020 年 10 月完成了 4400 万美元的 D 轮融资。Sheertex 的主打产品是结实耐用的丝袜,创始人凯瑟琳·霍穆斯因对老式的一次性袜子感到厌倦,而自己着手制作坚固耐用、时尚好看的紧身衣。

Caddis 成立于 2017 年,总部位于盐湖城,主打产品为老花镜,旗下还有多功能的眼镜产品,如防蓝光眼镜、太阳镜等,于 2019 年 4 月获得 100 万美元的天使轮融资。

Caddis 官网的产品宣传照中,常会看到四五十岁左右的中年模特和吉他、机车、户外等代表年轻的元素,体现了品牌对于年龄的态度。Caddis 与高智商、阅历丰富、敬业、热爱生活的人同行,视用户为朋友,与大家一同坦然开放地面对年龄增长,不去对抗衰老,而是享受当下内心的真实状态。

The Longhairs 创立于2014年,来自美国加州,2021年销售额为150万美金。该品牌的核心产品是男士头绳,定价为12刀4个,共400个SKU。该品牌的理念是倡导头发平等,为有长发男士提供打理长发的技巧和策略。

头绳是一个非常平平无奇、没有品牌的普货赛道,因为客单价太低、产品无特色,被所有卖家忽略。但是thelonghair利用一个男士头绳这个定位,把整个市场一劈为二,从整个发带市场脱颖而出。而且因其找到的核心客群(摇滚老炮)非常有购买力且刚需,该品牌的客单价远超同类商品。

品牌针对核心客户打造的品牌理念(改变世人对长发男子的看法)升华了整个产品在用户心中的价值,从而大大提高客单价。其营销活动(捐赠长发给脱发儿童)非常符合品牌理念和调性。

04. 母婴玩具

LOVEVERY 创立于2017年,来自美国,2021年销售额为7200万美金,并于2021年11月融资1亿美金。产品为婴童玩具,热销品为健身垫子,使用人群主要是零到一岁的婴儿,客单价为149美金,由11个小配件组成。

LOVEVERY 找到婴童最早开始玩的一款玩具(婴儿健身垫)并打爆,成功切入婴童最早期的玩具市场,然后顺理成章捕获大量客户信赖,形成长期复购。2021年,LOVEVERY 早教盒子的订阅用户超过22万人,2021年内寄出了超过100万个早教盒子,人均每年按月订购盒子4.5个。

LOVEVERY 是非常少见的私域流量运营非常好的品牌。本身LOVEVERY 的品类也很适合做私域运营:客单价高、复购高、转化门槛高(产品需要专业的知识讲解才能使用)。LOVEVERY 选择INS官方账号去承接冷流量,用内容营销慢慢转化用户,增加用户对品牌的信任并形成长期复购。

YOTO 创立于2015年,来自英国伦敦,2021年销售额超过1亿美金。主要产品为儿童无屏幕智能音响,价格为$99。

YOTO 是一家英国公司,2017年参加Kickstarter,2018年正式发售产品。2021年 Yoto 完成了种子轮和天使轮融资2050万美金,2022年预计销售额将超过1亿美金。

YOTO 通过设计多SKU、高复购的商业模式,提高用户终身价值LTV并且实现了高利润。YOTO 靠自身独特且科学的商业模式;以及在儿童用品中找到了需求够强,频度够高的选品,使YOTO成为了一种生活方式,而不是一个简单的产品。

利用多SKU这个特点,营销上遵循“内容为王”的策略,设计高效、稳定的流量模型。不仅能带来惊人的销售额,而且营销非常省力。

NUGGET 创立于2014年,来自美国北卡罗来纳州,核心产品为可移动的模块沙发,售价在$229-$279之间。2021年销售额超过1亿美金。

品牌希望可以通过创造有趣的家居用品来激发孩子的好奇心、探索欲,培养孩子的想象力。在2020年和2021年成为美国增长最快的制造公司。

NUGGET 最初的几年因为人群定位错误发展一直不理想,2017年NUGGET 重新找到了核心人群,做了正确的品牌定位,销量突飞猛进。并且不花一分广告费,仅仅依靠网红合作,实现年销售额过亿美金。而且NUGGET 供不应求,其waiting listing的用户数超过20万。现在已经破圈成为全美的网红玩具沙发。

NUGGET 只做网红营销,设计了独特的网红合作模式和有层次的流量架构,保证持续稳定的基石流量和超高转化率。

NUGGET 的私域流量运营非常好,在FB群组里用老用户的活跃度完成了对新用户的种草和拔草。

TEN LITTLE 创立于2019年,来自美国纽约,2021年销售额超过2000万美金。核心产品是儿童鞋靴,爆款价格在$36-$50之间。

品牌创始人是两位妈妈,他们直观感受到孩子们的购物需求会随着年龄增长而不断变化,而当前的儿童购物选择没有围绕儿童自身的发展模式提供个性化指导,并且缺乏专家专业指导。

所以他们创建了TEN LITTLE,围绕以上两点做了很好的解决方案:跟踪孩子的生长发育情况,并为每个孩子建立数据库,根据孩子的变化,提醒父母购买相应阶段的产品;找到了儿科专家进行品牌背书,建立品牌的专业度。

儿童品类的核心点就是打造高复购的商业模式,因为儿童长期处于生长发育过程中,变化很快,每个阶段很短暂。尤其像是童鞋这种品类,在3岁之前,儿童足部发育很快,一年要换2-3个尺码,随着四季变换,至少换10-12双童鞋,绝对的高复购产品。TEN LITTLE 跟踪孩子的生长发育情况,为每个孩子建立数据库,以此内容运营自己的私域流量(邮件),根据孩子的变化,提醒父母购买相应阶段的产品。

Harkla创立于2015年,来自美国华盛顿,2021年销售额1000万美金。品牌主要提供一些治疗和缓解自闭症儿童和感官障碍儿童的日常用品,爆款产品价格为$100 左右。

Harkla始终坚持“帮助有特殊需求的人过上幸福健康的生活”的初衷,专注于创造有助于改善睡眠舒适度、课堂注意力和行为以及促进自闭症儿童成长和发展的产品,目前Harkla 已帮助超过 10 万个家庭在家中更加平静,在课堂上更加专注,并获得更多的成长、发展和快乐。

在慈善方面,Harkla会将每笔销售额的 1% 捐赠给华盛顿大学自闭症中心。捐赠款会用于为部分家庭提供负担不起的治疗费用以及资助前沿的自闭症研究,帮助更多患有自闭症和多动症的儿童可以参加在威斯康星大学自闭症中心的夏令营。

Evereden于 2018 年创立,是来自美国纽约的婴幼儿洗护品牌,品牌组建了来自哈佛、斯坦福皮肤科医生妈妈团队进行研发。产品不添加任何香精、色素和致敏成分,主打更有效成分、精简护肤的理念。目前,Everden 的产品通过线上官网、天猫旗舰店及实体店进行销售。

2021 年 12 月,Evereden 宣布获得 3200 万美元的 C 轮融资。2022 年,Evereden 计划在全球范围内进入到更多丝芙兰的线上渠道及线下门店中。

WILLOW 创立于2014年,来自美国加利福尼亚州,2021年销售额超过2290万美金。核心产品是可穿戴的吸乳器,价格为$280和$500。

WILLOW 永远改变了女性吸乳的方式,它推出了世界上第一款一体式可穿戴式胸罩吸乳器,让妈妈们在吸乳时可以完全移动。摒弃了长管、绳索、摇晃的奶瓶和响亮的吸吮声,因此妈妈们可以随时随地吸奶。

品牌的slogan是"Pump, whenever, whatever".

WILLOW 抓住了母婴产品的势能用户:医护人员中的新手妈妈。这群人也是该产品的刚需人群,护士由于轮班制度,需要长期在病房工作,不能及时泵奶。而且从医护人员切入市场,给品牌带来了大量的专业度背书,影响到了更广泛的母婴用户群,逐步破圈。

Yumi 成立于 2017 年,专注研发具有科学依据的儿童健康食品和维生素。目前,Yumi 已经上线了上百款产品,均采用天然有机的食物原料,由营养师、儿科专家等专业人士进行膳食配方。据介绍,Yumi 每周会上线 3-4 款产品,用户可通过订阅每周获得新鲜制作的产品。

Bobbie 由 Laura Modi 和 Sarah Hardy 两位妈妈于 2018 年创立,品牌想要推出更安全、营养的伴侣配方奶粉辅助母乳喂养,同时打破社会对于配方奶粉喂养方式的偏见。

品牌注重人文关怀,于 2021 年为经历外乳房切除手术、却排除在医保政策外的妈妈们提供免费的吸乳器和配方奶粉。此外,Bobbie 还与贫困儿童非盈利组织「Baby2Baby」合作,在美国全国的 45 个网点提供配方奶粉支持。

2021 年 6 月,Bobbie 曾宣布完成 1500 万美元 A 轮融资。

Maisonette创立于2017年,来自美国纽约,2021年销售额3300万美金。是一个售卖儿童用品的平台,爆款产品均为儿童睡衣,价格在$50左右。

该品牌是由两位妈妈共同创立,致力于打造一个一站式精选商店,

为家庭提供他们年幼的孩子可能需要的一切,帮助父母花更少的时间找到高质量的东西。Maisonette最初以婴幼儿服装推出,正在稳步打造包括家居装饰、家居家具、玩具、装备和配饰在内的品类的公司,目前主要提供来自世界上1000多个最佳品牌的儿童和婴儿用品,Maisonette不仅能让客户接触到来自世界各地的优质产品,还为合作品牌提供了平台,以便他们可以在此平台上发展业务、与客户建立联系。

PatPat 2014 年成立于美国硅谷,是一家专注在童装类目的 DTC 出海品牌,用户覆盖全球 100 多个国家和地区。PatPat 主要销售适合 0-12 岁的童装,同时也销售女装、孕妇装、家居用品和亲子装等,以上新快、款式丰富,以及兼顾品质和价格的优势在海外市场受到用户的喜爱。

2021 年 8 月,PatPat 宣布完成软银愿景独家投资的 1.6 亿美金 D2轮融资。此轮融资距 PatPat 上一轮融资宣布仅隔一个月,截至到 2021 年底,PatPat 累计获超 7 亿美金融资。在下一步战略计划中,PatPat 计划在 3-5 年内完成全球童装市场战略布局。

HATCH 创立于2011年,来自美国加州,2021年销售额超过1300万美金。核心产品是孕妇服装。

HATCH 的创立是为了让女性在怀孕前、怀孕期间和怀孕后都能穿上适合她身体的舒适、时尚的衣服,无论怀孕与否,都要愉快、丰富、有趣和美丽,致力于成为满足女性在怀孕期间及以后所有不断变化的需求的首选目的地。

女性在怀孕以及产生后半年,都需要穿特殊身材的服饰,在因为这个时期女性身材变化很大,但也非常短暂,前后也就一年的时间。孕妇装的品类特性就是高频复购,但是用户生命周期很短暂。

所以HATCH 的整体品牌策略是快速精准捕获目标客户。HATCH 虽然主营孕妇装,但是切入市场的角度非常巧妙,主推腹部祛妊娠纹的按摩油(一款孕妇刚需产品)。用这款单品快速定位用户,并实现精准引流,成功将目标客户引入品牌站并完成后续产品的购买。

孕妇的怀孕周期很短暂,HATCH 持续做大量的品牌活动和孕产妇知识科普,提高品牌在用户心中的存在感和专业度,大大增加了用户复购的几率。

Bodily 的创始人 Tovah Haim 是一名女性私募基金投资人,她在生孩子的经历中感受到了市面上专业孕产商品和内容平台的缺失,于是在 2018 年创立了 Bodily。

目前,Bodily 已经联合医科专家研发了哺乳文胸、产后腰带、母乳储存包等品牌自有产品,并在官网提供根据医学研究撰写的孕期、产后知识指南,用户可以在官网的指导下购买对应孕产阶段的产品。

Tula创立于2009年,来自美国加州,2021年销售额超过1500万美金。核心产品是婴儿背带,价格在$180-$200之间。

Tula支持父母和婴儿的情感、社交和健康,这意味着创造的不仅仅是制造婴儿背带的零件和部件。品牌精心打造每一个细节,不仅让用户解放双手,还为用户提供茁壮成长和体验快乐的机会。

Tula为自己讲了一个完整的品牌故事。创始人很热爱旅行,有三个孩子,在旅行过程中的不便利使他感动困扰,尝试了其他品牌的婴儿背带产品之后觉得并不满意,便选择自己缝制,在旅行中经常被陌生人询问和好奇,于是创建了Tula。

05. 运动健身

Blazepod 创立于2015年,来自以色列,2021年营业额为6000万美金,主要产品是一款灯光反馈健身训练系统,单个产品定价为79美金,用户可以根据灯光提示进行各种健身运动。

灯光辅助训练系统一直被专业运动员使用,但是这套系统操作复杂并且价格昂贵,BlazePod的出现改变了这一现状。BlazePod提供了HIT、悬吊训练、功能性训练等多种训练模式,可以提升反应力、耐力、爆发力、肌肉量、核心肌肉力量、平衡力等,主要通过手机端记录训练情况,让用户调整训练时间和强度。

BLAZEPOD是典型的“势能用户”品牌打法。品牌找准了在运动领域最具备权威和专业度的势能用户“教练”做为自己的核心用户,只为他们服务,但逐渐破圈,形成了巨大的品牌势能。

BLAZEPOD在运动专业度的方面做的非常完整,有专业人士做成的网红战队为品牌背书,也有有专业的运动博客。

打造了购买硬件+内容软件商业模式,用户终身价值非常高。

NOBULL 创立于2015年,来自美国马萨诸塞州,2021年销售额超过$5,900万美金。品牌主打训练鞋,爆款产品的定价在$129-$166。

虽然运动鞋的赛道市场容量很大,但是竞争也异常激烈,大牌数不胜数。NOBULL 作为一个运动新兴品牌,可以短期内快速崛起的原因是,精准定位到了一个小众(竞争小)、刚需(需求强)、消费力高的运动人群:混合健身爱好者(Crossfit)。

因为混合健身在2000年发明,在2010年之后才开始被大众所熟识,是非常新兴的小众运动,也正因为如此被很多运动大牌所忽略。Nobull就是抓住了这个利基市场(处于该运动逐步变得流行的过程中,是一个增量市场),专注的为该人群打造品牌,随着该项运动的普及,Nobull也逐步破圈走向更广阔的市场。

NOBULL 在品牌建设上始终围绕着Crossfit,并建设了该运动的专属社群,让用户有强烈的归属感,并且增加了用户对品牌专业度的信赖。

GYMREAPERS 创立于2014年,来自美国马萨诸塞州,2021年销售额超过$1,000万美金。品牌主打举重腰带和腕带,爆款产品的定价为$120和$16.99。

GYMREAPERS 的核心用户在专注于负重训练的健身房狂热爱好者以及专业的举重运动员。

生产腰带和腕带的的品牌非常多,大多体育品牌都有此类产品,但少有品牌把这两类单品作为核心主打产品。GYMREAPERS 作为一家专注于举重腰带和腕带的行体育运动品牌,面临的竞争对手均是大牌的边缘产品,其实竞争压力较小,容易在市场脱颖而出。

FREEBEAT 创立于2018年,来自美国乔治亚州,2021年销售额超过1000万美金。品牌的核心产品是智能运动单车,价格在$1200-$2000之间。

为了摆脱常规的室内运动内容,freebeat在健身程序上开发了一个有趣的互动游戏,再配上音乐节拍,带来沉浸式的锻炼体验。

品牌的目的是为给世界各地的每个人带来更健康的生活方式,同时把把有氧运动带到家里。

MAAP创立于2014年,来自澳大利亚墨尔本,2021年销售额超过1000万美金。核心产品是骑行服装。

MAAP的创始人来自不同的行业,比如:平面设计、时尚、服装设计。所以产品在具有一定耐用性和适用性的基础上融合了时尚的美学。

品牌一直树立环保的理念,所有的服装都有bluesign的环保认证,保证产品制造过程中的空气和水排放是完全清洁的。

Hydrow 成立于 2017 年,创始人为美国国家赛艇队教练 Bruce Smith,主要产品为室内划艇健身器材,为用户提供模拟户外水上划艇的逼真体验。

Hydrow 的划艇机配有联网的 22 英寸高清触摸屏显示器,用户可以在锻炼时观看模拟户外划艇场景和健身教练指导视频。与其他运动器械不同的是,划艇机可以带动全身 86%的肌肉参与锻炼,比 44%的骑行和跑步效果更好,锻炼 20 分钟就能消耗 400 卡路里的热量。Hydrow 提供订阅制服务,每月需要 64 美元。

2020 年 6 月,Hydrow 宣布完成 2500 万美元融资,由消费品私募投资公司 L Catterton 旗下成长基金领投。

Bala 成立于 2018 年,以「有趣 playful」、「设计引领产品 design-led」、「包容性 inclusive」和「无界限 boundaryless」为品牌价值,提供时尚性和功能性相结合的健身器材,认为好的设计本身足够可以激励人们去运动。

品牌产品覆盖的运动类别有重量训练、有氧运动、地板运动、以及舒缓拉伸运动。产品涵盖可佩戴在手腕和脚踝的重量手环、运动垫、泡沫轴等。

06. 家居生活

THUMA 创立于2017年,是一个榫卯结构的木质床架品牌,年销售额2500万美金。热销产品的价格在$795-$2065之间。

THUMA来自美国旧金山,其出品的床不像传统的床那样需要大量的工具和组件。一张THUMA的床可以在不到15分钟的时间内徒手安装完。而且非常结实,在床上怎么动都不会嘎吱嘎吱地响。THUMA的设计理念是极简主义,结合了现代建筑艺术。每张床都可以重复拆装,简单省力又环保。

家具品类的难题有两个:没有复购以及缺乏品牌特色。THUMA在品牌的特色和理念打造上,做得非常突出且合一。并找到了精准的核心消费人群(极简主义的设计师和艺术从业者),围绕其精准人群的需求构建了自己的SKU系列,提高复购。

RUGGABLE 创立于2010年,来自美国加州,2021年销售额为6130万美金。主打产品为可机洗的地毯,价格在$60-$819之间。

该品牌的创意来自于一次清理被宠物污染的地毯的经历,团队在可水洗的两件式地毯的产品研发上花费了漫长的时间。RUGGABLE 希望用户能够用上可以清洁,方便清洁,舒适的实用性地毯。

该品牌的大部分用户家里都有宠物狗,核心用户从事写作的职业。由于长期在家办公,有宠物,所以对可机洗的家居产品需求非常高。RUGGABLE 通过可机洗地毯占据了该用户群的心智,逐渐拓展了很多可机洗的家居产品,深耕可机洗领域,成为该细分赛道的第一品牌。

YARDBIRD 诞生于美国,由一对父子Bob和Jay Dillon于2017年创立,是一个直接面向消费者的环保户外家具品牌。2021年销售额为1600万美金,并于2021年11月被百思买(Best Buy)收购,收购总价为8500万美金。

YARDBIRD 致力于改善环境,减少碳足迹。将海洋塑料垃圾回收,送到塑料回收设施进行清洁、熔化再次变成塑料颗粒,并与品牌树脂供应商合作,使用这种再生塑料代替原生塑料。热销产品主要为langdon系列编制产品(海洋塑料回收系列),价格在$400-$3000之间。

YARDBIRD 既是大件家具,也是环保产品,其流量打法是典型的被动捕获法,都是以搜索流量为冷流量,便宜获取用户,用强烈风格的品牌定位吸引精准用户的注意力,然后主动追单转化。

在环保这个大概念里面,YARDBIRD 选择的是海洋垃圾环保这个细分领域,并且和该领域的专业环保机构合作。

Buffy 成立于 2017 年,是由纽约知名设计公司 Pentagram 推出的床品品牌。其采用单一产品策略,最初仅有一款四季均可用的四季被。被子像云一样轻盈、可以调节温度、同时对环境友好。此外通过在设计上的表达,传递出了产品俏皮的个性和极其蓬松的感觉。

目前,Buffy 的产品除羽绒被外还增加了枕头、毯子和被套等产品。此外,Buffy 推出了其以桉树纤维为材质做成的夏季被。

DORMIFY 创立于2010年,来自美国纽约,2021年销售额2,500万美金。产品定位是为大学生提供宿舍网红软装。床单和被套套装在$150左右,被子$120左右。

家居用品品类是竞争非常激烈的红海市场,品牌通过精准的人群定位 - 居住在宿舍的大学生和其他居住空间狭窄的用户,专门针对小空间设计软装和家居用品, 节省空间的同时满足收纳和装饰的功能。通过精准人群定位避免了与IKEA和BRICK等家具用品巨头的直接竞争。

精准的人群定位不仅为品牌的产品设计和上新指明了方向,同时帮助品牌在各个营销渠道找到了易操作且高转化的捷径,成功捕获一大批忠实用户。

Nectar 创立于 2016 年,主打提供背部支撑、提升睡眠质量的床垫产品,以及配套的床架、床单等产品。在价格上,Nectar 的售价约为 Casper、Purple 等其他床垫品牌的 2/3,并提供 365 天的床垫试睡和产品的终身维修/换新服务。此外,Nectar 也对用户退回的旧床垫进行回收利用,并支持雨林保护、林地种植、风能开发等环保项目,已于 2022 年 1 月达成碳中和。

Nectar 母公司为睡眠集团 Resident,后者旗下还有床垫品牌 DreamCloud、Awara、Siena 和家居用品品牌 Cloverlane。Resident 于 2020 年第四季度获得 1.3 亿美元融资。

BURROW 创立于2016年,来自美国纽约,2021年销售额为2410万美金。核心产品是模块化组合式沙发,价格均在$795-$5000之间。

创始人创办 BURROW 是因为感觉家具行业没有人在倾听用户的声音,传统零售商生产的是一种又一种时髦、脆弱的产品,BURROW 致力于为用户创造一种不同的体验,一种全新的体验。

本品牌家具的创新基础是模块化设计,设计的模块化产品,可在数分钟内完成的简单、免工具组装,并且移动方便。设计风格锚定在历史上两个最受欢迎的设计系列中:美国中世纪现代主义和现代斯堪的纳维亚风格,这些经久不衰的主打单品保持清新又不会太时髦。

Tylko创立于2015年,来自波兰华沙,2021年销售额为1.51亿美金。品牌产品包含餐桌柜、书柜、壁挂式储物柜、电视柜等储物家具,核心产品是可定制储物架。

品牌的设计理念基于对顶级现代设计风格的致敬,将简洁的功能与现代风格相结合,希望能创造出可满足个人需求的优质储物家具以改善家居生活,用户在产品选择上,有配置器和 Tylko AR 应用程序可以更直观、轻松地量身定制货架。

CARAWAY 创立于2019年,来自美国纽约,2021年销售额超过3000万美金。品牌核心产品是无毒、不沾的陶瓷厨房用具,产品价格为$545。

传统情况下,95%以上的不粘锅中含有聚四氟乙烯(PTFE),且不粘锅在高温下超过500华氏度,并开始释放化学物质。这种物质需要几十年或者更长时间才能离开人体。

而CARAWAY 的产品以矿物质为基础的涂层,不会将有毒物质渗透到你的清洁和健康的成分中。天然光滑的平底锅,烹饪时不需要太多的油,只需要轻轻擦拭就干净。

CARAWAY的核心用户是喜欢分享自制菜谱的美食博主,高颜值的烹饪用具可以增强分享内容的观赏性,安全性能高也能体现博主专注食品安全领域。

Yellowpop 是一家专注于 LED 霓虹灯招牌的家居品牌,成立于 2018 年。通过采用时尚的 LED 霓虹灯设计,为消费者提供一种独特的方式来装饰他们的家居。Yellowpop 与创作者、设计师和艺术家合作,希望能够通过具有时尚、艺术的设计,来帮助人们创造独特的空间。

Yellowpop 在 2021 年 6 月, 完成了427 万美元的 A 轮融资 ,计划将其产品线扩展并发展成为一个整体家居装饰品牌。

LARQ创立于2017年,来自美国加州,核心产品是智能自净化水杯,年销售额为3000万美金。它将创新技术与鼓舞人心的设计相结合,运用纳米技术和purevis技术帮助人们轻松、可持续地获得纯净的饮用水。

LARQ核心产品定价在$80-$150之间,SKU总数为50。

环保品牌有两条道路,一般的品牌通常采用以环保材料为卖点,其实还有一种更彻底的环保品牌的方式:让用户在使用行为中很环保。LARQ就是后者的典型案例。所以LARQ选择了非常精准的人群,针对其行动路径中污染环境的行为,进行优化。

LARQ相对其他环保品牌,流量打法不一样在于,有非常明确的人群定位,所以主动营销流量占据了主导,导致快速起量。

产品的选品决定了复购很高,净化系统需要定期更换净化配件。典型的一次营销,终身复购。

VITRUVI 创立于2014年,来自加拿大温哥华,2021年销售额超过1200万美金。核心产品是香薰加湿器,价格为$123。

当 Sara Panton 和 Sean Panton 了解到传统空气护理和家庭香氛产品中使用了大量有毒化学物质时,他们开始着手为人类和地球创造更好的替代品。品牌所有的香味精油都是 100% 纯天然、纯净和无残忍的,并采用防紫外线瓶装以保持其质量。他们相信,好的设计不能仅仅被看到——它可以被感觉到,一种美妙的气味可以提升您在空间中的感觉,并可以将您带入自己的家中。

VITRUVI 主要销售的客户是美容院、按摩院和水疗中心。产品通过芳香疗法给予用户更好的服务体验,达到放松身心、缓解焦虑的目的,营造更加舒适、平静的氛围。

Weezie 成立于 2018 年,总部位于葡萄牙,主打产品是浴袍和毛巾, 希望提供舒适豪华的产品,与用户一同庆祝生活中的快乐时刻。Weezie 分别于 2019 年和 2021 年获得两笔融资。

在设计上,Weezie 注重产品的每个细节,比如将毛巾设计成圆角和环形以加快干燥速度,在浴袍袖子上附有长袍纽带和纽扣以方便穿着。在原料上,选用 100%的有机长绒棉,使得毛巾更加柔软、蓬松、可吸水。

MAVIX 创立于2020年,主打和赛车椅一样舒适的电竞椅,已经实现了2000万美金的销售额。产品只有5款,价格在450-1100美金,卖的最好是M9,价格为$999.99。

MAVIX 由一个拥有超过 20 年设计人体工学办公椅经验的团队和一群地方性游戏玩家组成的合作伙伴开发,精心打造了一个符合人体工程学的游戏解决方案,打破了以前游戏椅的模式,以简洁、大胆的人体工程学设计支持游戏的未来,创造舒适、充满活力和高效的游戏体验。

MAVIX是以一个新晋品牌,在2年的时间可以快速崛起,正是因为他们在网红合作领域做的十分极致。从品牌诞生之初,就和电竞主播领域的大网红紧密合作,之后所有的营销活动更是全程充分利用网红资源,和网红紧紧绑定在一起。MAVIX打造的网红战队MAVIX MOB,在电竞领域是独一无二,这也是作为新晋品牌快速崛起的主要原因。

品牌在网红合作策略上做的很完整:网红梯队划分明确,职责任务分明;产品定价符合网红心理预期;网红更新机制完善。

BACKBONE 创立于2021年,来自美国犹他州,是一个专做游戏外设设备的品牌,

BACKBONE 已获4000万美金A轮融资,年销售额达1200美金,主打美国市场,此外在英国、加拿大、波兰、墨西哥等国家地区也有一部分销售量。

目前 BACKBONE只推出了BACKBONE One这一款产品,可与手机插合,使手机成为一个游戏手柄,方便游戏玩家使用。售价在$100左右。

ARTIPHON 创立于2011年,来自美国田纳西州,2021年销售额2000万美金。品牌的核心产品是手持式智能乐器orba,是一款可以模仿数十种乐器的设备,只需要一系列多位手势即可完成演奏,比如点击、按下、旋转、摇动等等,升级款orba 2还能实时采样,只需要所需乐器的样本就能完成后续演奏。

orba价格为$84.99,升级款 orba 2 的价格为$149.99。

音乐设备的主流刚需消费群体是职业音乐人。如何解决他们的痛点,是ARTIPHON 品牌立足的关键。

音乐品牌除了要介绍清楚产品功能,还需要做大量品牌专业度的建设,包括合作大量的音乐人做品牌背书,以及做使用教程。

DISPLATE 创立于2013年,是一个金属海报品牌,海报主题、风格、样式非常多。由于尺寸的不同,产品价格在$44-$150,目前已经实现了1.5亿美金的销售额。主要面向美国市场,海报主题以游戏和电影为主。

DISPLATE 旨在捕捉独特的激情。他们创造了一块 21 世纪的帆布,它坚固、磁铁安装且足够耐用。

DISPLATE 的核心用户是绘画爱好者,以职业画家、摄影师和设计师为主。

07. 医疗健康

MAUDE 创立于2018年,来自美国,2021年销售额为2500万美金,品牌产品为性健康用品,主要产品为震动棒。2020年获得了1000万美金的融资,年增长率50%,是近年来成长最快的性健康个人护理品牌。

现在成人用品市场的产品很难有差异感,大多都是粉色,紫色几种颜色,同质化非常严重,而且大部分品牌没有十分明确的定位。

MAUDE 的产品特色是去色情化,依靠SEO引流,引流的关键词是有关性艺术的话题,因此人群非常精准,都是喜爱现代艺术的艺术从业者。虽然网站的平均停留时间是1分钟,跳出率63%,但是转化率高达5.7%。就是因为其精准的用户定位和流量模型。

大部分的成人用品都利用付费广告和网红营销引流,Maude却主要依靠博客来引流。Maude更像是在博客里开了家商店,而不是在商店里有个博客。博客引流的关键词是有关性艺术的话题。

SHEVIBE 创立于2006年,来自美国纽约,2021年销售额超过2,400万美金。主要经营女用成人用品。爆款产品价格差别较大,$70 - $260不等。

成人用品行业最大的问题是:无法以常规方式在FB和Google Display打追单广告,同时是一个竞争超级激烈的红海市场,每一个流量都来之不易。因此,顾客一旦离开网站,很可能就再也想不起这个品牌了。

SHEVIBE 找到了一个非常独特的用户定位(对性有刚需的女权主义者),竞争小且需求强烈。SHEVIBE 通过独特的品牌定位(对性有刚需的女权主义者),普及该人群的女性性教育,以及搭建有特色的网站风格(美漫超级英雄风),一瞬间吸引客户眼球并建立强烈的用户印象。

成人用品的主要痛点是广告不容易打,流量成本高,用户来之不易。SHEVIBE 通过对用户聚集地的精准定位,找到了流量洼地,以不同的策略合作大量的相关领域的性教育博主,给自己品牌做了大量的外链和流量,实现高效、稳定的长期引流。

Oura创立于2013年,来自芬兰,2021年销售额为9500万美金。核心产品是智能戒指,价格在$299-$249。目前该品牌的估值是25.5亿美金。

品牌专注于改善日常的生活方式,激励人们更加了解自己的身心,采取行动,感受充实的活力。一般人都会有一个误区:医疗保健就是疾病治疗,品牌想呼吁大家重视日常的生活保健,产品使用强大的数据帮助检测与潜在健康风险相关的趋势,可提供准确、个性化的健康数据,将被动式医疗保健转变为主动式健康。

Oura Ring 的设计首先是保证准确性,研究证明从手指测量心率更加准确,然后通过 Oura App 上的个性化体验,可以知道什么时候需要更多睡眠、什么时候可能生病、什么时候该给自己施加压力等等。

Oura Ring 的核心用户是专业健身运动员以及教练,有强烈的健身需求。Oura Ring 从专业的健身人士入手,切入健康监测赛道,目前已经逐步破圈。

Careof 创立于2015年,一个为用户提供“私人订制”的维生素营养包的品牌,来自美国,2021年销售额为5500万美金。核心产品是按需定制的每日维生素营养包,价格为$50。

不同于传统补充剂品牌只专注做产品和功效,Careof 的按需定制解决了用户的一个大痛点:“用户的身体到底需要什么补剂?”

因为Careof 站在用户的立场去解决问题,才在传统补剂的红海市场立稳脚跟,而且把握住了终端用户才掌控了整个产业链。

2020 年 1 月,August 成立于美国,创始人 Okamoto 希望为 Z世代的消费者提供优质的经期护理产品,帮助女性用户建立正确、健康的经期和身体护理知识。因此,品牌创建了月经数据库,以科普文章、问答、采访等不同形式解答消费者可能遇到的和经期、子宫肌瘤相关的健康问题。

目前品牌已推出由有机棉制成的卫生棉、卫生棉条及收纳包,用户还可以选择按月度或季度定制月经护理包。August 将产品从设计到生产的每一阶段都在官网上透明化展示,并将部分产品捐赠给贫困地区的女性。

2021 年 6 月,August 宣布完成 pre-seed 轮融资,累计共获得 200 万美金融资金额。

Careof 创立于2015年,一个为用户提供“私人订制”的维生素营养包的品牌,来自美国,2021年销售额为5500万美金。核心产品是按需定制的每日维生素营养包,价格为$50。

不同于传统补充剂品牌只专注做产品和功效,Careof 的按需定制解决了用户的一个大痛点:“用户的身体到底需要什么补剂?”

因为Careof 站在用户的立场去解决问题,才在传统补剂的红海市场立稳脚跟,而且把握住了终端用户才掌控了整个产业链。

08. 宠物

CUDDLE CLONES 创立于2010年,于2015年正式售卖产品,来自美国,2021年销售额为2000万美金。品牌通过将宠物复制成毛绒玩具、高尔夫套等方式,让宠物时时刻刻陪伴主人。

产品核心产品为复制毛绒玩具与高尔夫套相关产品,客单价为$199美金-$269。其他产品还包括定制睡衣、配饰等。

克隆宠物玩偶是一个非常小众的需求,规模有限,一定要找到其刚需购买人群,卖出高溢价,才能支撑起品牌规模。CUDDLE CLONES 就找到了“心爱的宠物离世的人群”,非常刚需,为品牌建立了很深的用户心智:非常爱自己宠物的品牌。

对于天花板有限的市场,CUDDLE CLONES 选择了另一个非常有消费力且爱宠物的人群去扩充营收规模:喜欢打高尔夫且爱宠物的人群。品牌理念一致,营收却扩大了几倍。

BARKBOX 创立于2012年,来自美国纽约,2021年销售额5.074亿美金。主要经营按月订购模式下的狗粮与狗玩具,客单价在$25-$35之间。2021年末订阅用户总量达到230万,出货量为1,500万件,平均每个用户订购时长为6.5个月。

BARKBOX 为用户的狗狗每月配送针对性的狗粮和玩具。用户每月收到的盒子有不同主题,如侏罗纪公园主题,芝麻街主题和热门美剧怪奇物语主题等。

宠物行业的特点是购买者与使用者不统一。传统宠物品牌只考虑使用者(宠物)是否使用方便的问题,而BARKBOX 是第一个把购买者(宠物主人)的喜好放在第一位的品牌,通过将产品包装成热门主题,成功获取了购买者的欢心。因此开创了宠物品牌的新方向和新市场,给单一的宠物市场带来了极大的增长。是宠物用品行业非常成功的一个典型案例。

BARKBOX 找到了宠物市场“快决策”的购买用户,也是宠物快消品的刚需购买用户:多孩家庭的妈妈。构建了高复购且稳定的商业模式。

Tactipup创立于2017年,来自美国佛罗里达州,2021年销售额约500万美金。品牌主要售卖美军风的狗项圈,价格在$30左右。

产品面向的核心用户是有训练需求的中大型狗狗饲养者,比如警犬部队、狗狗搜缴中心、狗狗服务人员,以及职业训狗者。狗的品种多为马里诺斯犬、牧羊犬等大型犬。

品牌以产品均在美国制作而自豪,强调材料均来自美国供应商,因为许多公司为了更高的利润率而将所有制造转移到海外,这就可能会导致产品质量不高的问题。另外,品牌产品强调军用级设计,材质和风格都迎合这个理念,方便训练大型犬。

HALO 创立于2017年,来自美国德州,2021年销售额1,500万美金。主打产品是智能狗项圈,售价$999。配合按月订购的App可以随时定位狗狗的位置,并且可以设置电子围栏,狗狗靠近设定范围的边界时会项圈会提醒返回。

HALO 是一个典型的讲需求不讲功能的品牌,电子围栏防止狗狗走失其实是依靠项圈的电击功能;但品牌刻意弱化对功能的介绍,甚至在产品功能中都没有提及电击这点,一直强调“希望世上再也没有走失的狗狗”。只有在FAQ中少量篇幅提到,项圈会释放微弱的电流提醒狗狗返回中心。

另一个特点是与名人Cesar Millan的深度绑定,Millan是知名的宠物行为学家,其节目狗语者(dog whisperer)在多个国家播放,也曾被引进中国。产品由Millan协助开发,训练教程也由他设置。

HALO 是客单价非常高的宠物品牌,它把一个普货狗项圈加了电子围栏,卖给了一个非常刚需的宠物人群,卖出了非常高的溢价。

HALO 非常考虑宠物主的喜好的品牌,对宠物的感受相反考虑的比较少。这也是目前宠物品牌的一个大趋势,针对宠物主作清晰精准的人群定位,基于宠物主的喜好打造宠物品牌。

WILD ONE创立于2018年,来自于美国纽约,2021年销售额为2000万美金。品牌主要产品是狗狗外出所需工具,如外出宠物用品包、牵引绳、牵引项圈等,核心产品以组合套装形式销售,客单价为104-158美金,按照不同颜色上新不同系列产品。

大部分狗狗外出产品注重实用性。但 WILD ONE 的品牌定位非常特别,注重外观时尚,漂亮的产品便于用户晒图和社交传播。因为针对的用户是时尚行业从业者,包括卖时尚产品的小店主和时尚博主。所以 WILD ONE 是非常偏向购买者喜好的一个宠物品牌。

WILD ONE 主要卖款式,构建了典型的时尚产品类的流量模型,几乎全部依赖图片展示类的主动营销。

09. 户外旅行

NEXAR 创立于2015年,来自美国纽约,2021年销售额超过2,300万美金。产品是行车记录仪,爆款产品的定价在$150-$300。

行车记录仪的品牌非常多,大大小小的科技品牌都有此类产品,但少有品牌把这一单品作为核心主打产品。NEXAR 作为一家专门的行车记录仪的品牌,面临的竞争对手均是大牌的边缘产品,其实竞争压力较小,容易在市场脱颖而出。

除了赛道选择很好之外,NEXAR 精准定位到了整个驾驶员群体中的刚需人群:职业司机(卡车司机和Uber司机)。既解决了产品销量的问题(刚需用户痛点强,转化率高),而且给品牌带来了专业性的背书,帮助产品在社交媒体上更快传播。

JULY 创立于2018年,来自澳大利亚墨尔本,2021年销售额超过2,000万美金。主要售卖针对商务旅行人士的箱包产品,爆款产品价格在$295-$345之间。

箱包市场同质化很严重,大部分品牌主要在产品外形上做改进和变化。JULY 的智能旅行箱在功能上的创新很独特,是因为其精准的人群定位给产品设计指出了一条明路——满足科技公司的创始人商务出行需求。正因如此,JULY设计出非常有创新点的功能,将箱包市场一分为二。一边是以外形设计为主导的传统箱包品牌,一边是JULY智能旅行箱。

精准的人群帮助团队在定义产品功能时,没有陷入“既要,又要,还要”的泥潭;同时有了精准用户定位,也大大降低了广告转化用户的难度。

KUIU创立于2011年,来自美国加州,2021年销售额超过5000万美金。品牌的核心产品是狩猎装备,价格区间在$100-$800。品牌使命是在恶劣环境下为狩猎提供必要的支持。

除了对产品的舒适、防寒、速干等基础要求下,KUIU还着力追求技术上的创新性。品牌的创始人希望狩猎装备能够打破性能、超轻重量、和技术的边界感。而KUIU一直以这个目标而努力。

KUIU在专业线服装赛道找到了非常有消费力的小众市场(狩猎市场),根据核心用户打猎者打造最专业的产品,并且通过势能用户(恶劣环境打猎者/大型危险动物猎手)影响一批相关户外爱好的用户。

KUIU围绕用户关心的话题内容搭建了完整的品牌文化,从狩猎纪录片、品牌博客、环保行动等体现了品牌专业度,用科普性的知识强势占领用户心智,树立品牌形象。

Sunday 是一家成立于 2017 年的草坪护理品牌,为用户提供和草坪护理清洁相关的服务。在用户第一次下单后,品牌会邮寄一份土壤测试配件用于取样分析草坪问题,根据检测结果提供定制化服务。

旗下产品涵盖根据害虫种类细分的植物成分驱虫液、按不同气候天气设计的草籽养料、宠物友好型草坪护理液等。Sunday 还为消费者编写了一份杂草识别指南,囊括了识别不同杂草的方法,以及解决方案。品牌希望通过培养健康、营养的草坪促进土地生态平衡。

2021 年 9 月 4 日,品牌宣布获得 5000 万美元 C 轮融资,所获资金将用于拓展害虫防治等新产品线,并帮助公司扩大在全国的零售业务。

BREEO 创立于2014年,来自美国,2021年销售额约1000万美金。品牌主要售卖无烟户外火坑,价格在$350-$1600之间。

BREEO 抓住了火坑爱好者中发烧友的心:户外烧烤美食爱好者。传统的火坑主要是功能是聚会时取暖、照明和烘托氛围的。BREEO 火坑主打无烟功能,但是非常强调美食烹饪。这个卖点不仅可以打动精准用户,还是极佳的内容营销点。

10. 食品饮料

BLACK RIFLE COFFEE 由前美国陆军 Evan Hafer 于 2014 年创立,来自美国犹他州,2022年预计销售额超过3亿美金。2021年11月份,BLACK RIFLE COFFEE 通过SPAC的方式在纽交所上市,目前市值是13.2亿美金。

BLACK RIFLE COFFEE 使命是为热爱美国的人们提供咖啡和文化,并致力于支持退伍军人、执法人员和急救人员。随着品牌的成长,致力于雇用 10,000 名退伍军人,为他们提供帮助、为建立军事社区提供机会。

一个新兴的咖啡品牌,短短几年上市,得益于其背后深爱其文化的客群。作为大普货,饮料品牌的成功与否主要在于文化的塑造,并找到深爱着这种文化的核心客群。BLACK RIFLE 就深耕美军文化,把整个品牌打造成退伍老兵专属的咖啡品牌,整个品牌充斥着强烈的爱国情怀和对军旅生涯的怀念回顾。

品牌在SEO引流做的非常完整,设计了三个博客,分别是针对老兵感兴趣的军事话题、老兵感兴趣的户外运动、以及咖啡的介绍和相关名人的访谈。由此引来了大量精准、免费的流量。

Death Wish Coffee 创立于2012年,来自美国纽约,核心产品是超浓咖啡,2021年销售额超过3020万美金。

品牌起源于一家小咖啡店,创始人Mike Brown认为需要既浓又美味的咖啡来满足早晨昏昏欲睡的顾客需求。在创造出完美的咖啡豆混合物并将其与他独特的烘焙技术相结合之后,“世界上最浓的咖啡”诞生了。直到2021年,为了满足更多顾客的口味偏好,品牌推出了少量中度烘焙咖啡。

饮料市场向来是巨头们之地,竞争激烈程度可想而知。而且饮料品牌需要强势的文化输出,才能占领用户心智。Death Wish Coffee 独辟蹊径的找到了一个文化强势但十分小众的人群,并围绕着核心用户需求打造了一个极致的咖啡品牌。整个品牌的文化十分强势,其形象塑造十分贴合其核心用户群。

在网红合作这个领域,Death Wish Coffee 做的十分得心应手,毫不费力的吸引了行业各界大咖为其背书,还因此成为NASA食物供应商,和火箭一起飞向太空。

创立于 2017 年,Truff 认为辣酱这个品类在原料、配方上还有更多的探索空间。因此,品牌在调味上做出不同的尝试,例如其经典酱汁由辣椒、有机龙舌兰蜜、黑松露和香料调配而成,与传统辣酱的口味有着较大的差异。

目前,Truff 已推出白辣酱、经典辣酱、加辣版辣酱等产品,此外还拓展了意大利面酱、蛋黄酱以及橄榄油等其他产品线。

Three Spirit 成立于 2019 年,由 Tatiana Mercer、Dash Lilley 和 Meeta Gournay 三位创始人共同创立。品牌名中的「Three」,代表着对第「三」种社交方式的探索,介于喝酒和不喝之间的状态平衡。

Sakara 成立于 2012 年,是一家可以提供送餐服务的健康食品品牌。消费者可以在官网订购膳食计划,Sakara 将提供相应的送餐服务,满足消费者在促进消化、减轻体重、改善肌肤等多方面的健康需求。

Sakara 的餐食主打「超级营养」,使用新鲜、营养丰富且美味的食材进行制作。消费者收到后可直接食用,无需进行再次烹饪。除此之外,Sakara 还提供健康零食和营养补充剂等产品。

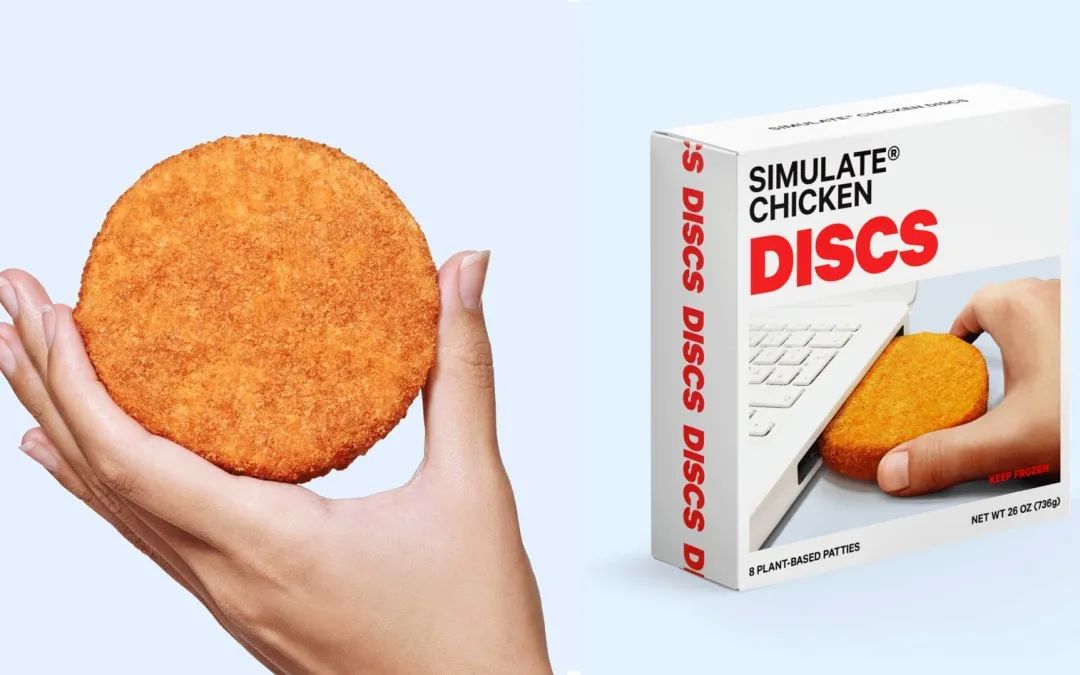

2018 年,19 岁的 Ben Pasternak 开始了他的第三个创业项目,成立了 SIMULATE。SIMULATE 是利用大豆蛋白技术生产植物肉鸡块的植物肉品牌,成立初期品牌名为 Nuggs,后于 2020 年品牌升级后改名为 SIMULATE。

Ben Pasternak 将应用程序的设计思路与运营模式映射到了 SIMULATE 产品开发方式上——SIMULATE 会根据用户的反馈不断更新产品配方,并升级产品到最新「版本」。

目前,SIMULATE 产品包括原味及辣味植物肉鸡块 NUGGS、植物肉鸡肉汉堡排 DISCS、小恐龙形状的鸡块 DINO 和植物肉鸡翅 WINGS。

2021 年 6 月,SIMULATE 宣布获得 5000 万美元 B 轮融资,此时公司估值已达 2.6 亿美元。