拨云见日,未来可期:中国物流行业并购回顾与展望

前言

面对复杂的国际形势和新冠疫情的冲击及持续影响,物流供应链的重要性日益显现。2020年,中国物流行业并购交易数量和规模均同比稳步提升。资本在2020年积极向成长期、成熟期的领先企业聚集,尤其是部分具有强烈上市预期的企业。物流智能信息化、零担物流、跨境货运代理等细分赛道倍受关注。

普华永道中国内地及香港物流行业交易服务主管合伙人张锐表示:“2020年中国物流行业并购交易活动在疫情影响之下依旧活跃,市场拨云见日,呈现分化、整合之势。展望未来,普华永道相信,中国物流行业在社会经济发展中基础性、先导性、战略性的地位将日益显著,境内外投资者将加大对中国物流行业的关注,并购交易预计继续保持活跃,中国物流行业并购交易市场未来可期。”

1

整体交易概览

交易数量增速放缓但规模快速增加

智能信息化和成长期的企业备受关注

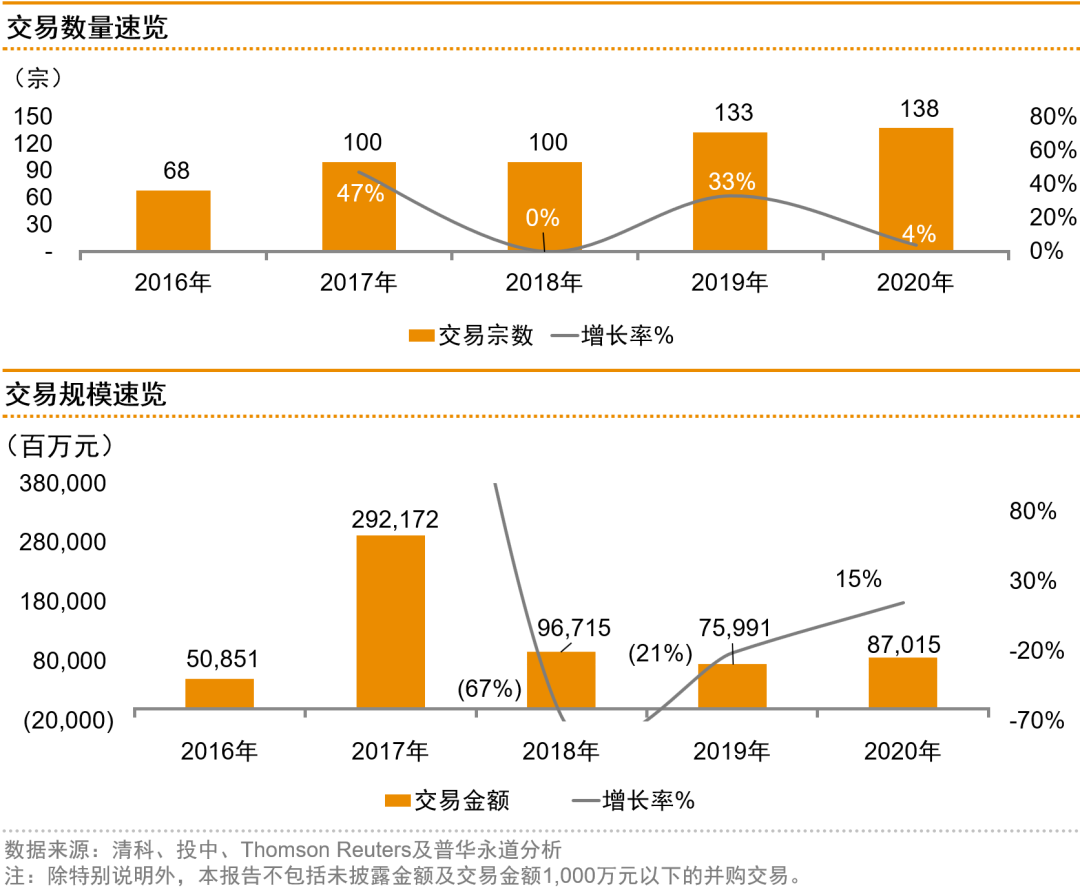

2020年,中国物流行业并购交易持续活跃,交易数量和规模均稳步增加。交易数量达到138宗,同比小幅增长4%,不到三天即发生一宗。交易规模打破最近两年持续下降颓势,同比增长15%至约870亿人民币。智能信息化等领域的领先企业备受投资者关注。

2

细分领域

各细分领域热点不断

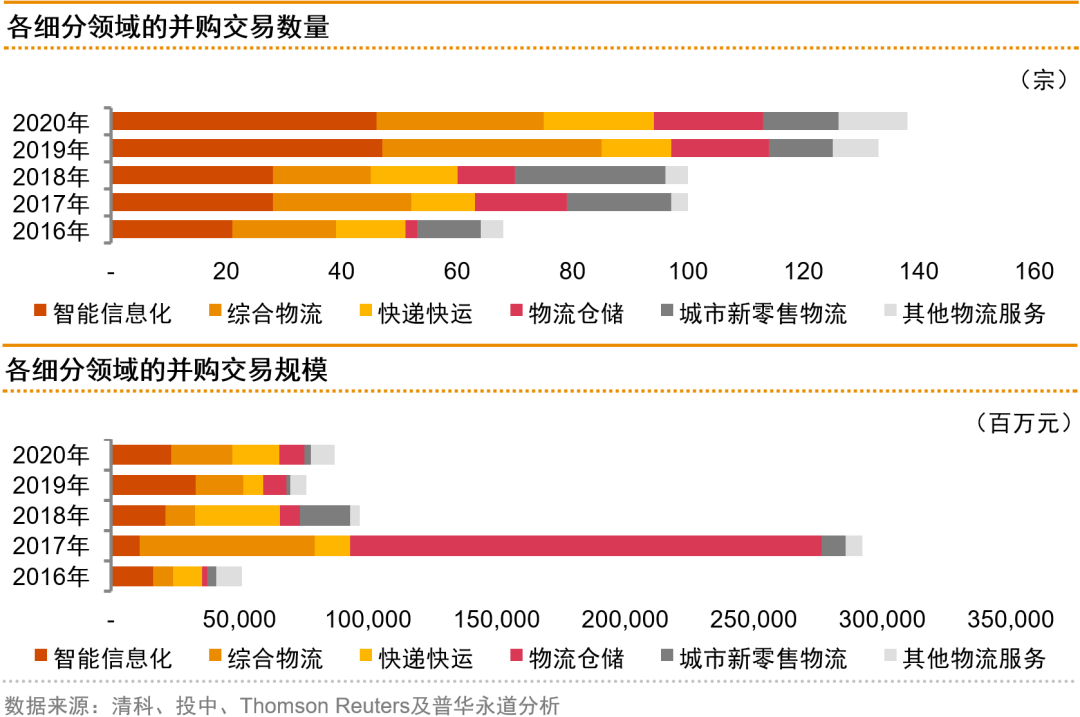

综合物流、物流智能信息化位居交易规模前列

2020年,在有利流动性政策、火热二级市场及资本市场改革持续推进的大环境下,中国物流行业各领域交易热点不断。物流智能信息化继续成为行业大热,录得46宗共233.5亿元的交易规模。综合物流领域国企混改、快递快运领域拟上市企业等稳健型融资机会备受青睐。综合物流的交易规模在2020年达到近三年新高,快递快运领域的交易规模则同比大幅增长134%。

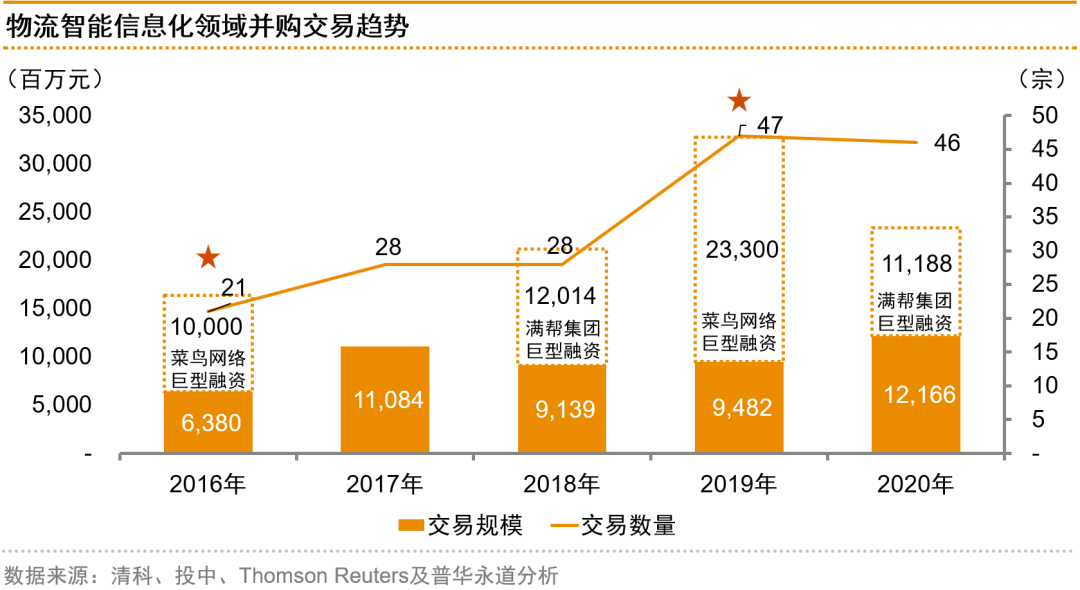

在新基建加快推进及用工成本持续增加的背景下,物流智能信息化一直是近年来的热点领域。交易数量常年位居第一,且与第二名的差距逐渐拉大。2020年,物流智能信息化领域发生46宗并购交易,交易数量继续领跑整个行业,其中超过一半交易集中在物流设备智能化细分市场。

物流智能信息化领域的交易规模虽同比回落29%至233.53亿元,但这一数字仅轻微落后综合物流的237.29亿元,位居所有领域的第二位。除去百亿级交易,2020年剩余交易的平均交易额约2.7亿,较去年增长31%,显示投资者对领先智能信息化企业的聚焦,以及相应标的估值的提升。

综合物流、快递快运领域中,成长、成熟期企业的稳健型交易机会受青睐。

随着交通强国建设工作的陆续开展,大型国资物流企业混改加快推进,综合物流领域出现的大型交易推动平均交易额同比增长67%至8.18亿元。平均交易额的增长抵减了交易数量下降带来的影响,使得交易规模继续攀升至237亿元,同比增长28%,为2018年以来最高水平。

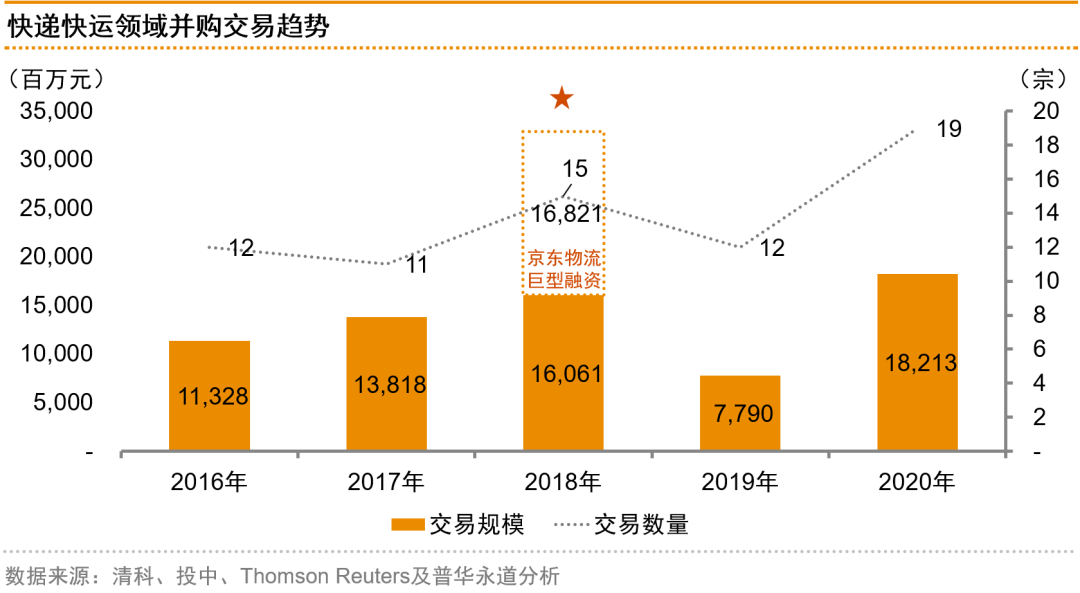

而在快递快运领域,快递包裹赛道并购交易有所减缓,零担物流热度升温。随着经营规模的扩大及领先物流企业陆续上市,投资者对头部企业成功上市和退出收益的期望值持续攀升。不考虑巨型交易下,近年来零担物流在交易规模上与快递包裹的差距逐步缩窄,并于2020年实现后来居上。

头部零担物流企业融资数量和规模的增加,带动快递快运领域的并购交易活跃度在2020年快速恢复,交易规模同比增长134%至182亿元,交易数量同比增加7宗至19宗。

3

交易规模

大中型的交易数量占比和平均交易额显著提升

头部聚集效应明显

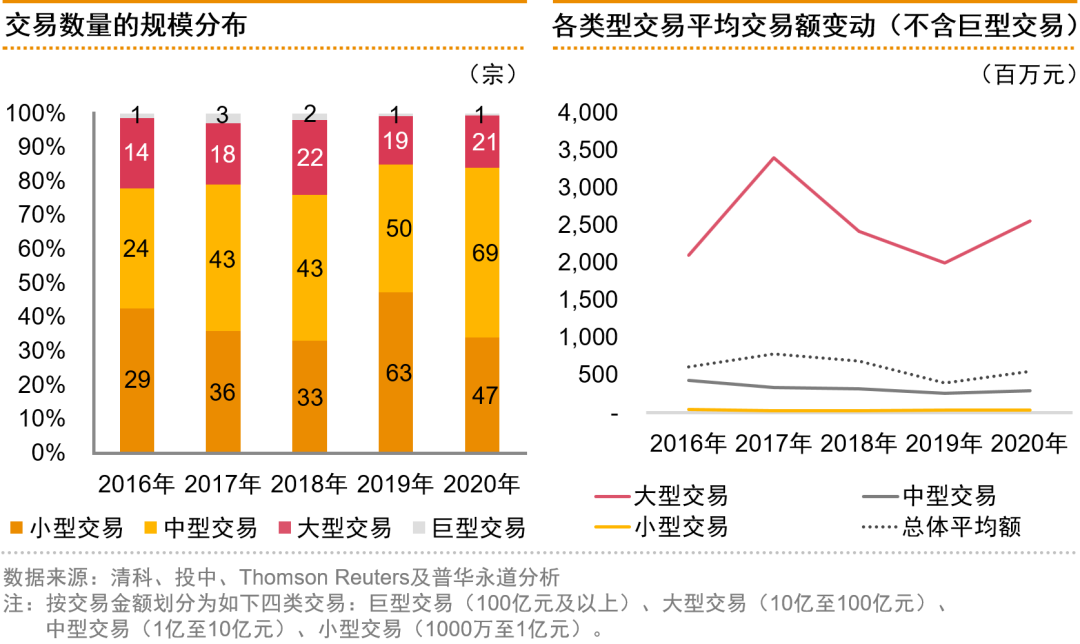

2020年,领先企业的抗风险能力和规模优势得到充分体现,投资者愈发向规模大、预期稳、价值高的头部企业聚集。2020年大、中型交易的频率均有不同幅度上升。中型交易数量较2019年大幅增加19宗至69宗,增幅达38%,占据2020年全年交易量的半壁江山。十亿级别的大型交易数量为21宗,仅次于2018年的22宗。各类型交易数量的变化反映出,2020年并购交易市场的头部聚集效应显著。

在有利流动性政策及火热二级资本市场的宏观经济环境下,投资者对头部物流企业融资份额的追逐进一步提升这类企业的估值水平,大、中交易的平均交易额皆显著增加。2020年,大型交易的平均交易额在连续数年下滑后触底反弹,同比大幅增长28%达到25.57亿元。中型交易的平均交易额同样实现增长,从2019年的2.56亿上升至2020年的2.96亿,同比增长16%。

4

交易区域分布

江浙沪、粤港澳大湾区是中国物流行业的热点并购交易区域

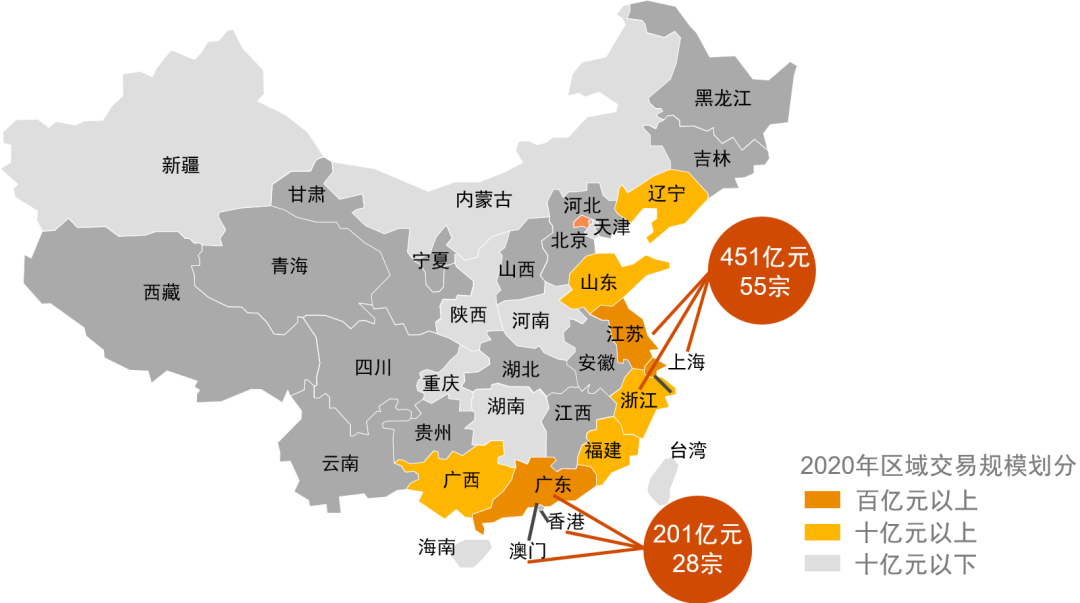

2020年,境外疫情反复严重影响跨境投融资活动,投资者对境外物流企业的投资活动明显收缩。国内交易贡献了96%以上的交易数量和规模,其中以江浙沪、粤港澳大湾区和北京地区为主要热点区域。

2020年国内交易共产生133宗,较2019年增加9宗。交易规模则同比增长21%至854.77亿元,平均交易额比去年高出逾7,000万元,至6.43亿元。自2016年以来,国内交易的数量和交易规模稳步增加,至2020年交易数量和规模均较2016年实现约一倍的增长。

5

投资者类型

多重利好下,金融投资者逆势夺魁

成为年度并购交易主力军

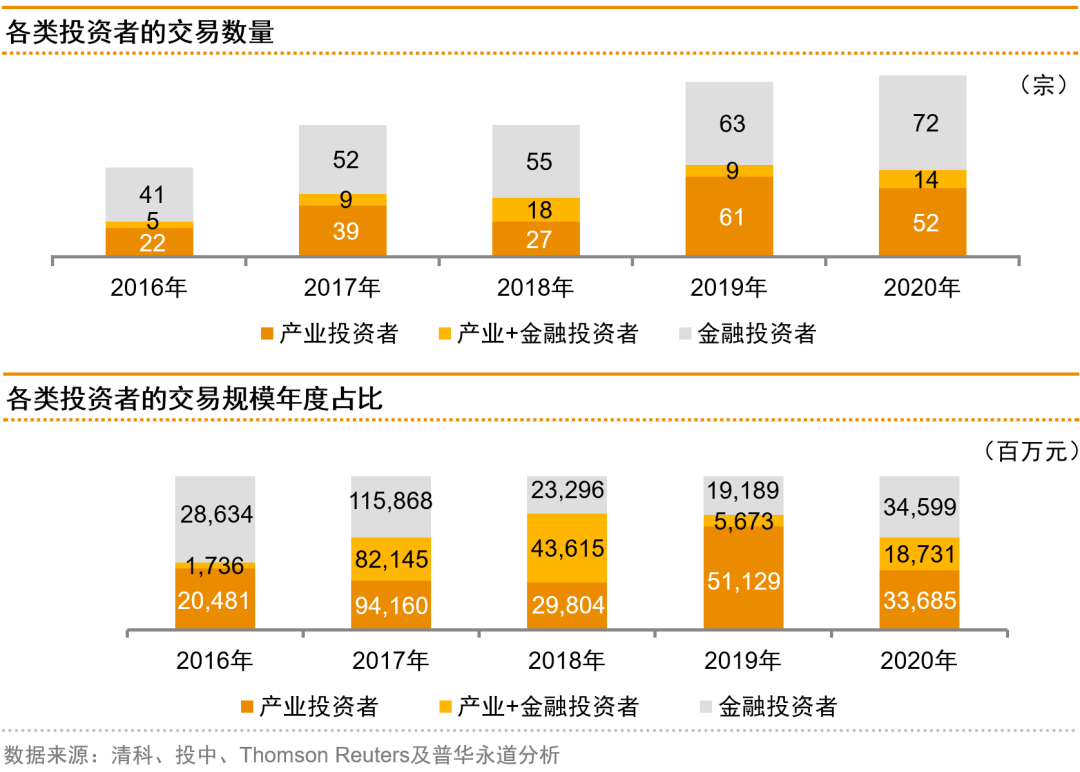

有利资本市场环境、流动性政策等因素,大大激发了金融投资者在2020年的投资热情,交易数量和规模大幅增加,达到近年来的峰值。得益于一批具有强烈上市预期企业的大额融资,2020年单纯由金融投资者参与的交易达到72宗,同比增长14%,涉及规模高达345.99亿元,同比大幅增长80%,平均交易额升至4.81亿,是近三年以来的最高水平。

在突如其来疫情的冲击下,部分产业投资者不得不放缓并购交易的步伐,专注应对疫情对自身业务的影响。2020年,单纯由产业投资者发起的投资并购共有52宗,同比减少9宗,涉及交易规模约336.85亿元,同比大幅下降34%。平均交易额亦从2019年的8.38亿元减少至6.48亿元,降幅达到23%。

思考与展望

思考:2020年疫情对中国物流行业发展的近期及远期影响

2020年下半年以来,国内疫情虽然持续缓和,但仍对产业发展、行业格局、消费习惯等方面产生深远的影响,原有商流环境或已改变,相应物流体系亦将同步跟随调整。

在此次疫情中,不少中小物流企业生存能力受到极大考验,业务停顿甚至面临倒闭。而部分大型企业深刻吸取经验着眼转型升级,部分头部企业则抓住机遇扩大市场份额。

普华永道认为,有赖于一系列利好政策和因素的推动,疫情将对中国整体物流行业整体发展起到中性偏积极的影响,推动行业朝规模、高效、智能化方向发展。部分细分领域将进入大浪淘沙、龙虎争斗的竞争局面,领先企业加速抢占市场、扩大规模,马太效应加速上演。

展望:拨云见日,中国物流行业并购交易市场未来可期

2021年,普华永道预计零担物流、物流智能信息化等赛道的头部企业将陆续登陆资本市场,受此带动下中国物流企业将获得更多关注。但是,并购交易市场仍将呈现分化、整合之势。相比中小型企业、早期项目,头部企业在并购交易市场优势更为显著。获得融资后的领先企业将加速“开疆辟土”,围绕着核心业务进行市场拓展与并购整合。行业优胜劣汰加速进行,部分细分赛道集中度将有所提升。

展望未来,在加快构建“国内大循环为主体、国内国际双循环相互促进”的新发展格局下,随着RCEP、《中欧双边投资协定》、《国家综合立体交通网规划纲要》等重要协定、文件的敲定,普华永道认为,中国物流行业在社会经济发展中的地位将日益重要,并吸引更多的境内外投资者参与进来,并购交易市场将继续保持活跃。物流仓储、冷链物流、跨境电商物流、物流智能信息化、综合物流等重要赛道将受到更多的关注。

文章来源:普华永道