前有「Anker」后有「极米」,下沉市场扩大的2021它们却在打高价?

从招股书中不难发现,中国绝对是「极米」最大也最看重的市场。在这之中,京东电商平台入仓的业务模式带来的收入最多,且占总收入的比例在增加。笔者查看了京东平台内家用投影仪热销排行榜,销量和销售额最好产品前 5 名中,有 3 款是「极米」的产品,其中销量最高的是「极米」售价 3049 元的 NEW Z6X,7 天内卖出 2203 件。

总体来看,「极米」家用投影仪在中国市场并不是一个低价品牌,但占了国内 14.6%(2019 年数据)投影仪市场份额,是很多人的首选。2013 年入场到现在,「极米」的产品款式不算多,但每一款都是精品,相信不只「极米」预判到投影仪使用场景家庭化的趋势,但「极米」则真正将对用户需求的观察体现在了每一次产品迭代上。例如,投影仪开机的反应速度快、播放前的准备自动完成、轻巧便携的机型以及金属感的深灰外壳等等。对用户需求的深刻研究和对用户体验的极致追求,让「极米」在国内投影仪市场稳居首位,“后浪推前浪”。

「极米」在海外是否也是一个中高端定位品牌呢?笔者通过观察 Amazon 美国站发现,电子类产品的出海厂商,尤其是在投影仪赛道,一般都会采用高性价比的模式打入市场。

相较之下,海外业务仅占自身营收 5% 的「极米」,与大部分出海的投影仪品牌做了区分,选择了单劈一个价格区间的策略。

2018 年「极米」出海,

2018 年「极米」出海,

第一站日本、后进入欧美

「极米」递交的招股书显示,2020 年,「极米」的境外业务金额仅占全部业务的 5.03%,但与 2019 年相比翻了一倍还多。日本应该是「极米」出海的第一站,2018 年与 popIn 株式会社(百度日本子公司)共同研发的三合一投影吸顶灯“阿拉丁”在日本取得相当不错的战绩。不过当时「极米」更重要的角色是产品制造商,很多本地用户甚至不知道“popIn Aladdin”是中国制造。

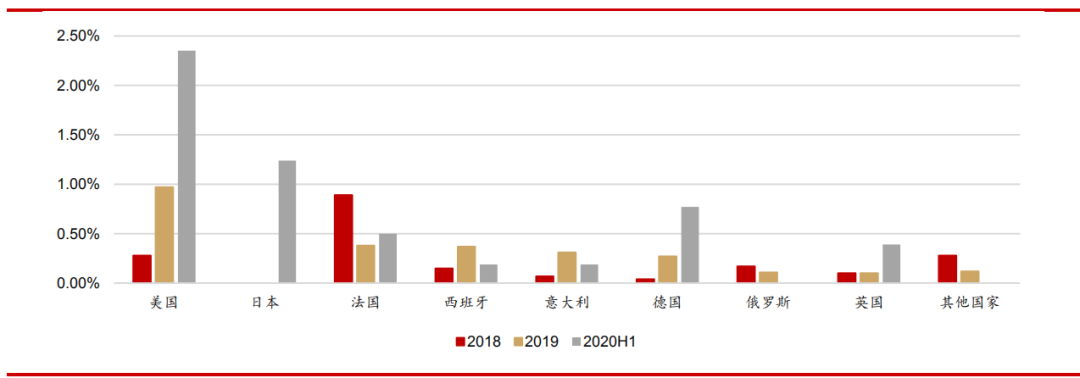

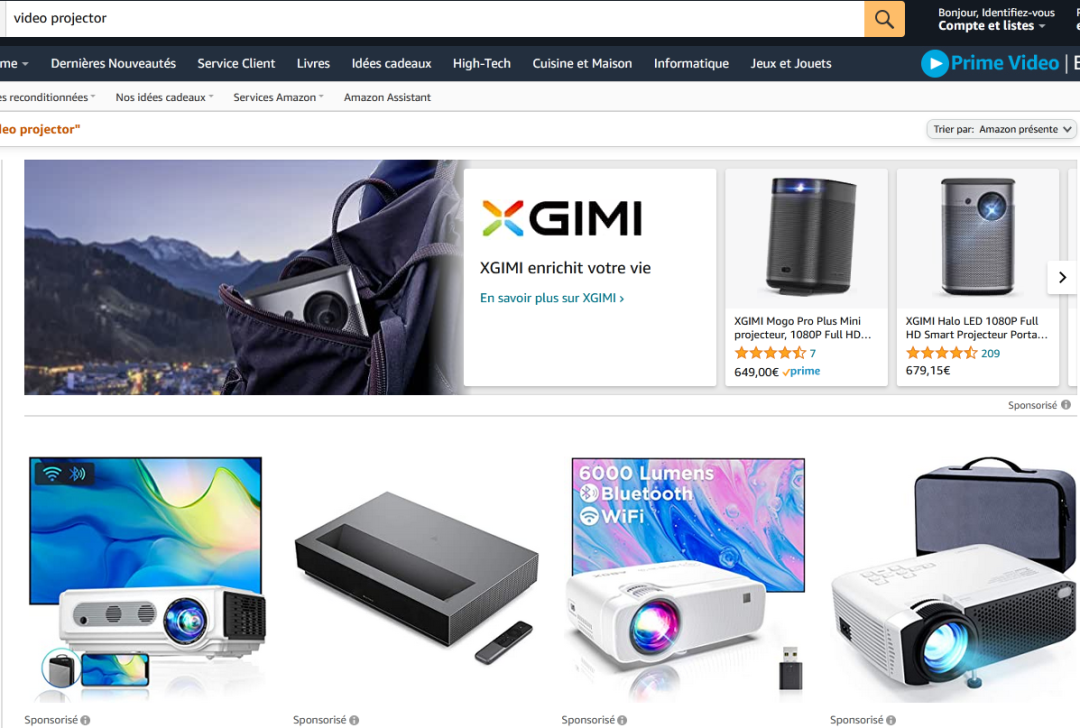

而在 2020 年,「极米」作为一个品牌似乎开始发力欧美市场,美国和德国的市场占有率在 2020 年 H1 有了明显上升。而「极米」也顺应趋势去加大投入,笔者前 2 天打开 Amazon 法国站,搜索“投影仪”,首先出现的就是「极米」的广告。

但出海 2 年多的「极米」,海外收入占比并没有明显的增长。是战略重心问题,还是其他原因导致?带着疑问,笔者在「极米」重点发力的欧洲以及美国的 Amazon 网站中搜索关键词“video projector”试图了解中国商家在海外投影仪市场的情况以及「极米」在海外的定位。

低价策略效果不错,

欧美下沉市场潜力再次被验证

针对于上面的这张图片,笔者也搜索了上图中几个国家的 Amazon 网站,发现:

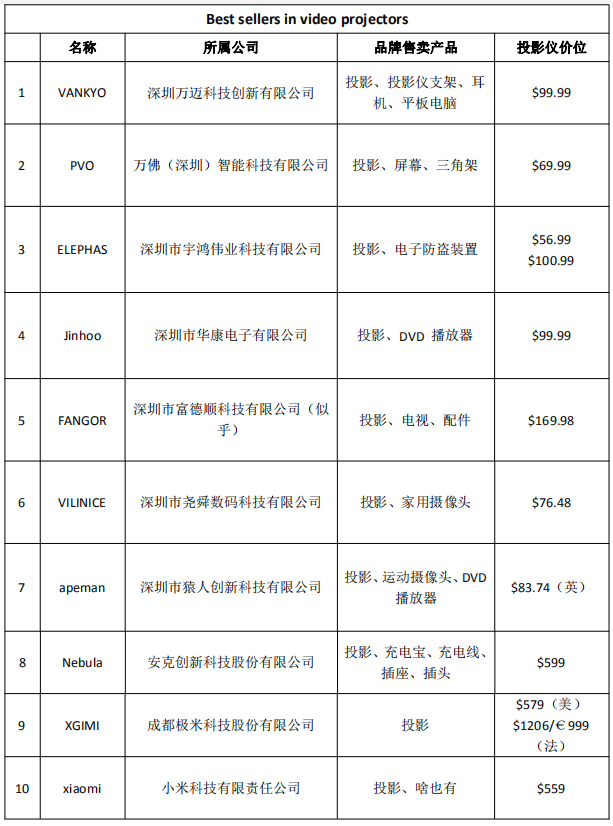

1. 整体来看,海外的家用投影仪品牌划分为三个价格区间,平价区(低于 $100)、中等价位($600 美元上下)和高价区(高于 $1000)。

2. 虽然搜索的市场大多属于成熟市场,但这些市场销量靠前的投影仪品牌价位都不高,多数在 100 美金左右。做这个价格区间的品牌基本为中国品牌,其他国家的玩家极少。

3. 另外 2 个价格区间,1000 美金以上的高端价位基本由知名电子大厂「SONY」、「EPSON」把持,这些品牌的家用投影仪也去覆盖中低价位区间,但最低也会高于 300 美元。

中等价位玩家主要就是 3 个中国玩家,「极米」、「Anker」和「小米」了。

也就是说,在海外的 3 个价格区间,中国玩家占了 2 个,且卖的最好的是低于 100 美金的低价投影仪。

先从平价区说起,「Vankyo」无疑是销量和口碑最好的低价品牌。其商标注册于 2017 年,公司属于中期入场,但是在海外专业人士或网站总结的年度最佳投影设备中,「Vankyo」总是榜上有名,而其产品也常年居于 Amazon 畅销榜 TOP 5。与「极米」不同,「Vankyo」的主营业务就在海外,除了在 Amazon 内有品牌页也拥有自己的独立站。

其产品主打高性价比路线,价格最高的也不超过 260 美元。在疫情期间,很多品牌产品难以供货,但「Vankyo」的每款产品几乎都可购买,可见其强大的供应链能力。此外,即使走价格亲民路线,「Vankyo」仍然在价位上做了细分确保覆盖到更多用户,可以看出「Vankyo」在海外已经是一个较为成熟的品牌了。

笔者重点查看了「Vankyo」最畅销的一款投影的销售情况,价值 99 美元。36000 条评论中,5 星评论占 69%。但几乎每一条留下 5 星评价的留言都会指出这款产品在白天画质不清晰、校正功能存在边缘画质模糊的缺陷,但这些问题在价格面前都被忽略了。

以「Vankyo」为首,大多数中国品牌在用低价冲击市场,而其拉拢的很明显也是入门级用户。他们对投影仪画质、对比度要求不高,图的就是高性价比,结合「SHEIN」的成绩,不免让人思考发达国家的下沉市场是否比想象的大、并且由于疫情的关系将进一步扩大。

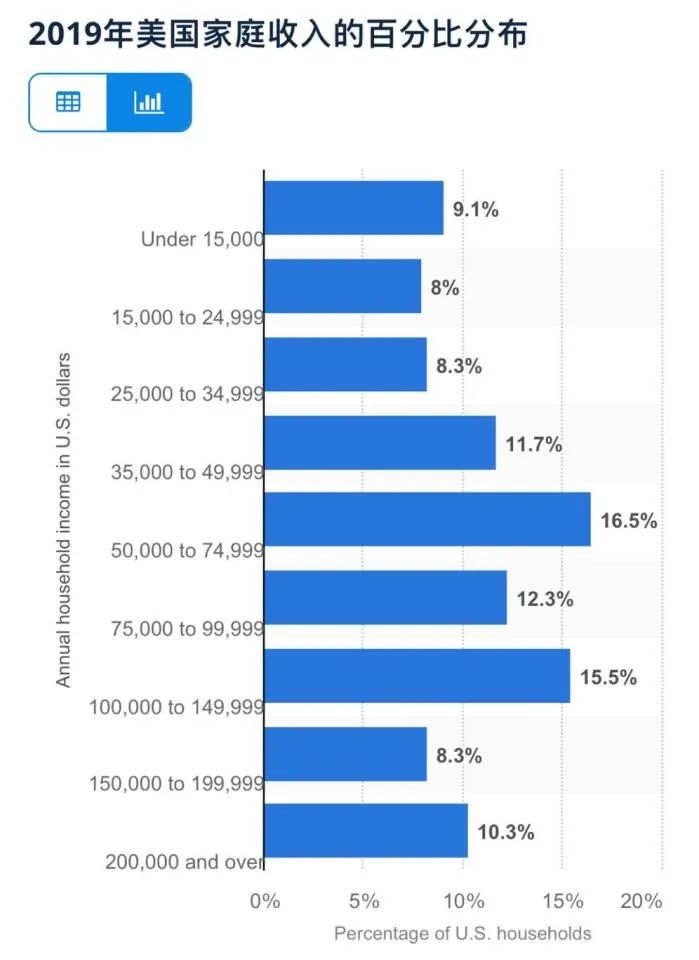

据 Statista 统计,2019 年,大约 53% 的美国家庭年收入不到 7.5 万美元,而占比最多的年家庭收入区间在 5 万---7.5 万美元,取平均数粗略计算,16.5% 的美国家庭每月开销大约在 5200 美元,这并不是一个很高的数字。而因为疫情,这个数字或许会进一步降低。

2009 年经济衰退之后,美国的收入不平等现象更加明显,在大都市更加突出。虽然降低产品价格是出海商家惯常使用的入局打法,但不得不说这个策略依然好用。整体的消费降级和收入的巨大鸿沟显示出欧美发达国家下沉市场的巨大潜力。

笔者观察了多个爆款的用户评论,发现购买者更多的是学生、打工人或者有几个孩子的父母,这些用户的消费能力有限或者将生活费用分散到多个方面因此没有足够预算购买高溢价品牌,而他们使用投影仪的场景可能是在小小的车库、和朋友一起看球赛的夜晚等等,对投影仪的样式、画质要求没有特别高。因此,性价比变成了这类用户的首选。

不过,值得注意的是,追求高性价比的用户未必只有下沉市场用户,千禧一代、Z 世代逐渐占领消费市场,其不一样的消费观念在重塑着欧美消费者的购物特性,面对不同类目的产品,他们可能会展现出不同的消费态度,了解品牌的用户画像十分必要。

此外,投影仪低价区间内的品牌更多来自中国,相似的营销策略、相同的平台投入力度,中国商家的竞争对手更多来自“同胞”,如何做出差异化仍然是商家要思考的问题。大家都将价格设定在 100 美金上下,这意味从供应链的角度,已经没有太大压缩空间。笔者了解到,售价 100 美金的投影仪,如果品牌在本地没有自建仓库,每一台投影仪的利润空间是很少的,把量做起来才可以靠极致性价比盈利。而从硬件之外的其他方面着手,貌似也并不现实。例如,国内投影仪品牌被吐槽最多的就是 Disney+、Netflix 等海外视频平台与产品难以兼容的问题,如果能解决这一问题,无疑补上一大短板。但对于一个 100 美金左右的产品,还要去解决软件层面的问题,无疑是为难商家了。

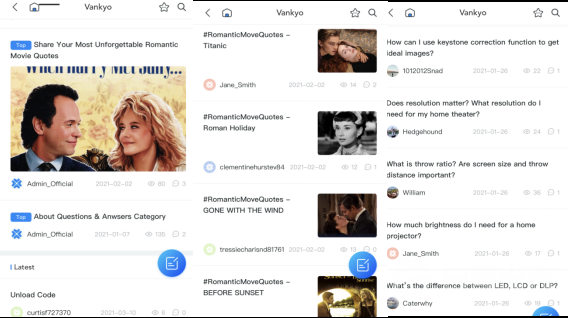

可以看到,大多数中国品牌产品单一,没有在品牌力或是用户沟通上花心思。「Vankyo」作为平价区间的头部品牌显然已经意识到这一点,除了在价位上做出分层,「Vankyo」也越来越重视与消费者的沟通。近日,「Vankyo」独立站开放了论坛,用户可以在论坛上分享产品使用体验,「Vankyo」还会开放话题引导用户参与。比如,笔者打开时,热门话题是“分享爱情电影中你最难忘的台词”。

开始做内容营销的「Vankyo」,无疑是走在了其他平价品牌的前面。

「极米」、「Anker」发掘价格空白,

做高溢价品牌的平替行得通吗?

回到「极米」,如上文所说,欧美投影仪市场在「XGIMI」、「Xiaomi」、「Anker」横插一脚之后被划分为三个价格区间。笔者对此产生疑问,即使高价品牌能够卖出极高的溢价,价格也不会差这么多吧?

了解了投影仪的配件成本之后,笔者才明白,低价和高价投影仪存在本质的技术壁垒。投影仪的主要组成是光机和光源,其中光机中的显示芯片是最核心的部件。市面上最常见的投影仪类型有 LCD 、DLP 和 LCoS 三种。低价投影仪用的一定是 LCD 投影技术,制造这种类型的芯片技术门槛低,能用更低的能耗提供更高的流明输出,中国已经熟练掌握了这项技术,因此价格能够被降下来。「Vankyo」在笔者写下本文的这一天(3 月 11 日),将其售价 99.99 美元的爆款甚至降至 70.54 美元。

DLP 投影仪在对比度、体积、待机时长和寿命上都优于 LCD 类型,尤其是便携性上的进步使 DLP 投影更适合户外和小房间家用。但是 DLP 投影的核心部件 DMD 芯片的制造技术直到今天都掌握在美国德州仪器这家企业的手上,目前国内并没有技术可以替代,这也是为什么主打 DLP 投影仪的极米自研组件占比很低的原因。

成本难以降下来使 DLP 类型的投影仪无论如何也不可能在价位上再做更大的调整。而 LCoS 在三者中性能最好,多数用在「SONY」等大牌的中高端产品中。

知名品牌的低端线中,日本系品牌采用 3LCD 芯片,而美国系品牌「ViewSonic」等则主要采用 DLP 芯片,但不管是哪个派系的品牌,它们的低端线产品价位也在 1000 美元以上。100 美元与 1000 美元之间巨大的价格缺口,「极米」与「Anker」怎么选?在笔者看来,「极米」和「Anker」似乎要做高端品牌低端线的平替。

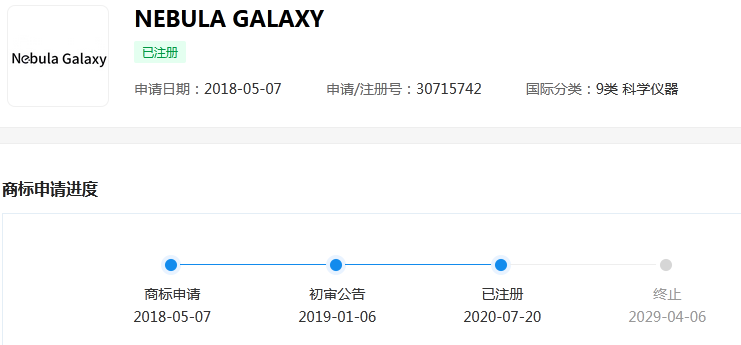

投影是「极米」的主打产品,而「Anker」的投影则全部在「Nebula」商标下。企查查信息显示,「Nebula」的商标申请于 2018 年,在此时入局投影仪市场又不走低价路线与「Anker」品牌自身的定位以及行业发展有关。

「Anker」早在 2014 年就靠充电宝在多个国家的 Amazon 相关类目中做到了头部,在 2018 年,「Anker」已经完成了从“销量打天下”到“服务造品牌”的转型,一味低价已经不符合「Anker」的品牌形象了,「Anker」有能力依靠质量、服务和品牌口碑将产品卖出溢价。另一方面,「Anker」选择在 2018 年进入投影仪市场一是行业驱动,二也是「Anker」依靠本身品牌口碑和产品品质继续向多品类拓展的策略,而投影仪显然是必须要做的一块业务。

近年来,不管是国内还是海外,消费者对家用影音场景的需求越来越极致化,虽然大屏电视的价格一路下跌,但投影的优势仍难以替代,例如不占空间、更灵活的使用场景,这促进投影仪市场不断发展。另外,消费主力年龄降低,对新产品的接受度更高使投影仪品牌能够持续迭代。

「Anker」在投影仪市场繁荣当下入局,依靠已有资源拓展品类,不会产生很多成本。「极米」几乎在同时打入海外市场,但「极米」的主营产品就是投影,并且还未在海外站稳脚跟,与「Anker」还是有很大差异。不过「极米」在国内就深耕家用消费级场景且定位中高端,将国内路径照搬到海外,恰巧成为了高端品牌的平替。

笔者查看了 Amazon 上「极米」、「Nebula」爆款投影的用户评论,从信息中可以看出其用户群还是与平价投影的用户群存在不同的。例如,很多人不是第一次买投影、用户的经济能力更好,可以看到评论区有很多是苹果用户、用户对产品性能的关注点更分散,涉及到很多细节,比如自动校正的速度、调高音量后音箱散热的声音大不大、待机时长等。不过由于一些型号处于缺货状态,笔者无法扩大观察的样本量。

「极米」与「Anker」在技术上还存在一些问题需要解决,但也正是因为如此,刚好在做平价的大量中国厂商和国际知名电子品牌中间,开辟了一个新的价位区间。这也给了出海商家一个思路。如何从价格区间的角度,去选择好自己的市场定位、甚至去相应地调整自己的供应链、技术等等,而这些调整是否有可能为品牌带来一群客单价更高的消费人群?

「极米」和「Anker」投影仪以 500-600 美元的价位打入市场验证了这一类用户群的存在,也许是中产家庭,也许是高薪“单身贵族”,也许是...这些还要在市场中继续验证。