注意!香港「2024/25年度利得税报税表」出炉:审计新规强势登场,企业务必警惕!

789

789香港税务局在 4 月 1 日发布公告,已向企业和雇主发放了大量报税表。其中包括约 23 万份 2024 至 25 课税年度利得税报税表、12 万份物业税报税表以及 33 万份雇主报税表。不仅如此,税务局还计划于 5 月 2 日发出约 266 万份个别人士报税表。

对于纳税人及雇主而言,了解相关报税与审计规定至关重要,下面为您带来详细解读~

1

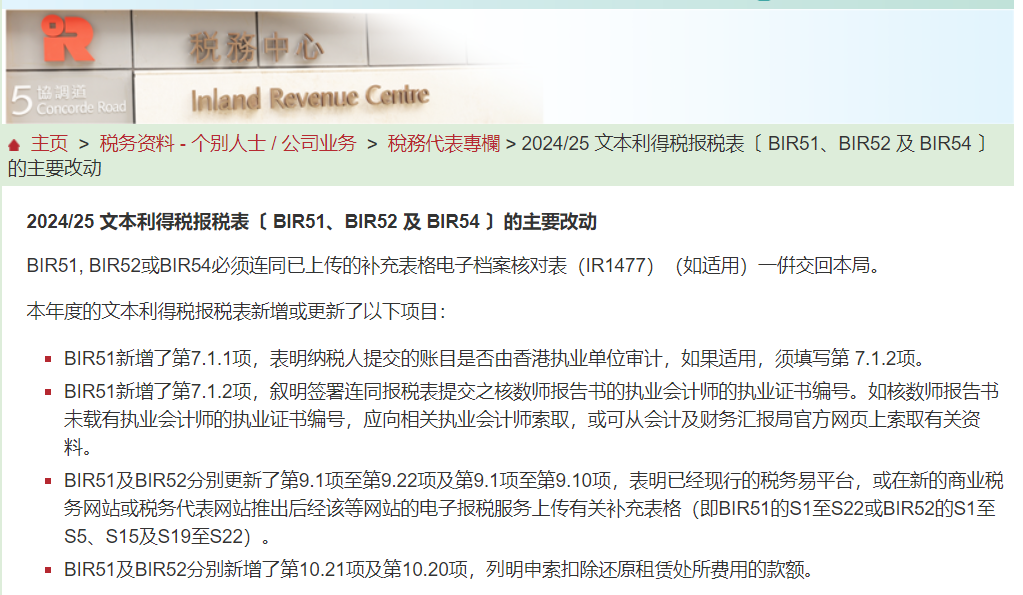

利得税报税表审计新规

本年度的利得税报税表在“审计”方面有了重要调整:

BIR51 表格新增第 7.1.1 项:纳税人需明确说明提交的账目是否由香港执业单位审计。若答案为是,则必须填写第 7.1.2 项。

BIR51 表格新增第 7.1.2 项:纳税人需要填写签署连同报税表提交之核数师报告书的执业会计师的执业证书编号。若核数师报告书未包含该编号,纳税人应向相关执业会计师索要,或者从会计及财务汇报局官方网页获取。

这一改动意义重大。今后香港会计师在签署审计报告时,需附上自己的执业证书编号,这促使会计师在出具审计报告时更加审慎,因为一旦出现不当行为,其执业资格可能面临被吊销的风险。

对于被审计的香港公司来说,提供真实、准确的资料用于审计变得尤为关键,只有这样,会计师才能出具合理的意见报告。

2

报税时间规定

通常情况下,纳税人及雇主需要在报税表发出之日起一个月内完成填报工作。香港公司客户需特别留意,务必在规定时间内申报或申请延期,否则将面临过期罚款。

香港公司的报税日期依据结账日期可分为三类:

N 类:结账日期处于 2024 年 4 月 1 日至 2024 年 11 月 30 日区间的香港公司,没有报税延期机会,必须在税表发出后的 1 个月内完成报税。

D 类:结账日期在 2024 年 12 月 1 日至 2024 年 12 月 31 日的香港公司,报税截止日期为 2025 年 8 月 15 日。

M 类:结账日期在 2025 年 1 月 1 日至 2025 年 3 月 31 日的香港公司,报税截止日期设定为 2025 年 11 月 17 日。

此外,之前做过零申报且距离上次零申报已连续 3 年未收到税表的公司,今年极有可能收到税表。香港公司的“结账日期”与审计紧密相关,收到税表后需立刻筹备审计工作,因为只有完成审计,才能确定应纳税额。

3

审计时间规则

香港公司的审计时间规则与内地公司不同。内地公司以自然年度(1 月 1 日至 12 月 31 日)为审计报告时间标准,而香港公司则以注册时间为基准。

新注册公司的首次审计时间可在成立之日起的 18 个月内自由选择,选定的这个时间被称作 “年结日” 或 “结账日期”。此后,每年以 12 个月作为一个审计年度,香港公司必须在年结日到期前安排好相关工作。

例如,一家在 2024 年 5 月 1 日成立的香港公司,其首次审计时间可在 2025 年 11 月 1 日之前的任意一天确定,若选择 9 月 30 日,那么 9 月 30 日就是该公司的 “结账日期”,后续每年的审计时间便固定为 9 月 30 日。

4

预期不报税的严重后果

自 2023 年 4 月 1 日起,香港税务局不再接受税表零申报。无论香港公司是否实际运营,只要公司注册状态存续,就必须依法进行审计。

报税时,公司必须提交审计报告,不能仅提交税表。即便没有收到税务局发放的税表,公司也有义务自觉进行审计。

香港税务局每年都会严格审查香港公司的审计情况,若公司未能及时递交审计报告,将承担以下严重后果:

1.香港税局罚款:

首次逾期未在规定时间内递交审计报告,罚款 1200 港币。若 14 天内仍未处理,罚款金额将增至 3000 港币。第二次逾期报税,罚款 3000 港币;若 14 天内未处理,罚款将进一步增加至 8000 港币。逾期次数越多,罚款金额逐步递增,公司还有可能收到法院传票。

2.银行账户冻结:

多次不按时进行审计的公司,会被香港政府和银行列为重点监控对象,甚至可能被列入税务局的黑名单。

3.面临法律风险:

若公司一直未申报税单,税务局有权向法院申请民事起诉,公司负责人将面临法律诉讼,甚至可能面临监禁。

5

香港公司审计流程详解

所有香港公司都必须进行审计,这是对公司上年度财务状况的全面审查,由独立会计师对公司财务的安全性、合理性以及合法性进行专业评估。

其主要流程包含以下几个关键步骤:

01.

理账

公司需将做账审计所需的资料收集整理好,并提供给代理机构。这一环节是整个做账审计工作的基础,资料的完整性与准确性直接影响后续审计工作的质量与效率。

做账

02.

会计师会依据公司提供的财务单据进行账目处理。具体包括对各项收入、支出、资产、负债等进行细致分类核算,确保账目能够清晰、准确地反映企业的实际经营状况。在做账过程中,会计师还会对财务数据进行深入分析,为后续的审计工作提供有力支持。

03.

审计

做账工作完成后,需委托香港执牌会计师对提供的账目进行严格审计。审计人员会全面检查财务报表的编制是否符合会计准则,财务数据是否真实、准确、完整,以及企业的财务处理是否合规等多个重要方面。最终的审计报告需由审计师签字,并加盖事务所公章。审计报告主要有四种类型,分别为无保留意见、保留意见、否定意见、无法表示意见。其中,只有无保留意见的审计报告才被市场广泛认可和接受。

报税缴税

04.

香港公司董事需签署审计报告,确认报告内容真实(需承担相应法律责任)。随后,将报告提交至香港税务局,税务局完成评税后会下发缴税通知单。公司缴纳税金后,取得收据,至此完成全年的审计报税流程。

香港作为国际金融中心,众多公司林立,但每年的审计季节,总有部分香港公司因审计问题而“栽跟头”。面对今年的审计新规,企业更应谨慎应对,选择港盛国际这样的专业服务机构保驾护航。

评论0