今天 这些新政将执行 跟跨境电商息息相关!

出口电商(ID:chukouds) 在这里,看更大的世界。

国庆临近,不少关于跨境电商的政策将在国庆当天正式执行。无论是Wish、亚马逊还是eBay都选择了在十一当天,正式实施一些关于“钱”的政策,另外,有一些新兴市场也出台了相关规范政策。

以下为的10月1日起正式实施的政策(亿邦动力整理):

Wish新注册以及不活跃店铺需缴纳2000美金注册费

近日,Wish发布通知称,自2018年10月1日0时(世界标准时间)开始,新注册的店铺须缴纳2000美元的店铺预缴注册费。

该通知指出,这项政策将适用于2018年10月1日0时(世界标准时间)以后完成注册流程的所有商户账户。同时,自2018年10月1日0时(世界标准时间)起,非活跃商户账户也将被要求缴纳2000美元的店铺预缴注册费。于2018年10月1日0时(世界标准时间)以后完成注册流程但能提供信用证明的商户账户无需缴纳。

Wish方面表示,收取2000美元的店铺预缴注册费,将作为商户能力和决心的证据,以证明自己可为用户提供最好的产品和服务。另外,在以下两种情形下,卖家可要求退回这笔费用:

1. 商户选择关闭账户;

2.商户的账户在注册过程中被关闭。

但商户需承担在款项提取过程中可能会产生的第三方费用。基于Wish的判定,店铺预缴注册费可拒绝退还。

此外,Wish还指出,任何产生的罚款不会从2000美元店铺预缴注册费中扣除。罚款和店铺预缴注册费是分开的。只有在商户有严重违规行为并被Wish平台暂停账户时,店铺预缴注册费会予以扣除。

eBay将对美国站实施4%的罚金缴纳政策

eBay近日发布公告称,从2018年10月1日起,eBay美国站将开始执行罚金缴纳政策——对违反规则的卖家收取4%的附加费。

eBay方面表示,如果卖家的售后问题很多,特别是当某一卖家出现 “产品明显与描述不符”(SignificantlyNot AsDescribed,简称SNAD)情况比同类卖家高时,卖家的成交费将额外附加4%作为惩罚。比如卖家某一品类产品的成交费费率是10%,加上附加费,卖家将需要缴纳14%的费用。

值得注意的是,4%的附加费不受产品的成交费上限限制,比如手表类的从成交费费率为10%,上限是50美元 ,如果卖家售出一块3000美元(包含运费)的手表,成交费达到了50美元的上限,超出部分不算,但附加费则需120美元(即成交价的4%),卖家总共需缴纳170美元。

亚马逊将征收明尼苏达州销售税

亚马逊卖家近期收到通知称,将从2018年10月1日开始,亚马逊将对运往明尼苏达州的订单征收销售税。

届时,卖家现有的税款计算设置、订单详情、付款报告将会自动更新,因此,卖家无需对税款计算设置或账户进行任何操作。

据悉,亚马逊已于2018年1月1日开始征收华盛顿销售税。今年4月和7月,该公司分别增加了宾夕法尼亚州和俄克拉荷马州的销售税。

马来西亚进出口货物以及中转货物舱单须提供HS Code

亿邦动力获悉,马来西亚海关针对进出口货物以及中转货物出台了最新的舱单填写要求。

自2018年10月1日(样单接收日)起,卖家需在样单中货物描述部分提供6位HS Code(海关编码),目前,各个物流公司已经接收到了相关邮件通知。

据悉,如果卖家缺失HS Code或者HS Code信息有误,将会影响马来西亚港口的放行,并造成一定的法律后果或者海关处罚。

印度实行双轨制GST 还将征收TCS税

亿邦动力获悉,从10月1日起,Flipkart和Myntra等印度电商平台的中小型卖家,在收到平台支付的消费者付款时,将需要额外缴交1%的TCS(tax collected at source,源头征税),并将其存入政府,即使他们的品类属于GST税豁免范畴,这些条款旨在检查电商卖家偷税漏税行为。

一般情况下,任何贸易商在电商平台上面销售产品需要缴纳1%税费,如R先生在Flipkart这个电商平台上收到10000卢比的订单(含税价格),那么Flipkart僵扣除100卢比的税。

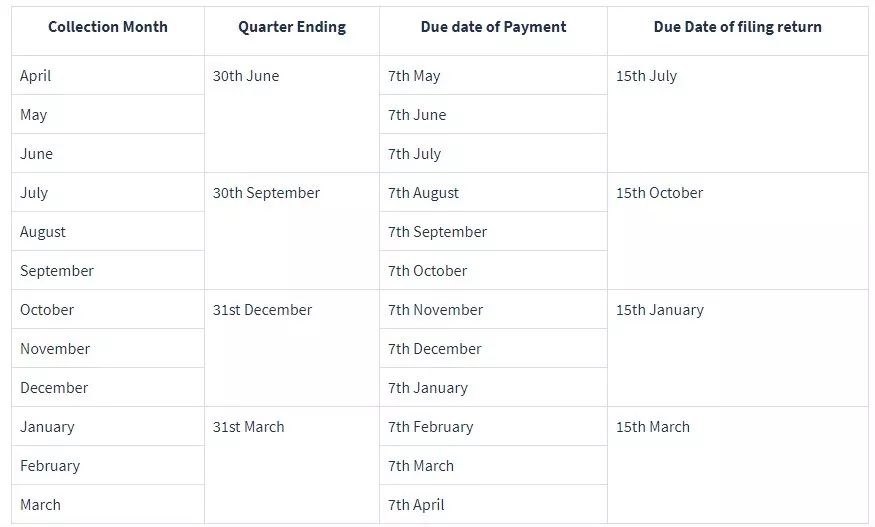

TCS规定的货物和适用的税率

卖家向政府支付TCS的日期

据亿邦动力了解,以下情况卖家可以免TCS税:

1、符合条件的商品用于个人消费;

2、买方购买货物用于制造,加工或生产,而不是为了交易

据了解,印度的GST(商品和服务税)堪称世界上最复杂的增值税制度安排,与大多数国家实行的由中央(联邦)政府统一征收的单一制增值税不同,印度为保证各邦(中央直辖区)利益,采用了“双轨制”GST,即中央政府和邦(中央直辖区)政府各自征收自己的GST,由此导致印度GST有四种类型:中央GST(CGST),邦GST(SGST),中央直辖区GST(UGST)和综合GST(IGST)。

对邦内货物和劳务提供,由中央政府和邦政府分别征收中央GST和邦GST;对中央直辖区内的货物和劳务提供,由中央政府和中央直辖区政府分别征收中央GST和中央直辖区GST;对跨邦(中央直辖区)交易,由中央政府征收综合GST,实际上是中央GST和邦GST(中央直辖区GST)的综合。

印度马哈拉施特拉邦限塑令来袭

目前,印度的马哈拉施特拉邦(Maharashtra)已经禁止塑料的使用,这项禁令将于10月1号生效。

对于送往印度马哈拉施特拉邦(Maharashtra)货源的全球卖家而言要特别注意:不能够制造,使用,销售,运输,处理和存储塑料和热合成产品。

具体详情如下:

1、印度限塑令禁止什么?

禁止任何类型的塑料袋;

禁止一次性塑料产品, 如汤匙, 叉子, 杯子, 盘子, 眼镜, 碗, 和容器;

禁止一次性塑料产品中包括板材,玻璃,碗,容器等热合成物品;

禁止塑料或热合成装饰品;

禁止用于包装酒店食品的一次性餐具或碗,用于储存液体的勺子,稻草,无纺布聚丙烯袋,杯子和保护袋;

禁止包装或储存产品的塑料包装。

2、卖家可以使用什么来包装你的物品?

3、以下是被排除在马哈拉施特拉邦塑料禁令之外的塑料物品:

(1)药品包装使用塑料:目前,药品包装塑料仍将继续使用,因为这类产品属于敏感产品。此外,与其他产品相比,用于包装药品的塑料数量可以忽略不计;

(2)可降解塑料袋:用于农业,植物苗圃,园艺等等的塑料袋,。由于这些塑料袋是可生物降解的,可以分解成堆肥而不伤害地球,所以这些塑料袋被排除在目前的塑料禁令之外;

(3)用于出口货物的塑料袋:《马哈拉施特拉邦塑料禁令》中不包括用于出口产品包装和处理的塑料袋;

(4)制造阶段的塑胶套:在制造阶段用以盖住产品以保持产品的完整性的塑胶,亦获豁免;

(5)食品级塑料袋:厚度超过50微米的食品级原生塑料袋,用于牛奶的包装也被豁免于马哈拉施特拉塑料禁令。

4、限塑令违法企业罚款规定

首次被抓到:罚款75美元;

第二次被抓到:罚款150美元;

第三次被抓到:被罚款3500美元,并可被判三个月监禁。

对此,新兴市场物流综合服务商全和悦CEO林世豪表示:“这次印度限塑令是印度政府针对整个国家生态环境所作出的政府行为,目前虽只在马哈拉施特拉邦运行,但此政策预计印度政府会推向印度全境。另这次限塑令目前会影响到发货包装材料的选择,会导致包装材料的成本上升。建议各位卖家要选择合适的材料,做好限塑令未来可能推向全境的可能。”

Paytm mall平台也明确表示,自9月25号后,不符合规定的卖家货物,平台快递合作伙伴将不安排提货。据悉,亚马逊印度站、Flipkart等印度其他电子商务平台针对限塑令也发布了相关通告。

原海关电子税费支付系统将停止使用

近日,海关总署发布关于原海关电子税费支付系统停止使用的公告。

公告指出,为进一步提升进出口货物海关税款支付的便捷性,提高税款入库效率,海关总署决定自2018年10月1日起停止使用原海关税费电子支付系统(以下简称“原电子支付系统”),并切换到新一代海关税费电子支付系统(以下简称“新一代电子支付系统”)。

自2018年10月1日起,原电子支付系统停止运行,海关不再向第三方支付平台传输税单及保证金数据。企业可选择柜台支付方式或登录“单一窗口”、“互联网+海关”平台使用新一代电子支付系统缴纳海关税费。

据悉,该系统目前可支付的税费种类有:进出口关税、反倾销税、反补贴税、进口环节代征税、废弃电器电子产品处理基金、缓税利息、滞纳金等。

另外,同时符合以下条件,并通过海关总署技术联调测试和业务功能测试的商业银行,可以使用新一代电子支付系统:

经中国银行保险监督管理委员批准设立,并取得中国法人资格;

严格执行《中华人民共和国国家金库条例》、《中华人民共和国国家金库条例实施细则》和《商业银行、信用社代理国库业务管理办法》等法规制度的规定,没有出现挪用、滞压海关税款等情事;

同意使用电子签名技术,并承认税费电子签名数据电文的法律效力;

与海关、企业签订电子支付三方合作协议;

符合海关网络连接、数据传输、信息安全等相关技术要求,以及有关系统安全运行维护管理规范;

符合海关总署其他相关规定。

同时符合以下条件的进出口企业,可以使用新一代电子支付系统:

中国电子口岸的入网用户,取得企业法人卡及操作员卡,具备联网办理业务条件;

与海关和商业银行签订电子支付三方合作协议;

符合海关总署其他相关规定。

跨境电商综试区零售出口货物税收新政

财政部、税务总局、商务部、海关总署近日联合发布了《关于跨境电子商务综合试验区零售出口货物税收政策的通知》,将跨境电子商务综合试验区(以下简称综试区)内的跨境电子商务零售出口(以下简称电子商务出口)货物有关税收政策进行通知。

其中,对试行增值税、消费税免税政策的货物进行了明确规定,并指出,各综试区税务机关根据税务总局清分的出口商品申报清单电子信息加强出口货物免税管理。通知自2018年10月1日起执行。

具体通知如下:

一、对综试区电子商务出口企业出口未取得有效进货凭证的货物,同时符合下列条件的,试行增值税、消费税免税政策:

(一)电子商务出口企业在综试区注册,并在注册地跨境电子商务线上综合服务平台登记出口日期、货物名称、计量单位、数量、单价、金额。

(二)出口货物通过综试区所在地海关办理电子商务出口申报手续。

(三)出口货物不属于财政部和税务总局根据国务院决定明确取消出口退(免)税的货物。

二、各综试区建设领导小组办公室和商务主管部门应统筹推进部门之间的沟通协作和相关政策落实,加快建立电子商务出口统计监测体系,促进跨境电子商务健康快速发展。

三、海关总署定期将电子商务出口商品申报清单电子信息传输给税务总局。各综试区税务机关根据税务总局清分的出口商品申报清单电子信息加强出口货物免税管理。具体免税管理办法由省级税务部门商财政、商务部门制定。

四、本通知所称综试区,是指经国务院批准的跨境电子商务综合试验区;本通知所称电子商务出口企业,是指自建跨境电子商务销售平台或利用第三方跨境电子商务平台开展电子商务出口的单位和个体工商户。

五、本通知自2018年10月1日起执行,具体日期以出口商品申报清单注明的出口日期为准。

(亿邦出口内容未经授权不得转载 转载拒绝任何形式删改 否则保留追究法律责任的权利)