2022年,TikTok Shop在东南亚的表现惊人:拿了两个市场第一、三个前五....

如果说 2022 年是东南亚电商巨头 Shopee 的水逆之年,那对“新秀” TikTok Shop 而言,就是爆发之年。

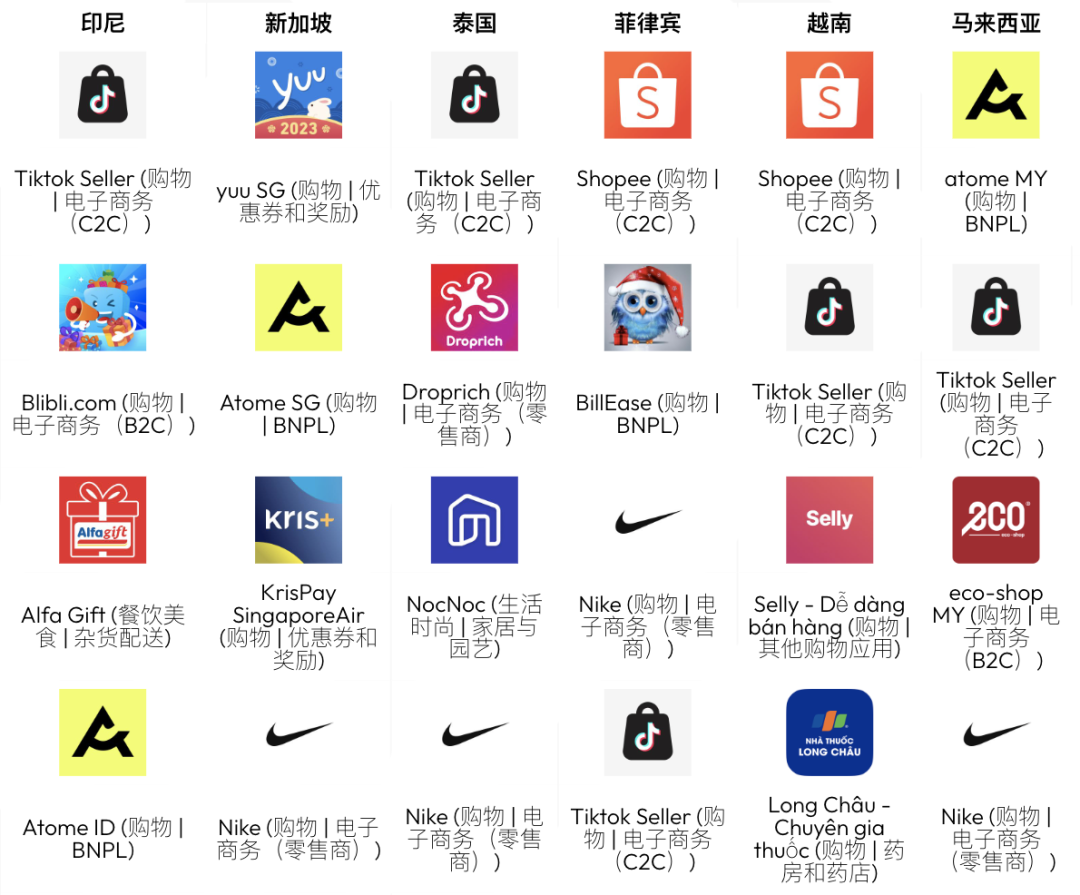

据 Data.ai 的报告显示,2022 年亚太地区购物类 App 下载量方面,TikTok Shop 卖家管理平台 TikTok Seller 位居印尼和泰国榜首,越南、马来西亚和菲律宾也都排在前五,分别为第二、第二和第四。

在月活方面,TikTok Seller 在越南的表现最好,排名第六,之后是印尼的第七、马来西亚的第八和泰国的第十。

卖家管理平台下载量和月活跃度的提升,不仅直接意味着卖家数量的增加,还间接体现了订单量和 GMV 的扩大。

据此前媒体援引知情人士的消息称,2022 年,TikTok Shop 在东南亚地区的 GMV 已经达到 44 亿美元,同比 2021 年增长了 300%。

不早不晚 时机刚好

虽说这两年国内电商出海有点“被逼无奈”的感觉,但是,就 TikTok 而言,也算是恰逢时机。

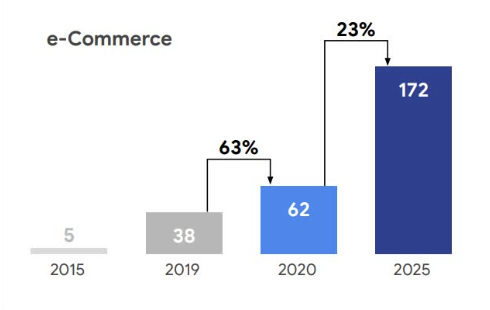

首先是 Covid-19 疫情的爆发客观上推动了东南亚乃至全球跨境电商行业的发展。 以东南亚市场为例,谷歌、淡马锡和贝恩的数据显示,疫情影响下的 2020 年,东南亚新增了 4000 万互联网人口。 同时,疫情还从根本上改变了东南亚居民的消费行为和习惯,让更多的人开始适应并习惯网上购物。 数据显示,2020 年,该地区的电商规模创纪录地达到了 620 亿美元,同比 2021 年的 380 亿美元增长了 63%。 之后的 2021 年和 2022 年,在疫情反复、消费者习惯进一步强化、各项电商配套陆续完善的刺激下,这一数字继续上升。 其次是 Shopee、Lazada 等平台多年的“市场教育”已经让该地区的消费者有了网购意识,同时,两平台从“注重增长”到“注重盈利”战略的转变,也给 TikTok Shop 提供了可乘之机。 根据市场消息,2021 年,TikTok 才顺应形势发展和之前积累的经验,分别在印尼和英国市场开通 Shop 功能,打造电商闭环。

但一年之后的数据就显示,其电商 GMV 达到了 60 亿人民币,其中 70% 由印尼市场贡献。

这个结果为其扩大在东南亚市场的布局提供了数据参考。 2022 年上半年,TikTok 一鼓作气,在泰国、马来西亚、越南、菲律宾和新加坡上线 Shop 功能。

多点开花 表现喜人

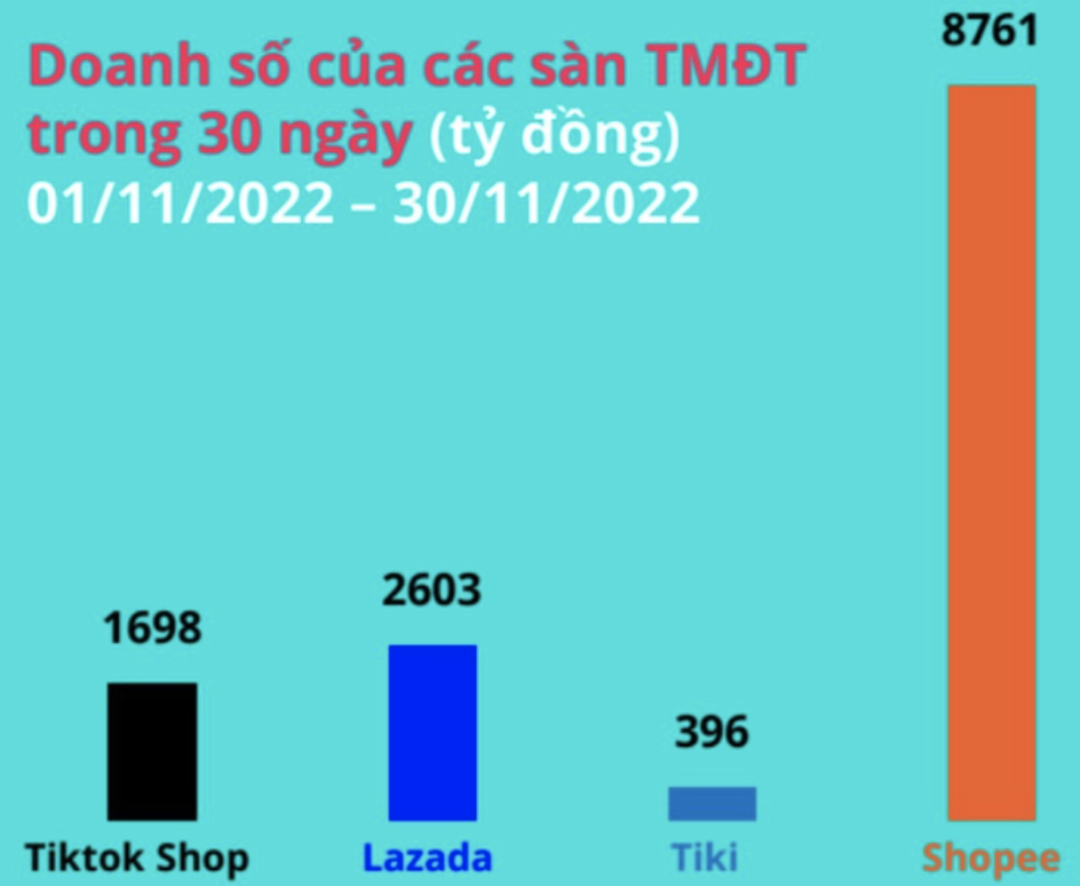

TikTok Shop 在东南亚市场的表现,可谓是多点开花,齐头并进。 在印尼,TikTok Shop 已经成为最受欢迎的社交媒体购物渠道。 Populix 的调查显示,45% 的受访者表达了这个看法,远超 WhatsApp(21%)、Facebook Shop(10%)和 Instagram Shopping(10%)。 在越南,TikTok Shop 已经成为社交媒体最受欢迎社交平台的前五名,最好的成绩是超越本土电商巨头 Tiki 排名第三,仅次于 Shopee VN 和 Lazada VN。 营收方面,2022 年 11 月的销售额为 16980 亿越南盾,超越 Tiki,赶超 Lazada VN。

在泰国、菲律宾和马来西亚,TikTok Shop 的影响力也在进一步提升。 据第三方数据显示,截至 2022 年第三季度,TikTok Shop 的店铺数量排行榜中,泰国、马来西亚和菲律宾分别以 10%、9% 和 8% 位列第三、第四和第五。

增长虽快 也有隐忧

虽然 TikTok Shop 的增速很快,但补贴换市场的战略能不能长久值得考虑。 据一位本土卖家称,目前 TikTok Shop 在一些用户眼里比 Shopee 还受欢迎的主要原因就是补贴力度很大。 举例来说,原本比 Shopee 平台贵的产品,算上运费、补贴之后,用户发现在 TikTok Shop 上购买会更便宜。 他担心的是如果没有补贴,消费者可能会重新选择 Shopee。

“一旦平台的补贴减少或者不在,势必会影响这部分用户,”他说道。

目前 Shopee 面临的问题,就是如此,早些年凭借“包邮”“优惠券”获得大量用户和市场份额,自去年以来,减少包邮优惠券数量、提升优惠券使用门槛等举措让其遭受了一众买家的抱怨甚至是抵制。

增长不可少,盈利和声誉也缺不得,在母公司字节跳动尚未盈利之前,所有的变数都有可能发生,因此,需要特别注意。

.png)