实地考察:中国资本对出海非洲市场机会及赛道的解读(东非肯尼亚篇)

原创:陈耘、陶凯

来源:清流资本

我们在上一篇文章里,对非洲的现状进行了宏观的分析。

我们认为在 GDP 稳步增长、人口红利爆发、第三产业崛起、“水、电、煤”基础设施不断完善、创业人才回流等因素的灌溉下,为非洲互联网产业的崛起提供了肥沃的土壤。同时,我们也意识到发展极度不均衡的经济体下,以点带面的去寻找互联网市场“原点”的必要性。

本篇将基于我们的研究与实地考察所见,与大家分享、交流东非代表性国家肯尼亚、乌干达的一些 Findings。

1. 肯尼亚宏观情况

国家经济发展迅猛:肯尼亚作为东非贸易港口国,是东非区域发展中心,18 年国家 GDP 近 800 亿美金,增速近 6%,带动东非经济高速发展,增速世界领先。

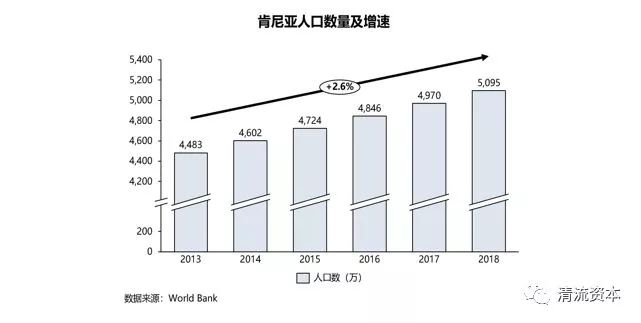

人口持续高速增长:近 5 年人口增速 CAGR 为 2.6%,18年达 5095 万人口,目前年增速仍高达 2.52%,人口持续高速增长。城镇化率约为 26.6%,存在很大的提升空间。

肯尼亚首都内罗毕:首都内罗毕 400 万人口,被誉为“东非小巴黎”与“欧洲后花园”。内罗毕主城区高楼景观与市中区南侧贫民窟并存,60% 城市人口分布在 100 个贫民窟中,人口密度极大。随着交通基建完善,卫星城镇化持续扩张,整体城市的阶梯观感与我国 15 年前,沿海港口城市形态较为相似。

地理位置枢纽:肯尼亚是中东非的交通与贸易枢纽,内罗毕是埃及开罗和南非约翰内斯堡之间最大的城市,肯尼亚第二大城市蒙巴萨拥有非洲东岸最重要的深水港。以肯尼亚为核心节点的东非,目前是非洲基建最为成熟的区域,中心辐射能力极强。

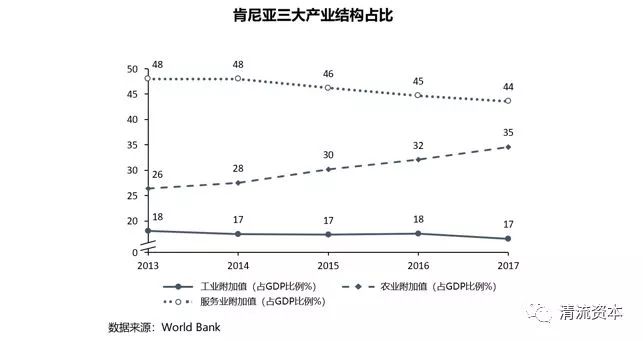

产业结构:电信通信、旅游等新兴服务业占比附加值最高;随着近五年物流基础设施(公路/铁路/港口)和贸易环境的优化(感谢“一带一路”),农业附加值曲线提升陡峭(鲜花、咖啡、茶叶);制造业基础较薄弱,工业产成品依赖进口。

外汇管理环境开放:肯尼亚国家以私营经济为主,政策开放,外汇稳定,无外汇管制,外资公司利润可以自由汇入汇出。在肯尼亚投资成本相对低廉,也是中国企业在肯尼亚进行投资的有利条件。

Findings

肯尼亚对于很多来过非洲旅游的人一定十分熟悉。首都内罗毕观感类似 15 年前,中国的沿海港口城市,具备超大都市的发展潜力。除了得天独厚的自然风光(Safari Park)带动旅游业之外,肯尼亚本身也是东非的经济贸易枢纽,经济、人口、城镇化快速提升。基建相比其他东非地区要发达很多,特别是主干线路的建设现代化程度高于我们的预期,交通基建的不断成熟也在催化城市化与各个产业的加速发展。并且,开放的外汇政策、稳定的汇率,对于资本的进出也是利好的风控保障。我们判断,以内罗毕为核心的肯尼亚将成为东非区域的物流、资金流原点,加速向外辐射。

2. 肯尼亚微观情况

人均收入:肯尼亚人均 GDP~1678 美金,当地人民月工资通常在 600 元左右;整体贫富差距较大,中产阶级较薄,失业率达 11.4%。

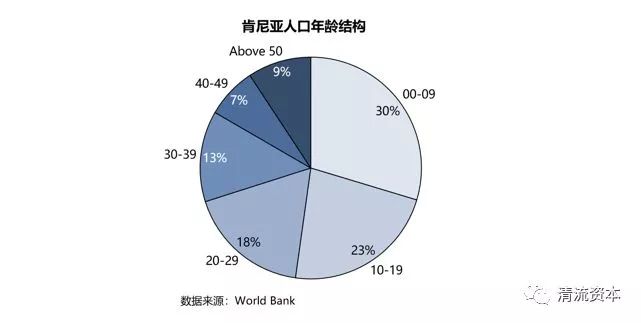

人口年龄结构年轻化:19 岁以下占比 52%,移动互联网发展潜力大。

语言较为统一:英语为官方语言,本地东非的斯瓦希里语为第二官方语言。

移动互联网渗透率:智能手机渗透率达全国人口的 41%,手机渗透率超过 90%,其中移动互联网渗透率高达 83%,居非洲国家之首。

Findings

如果按照国内的标准来看的话,非洲是几乎没有所谓“中产阶级”的;尽管在发达的肯尼亚,光鲜的背后仍然显露着巨大的贫富阶级差异。乘车穿梭在城市里,能够明显的观察到阶级特征。了解“绝大多数”很必要,毕竟大的机会起始于大多数人的痛点。

相对统一的语言对互联网产品的落地是利好,相比在印度创业经常会遇到多语言、文化的复杂环境,这一方面的运营门槛和成本会低很多,在本地使用英文能够很顺畅的进行各种商业行为。

领跑全非洲、甚至大多数发展中国家的移动互联网、移动支付渗透率,使得肯尼亚成为东非最好的一片互联网“试验田”。得肯尼亚者,得东非,乃至扩张到西非、中非,都有了一个稳固的基础。

3. 肯尼亚移动支付与 M-Pesa

移动支付与银行卡渗透率:肯尼亚移动支付渗透率超过 70%,但银行卡渗透率仅为 15%。在非洲,运营商发展程度通常与银行业此消彼长,运营商获取移动支付银行牌照推出电子钱包后,将凭借低成本的网点和费率碾压银行业,无固定费用+小额转账免费;肯尼亚银行通常需要每月固定卡费+每笔手续费率 1.5%。

M-Pesa 推动肯尼亚移动支付普及:移动互联网的发展受益于肯尼亚第一大运营商 Safaricom 的电子钱包 M-Pesa 的本地化推广。M-Pesa 于 2007 年推出,目前 MAU 超过 2000 万,月均交易 11 笔;借用运营商渠道优势,代理点超过 15.6 万个,下沉遍布加油站、小卖部等终端渠道。

M-Pesa 最大的特点在于除 APP 外,还有手机卡短信指令系统,智能机和功能机均可适配使用,能够下沉渗透。

运营商 Safaricom 目前市值超 100 亿美金,2018 年 M-Pesa 业务营收 6.2 亿美金,占集团收入比重 26.9%,M-Pesa 业务 14.2% 的增速成为推动公司增长的动力。

Findings

抛开数字,从我们去内罗毕贫民窟实地考察的直观体验看,随处肉眼可见的运营商广告背后传递着一个积极的信号:时代前进的必然性。移动支付的普及和下沉,是由市场本身在自发推动,用户良好的使用习惯及接受程度,都为互联网的落地节约了大量的教育、时间成本,甚至运营商。肯尼亚的运营商由于激烈竞争而保持了高度的敏感,完全没有忽略移动支付这个基础建设。对于功能机也提供了相对完备的、接地气的、安全可行的解决方案,致使用户直接跨过了实体银行卡阶段、直接走进了全民电子钱包时代。

4. 肯尼亚基础设施

肯尼亚作为一带一路终点,外资投入带动基础设施落地,中国是肯尼亚的第一大贸易伙伴与最大的融资国和承建方。例如中国交建建设运营的蒙内铁路,造价 38 亿美金,连接内罗毕和东非第一大港蒙巴萨港,全长 480 公里,涉及运力 2500 万吨,日吞吐量超过 4000 辆卡车。

(图为以中国标准输出的内罗毕物流园区 ICD)

基建产业链效率与信息系统均落后于基建硬件发展。因外来承建高标准基础设施园区,未有充分时间形成集中式匹配效率较高的第三方中介,车货匹配仍处于熟人电联关系链,信息效率极低,产业链条各个环节极度分散;目前园区、货主与货运公司信息化率均极低,尚未进入 PC 互联网时代。

Findings

我们很关心基建,所以特地考察了港口物流园。物流是一个古老的行业,中国远在互联网到来之前,就已经经历了漫长的发展形成了一套完整的线下产业链条,从货主、信息部、专线、承运公司、司机,到园区运营等各个生态一应俱全。互联网的到来,为整个存量市场进行了一定程度的赋能、提效。

对于东非来说,尽管表象上中国标准输出的港口园区硬件条件较为完备,但从产业链的角度看仍然是缺失的、原始的。在这样一个阶段迎来信息时代,就像印度跨越 PC 时代直接过渡到移动时代一样,互联网的赋能对产业的改变将会是巨大的、降维的。

5. 东非其他代表国家介绍——乌干达

乌干达是东非人口/经济增速较快、移动互联网高速发展的另一代表性国家。

1)乌干达宏观情况

乌干达经济高速发展,农业品类结构具备差异性:国家 18年 GDP 约 275 亿美金,增速近 7%,通信电信及旅游等新兴服务业发展迅猛,农业仍保持较高比重,农业人口占比近七成,农产品品类结构具备一定独特性(咖啡、棉花、水果蔬菜、烟草)。

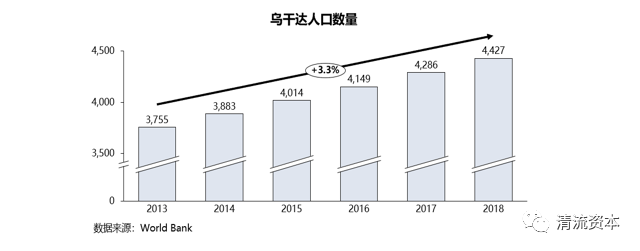

国家人口红利:整体国家人口 4427 万,人口高速增长,复合增速高达 3.3%;19 岁以下占比 60%,人口结构极为年轻。国家整体充满增长潜力。

乌干达首都情况:首都坎帕拉 400 万人口,市区人口 200 万,市区面积 238 平方公里,城市坐落于七个山头上,整体城市观感类似“东非新加坡”。坎帕拉正常月工资约为 4-500 块人民币,乌干达人均 GDP701 美金。

(图为乌干达首都坎帕拉)

基础设施潜力较大:城内交通路较窄,载具摩托车 Boda 最多,十几万辆,摩的创业公司 SafeBoda 有 8 千辆;城际方面,中国承建乌干达机场等城际公路,城际基础设施较完善;乌干达同样是中非投资规划中的东非铁路终点,基建带来的国家增值潜力大。

国家聚落分析:由于国家经济较为倚仗农业,乌干达农业劳动力占比高达 68.4%(肯尼亚 37.2%,尼日利亚 36.4%),城镇化率仅为 23.2%,大多数人口分布在郊区及农村且购买力有限,因此主要城市间隔较大,缺乏贸易流和商流的中心聚合点,城市单点突破效率有限。我们判断在乌干达,单一城市创业天花板有限,创业公司需要具备极强的下沉能力与跨区域扩张能力。

2)乌干达移动互联网情况

下沉和跨区域扩张是乌干达移动互联网渗透的赛点。

政策监管整体较开放:政策环境在监管方面相对市场化,外资运营商(MTN/Airtel)占据统治地位,切入支付牌照/电子钱包;也导致本土银行业萎缩,常有银行破产,但在这方面,政府提供国有化背书。

移动支付普及率极高,银行卡渗透率极低:银行卡渗透率小于 10%。移动支付渗透率占比 50%,几乎所有手机用户(功能机+智能机)都用电子钱包移动支付。

银行卡渗透低因无法下沉:银行网点无法覆盖乌干达广大的农村(分行、运钞车成本太高),农村无网点办卡;每月需要 20 元人民币的卡费。

运营商移动支付的下沉扩张能力极强:运营商移动支付通过每笔 0.5% 提现手续费+地毯式开设代理网点覆盖全国农村,更契合乌干达国家聚落形态,满足用户无银行卡的存取需求。乌干达政府计划对移动支付征税。

(图为乌干达农村的 Airtel Mobile Money 代理充值点)

移动互联网快速增长:手机渗透率 52%,智能手机存量占比 15.8%,伴随着 18 年网络资费下降 65%,未来三年智能机销售占比增长到 60% 占比。

硬件零售业态由传音主导:传音在乌干达尤其占据渠道统治地位,核心商业区“十里”连锁传音长街,Tecno + Infinix + Itel 的传音手机矩阵全方位覆盖各个价格位和人群。售后配套服务点密布。

(图为传音店面)

Findings

乌干达作为东非区域经济高速发展、人口红利、移动互联网高度渗透的另一个代表性国家,体现了与东非共同体相一致的积极属性,移动通信电信与公路铁路基础设施的持续改善预计将带来整体国家消费、贸易、产业链附加值的快速增长。

乌干达作为未来东非铁路、公路交通网络的内陆终点国,国家产业状态与东非共同体整体经济流紧密相关,独特的出口产品结构,对于提升东非货物流复杂度、增强反向物流利用效率有重大作用。

但乌干达国家内部目前聚落形态密度不足,主要人口广泛分布在农村,缺乏核心特大城市的贸易流/商流聚合点,单点突破效率及价值有限。考虑到单一市场天花板、辐射力的局限性,下沉和跨区域的扩张及商业模式的可复制性将是考验本地创企的赛点。

东非,“原点”显而易见,两个国家的现状也足够具备代表性。移动互联网及电信通信在东非正以全球罕见的高速度与高密度进行渗透,基础设施也在外来资金方及承建方的加持下逐步完善——线上线下“水电煤”基建的同步升级,给相关领域的互联网信息化提供了坚实基础,先进生产力与生产关系势必将带来效率、体验、成本的大幅优化。作为港口贸易枢纽的内罗毕,物流的信息化是我们所看好的互联网落地方向。

同时,“水电煤”地基发展的趋同性和经济结构上的差异性,使得肯尼亚和乌干达“两点一线”的连接价值倍增,我们看好有跨区域扩张能力的互联网创业团队能够在商业模式的生态上塑造“东非共同体”。

本文由 jqyjr 编辑排版