遭沃尔玛“甩卖”、股价暴跌,被看衰的DTC品牌们到底谁能赚钱?丨财报解读

1387

1387想系统掌握亚马逊广告的投放逻辑与底层闭环?

时间回到沃尔玛大量收购 DTC 品牌的 2017 年,DTC 床垫品牌 Purple 在这一年上市,让“DTC 品牌”这一新颖的概念成了香饽饽。然而时过境迁,如今沃尔玛将旗下 DTC 品牌全部出售,甚至当年以 3.1 亿美金买下的男装品牌 Bonobos,最近卖出时价值已经缩水到了 7500 万美金。这其中,既有沃尔玛作为一家传统零售商出身的企业在与数字原生品牌整合时的水土不服,也一定程度上反映出近几年来市场对 DTC 品牌态度的转变。

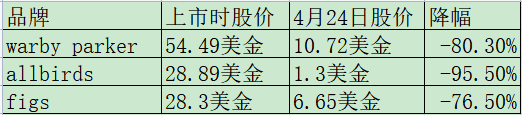

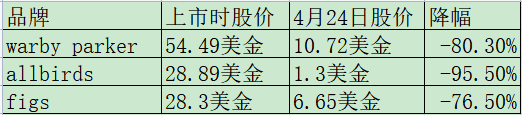

这一点从上市 DTC 品牌的股价变化也可以看出。2021 年 DTC 品牌们迎来了一波上市潮,个护品牌 Hims&Hers、医护服品牌 Figs、眼镜品牌 Warby Parker 相继上市,几个品牌成分如何也迎来了检验的时候。然而这场”考试“的成绩并不好看,在美股没有大跌的时候,DTC 品牌的股票成绩就不是很理想,而拉到现在这个时间点,股价就更不好看了。

除了股价下跌以外,DTC 品牌也面临裁员的问题。去年 8 月份,Warby Parker 和环保运动鞋品牌 Allbirds 分别宣布裁员 15% 和 8%。

裁员、股价下跌......背后的矛盾,很大程度上来自于 DTC 品牌在盈利上的困境。“DTC 到底赚不赚钱”成为一个焦点话题。最近,“上市潮”中上市的 DTC 品牌也都相继公布了 2022 年 Q4 及全年财报,是验证这一问题的一次非常好的机会。

不过整体看下来,无论是全年还是 Q4,不赚钱的 DTC 品牌都占到了绝大多数,因此可以下一个初步的判断,现阶段,这些成立多年的 DTC 品牌想赚到钱依然困难,而且,赚不到钱的 DTC 品牌们,原因各有各的不同。根据笔者的观察,亏损的品牌大致可以分成几个类型。

1、营收涨不动型:以环保运动鞋品牌 Allbirds、眼镜品牌 Warby Parker、母婴用品品牌 the honest co、床垫品牌 purple 为代表,但是几个品牌的营收涨不动又有各自不同的原因。比如 Allbirds 据创始人承认是品牌出现了产品策略上的失误,为了迎合年轻时尚的消费者推出高性能跑鞋等,但也因此失去了一部分关注可持续的核心客群;Warby Parker 的营收放缓则跟品类有比较大关系,因为眼镜本身就是一个复购率比较低的品类,目前 Warby Parker 也在开拓隐形眼镜产品线,但是效果的兑现需要一段时间。

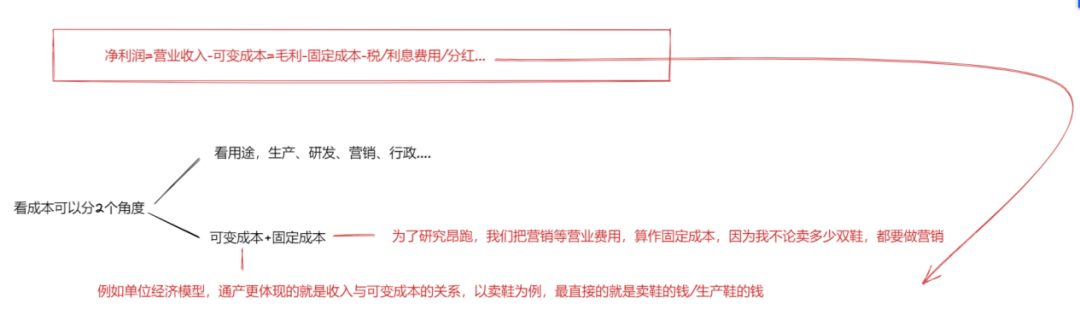

2、营收虽然在涨,但成本也在涨。比如个护品牌 Hims&Her,由于营业费用太高,导致 Hims 每个季度的成本支出都大于营收。其中营业成本中接近 60% 的费用都用于营销,全年营销支出高达 2.72 亿美金是所有品牌中最高的。不过近几个季度 Hims 烧钱营销的策略开始收到回报,亏损在持续缩小,下文会重点讲到。

3、受不确定性因素影响导致亏损,以运动鞋品牌昂跑为代表。昂跑在 Q4 亏损,但全年盈利。Q4 主要是因为高额的汇兑损失。这与昂跑是一家成立于瑞士并面向全球市场的品牌有关,当全球重要市场的货币与瑞士法郎之间的汇率降低,会导致昂跑的实际收入缩水。不过如果抛开外汇因素仅从业务层面来看的话,昂跑的盈利能力其实非常强,2022 年全年盈利 6178 万美金(按照实时汇率从瑞士法郎换算而来),是统计在列的 DTC 品牌中 2022 年少数盈利、且盈利最多的公司。

当然,这批上市的 DTC 品牌们,还是有在赚钱的,除了上面抛开汇率影响的昂跑、还有一开始就从垂类切入的医护服品牌 Figs、通过收购来扩大自身规模的户外用品品牌 Solo Brands。

下文,我就几个观察到的比较有意思的现象做了一些分析,分享给大家。

任性烧钱做营销的 Hims,

却距离实现盈利越来越近?

随着营销成本逐渐走高,各个 DTC 品牌都在缩减营销成本,像 the honest co 这样的品牌,在 Q4 甚至将营销成本从去年同期的 5426 万美金砍到了 966 万美金。

但是在这样的背景下,Hims 却仍在持续烧钱做营销,并且目前来看似乎已经收到了成效。

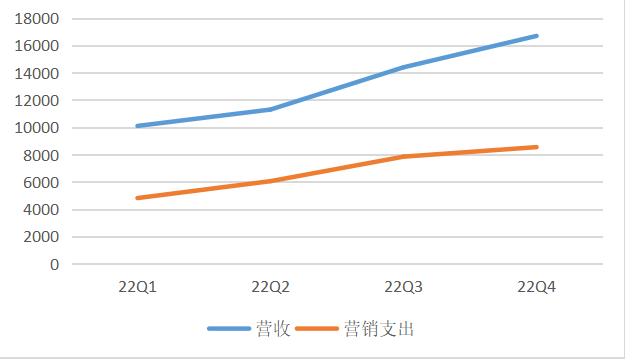

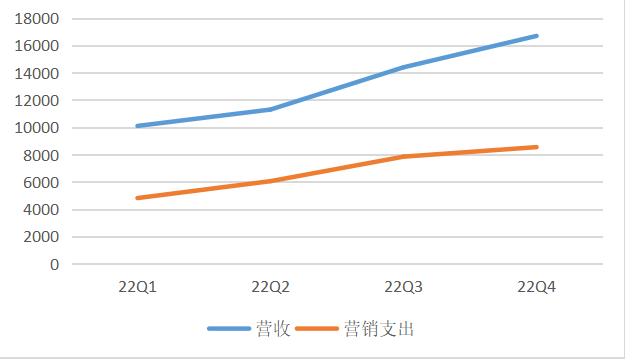

结合近两季度的财报来看,Hims 的营销费用的环比增长率为 9%,而营收的环比增长率已经可以达到 15.9%,也就是说,营收的增长速度已经超过了营销支出的增长速度,从下图也可以直观地看出,代表营收的折线与代表营销支出的折线之间的距离在逐渐拉大。

个护赛道集中度不高,用户有多样化的选择。但明白这一点的管理层依然选择了烧钱的打法,可能在于,一、现有的体量确实无法支撑品牌盈利;二、Hims&Hers 的一个特殊之处在于,它是一个以订阅形式来做商业化的个护品牌,如果能够获取用户并且转化,同时如果产品体验够好,留存率做上来的话,再过几个季度,营销的效率可能会进一步提高。

从结果来看,财报显示本季度 Hims&Hers,用同比增长了 100.2% 的营销支出,换来了 88% 的订阅用户同比增长,从 55.4 万增长到 104 万,以及营收 98% 的同比增长,以订阅模式来看,用户增长更珍贵一些。而品牌的亏损,也从去年同期亏损 3116 万美金降到了本季度亏损 1090 万美金。

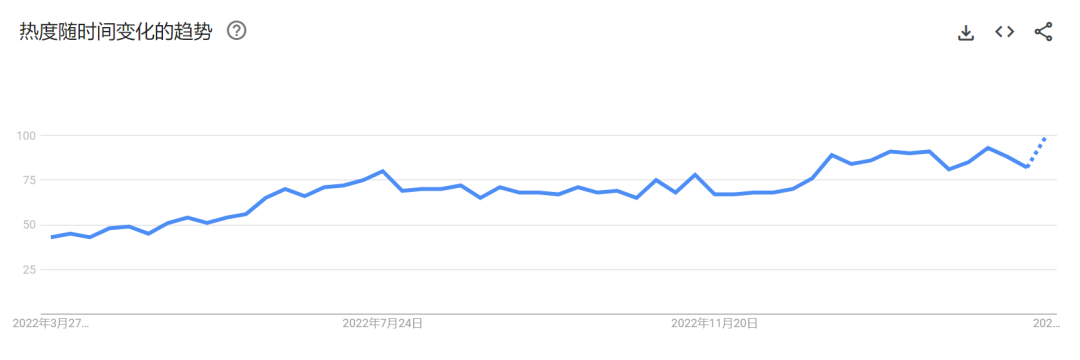

另外就是,从营销结果来看,持续投入营销的 Hims&Hers 从品牌的知名度来看的确有所收获。

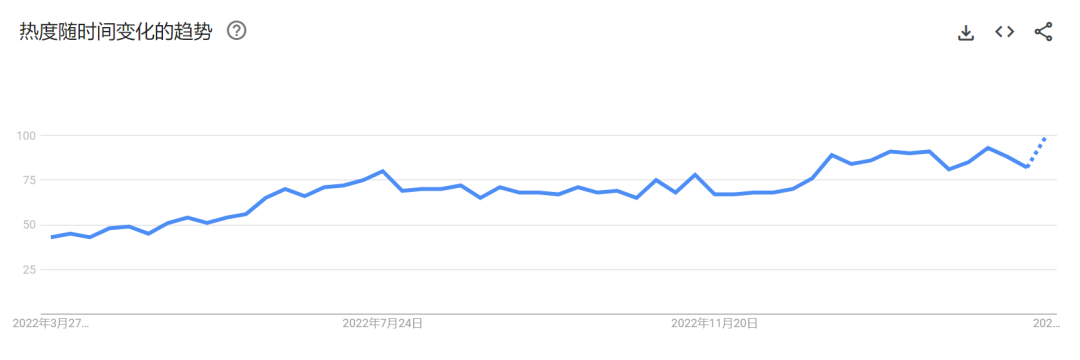

从 Google trends 来看,Hims 的热度在去年 Q4 持续上涨,并且今年以来一直保持在 80 以上,侧面反映出了 Hims 靠营销支出换来的品牌知名度。

近一年时间 Hims 的关键词热度

数据来源:Google Trends

感兴趣 Hims 近来营销策略的读者们,也可以自己去观察,欢迎加作者微信一起讨论。

做到垂类赛道头部的 Figs,

营收和成本的烦恼都少了很多

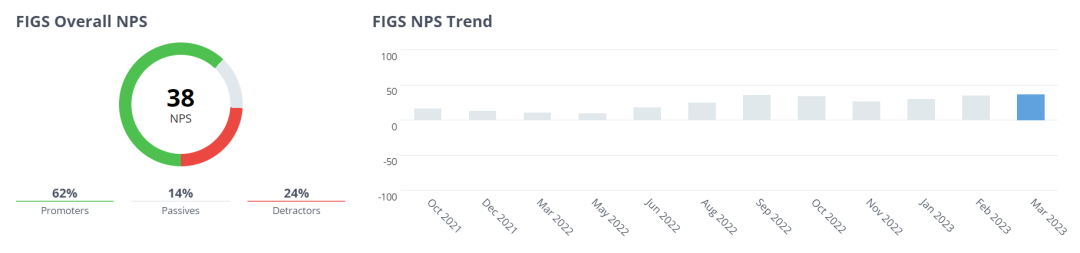

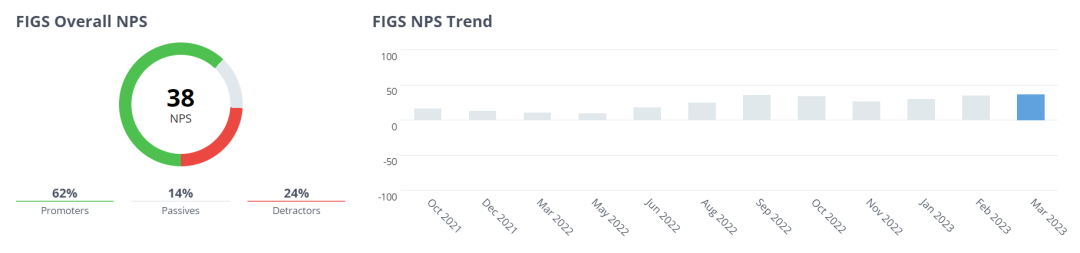

Figs 的 NPS 值丨数据来源:comparably

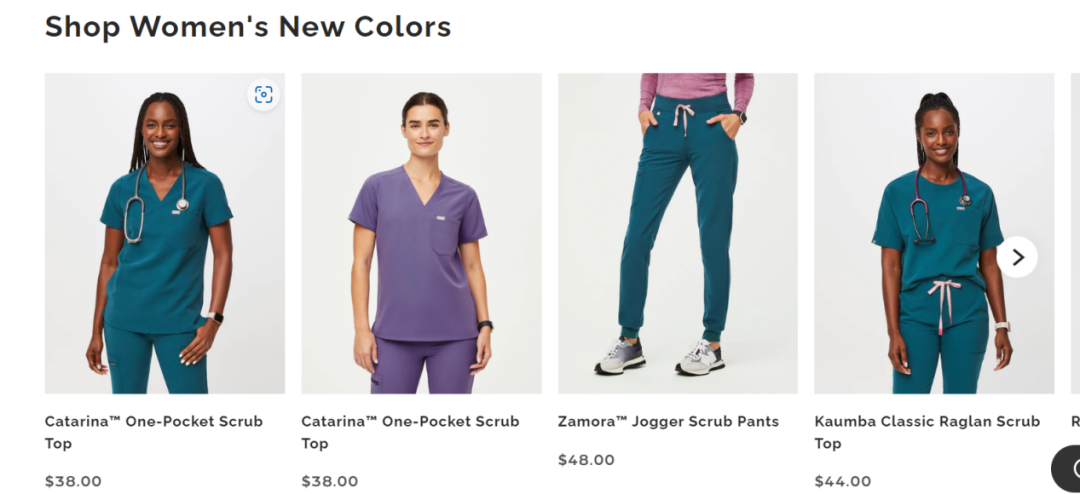

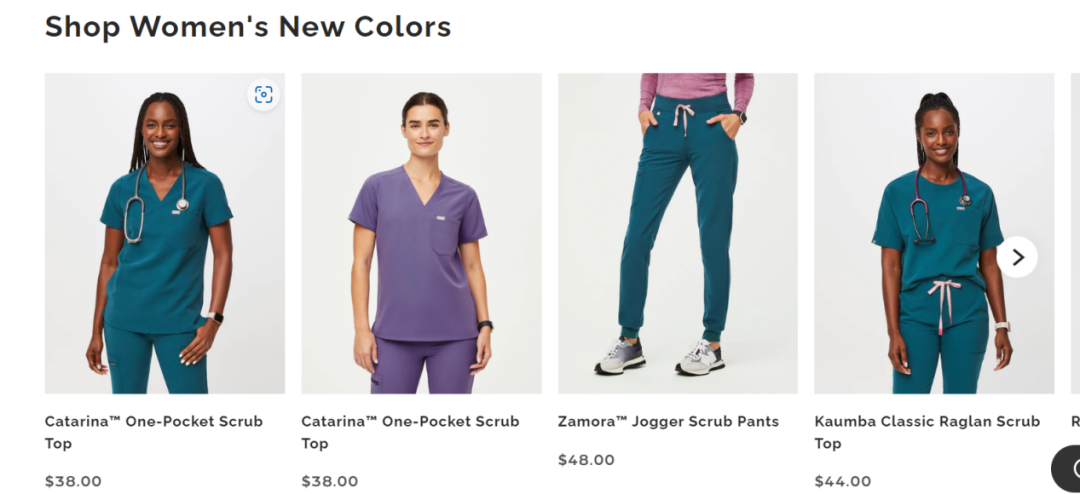

Figs 的基础款服装

盈利的昂跑和 Solo Brands,

怎么将品牌越做越大?

近三个季度昂跑直接成本、

近三个季度昂跑直接成本、

固定成本和营收的环比增长率

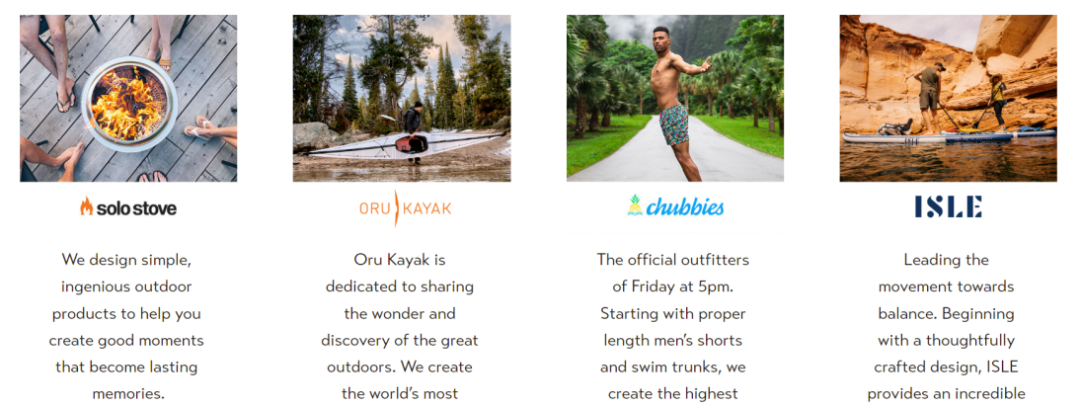

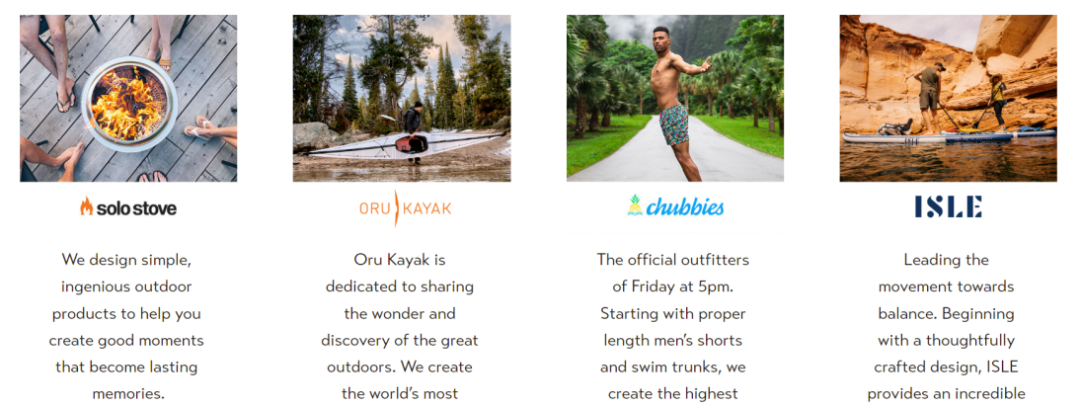

Solo Brands 旗下的 4 个品牌

Solo Brands 旗下的 4 个品牌

结语

目前来看,真正能赚钱的 DTC 品牌不多,而真正赚钱了的,要不然像 Figs 这样在垂类赛道做到头部位置获得很高的 NPS 值,要不然像昂跑和 Solo Brands 这样尽可能地将品牌的规模做得更大。不过,绝大多数 DTC 品牌从概念到品类都是小而美的,要实现规模的扩大并不是容易的事,需要品牌找到方向后撑过一段亏损的时期。

“DTC 是品牌与用户能够直接交互、获取真实反馈”一种交互方式,现在越来越多的创业者更多如此认为,也许 DTC 品牌,作为一个在 2020 年被大家频繁提及的术语,慢慢地,会越来越少被提及。

近日,几个大厂在海外动作不断,增长飞速,卖家们也跟着卷起来,左右观望。大家关注的重点都在如何入驻新平台、如何备货、如何直播带货...关于 DTC 品牌运营的讨论反而少了很多。

所以我们决定在这个不太恰当的时间建一个 DTC 品牌讨论群,在群里,我们可以讨论有关品牌的一切话题,小到分析一个值得学习的 campaign,大到探讨如何做 SEO,笔者希望这场讨论和做品牌一样可以坚持长期主义~

时间回到沃尔玛大量收购 DTC 品牌的 2017 年,DTC 床垫品牌 Purple 在这一年上市,让“DTC 品牌”这一新颖的概念成了香饽饽。然而时过境迁,如今沃尔玛将旗下 DTC 品牌全部出售,甚至当年以 3.1 亿美金买下的男装品牌 Bonobos,最近卖出时价值已经缩水到了 7500 万美金。这其中,既有沃尔玛作为一家传统零售商出身的企业在与数字原生品牌整合时的水土不服,也一定程度上反映出近几年来市场对 DTC 品牌态度的转变。

这一点从上市 DTC 品牌的股价变化也可以看出。2021 年 DTC 品牌们迎来了一波上市潮,个护品牌 Hims&Hers、医护服品牌 Figs、眼镜品牌 Warby Parker 相继上市,几个品牌成分如何也迎来了检验的时候。然而这场”考试“的成绩并不好看,在美股没有大跌的时候,DTC 品牌的股票成绩就不是很理想,而拉到现在这个时间点,股价就更不好看了。

除了股价下跌以外,DTC 品牌也面临裁员的问题。去年 8 月份,Warby Parker 和环保运动鞋品牌 Allbirds 分别宣布裁员 15% 和 8%。

裁员、股价下跌......背后的矛盾,很大程度上来自于 DTC 品牌在盈利上的困境。“DTC 到底赚不赚钱”成为一个焦点话题。最近,“上市潮”中上市的 DTC 品牌也都相继公布了 2022 年 Q4 及全年财报,是验证这一问题的一次非常好的机会。

不过整体看下来,无论是全年还是 Q4,不赚钱的 DTC 品牌都占到了绝大多数,因此可以下一个初步的判断,现阶段,这些成立多年的 DTC 品牌想赚到钱依然困难,而且,赚不到钱的 DTC 品牌们,原因各有各的不同。根据笔者的观察,亏损的品牌大致可以分成几个类型。

1、营收涨不动型:以环保运动鞋品牌 Allbirds、眼镜品牌 Warby Parker、母婴用品品牌 the honest co、床垫品牌 purple 为代表,但是几个品牌的营收涨不动又有各自不同的原因。比如 Allbirds 据创始人承认是品牌出现了产品策略上的失误,为了迎合年轻时尚的消费者推出高性能跑鞋等,但也因此失去了一部分关注可持续的核心客群;Warby Parker 的营收放缓则跟品类有比较大关系,因为眼镜本身就是一个复购率比较低的品类,目前 Warby Parker 也在开拓隐形眼镜产品线,但是效果的兑现需要一段时间。

2、营收虽然在涨,但成本也在涨。比如个护品牌 Hims&Her,由于营业费用太高,导致 Hims 每个季度的成本支出都大于营收。其中营业成本中接近 60% 的费用都用于营销,全年营销支出高达 2.72 亿美金是所有品牌中最高的。不过近几个季度 Hims 烧钱营销的策略开始收到回报,亏损在持续缩小,下文会重点讲到。

3、受不确定性因素影响导致亏损,以运动鞋品牌昂跑为代表。昂跑在 Q4 亏损,但全年盈利。Q4 主要是因为高额的汇兑损失。这与昂跑是一家成立于瑞士并面向全球市场的品牌有关,当全球重要市场的货币与瑞士法郎之间的汇率降低,会导致昂跑的实际收入缩水。不过如果抛开外汇因素仅从业务层面来看的话,昂跑的盈利能力其实非常强,2022 年全年盈利 6178 万美金(按照实时汇率从瑞士法郎换算而来),是统计在列的 DTC 品牌中 2022 年少数盈利、且盈利最多的公司。

当然,这批上市的 DTC 品牌们,还是有在赚钱的,除了上面抛开汇率影响的昂跑、还有一开始就从垂类切入的医护服品牌 Figs、通过收购来扩大自身规模的户外用品品牌 Solo Brands。

下文,我就几个观察到的比较有意思的现象做了一些分析,分享给大家。

任性烧钱做营销的 Hims,

却距离实现盈利越来越近?

随着营销成本逐渐走高,各个 DTC 品牌都在缩减营销成本,像 the honest co 这样的品牌,在 Q4 甚至将营销成本从去年同期的 5426 万美金砍到了 966 万美金。

但是在这样的背景下,Hims 却仍在持续烧钱做营销,并且目前来看似乎已经收到了成效。

结合近两季度的财报来看,Hims 的营销费用的环比增长率为 9%,而营收的环比增长率已经可以达到 15.9%,也就是说,营收的增长速度已经超过了营销支出的增长速度,从下图也可以直观地看出,代表营收的折线与代表营销支出的折线之间的距离在逐渐拉大。

个护赛道集中度不高,用户有多样化的选择。但明白这一点的管理层依然选择了烧钱的打法,可能在于,一、现有的体量确实无法支撑品牌盈利;二、Hims&Hers 的一个特殊之处在于,它是一个以订阅形式来做商业化的个护品牌,如果能够获取用户并且转化,同时如果产品体验够好,留存率做上来的话,再过几个季度,营销的效率可能会进一步提高。

从结果来看,财报显示本季度 Hims&Hers,用同比增长了 100.2% 的营销支出,换来了 88% 的订阅用户同比增长,从 55.4 万增长到 104 万,以及营收 98% 的同比增长,以订阅模式来看,用户增长更珍贵一些。而品牌的亏损,也从去年同期亏损 3116 万美金降到了本季度亏损 1090 万美金。

另外就是,从营销结果来看,持续投入营销的 Hims&Hers 从品牌的知名度来看的确有所收获。

从 Google trends 来看,Hims 的热度在去年 Q4 持续上涨,并且今年以来一直保持在 80 以上,侧面反映出了 Hims 靠营销支出换来的品牌知名度。

近一年时间 Hims 的关键词热度

数据来源:Google Trends

感兴趣 Hims 近来营销策略的读者们,也可以自己去观察,欢迎加作者微信一起讨论。

做到垂类赛道头部的 Figs,

营收和成本的烦恼都少了很多

Figs 的 NPS 值丨数据来源:comparably

Figs 的基础款服装

盈利的昂跑和 Solo Brands,

怎么将品牌越做越大?

近三个季度昂跑直接成本、

近三个季度昂跑直接成本、

固定成本和营收的环比增长率

Solo Brands 旗下的 4 个品牌

Solo Brands 旗下的 4 个品牌

结语

目前来看,真正能赚钱的 DTC 品牌不多,而真正赚钱了的,要不然像 Figs 这样在垂类赛道做到头部位置获得很高的 NPS 值,要不然像昂跑和 Solo Brands 这样尽可能地将品牌的规模做得更大。不过,绝大多数 DTC 品牌从概念到品类都是小而美的,要实现规模的扩大并不是容易的事,需要品牌找到方向后撑过一段亏损的时期。

“DTC 是品牌与用户能够直接交互、获取真实反馈”一种交互方式,现在越来越多的创业者更多如此认为,也许 DTC 品牌,作为一个在 2020 年被大家频繁提及的术语,慢慢地,会越来越少被提及。

近日,几个大厂在海外动作不断,增长飞速,卖家们也跟着卷起来,左右观望。大家关注的重点都在如何入驻新平台、如何备货、如何直播带货...关于 DTC 品牌运营的讨论反而少了很多。

所以我们决定在这个不太恰当的时间建一个 DTC 品牌讨论群,在群里,我们可以讨论有关品牌的一切话题,小到分析一个值得学习的 campaign,大到探讨如何做 SEO,笔者希望这场讨论和做品牌一样可以坚持长期主义~

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告