中国跨境电商Shein:被美国零售巨头忽视的强大对手

现在,住在匹兹堡市的弗尔科不再光顾当地的零售店,而是花几个小时在Shein上浏览商品,每隔几个月,她都会在购物车里堆满各种各样的低价商品,比如售价3美元或6美元的裤子、裙子和上衣,2美元的浴垫或5美元的自动感应肥皂盒等。弗尔科说,Shein上有100多万种商品可供选择,虽然商品标价都是个位数,但她购物车里的商品总价常常会超过250美元。

弗尔科说:“我现在几乎不再去沃尔玛(WMT)和塔吉特之类的商店了。”

美国零售商听到这样的话肯定会感到不寒而栗,Shein(中文名希音)可能是一些人从未听说过的最雄心勃勃的公司。Shein成立于中国,后来将总部迁至新加坡,是去年全球下载量最大的购物App,根据Apptopia的数据,Shein在美国的下载量仅次于亚马逊(AMZN)的App。

这家零售商在新冠疫情期间出现的电子商务热潮中起飞,通过迎合Z世代对4美元衬衫和6美元连衣裙的购物偏好和打破常规的供应链模式在全球崭露头角。在此过程中,Shein获得了包括老虎环球基金(Tiger Global)和红杉资本中国基金(Sequoia Capital China)在内的一批知名风险投资公司的支持,估值约为660亿美元,令市值240亿美元的H&M (HNNMY)和市值340亿美元的Gap (GPS)等快时尚和平价服装公司相形见绌。

但这只是第一阶段。之前有多次报道称Shein计划在美国上市,但该公司对此不予置评。Shein正在美国扎根,雇佣美国员工,并投资于分销设施,与此同时,该公司还在将其供应链推向全球,宣布计划与巴西、印度和土耳其的数百家工厂合作。此外,Shein的商品种类也在不断增加,从低价服装扩展到家居用品和美容用品等品类,并通过类似于亚马逊的新平台Shein Marketplace引入国际第三方卖家。

林赛·弗尔科在Shein上为她的狗贝利(Bailey)买的假发。

林赛·弗尔科在Shein上为她的狗贝利(Bailey)买的假发。 Shein执行副董事长唐伟(Donald Tang)在接受《巴伦周刊》采访时说:“我们顾客的忠诚度很高,因为我们提供他们想要的商品和他们喜欢的价格。我们的第一批顾客是Z世代女生,现在也销售男士用品、宠物用品、鞋、包、配饰和美容产品以及家居用品。”

专业人士指出,Shein这种“吞噬世界”的愿景很少获得美国零售商的关注,这或许是因为它们不愿与这家陷入环保和劳工争议、被指对客户数据处理不当和侵犯版权的初创公司归为一类,此外,考虑到中美之间正在酝酿的“贸易战”,一些人可能认为Shein打入美国市场的希望会破灭。

但忽视这家公司可能是一个代价高昂的错误,这一点从快时尚零售数据就可以看出来:根据Bloomberg Second Measure的数据,截至2022年11月,Shein已占到美国快时尚销售额的一半左右。现在,该公司的扩张计划使其与塔吉特、亚马逊和沃尔玛等行业巨头构成竞争。

也许最具威胁性的是,Shein的商业模式为其他试图效仿该公司新进入者打开了更多颠覆行业的大门,其中包括去年9月推出的跨境电商平台Temu,该App上线以来在苹果和安卓应用商店的下载量已超过5000万。

TD Cowen分析师约翰·克南(John Kernan)说:“Shein是一个强大的竞争对手,与美国传统零售商所习惯的模式截然不同。”

对于第一次浏览Shein的购物者来说,首先让他们感到震惊的是价格:一条印有猕猴桃和柠檬图案的泳裤只要6美元,一件单肩女式连体裤只要10美元,三件装儿童短裤只要6.56美元。然后就是商品的数量,与其他零售商不同的是,Shein每天都有“新到货”的商品,例如,6月2日上架了2257种新的女装款式,这一数字还不包括当天上架的男装、童装和家居用品。一些人估计,每天上架的新款式大约有6000到8000种。

Shein将其低廉的价格和丰富的选择归因于“按需”商业模式。传统服装零售商预测趋势,并根据它们希望卖什么来订购,快时尚公司关注的是设计师和零售商在卖什么,并试图跟上流行趋势。Shein遵循第二种模式,但有一个很大的不同之处,该公司称其依靠App上的用户活动来实时确定哪些商品最吸引人,并利用这些信息快速迭代,制作出更多最受欢迎的款式。

特拉华大学时尚与零售研究副教授Sheng Lu说:“这是数字时代的产物,是一项关于如何利用数字工具和数据科学……根据与消费者互动中观察到的市场趋势创造新产品的研究。”

为了推出一个新款式,大多数零售商需要大批量订购,为了满足制造商的最低要求,每个款式的数量会达到数万件,如果库存能卖出去还好,但如果大量商品没卖出去,最终就得降价,从而给利润造成侵蚀。

Shein的模式是与数以万计的中国小型制造商合作,因此该公司可以批量生产数千种款式,每批产品只有100到200件。如果某个款式很受欢迎,Shein可以迅速启动生产,通常不到一周的时间,如果某个款式不受欢迎,库存也不会很多。Shein称,该公司的存货周转率保持在较低的个位数水平,远低于行业平均水平。

唐伟说:“我们是盈利的,这就是按需模式带来的好处。我们已经重新设计了供应链,进一步巩固这种按需模式,同时消除生产过剩。Shein是一家轻资产公司,我们的未售出库存很少,仓库是租用的。”

唐伟指出,这种模式可以把运营费用保持在较低水平,他说:“我们没有自己的供应链工厂,没有自己的配送车辆或飞机……没有自己的营销平台,我们在‘最后一英里’没有任何东西。”Shein只在线上销售,并从其在中国的仓库和合作工厂直接将商品邮寄给美国和其他地方的消费者。(该公司不在中国销售。)Shein将其供应链的所有环节——从设计师到制造商再到原材料供应商——与其操作软件联系在一起。

专注于中国的投资管理公司KraneShares的高级投资策略师Derek Yan指出,复制这种基础设施并不容易,他说:“生产的速度和灵活性确实是惊人的,这是Shein与Zara、H&M和Forever 21相比的核心优势。”

据知情人士透露,去年Shein的全球营收约为230亿美元,利润为8亿美元,来自美国的业务占比不到30%。据Coresight Research估计,该公司营收同比增长约50%,增幅高于大型快时尚品牌:Zara母公司Inditex去年营收同比增长17.5%,H&M和ASOS (ASOMY)营收分别增长2.4%和0.7%,Boohoo Group (BHOOY)营收下降10.8%。

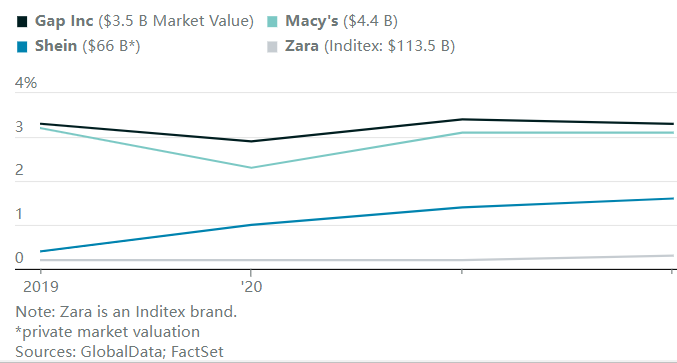

但Shein崛起的潜在影响可能要广泛得多。该公司对中产阶级青少年和年轻人的吸引力,可能会让它与中档传统服装零售商形成竞争,GlobalData董事总经理兼零售行业分析师尼尔·桑德斯(Neil Saunders)称这些零售商包括Kohl’s (KSS)、Gap和梅西百货(M)。根据GlobalData的数据,2017年,Shein在美国服装市场的份额约为0.1%,2022年这一比例为1.6%。桑德斯说,Shein的市占率很小,但“增长非常快”。

Shein在全球服装市场的份额正在上升

尽管如此,业内似乎很少有公司将Shein视为威胁。特拉华大学的副教授Sheng Lu说:“当我问‘你担心来自Shein的竞争吗?’,几乎没有一家公司有这种担心,它们认为自己与Shein完全不一样。”

本周刊联系了11个被分析人士认为是Shein潜在竞争对手的零售商,其中三家零售商不予置评,六家零售商没有回复置评请求,一家要求匿名的零售商回复说,它的商业模式与Shein等快时尚品牌不一样,不管是实体店战略、价格、质量还是在可持续性方面的举措。

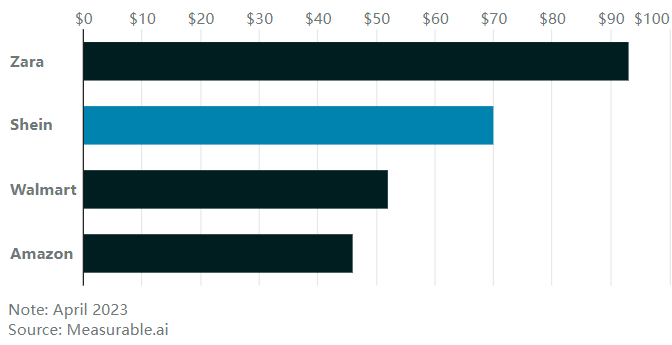

Kearney合伙人兼零售业行业分析师布莱恩·埃利格(Brian Ehrig)认为,不管商业模式是否有不同之处,消费者的支出都是有限的,他们在Shein消费1美元,传统零售商就会失去1美元收入。埃利格称,这一点经常被忽视,因为许多竞争对手低估了Shein顾客的购买力,根据Measurement.ai的数据,今年4月,Shein在美国的平均订单价值约为70美元,Zara为93美元,沃尔玛为52美元,亚马逊为46美元。

埃利格指出,另一个常见的误解是认为Shein只迎合低收入消费者。要想在Shein下订单,你必须有借记卡或信用卡,而这些是不太富裕的购物者过去一般难以获得的东西。

埃利格说:“随便去哪家折扣幅度很大的商店,你会发现很多人是用现金付款的,实际上,Shein的顾客更多是虽然称不上‘富裕’但有信贷渠道的人,而不是经济中底层20%的人。”

随着Shein向家居和美容领域扩张,该公司有可能进入塔吉特和沃尔玛等大型零售商以及亚马逊等电商公司已经占领的市场。亚马逊的发言人说,该公司将Shein视为合作伙伴,并指出Shein也在亚马逊上卖一些商品。该发言人还称,亚马逊的电商模式有自己的独特之处。

但这条独特的护城河可能不会一直存在。今年4月,Shein在巴西推出了一个第三方电商平台,并计划在美国和其他国家推出。Shein可以通过该平台引入当地卖家,缩短运输时间,同时还可以销售体积更大的商品。

在过去的三年里,一直有报道称Shein计划在美国上市,最新消息是,该公司目前正在为2023年下半年在美国上市筹集资金。KraneShares首席投资官布兰登·埃亨(Brendan Ahern)认为,通过IPO获得资金将帮助Shein继续发展业务,使其成为美国零售商更强大的竞争对手。

虽然Shein没有就IPO计划发表评论,但很明显,该公司正在努力扩大在美国的业务。为了缩短配送时间,Shein去年在美国开设了第一个配送中心,并计划在2025年之前再开设两个配送中心,该公司从中国发货的标准配送时间可能长达两周。

Shein不再像前几年那样回避美国媒体,并加大了在美国的招聘力度,唐伟于2022年加入Shein,在此之前他在一家媒体集团担任高管,并帮助促成了一系列备受瞩目的交易,包括2012年大连万达收购AMC娱乐公司以及21世纪初贝尔斯登(Bear Stearns)进军中国市场。

唐伟说:“美国是我们最重要的市场之一,也是我们最大的市场之一,所以我们对它给予了极大的关注。”

尽管做了这些尝试,但Shein成为美国零售行业一部分的道路还远不明朗。该公司被卷入的一系列环保和劳工争议以及窃取他人设计的指控,已经让一些购物者望而却步。

来自芝加哥的21岁发型师布雷吉·张伯伦(Brejaé Chamberlain)说:“如果Shein不解决这些问题,我可能最后会选择在亚马逊上购物,同时也会看看其他折扣店。”

张伯伦之前至少每个月都会在Shein的App上下一次单,该公司定期为她在TikTok账户上评论商品支付报酬,但她说自己现在正在重新考虑这种合作关系。另外三名接受《巴伦周刊》采访的消费者表示,他们也在考虑减少在Shein上购物,但目前这三位消费者还没有这么做。

但对Shein来说,更大的威胁可能正在华盛顿酝酿。和TikTok一样,和中国有关联的公司——尤其是那些能够收集用户重要数据的公司——正在被卷入中美之间日益紧张的关系之中。Shein已经引来了美国国会的围堵:在4月份举行的一次听证会上,专家作证说Shein的一些服装含有来自中国新疆的棉花,之后有议员致信美国证券交易委员会(SEC)要求暂停该公司在美国上市,直到能够证实Shein没有使用新疆的棉花;上周,一个由两党议员组成的小组提出了两项法案,要求改变允许像Shein这样的公司在从中国向美国运送价值低于800美元的包裹时避免缴纳关税的规定。

游说团体“关闭Shein”(Shut Down Shein)也在推动对Shein的抵制,该组织称,Shein能够以如此低的成本销售商品,是因为该公司违反了劳工法,并规避了数十亿美元的关税。

该团体执行董事查宾·费伊(Chapin Fay)说:“Shein的商业模式是反竞争的,其他希望与美国开展业务的跨国公司则不是这样,它们遵守法律,所以我们正在争取一个公平的竞争环境。”“关闭Shein”这个团体本身就是美国零售商其实确实很担心的证明。费伊没有透露哪些组织在为该团体提供资金,只说这是一个由美国品牌和人权组织组成的联盟。

Shein反驳了这些指控,称低价来源于精简库存和供应链管理。唐伟称,该公司要求其制造商签署行为准则,实施年度内部审计,并使用专有技术追踪商品材料的来源。

无论华盛顿的围堵接下来如何演变,Shein已经为颠覆性的国际零售商打开了进入美国市场的大门。以拼多多(PDD)去年9月推出的电商平台Temu为例,和Shein一样,Temu销售的大量低价商品都是直接从中国制造商那里配送到美国的,在2023年大部分时间里,Temu一直是苹果应用商店中下载量最大的App,根据Bloomberg Second Measure的数据,今年5月,美国消费者在Temu上的支出超过了Shein。

美中经济与安全审查委员会(U.S.-China Economic and Security Review Commission)政策分析师尼古拉斯·考夫曼(Nicholas Kaufman)在4月国会听证会的报告中指出,自2019年以来,有10多家中国零售初创公司复制了Shein的模式,它们都是为了在西方市场销售商品。考夫曼写道:“这类公司数量激增引发了这样一种担忧,即它们将依靠与Shein和Temu类似的有争议的做法来削弱竞争对手,并在美国站稳脚跟。”

KraneShares首席投资官埃亨说:“在社会达尔文主义盛行的世界上,只有强者才能生存。如果能挺过一个难关,你就能挺过更多难关,然后你就站到了‘最高处’。”

Shein已经成为第一家在全球取得巨大成功的中国零售商,能否站上世界舞台的‘最高处’仍不确定。但可以肯定的一点是,Shein有潜力成为一个“顶级掠夺者”,竞争对手要开始小心了。