深度解析:日本消费税制度详解(JCT)

3386

3386想系统掌握亚马逊广告的投放逻辑与底层闭环?

近期,日本JCT注册量已经超过三百万,但仍然有很多卖家对日本JCT不太了解,不确定是否需要注册。在这里,我们整理并梳理了一些关于日本JCT的详细知识,以帮助大家更深入地理解日本消费税(JCT)。

一、了解日本消费税(JCT)和"合规发票留存制度"

日本消费税(JCT):这是一种在购买商品时由消费者支付的税款。在商品的生产和销售过程中,每次销售都会追加消费税到商品的销售价格上,最终由消费者承担。

合规发票留存制度:自2023年10月1日起,新的JCT制度——合规发票留存制度将生效,即卖家需要在提供发票时包含其JCT注册号。这对于需要进行税务抵扣的消费者来说至关重要,因为他们需要合规的发票来进行税务申报和抵扣。近期,日本国税厅已经对提交JCT发票号申请的时间进行了灵活处理,根据新规定,卖家只需在2023年9月30日之前提交注册申请,即可在2023年10月1日成为合规开票商。

二、了解亚马逊的奖励计划:

为了帮助卖家更好地遵守日本的税收法规,亚马逊提供了JCT(日本消费税)注册奖励计划。在此计划中,卖家需要在5月30日之前回复亚马逊提供的官方JCT奖励日志,附上注册凭证(签订合同/注册证明截图),并交给客户经理。在8月1日之前,提交JCT注册号的日本站卖家将进行验证,验证成功后即可获得奖励。早注册的机会将获得更高的补贴。

三、了解JCT注册所需材料和流程:

所需材料:

法人身份证扫描件。

营业执照扫描件。

店铺链接或截图。

申请表。

申报过程中可能需要的其他相关资料等。

注册时效:通常需要2-3个月,具体时间取决于税务局的代理情况。

申报周期:一般为年度申报,每年进行一次。

申报截止日期:应税期结束后的次日起的两个月内。

注册流程:

卖家向税务代理提交材料进行注册。

日本税局进行注册处理。

等待税局处理完成。

税局将分发法人番号。

卖家提交授权代理申请。

激活JCT注册号。

在销售平台上传相关信息。

四、了解是否有注册JCT的义务:

自愿注册:企业可以自愿注册JCT,即使之前未有注册义务。这有助于企业成为合格的开票人,吸引更多企业订单。

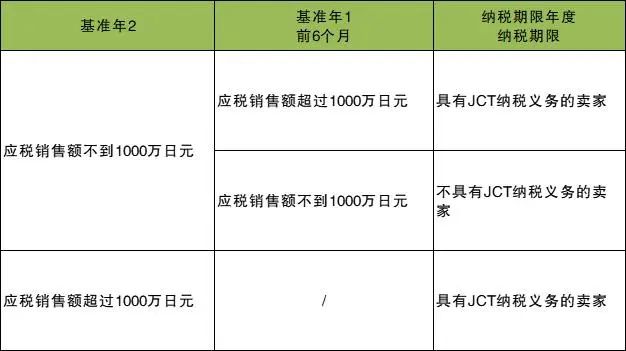

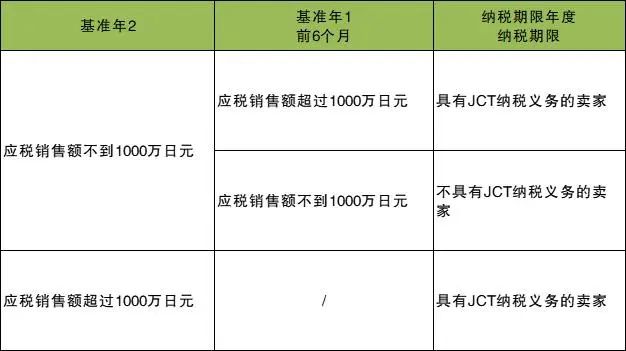

强制注册:如果企业的销售额在基准年度达到1000万日元以上,就需要强制注册JCT和进行消费税申报。

基准年:基准年度的计算取决于公司类型,如个体户、合资公司或日本公司。

基准期销售额判定:符合一定条件,即需要注册JCT,并有义务按规定缴税。这些条件包括销售额超过1,000万日元、基准年上半年销售额超过1,000万日元,或公司注册资本金在1,000万日元以上。

五、了解注册JCT的优势:

自愿注册:成为合规发票登记商,可以吸引更多企业订单,尤其是来自海外企业买家的订单。

已有注册义务:可以吸引更多有税务抵扣需求的企业采购订单,因为合规发票留存制度生效后,会在发票上显示卖家的JCT注册号,以确保买家能够抵扣税费。

合规申请JCT进项抵扣:一旦卖家合规,可以提供合规的票据用于申请税务抵扣,有助于进行销项申报和进项税务抵扣。

提醒:如果不提供JCT注册号,购买您商品的买家可能会避免购买,因为他们无法获得合规发票用于税务抵扣,这可能导致退单和买家流失,对店铺销量产生不利影响。

六、了解不注册JCT的影响:

没有JCT号的卖家无法提供合规的发票,可能会导致消费者的投诉,对店铺绩效产生不良影响。

从2023年10月1日起,如果卖家的发票中不包含JCT注册号,买家将失去JCT进项抵扣的资格,导致买家需要支付更多的税款,可能会避免从这些卖家购买商品,从而影响店铺销售额。

近期,日本JCT注册量已经超过三百万,但仍然有很多卖家对日本JCT不太了解,不确定是否需要注册。在这里,我们整理并梳理了一些关于日本JCT的详细知识,以帮助大家更深入地理解日本消费税(JCT)。

一、了解日本消费税(JCT)和"合规发票留存制度"

日本消费税(JCT):这是一种在购买商品时由消费者支付的税款。在商品的生产和销售过程中,每次销售都会追加消费税到商品的销售价格上,最终由消费者承担。

合规发票留存制度:自2023年10月1日起,新的JCT制度——合规发票留存制度将生效,即卖家需要在提供发票时包含其JCT注册号。这对于需要进行税务抵扣的消费者来说至关重要,因为他们需要合规的发票来进行税务申报和抵扣。近期,日本国税厅已经对提交JCT发票号申请的时间进行了灵活处理,根据新规定,卖家只需在2023年9月30日之前提交注册申请,即可在2023年10月1日成为合规开票商。

二、了解亚马逊的奖励计划:

为了帮助卖家更好地遵守日本的税收法规,亚马逊提供了JCT(日本消费税)注册奖励计划。在此计划中,卖家需要在5月30日之前回复亚马逊提供的官方JCT奖励日志,附上注册凭证(签订合同/注册证明截图),并交给客户经理。在8月1日之前,提交JCT注册号的日本站卖家将进行验证,验证成功后即可获得奖励。早注册的机会将获得更高的补贴。

三、了解JCT注册所需材料和流程:

所需材料:

法人身份证扫描件。

营业执照扫描件。

店铺链接或截图。

申请表。

申报过程中可能需要的其他相关资料等。

注册时效:通常需要2-3个月,具体时间取决于税务局的代理情况。

申报周期:一般为年度申报,每年进行一次。

申报截止日期:应税期结束后的次日起的两个月内。

注册流程:

卖家向税务代理提交材料进行注册。

日本税局进行注册处理。

等待税局处理完成。

税局将分发法人番号。

卖家提交授权代理申请。

激活JCT注册号。

在销售平台上传相关信息。

四、了解是否有注册JCT的义务:

自愿注册:企业可以自愿注册JCT,即使之前未有注册义务。这有助于企业成为合格的开票人,吸引更多企业订单。

强制注册:如果企业的销售额在基准年度达到1000万日元以上,就需要强制注册JCT和进行消费税申报。

基准年:基准年度的计算取决于公司类型,如个体户、合资公司或日本公司。

基准期销售额判定:符合一定条件,即需要注册JCT,并有义务按规定缴税。这些条件包括销售额超过1,000万日元、基准年上半年销售额超过1,000万日元,或公司注册资本金在1,000万日元以上。

五、了解注册JCT的优势:

自愿注册:成为合规发票登记商,可以吸引更多企业订单,尤其是来自海外企业买家的订单。

已有注册义务:可以吸引更多有税务抵扣需求的企业采购订单,因为合规发票留存制度生效后,会在发票上显示卖家的JCT注册号,以确保买家能够抵扣税费。

合规申请JCT进项抵扣:一旦卖家合规,可以提供合规的票据用于申请税务抵扣,有助于进行销项申报和进项税务抵扣。

提醒:如果不提供JCT注册号,购买您商品的买家可能会避免购买,因为他们无法获得合规发票用于税务抵扣,这可能导致退单和买家流失,对店铺销量产生不利影响。

六、了解不注册JCT的影响:

没有JCT号的卖家无法提供合规的发票,可能会导致消费者的投诉,对店铺绩效产生不良影响。

从2023年10月1日起,如果卖家的发票中不包含JCT注册号,买家将失去JCT进项抵扣的资格,导致买家需要支付更多的税款,可能会避免从这些卖家购买商品,从而影响店铺销售额。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告