半年狂揽70亿,安克也焦虑

如果跨境电商也有热词广场,那么“品牌化”必然牢牢霸占最醒目的中央。

由走量的贴牌打法转型精细化品牌路线,是近几年的行业主流。但品牌模式之间亦有不同,有人在独立站的私域生态中肆意生长,也有人扎根于第三方平台的公共土壤。若论最具代表性的案例,前者无疑是SHEIN,后者当属安克。

二者在诞生之初便毅然踏上迥然相异的赛道,但追逐的都是一致的品牌终点线,也因此同是在狂飙半途后遭逢转型隘口——SHEIN快时尚品牌业务增长放缓,逐渐平台化探寻新的增长点;而安克华丽的业绩曲线背后,同样囿于护城河不够坚固的焦虑之中。

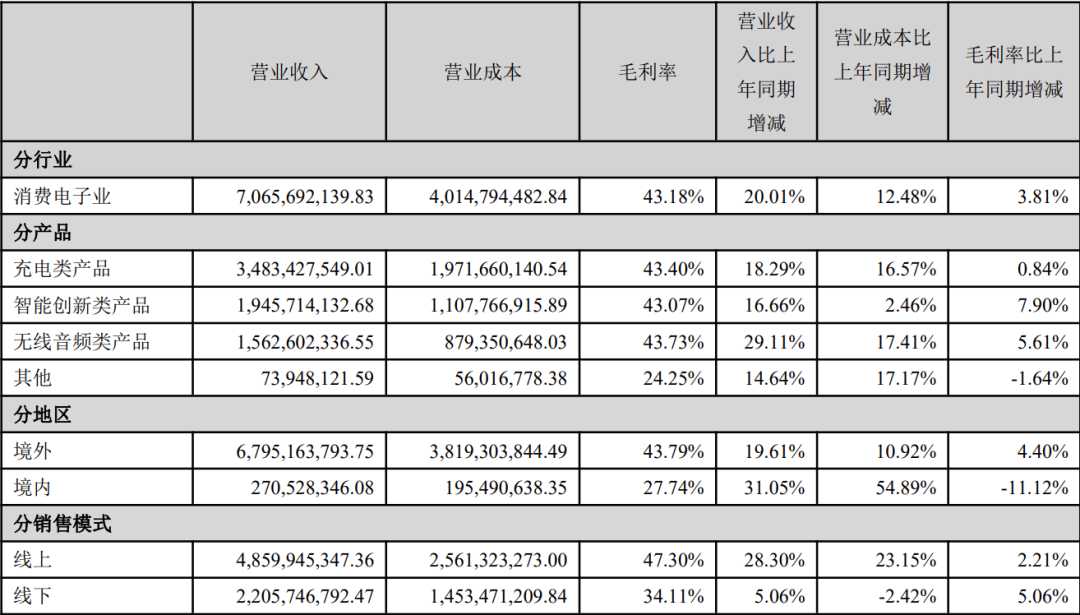

当一众头部大卖相继披露完上半年度出海战果,安克创新这一“重量级选手”终于姗姗来迟:报告期内,其实现营收70.66亿元,较上一年同期增长20.01%;归属于上市公司股东的净利润为8.20亿元,同比增长42.33%。

2021年,安克在封号潮下逆风翻盘,首度突破百亿年营收大关的盛况犹在昨天,转眼之间,如今其仅仅半年便已斩获超70亿营收,业绩狂飙之势不可不令人喟叹。

而在一连串华丽数字之中,安克的独立站业务却光芒难掩——半年实现营收4.56亿元,同比飙涨112.59%,已然超车除亚马逊以外的第三方平台业务。虽然其体量于安克商业帝国中尚只是冰山一角,但作为现阶段增速最快的业务,发展潜力已势不可挡。

▲图片来源于安克创新报告

之所以将目光聚焦于体量仅有6.46%的独立站业务,或许还要追溯到3C配件行业,从安克的发迹史说起。

行走跨境江湖一大共识——低价低频、速生速死是消费电子门派难以抹灭的传世烙印。又有高人云:“华强北打个喷嚏,全国电子市场都要感冒。”

面对这样一个迭代频繁,生命周期较短的赛道,最早一批诞生于华强北的淘金者信奉的无一不是捞快钱的短期主义:贴牌代工,低价内卷。

而在靠廉价供应链走量的华强北大流中, 安克是一个比较特殊异类 ,在那个山寨泛滥、白牌横行的年代,安克很早便萌生了品牌长期主义的价值观,而将其付诸实践的关键一步,便是扎根于亚马逊这片蕴藏庞大流量养分的土壤。

最初,安克靠在亚马逊贴牌销售探寻深耕品类,逐步缔造Anker的品牌雏形。而伴随着iPhone 4开启智能手机新纪元,安克很快便寻找到了那个可以驾驭的领域——充电配件。

这实际上是一个技术壁垒低,又缺乏溢价空间的品类。然而当亚马逊上同类目价格战血流成河时,安克便已活用SEO算法巧夺流量位;当多数竞争对手尚停留在搬运华强北产品的阶段时,安克便已开启自研模式,构建产品竞争壁垒。

这样一个质量过硬、深耕产品力的品牌,顺理成章地得到了亚马逊官方的“偏爱”。也正是因为平台扶持、苹果背书以及最重要的自身产品优势,安克成功甩开了亚马逊其余竞品一大截身位,跻身标杆性品牌。

事实证明安克的品牌策略极具前瞻性目光。当一众从华强北走出的3C大卖靠走量模式一夜暴富时,命运的齿轮便开始转动,直至2021年封号潮爆发,世界线回收,最终吞下其苦果。而坐拥品牌护城河的安克,则在大规模封号惊涛骇浪中岿然不动。

但这也并不意味安克能高枕无忧,封号震荡使之更为深刻地意识到摆脱亚马逊依赖症的必要性。随着平台卖家体量疯涨,握于亚马逊手中的引线也越收越紧。

同平台的深度捆绑意味着更高的风险性,一着不慎满盘皆输,封号潮前车之鉴早已言明。还有很重要的一部分原因是,安克的目标是成为一个全球化的品牌,自然不甘于局限在亚马逊线上这一方寸之地。

为此,安克的第三方平台阵地从亚马逊拓展至eBay、沃尔玛等电商平台,销售渠道由线上延伸至线下。但这还远远不够,掌握品牌话语权,沉淀私域的流量生态,是安克贯彻长期主义精神所必须要走的路。

从安克最新的财报来看,其亚马逊依赖症正在逐渐减弱。截至上半年 ,亚马逊销售收入占总营收比例为55.87%。而相对应地,其独立站业务则正处于高速增长的爆发期。这样的变化对于安克的品牌战略布局而言,是一个积极的讯号。

华丽的营收曲线背后,安克也有自己的发展焦虑。摆脱亚马逊依赖症、重押独立站固然是其战略重心,也是亟需突破的一大关卡,但这种焦虑实际上更多来自于所营品类本身。

安克创始人阳萌曾反复强调一个“浅海理论”:如果将消费电子视作一片汪洋大海,那么多数品类将聚集在浅海领域,少部分位于深海区。诸如充电配件、蓝牙耳机这样低价低频的品类便身处浅海,而高价高壁垒的手机、电脑等产品则归于后者。

从出海早期安克便坚定选择了品牌化这样一条高风险高难度的道路,但又极富自知之明地避开在深海区硬碰硬,入局更易驾驭的浅海品类——既有市场需求又不至于过热,保留一定的创新空间。

很显然,安克的逻辑一是更早,在市场品牌观念缺失的阶段抢先孕育品牌雏形;二是更好,靠过硬的质量和领先的技术力撕掉低价劣质的标签;三是更快,浅海品类低技术壁垒的特性也意味易攻难守,只有永远快人一步才能避免溢价空间被侵占,守住唯一的生态位。

然而安克的焦虑也来源于此,浅海品类由上至下都逃不开同一个天花板的局限,即便跑在第一也无法高枕无忧。一个较为直观的案例,作为业内首个应用氮化镓技术的充电品牌,安克成功造出一系列标杆性爆款,但这一技术很快便被同行攻陷。

为此,安克拒绝捆绑在单一品类上,正如其创始人在采访中所言,其品牌战略效仿的是宝洁,由容易驾驭的领域循序渐进向复杂领域爬坡,每个类目都打造一个具有领先价值的品牌。

这套策略其于2015年便开始践行,现如今,安克的触角已经从充电延伸至智能创新、无线音频等多个领域,形成由Anker、soundcore、eufy、Nebula、AnkerWork、AnkerMake六大品牌组成的全球化品牌矩阵。

从安克的上半年度报告来看,目前充电类产品仍是其核心收入来源,占据了总营收的半壁江山,智能创新类和无线音频类的占比则分别为27.54%以及22.12%,整体而言其对主营充电品类的依赖性正在逐年削弱。

▲图片来源于安克创新报告

然而如上文所述,安克的目标在于每个赛道均造出领导性品牌。提及安克,最先浮现的往往是充电宝标签,再论及亚马逊TOP充电品牌,Anker同样呼之欲出。

目前安克已然先后涉足扫地机器人、智能安防、智能宠物、投影仪等丰富领域,其中也不乏杀至头部,但却始终未能复刻同Anker一样的现象级爆品。

如在智能清洁领域,安克的扫地机器人品牌便经历了从仅次于国外龙头iRobot,到一步步被国内出海品牌科沃斯、石头科技等超车。

浅海区的各个细分领域永远不缺乏专注深耕的小巨头,安克不断探索和布局新的智能硬件品类,疯狂加码投资诸多潜力赛道的佼佼者,企图形成一系列具有市场竞争力的拳头产品矩阵,成为不只是充电宝类目,而是消费电子行业的全球化龙头。

为了实现这一目标,安克很善于利用自身的领先优势:深耕多年的品牌力以及渠道竞争力,同时其也深知后端研发模块的不足。

对此安克也很明确战略方向:一是发展优势品类的基础上持续聚焦重点战略品类,从目前其重点品类已由原先20-30个调整至10余个;二是挣脱下游销售端和上游供应端的掣肘,前者意味着降低亚马逊卡脖子风险,后者则是摆脱供应商依赖,拉升前段研发能力。

从安克的上半年度报告来看,目前这两大战略方针都卓有成效,但最终若想突破浅海区的“心魔”,是一场漫长艰苦的战役。

安克的故事开始于亚马逊,爆发于浅海区,但是在更深的海域仍藏有更多的可能性。身处充电宝王座的安克,仍在寻找自己的下一个Anker。