iOS14.5之后首份渠道报告来了!2021年应该怎么做增长?

5630

56302021 年 10 月 19 日,AppsFlyer 正式发布了《广告平台综合表现报告》第十三版(以下简称报告)。此次报告与以往会有明显的不同,主要原因还是 iOS14.5 推送后,IDFA 新政实施,导致整个移动广告生态都发生了变化。

因此,最大的一个变化是,除了以往的留存、IAP、IAA、再营销和增长五大指数,第 13 版报告新增了 SKAN 指数,也就是一共可以看到 6 个指数。

另外,也是因为 IDFA 新政正式推行的时间的原因,统计时段比以往略显复杂。以往各榜单排名的源数据基本上都是半年期(1-6 月、7-12 月)。但这一次,SKAN 指数统计的是最新的 8 月 1 日至 9 月 30 日来自 3000 多个 App 的 SKAN 数据;留存、IAP、IAA 数据,Android 端取自 2021 年上半年数据,iOS 端取自 2021 年 6 月 1 日至 8 月 1 日期间授权 ATT(App Tracking Transparency)的设备的数据;增长指数和再营销指数,则因为需要对比,仅有 Android 端 2021 年上半年的数据。

Tip1:为什么统计时间范围都不一样?

乍一看数据的统计时间段有点复杂,在此简单解释下。2021 年 4 月 26 日,随着 iOS 14.5 上线,苹果正式强制实施其 ATT 框架。在该框架下,任何出于数据跟踪或广告相关目的收集和分享用户数据的 App,都必须向用户显示跟踪授权弹窗。获得用户的许可,才能访问用户的 iOS 广告 ID (即 IDFA),当用户勾选了拒绝广告追踪后,原有的基于 IDFA 的归因模型将会失效,因此 iOS 端选择了 IDFA 新政实施后授权用户的数据,相应的统计时间范围做出了如上调整。另外,IDFA 新政导致 iOS 端的增长和再营销发生巨变,所以此次增长和再营销指数只涵盖 Android 端。

Tip2:虽然有局限性,但也只好依赖 SKAN 指数判断 iOS 投放效果。

SKAN,其实是苹果为了配套 ATT 框架生效,给出的官方归因解决方案 SKAdNetwork,用于跟踪和归因应用安装及安装后的活动。SKAN 是确定性归因,对广告转化的数据判断较为精准,因为不使用 IDFA,用户是否授权 ATT 都没有影响,同时用户数据不能被共享,也在一定程度保护了用户隐私。但 SKAN 也存在明显的短板,比如转化回传有延时,影响投放素材的时效性,不利于广告主配置成本和调整预算,没有可共享的 ID,再营销很困难……

但不管怎么说,新政前的日子一去不复返,AppsFlyer 基于 SKAN 归因的安装量、在各个平台统计到的的 App 数量等因素对媒体渠道进行了排名,发布了 SKAN 指数榜单。该榜单也能在一定程度上反映出各广告渠道对全新机制的自我调节能力,所以 SKAN 指数,也可以在现阶段作为 iOS 端投放的一个参考吧。

Tip3:榜单怎么看?

媒体会提前看到 Index 报告,说实话,相较于往年,感觉今年的的交互 UI 更清晰一些。

首先,如上文所述,会有 6 个指数,分别根据不同的维度去衡量广告渠道的效果,从名字上也可以看出来,基于苹果官方归因解决方案的、衡量 iOS 投放效果的 SKAN 指数;判断留存、IAP、IAA 效果的 3 个指数,以及增长和再营销。

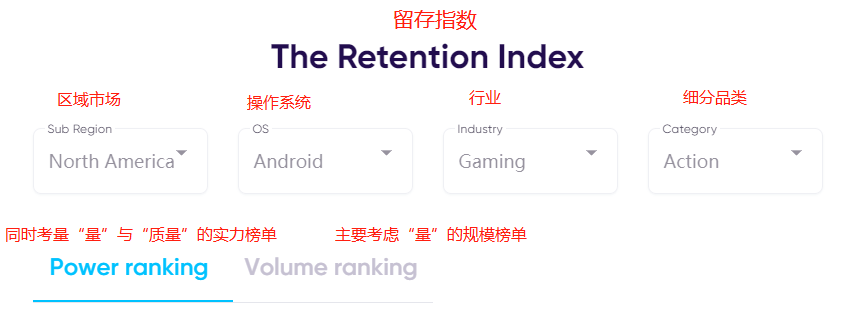

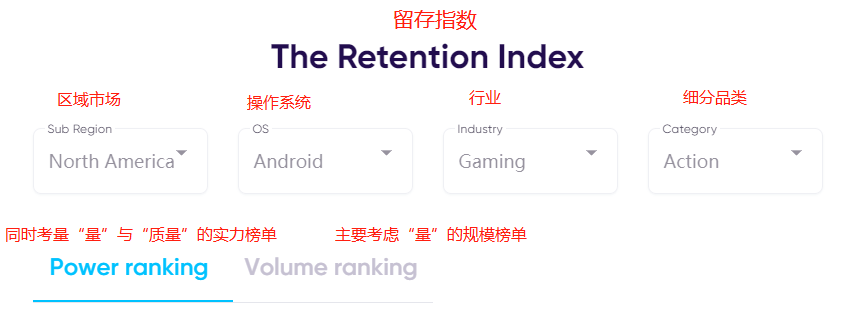

而 SKAN、留存、IAP、IAA 每个指数下,都会根据不同的考量分别给出 2 个榜单,规模榜单和实力榜单,前者主要考虑“量”、后者也综合考量“质量”。留存、IAP、IAA 和再营销 4 个指数,支持按照不同区域市场和不同 App 品类的情况去查看。上个图。

基于上述变化,我们会看到这一般的 Index 会有很多变化,以下为“剧透”,感兴趣的同学可以下载完整报告:

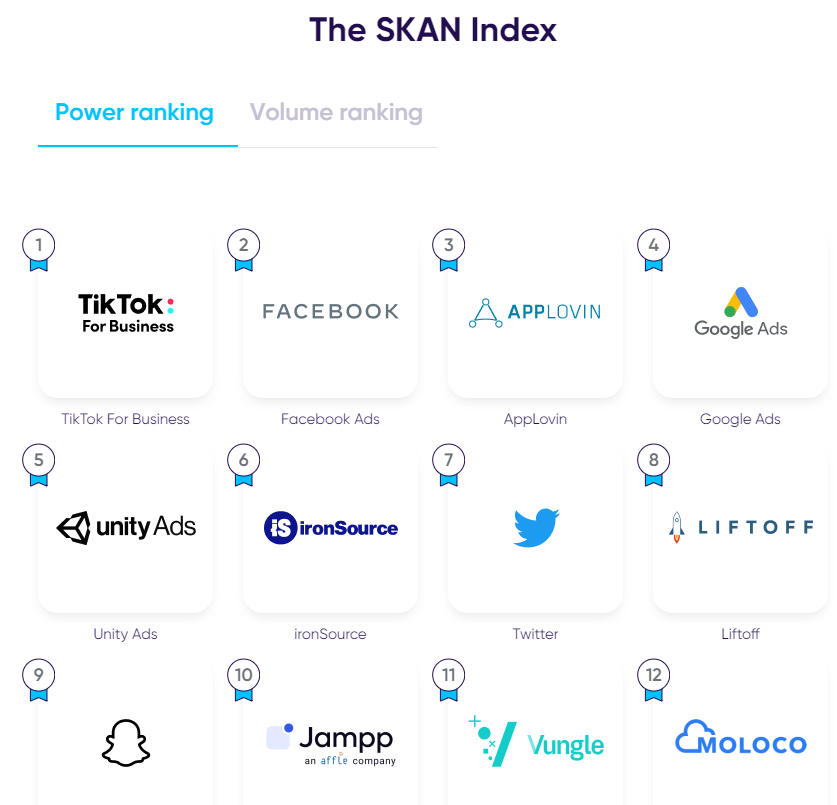

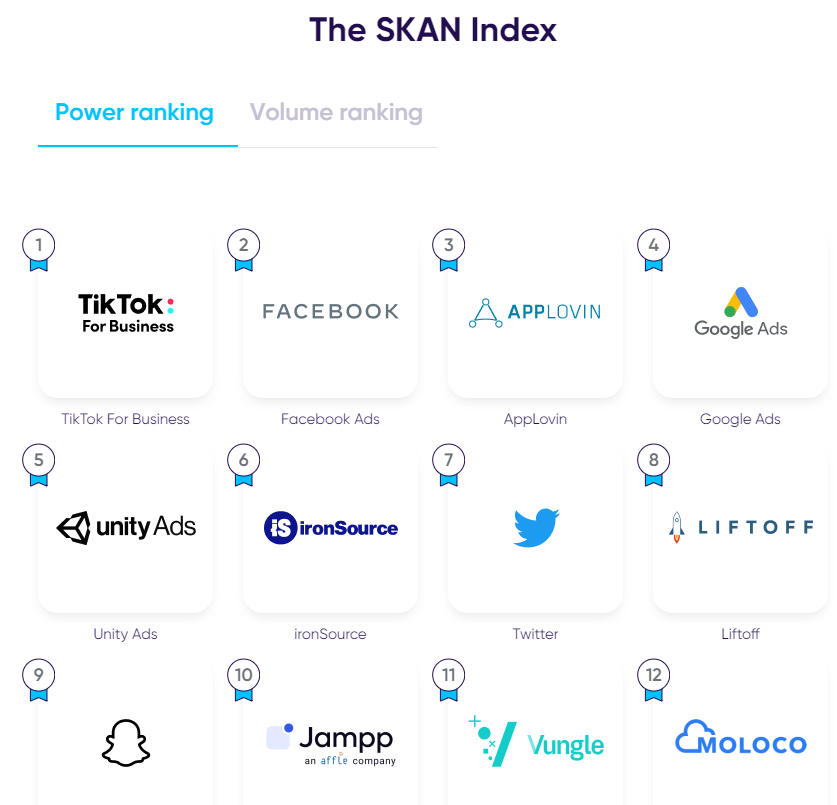

1、TikTok For Business(下面简称 TTFB)登顶了 SKAN 实力榜单,超过了 Facebook;

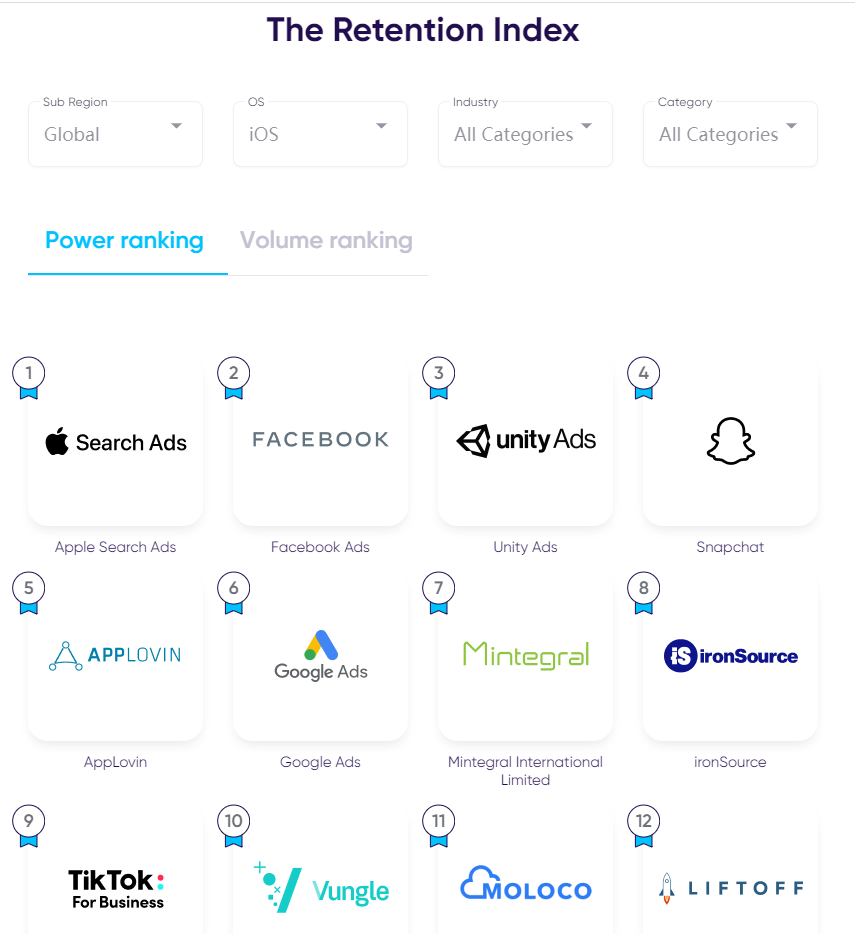

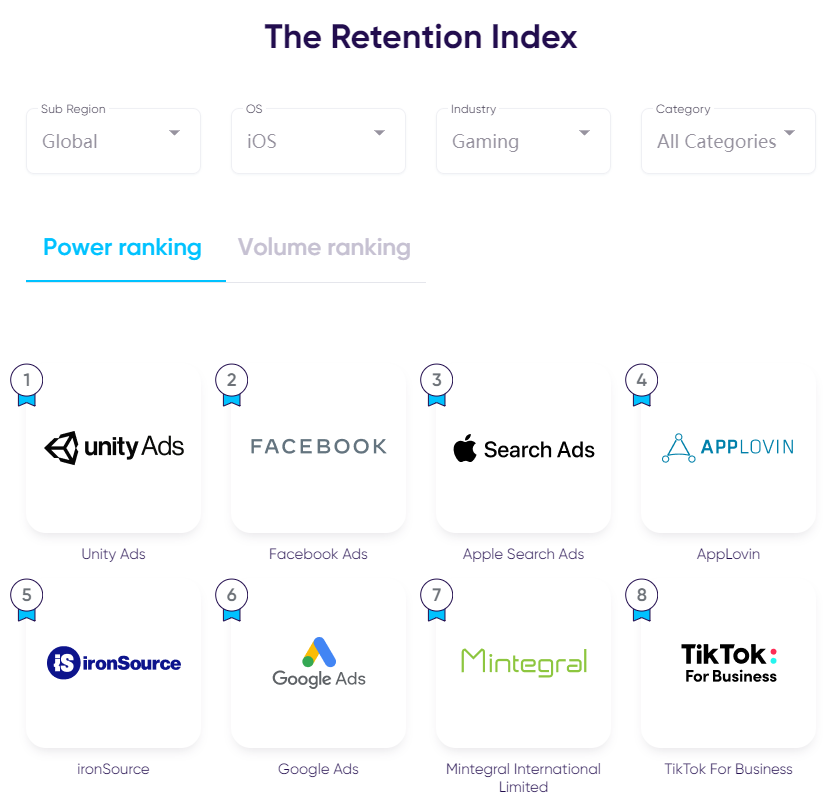

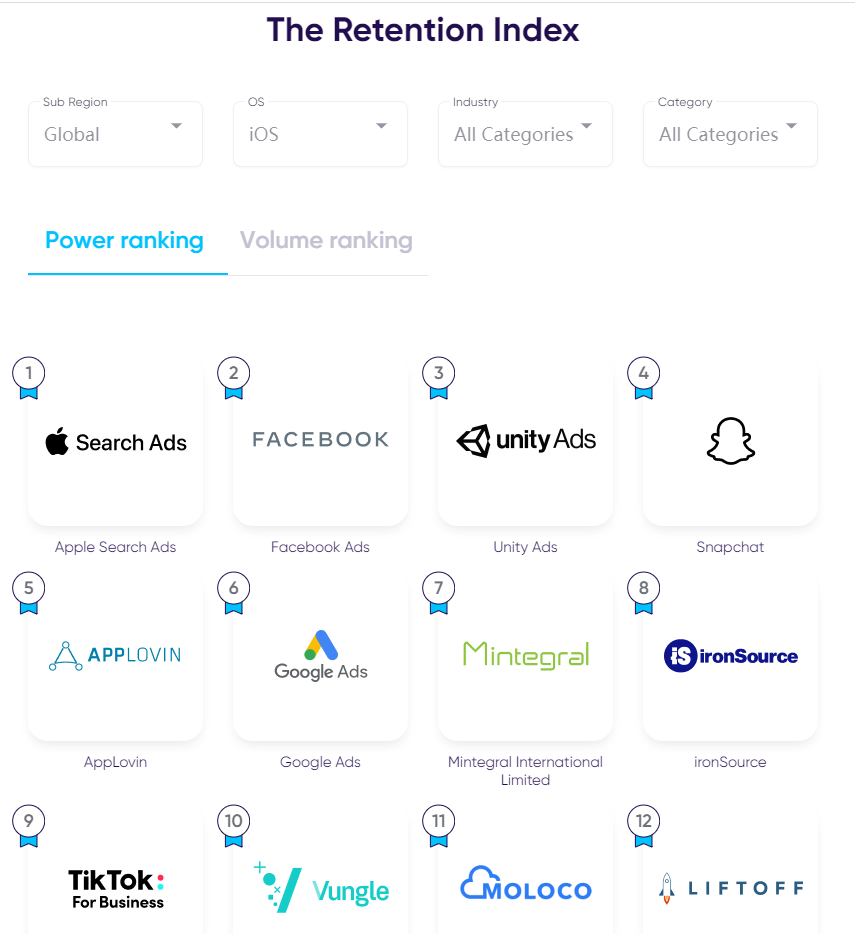

2、iOS 端,苹果“不意外地”拿到了留存和 IAP 冠军;

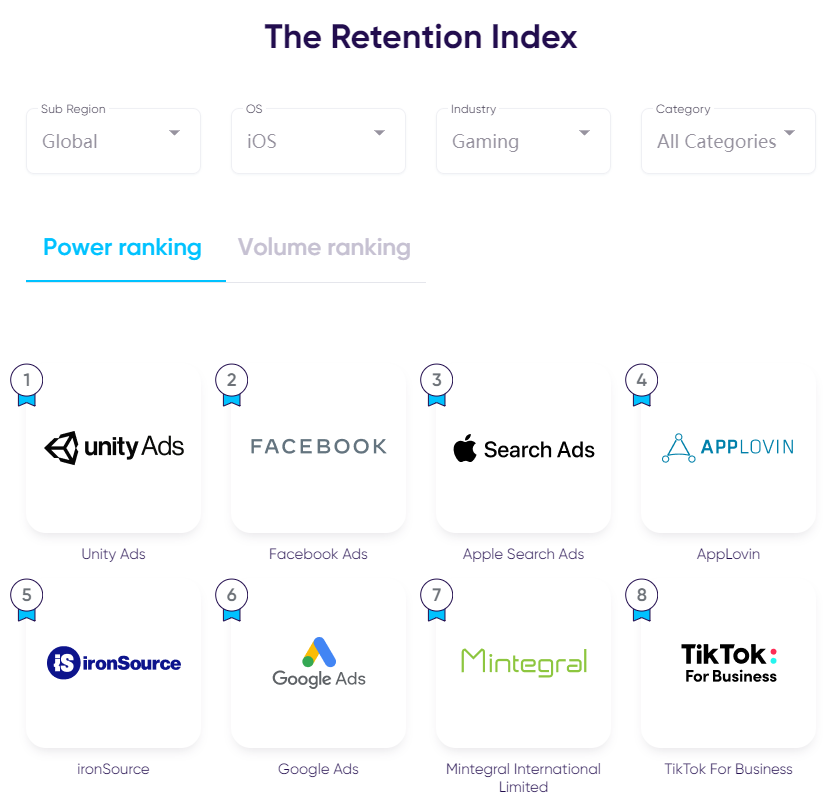

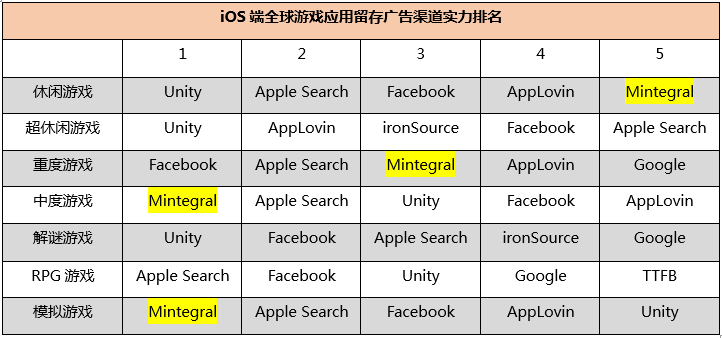

3、不论是 iOS 端还是 Android 端,汇量科技旗下的广告平台 Mintegral 在游戏领域的表现都非常抢眼,俨然一副 Top5 平台的“架势”;

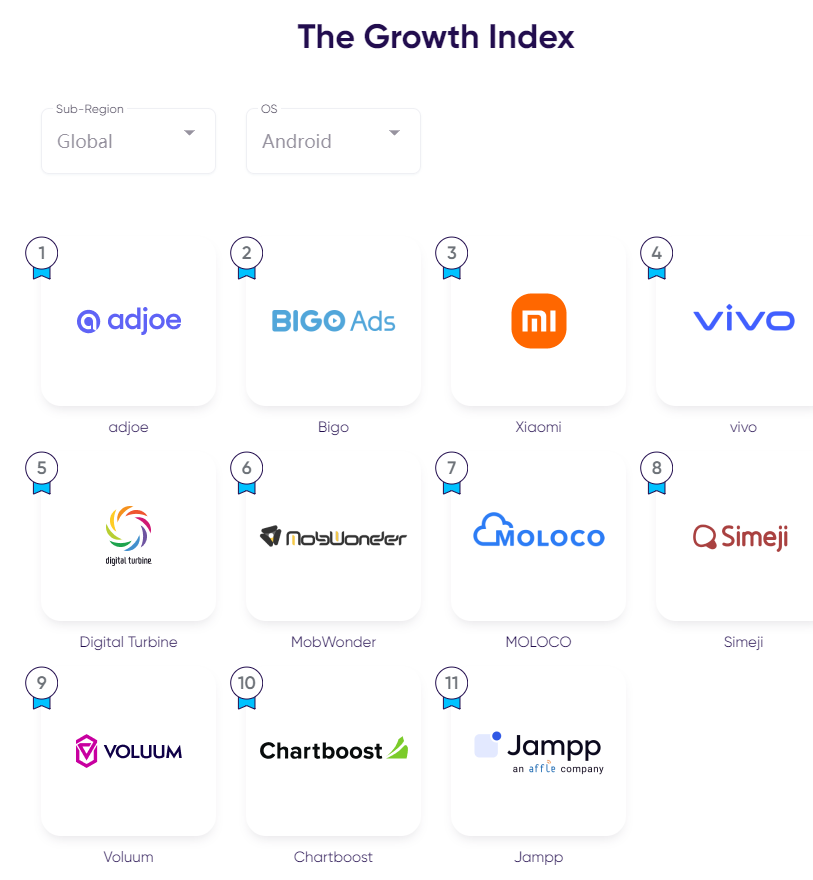

4、增长最快的平台里面,Top4 有 3 个来自中国,而且除了之前我们看到的手机厂商旗下的广告平台,看到了更多中国平台的身影,例如 BIGO Ads、百度旗下的日文输入法 Semeji。

下面,我们主要去分 iOS 端和 Android 去看下今年这版报告释放的信号。

我们先来看 iOS 端的 SKAN 指数,Tik Tok For Business(简称 TTFB)夺得 SKAN 指数实力榜单桂冠,Facebook 位列第二。虽然在规模榜上 TTFB 是第五名,但能登顶实力榜展现出了 TTFB 更靠漏斗底层的转化效果和平台的调节能力。

之前的霸主 Facebook,受到 IDFA 新政影响较大,但由于平台投放的 App 数量最多,数据回传量最大,摘得 SKAN 规模榜榜首,Facebook 表示将会推出新工具,应对挑战。

留存指数上,一直在 iOS 端掌握优势的 Facebook,此次让位于 Apple Search Ads(简称 ASA)。ASA 是苹果官方的应用商店付费广告,用户在 App Store 搜索时,广告主可以在搜索结果的顶部推广 App。数据显示,IDFA 新政生效后,大量营销人员转向 ASA 推广 iOS APP,ASA 的流量在七周内超过了 2020 年下半年的六成。无论是在非游戏还是游戏领域,ASA 都在增长,在日韩、中东、西欧、北美的休闲游戏实力榜拿下了第一名的成绩。

Unity Ads 和上次一样是留存实力榜的季军,但它在游戏领域,是留存指数最高的媒体渠道。尤其是在动作、休闲、超休闲和解谜类别表现突出,在超休闲赛道更是拿下七大地区的第一名。其实在 2020 年下半年,Unity 就表现出了明显的增速,在游戏领域留存榜位居第二,仅次于 Facebook。

前三甲之外,Snapchat 和 TTFB 此次在留存上给人带来了惊喜。Snapchat 在 iOS 端留存实力榜单的成绩,由 2020 年下半年的第十猛进至第四名。这主要是由非游戏领域的增长带动,其实在 2020 年下半年 Snapchat 在非游戏领域就表现出了很好的留存效果,而且过去一年平台上活跃用户大幅增长。根据该公司 7 月发布的第二季度财报,Snapchat 的日活用户数量达到了 2.93 亿,第二季度增加了 1300 万,同比增长 23%,是公司成立以来增长最大的季度。此外,TTFB 在 iOS 端进入了留存指数实力榜前十,由之前的第 13 名挺进到第 9 名。同时笔者注意到 ironSource 在留存上有所退步,从第四名跌落至第八。

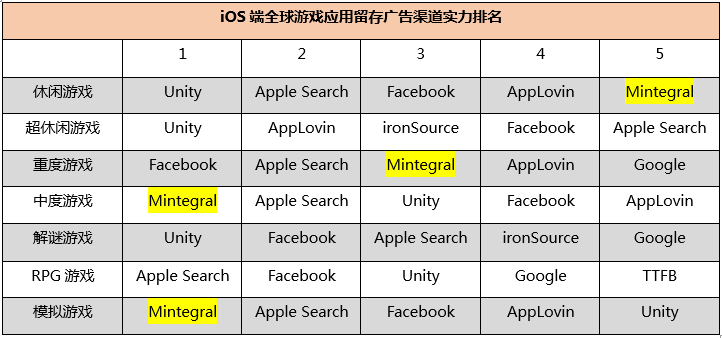

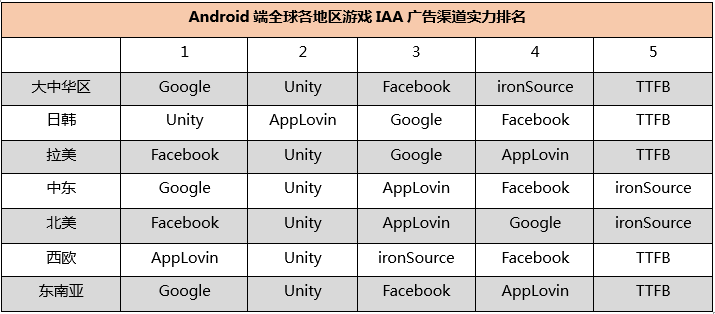

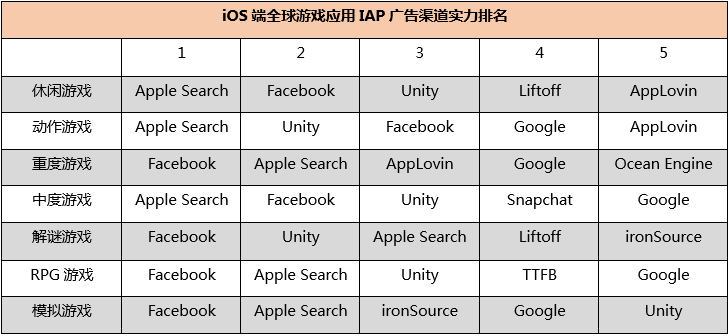

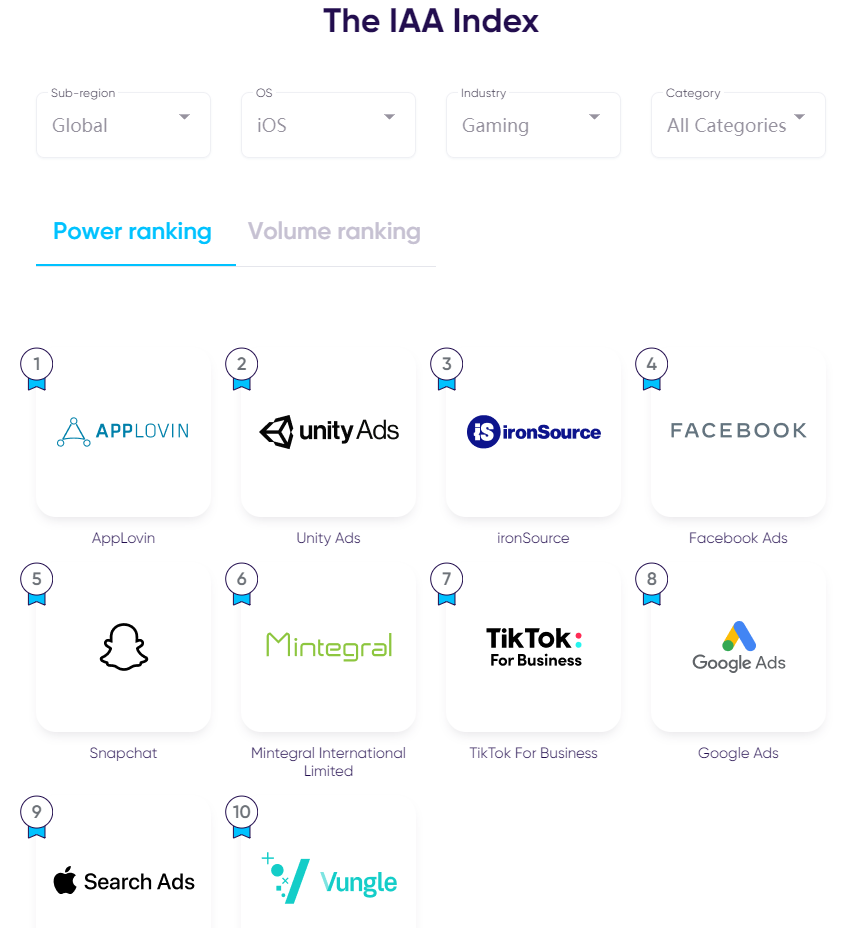

在游戏领域,笔者进一步根据游戏类别对报告中 iOS 端广告渠道实力排名进行了整理,供读者参考,详见下表。

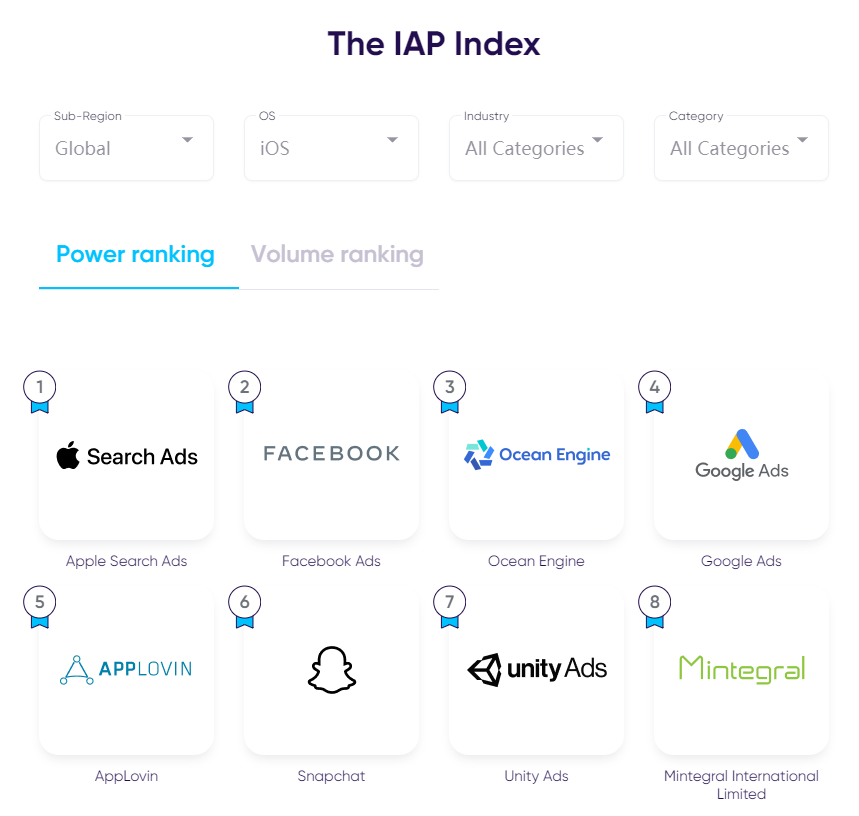

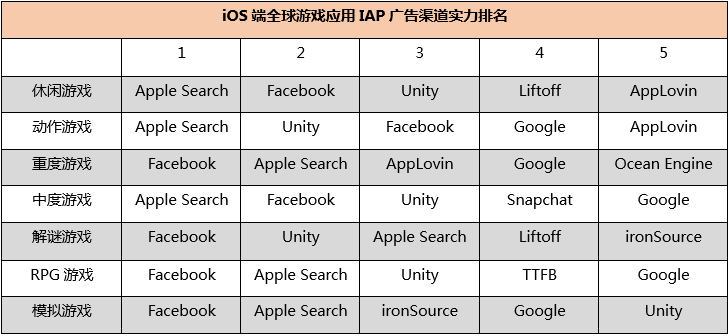

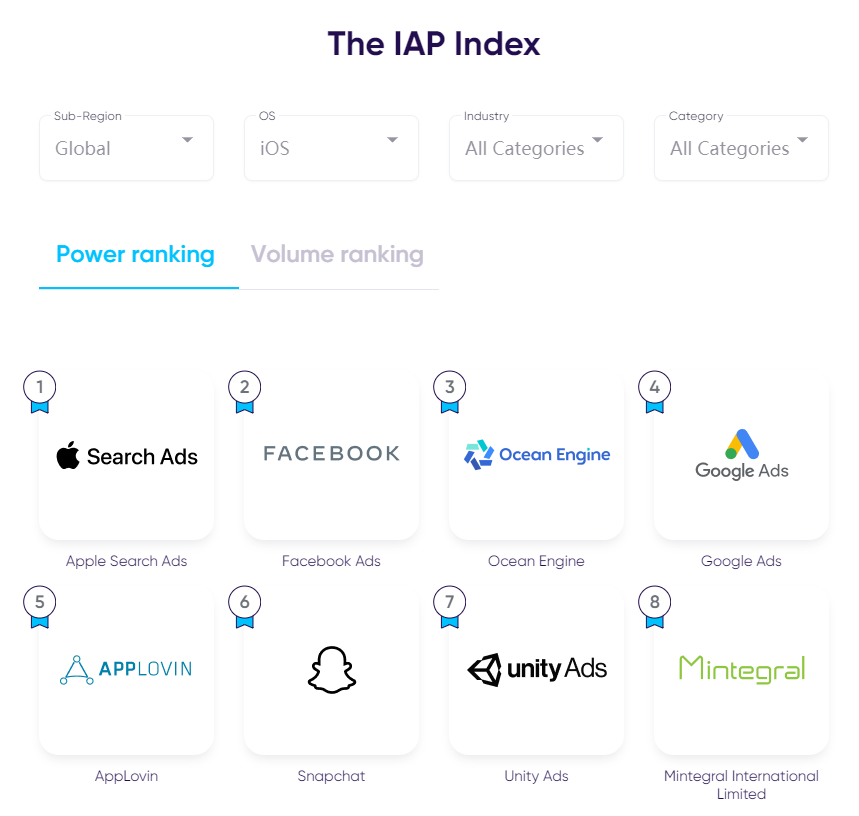

iOS 端 IAP 指数中,ASA 同样赶超 Facebook,夺得双榜桂冠。但在游戏领域,Facebook 依然是第一。

细分来看,笔者注意到以下几点。

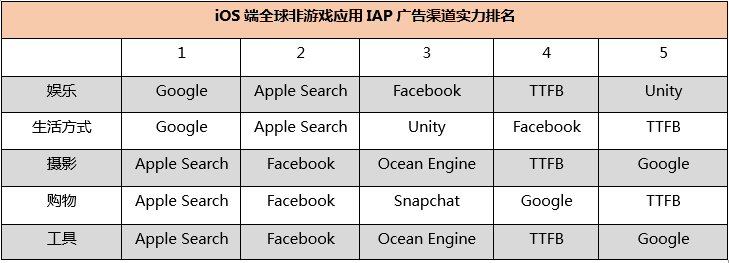

1. Google 在非游戏领域的娱乐和生活方式类别位居第一;

2. TTFB 在 RPG 游戏和在非游戏领域的摄影和购物类别取得增长,全部进入前五名;

3. Snapchat 在购物赛道表现优异,在全球电商实力榜位列第三,仅次于 ASA 和 Facebook,这也是得益于该平台的广告互动性较强。

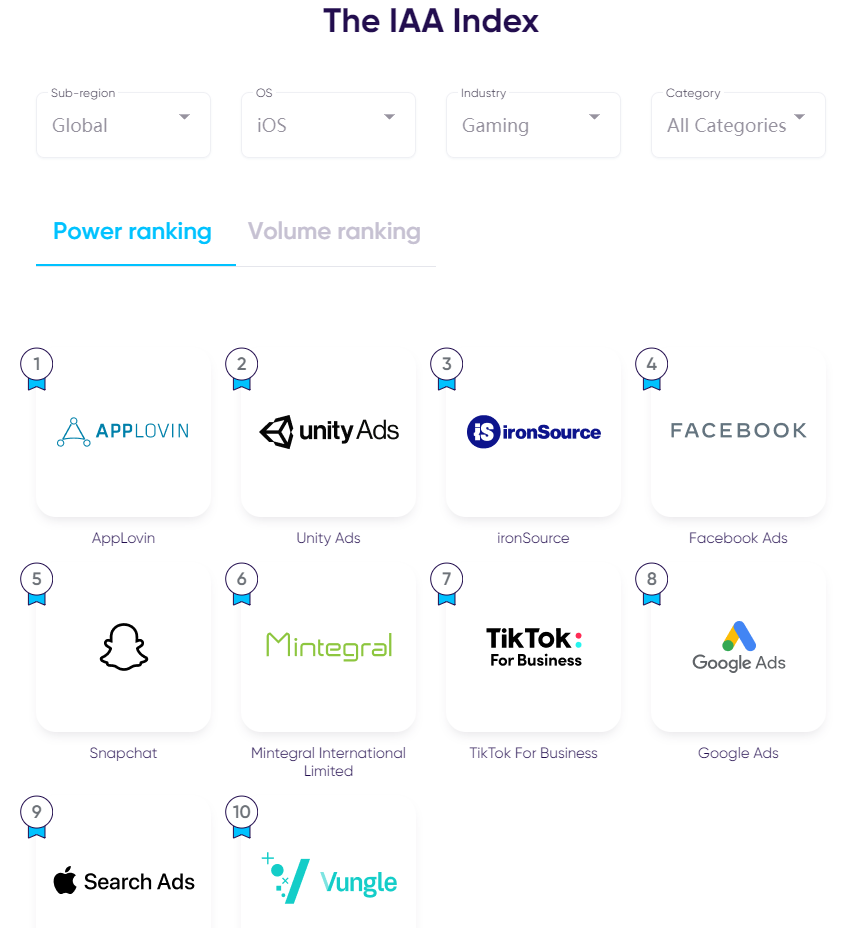

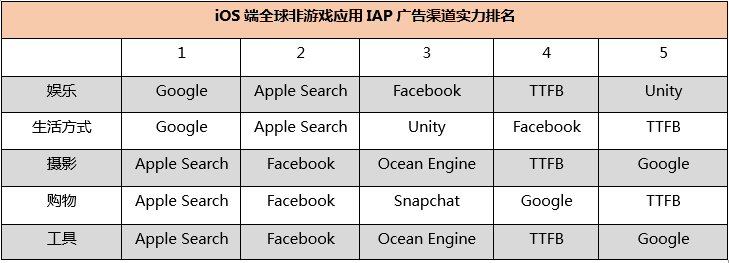

IAA:不断并购的 AppLovin 仍保有实力

iOS 端 IAA 指数中,前四名依然是 AppLovin、Unity、ironSource 和 Facebook 四位,但顺序重新洗牌了。AppLovin 夺得第一,Unity 退至第二。

在几个巨头之外,其他的广告平台在过去的一段时间里主要在不断通过并购来应对变化,AppLovin 是买买买的典型。10 月 6 日据外媒报道,AppLovin 将以 10.5 亿美元收购 Twitter 旗下移动广告平台 MoPub。AppLovin 不仅在游戏领域不断开疆拓土,在广告领域也展开布局。

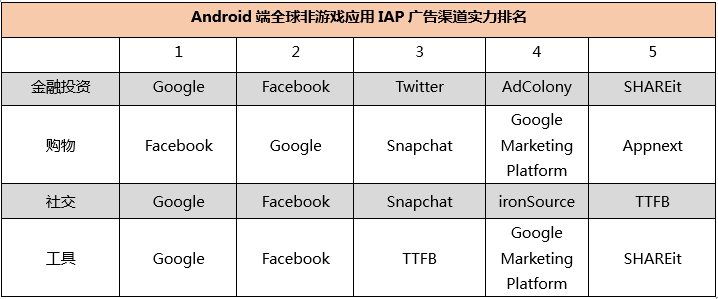

由于报告中没有 iOS 端细分到游戏类别的 IAA 排名,笔者统计了各区域市场 IAA 广告渠道的实力榜名单。

Android 端 Google 是当之无愧的王者,带来的安装量稳坐第一,且今年上半年 Google 全球应用安装份额较 2020 年下半年,增长了五个百分点。

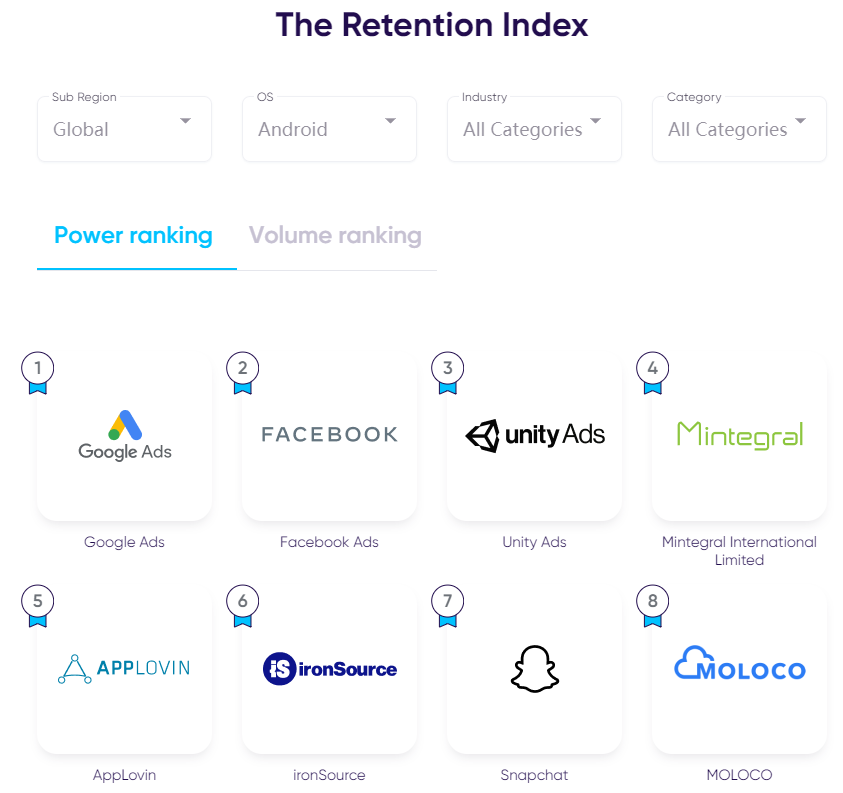

下面按照留存、IAP、IAA、再营销和增长几个指数来看下。

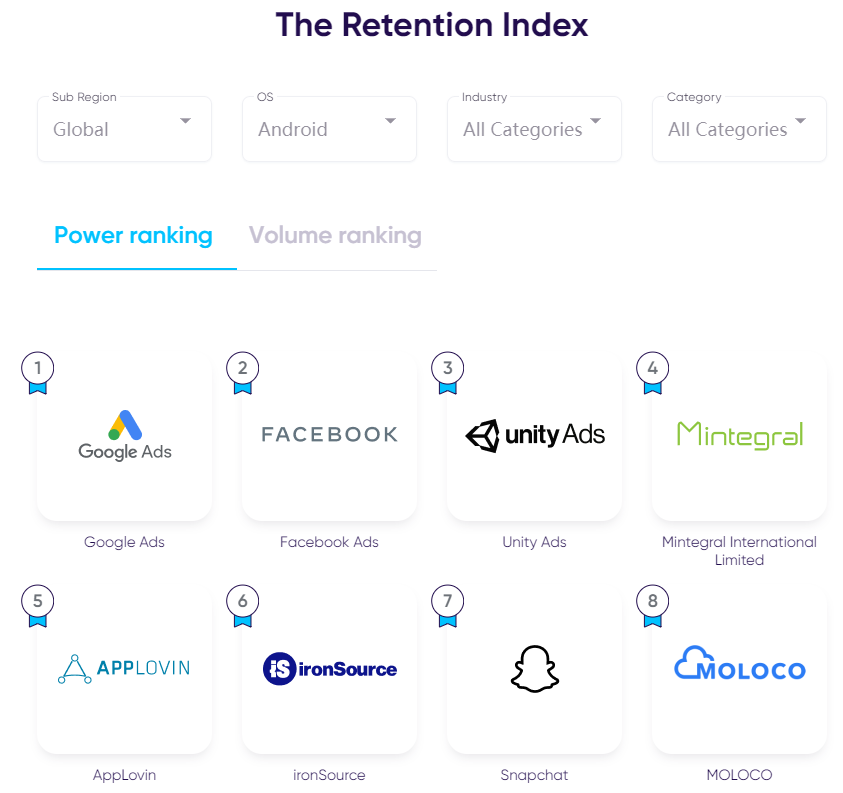

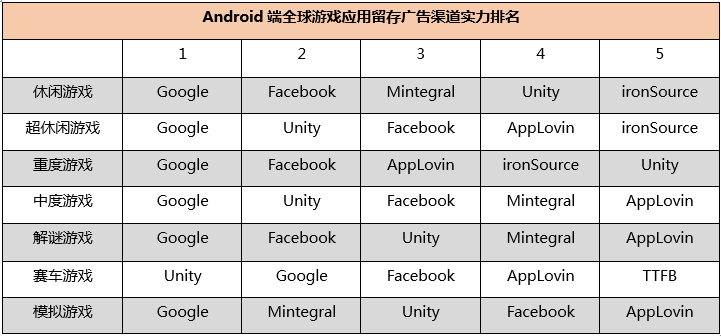

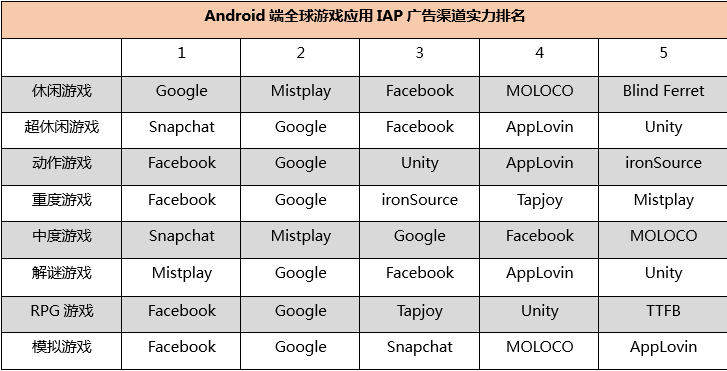

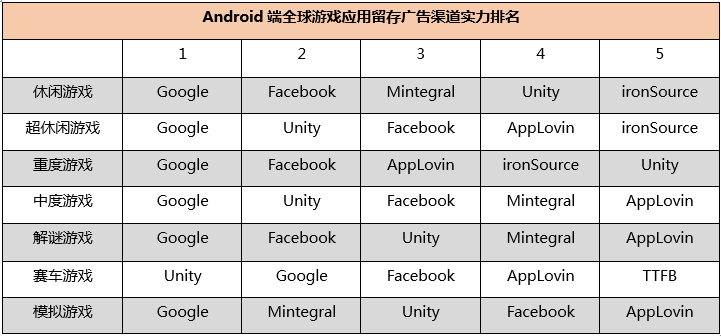

同样地,笔者也根据游戏类别对报告中 Android 端广告渠道实力排名进行了整理,详见下表。

在 Android 端 IAP 指数中,Facebook 和 Google 分居实力榜第一、第二。无论在动作、街机、RPG 等游戏赛道还是电商非游戏赛道,Facebook 都处于霸主地位。这要得益于其社交属性带来的高量级、付费能力强的用户。而在超休闲游戏类别,Snapchat 表现最好。

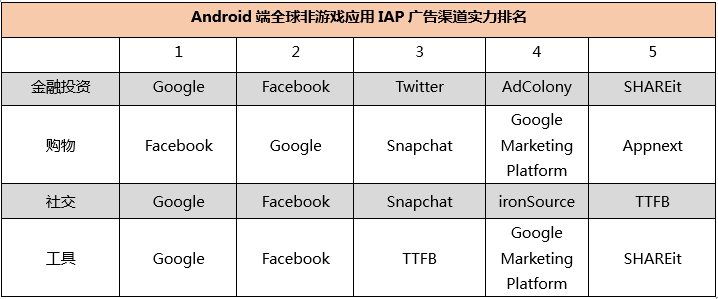

在非游戏领域 IAP 广告渠道排名中,茄子快传和 TTFB 在金融、社交和工具 3 个细分类别挤进前五。

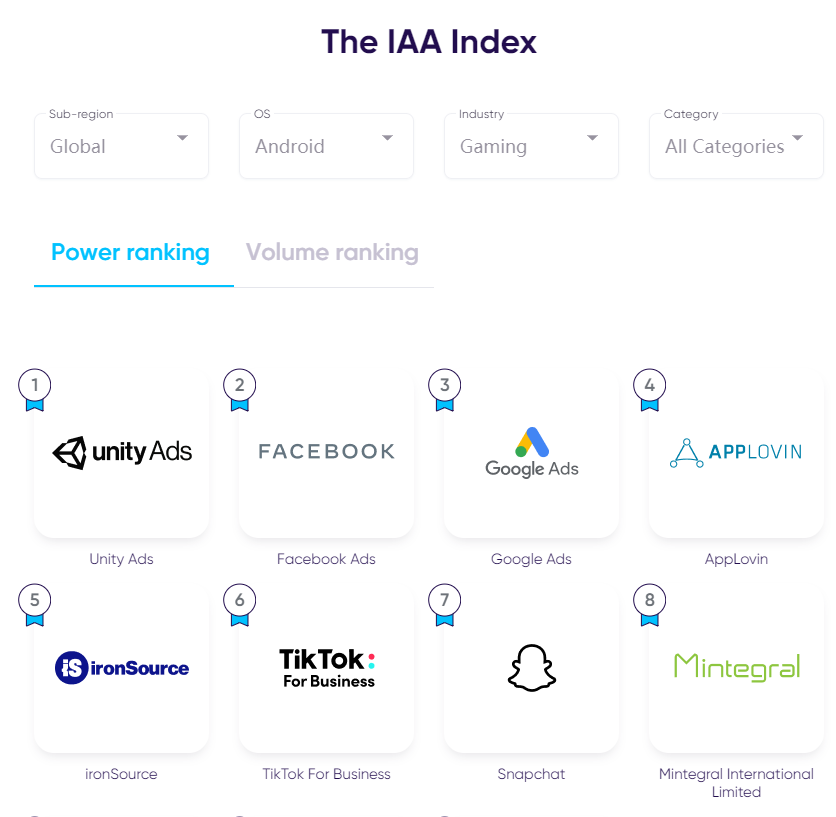

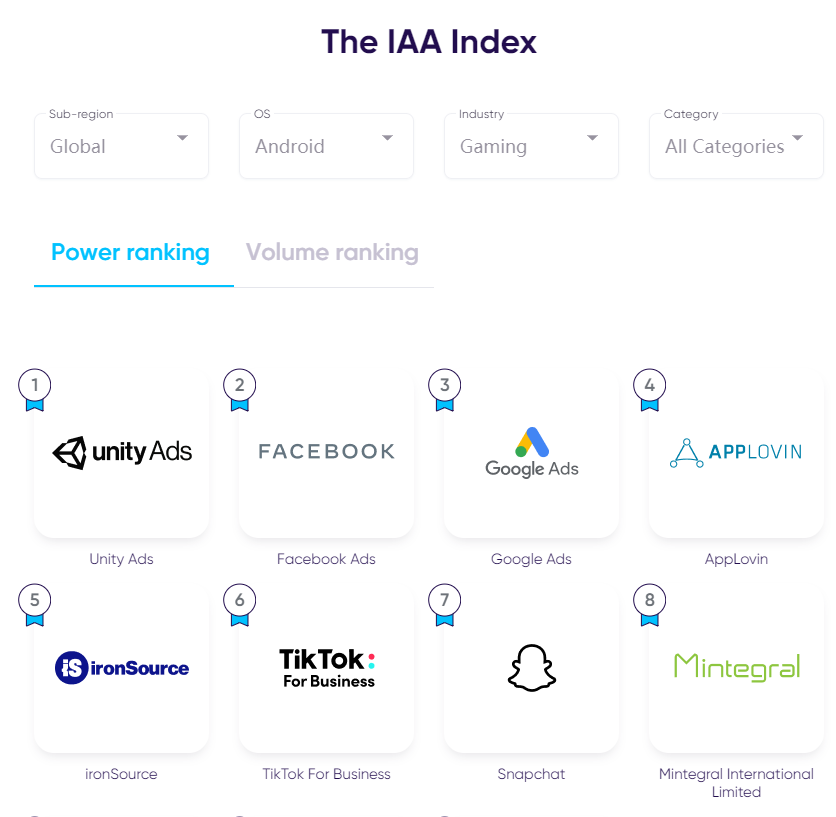

Android 端 IAA 指数中,依然由 Unity 拔得头筹,前六名只有第二的 Facebook 和第三的 Google 与之前相比换了顺序,其他没有变化。但在细分的游戏类别中可以发现,Facebook 在休闲游戏类赶超 Unity 成为第一,Google 则是在中重度和博彩游戏类拿下第一。

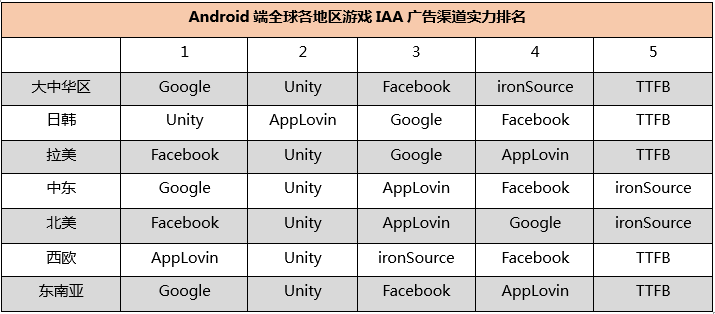

从地区上看,Unity 在众多地区位于第二,在日韩保持住了第一的位置。

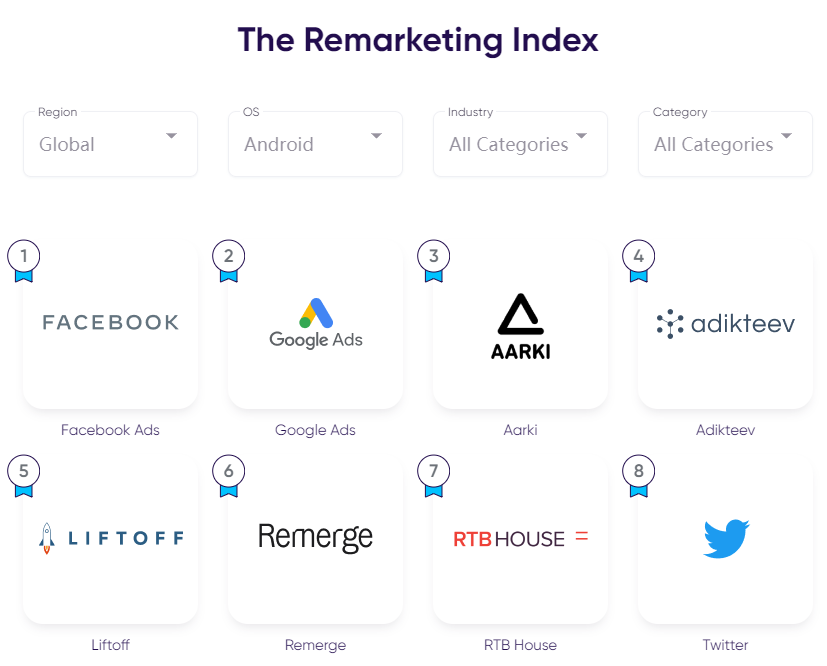

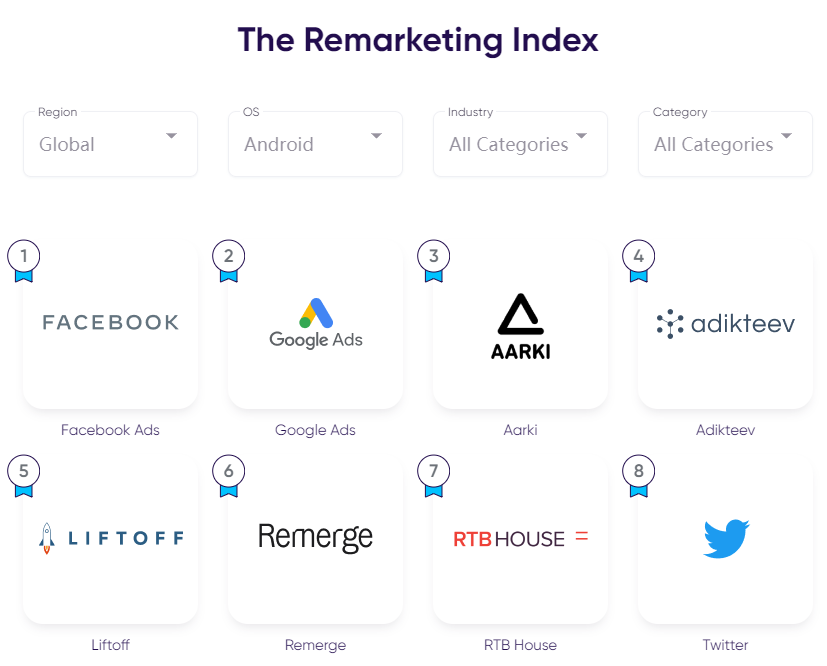

再营销是厂商为获得长期增长常用的数字营销策略。2020 年下半年再营销指数榜单依然是 Facebook 和 Google 双巨头的场面,但值得注意的是,Facebook 虽然保持着冠军地位,但 Google 正在加速缩小差距,今年上半年 Google 全球 App 再营销转化份额较 2020 年下半年增长了三成。榜单的第三名 Aarki 是个新面孔,在上一版报告中并未上榜,Aarki 是一个 DSP 平台,通过创意素材结合大数据和 AI 算法,在移动营销市场表现突出。今年 6 月被手游平台 Skillz 宣布收购,有了 Skillz 的第一方数据,Aarki 的营销能力可能会进一步提高。

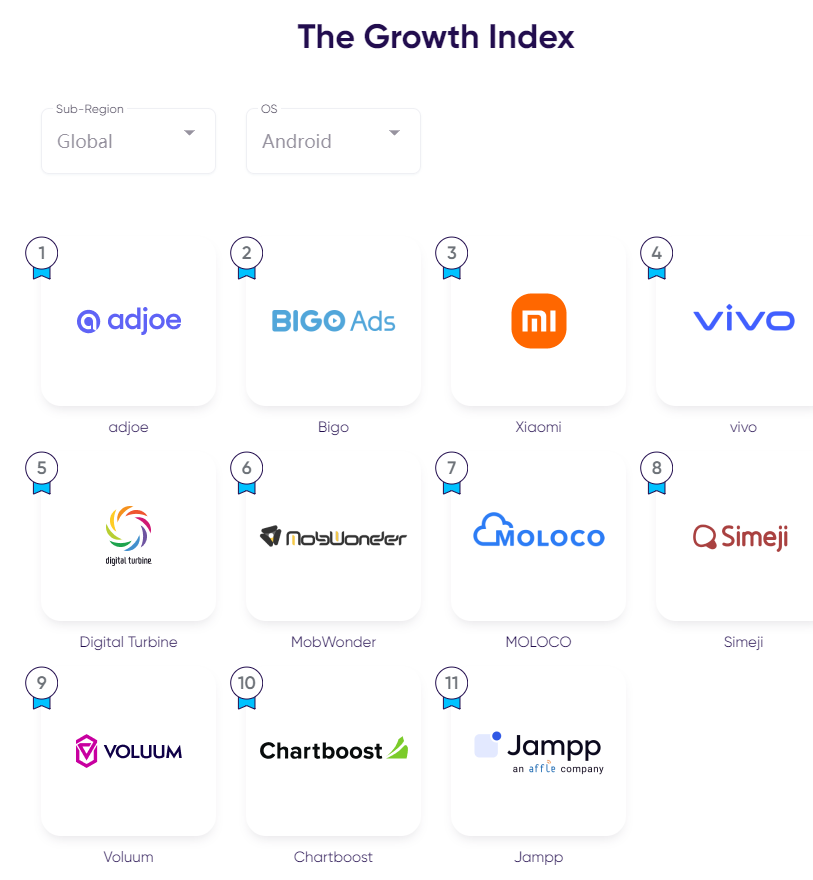

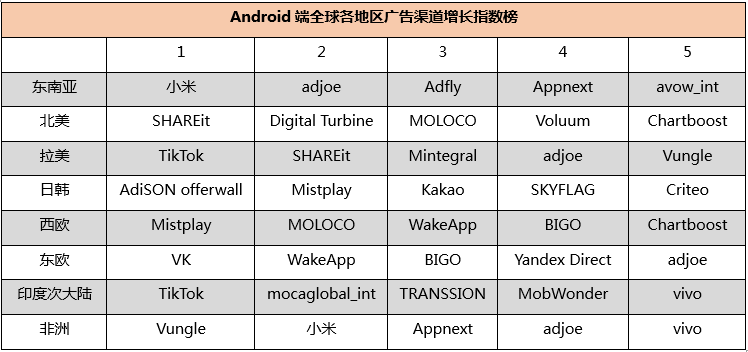

最后来看增长指数,Android 端增速最快的媒体渠道是 Adjoe,其平台上投放的 App 数量增长了 60%,非自然安装量跃升 2.5 倍。Adjoe 是成立于 2018 年、隶属于德国 Applike 集团的广告公司,2020 年下半年 Adjoe 在增速榜单排名第九,此次大部分增长来自非洲和东南亚。

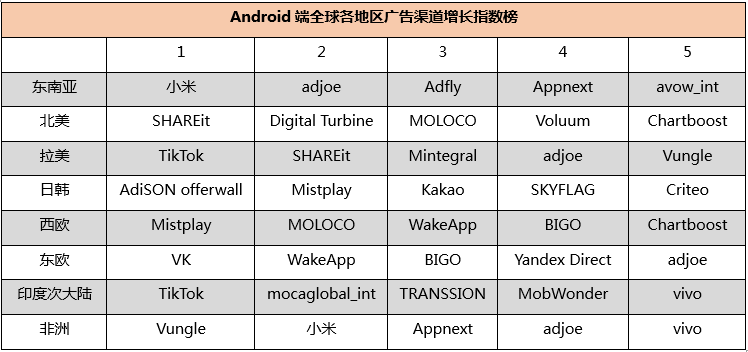

从增长指数来看,中国厂商在广告平台的存在感进一步增强。一般来说中国在海外的广告平台可以分为短视频、手机厂商和工具出海三种类型。BIGO 此次拿下了增长指数全球第二的成绩,冲在了中国广告平台的最前面,投放 App 数量翻了三倍,非自然安装量跃升 117%,在东欧增势显著。TTFB 则拿下了拉美和印度的增速榜首。

手机厂商中小米增速惊人,此次跻身全球第三,增长的主要市场在东南亚和非洲,小米现已成为东南亚增速最快的广告媒体。vivo 此次也由第八跃升至第四。传音此次没有上榜,华为的市场份额也有所下降。

工具出海方面,SHAREit(茄子快传)在北美和拉美市场增速突出,分列第一第二。

2021 年 10 月 19 日,AppsFlyer 正式发布了《广告平台综合表现报告》第十三版(以下简称报告)。此次报告与以往会有明显的不同,主要原因还是 iOS14.5 推送后,IDFA 新政实施,导致整个移动广告生态都发生了变化。

因此,最大的一个变化是,除了以往的留存、IAP、IAA、再营销和增长五大指数,第 13 版报告新增了 SKAN 指数,也就是一共可以看到 6 个指数。

另外,也是因为 IDFA 新政正式推行的时间的原因,统计时段比以往略显复杂。以往各榜单排名的源数据基本上都是半年期(1-6 月、7-12 月)。但这一次,SKAN 指数统计的是最新的 8 月 1 日至 9 月 30 日来自 3000 多个 App 的 SKAN 数据;留存、IAP、IAA 数据,Android 端取自 2021 年上半年数据,iOS 端取自 2021 年 6 月 1 日至 8 月 1 日期间授权 ATT(App Tracking Transparency)的设备的数据;增长指数和再营销指数,则因为需要对比,仅有 Android 端 2021 年上半年的数据。

Tip1:为什么统计时间范围都不一样?

乍一看数据的统计时间段有点复杂,在此简单解释下。2021 年 4 月 26 日,随着 iOS 14.5 上线,苹果正式强制实施其 ATT 框架。在该框架下,任何出于数据跟踪或广告相关目的收集和分享用户数据的 App,都必须向用户显示跟踪授权弹窗。获得用户的许可,才能访问用户的 iOS 广告 ID (即 IDFA),当用户勾选了拒绝广告追踪后,原有的基于 IDFA 的归因模型将会失效,因此 iOS 端选择了 IDFA 新政实施后授权用户的数据,相应的统计时间范围做出了如上调整。另外,IDFA 新政导致 iOS 端的增长和再营销发生巨变,所以此次增长和再营销指数只涵盖 Android 端。

Tip2:虽然有局限性,但也只好依赖 SKAN 指数判断 iOS 投放效果。

SKAN,其实是苹果为了配套 ATT 框架生效,给出的官方归因解决方案 SKAdNetwork,用于跟踪和归因应用安装及安装后的活动。SKAN 是确定性归因,对广告转化的数据判断较为精准,因为不使用 IDFA,用户是否授权 ATT 都没有影响,同时用户数据不能被共享,也在一定程度保护了用户隐私。但 SKAN 也存在明显的短板,比如转化回传有延时,影响投放素材的时效性,不利于广告主配置成本和调整预算,没有可共享的 ID,再营销很困难……

但不管怎么说,新政前的日子一去不复返,AppsFlyer 基于 SKAN 归因的安装量、在各个平台统计到的的 App 数量等因素对媒体渠道进行了排名,发布了 SKAN 指数榜单。该榜单也能在一定程度上反映出各广告渠道对全新机制的自我调节能力,所以 SKAN 指数,也可以在现阶段作为 iOS 端投放的一个参考吧。

Tip3:榜单怎么看?

媒体会提前看到 Index 报告,说实话,相较于往年,感觉今年的的交互 UI 更清晰一些。

首先,如上文所述,会有 6 个指数,分别根据不同的维度去衡量广告渠道的效果,从名字上也可以看出来,基于苹果官方归因解决方案的、衡量 iOS 投放效果的 SKAN 指数;判断留存、IAP、IAA 效果的 3 个指数,以及增长和再营销。

而 SKAN、留存、IAP、IAA 每个指数下,都会根据不同的考量分别给出 2 个榜单,规模榜单和实力榜单,前者主要考虑“量”、后者也综合考量“质量”。留存、IAP、IAA 和再营销 4 个指数,支持按照不同区域市场和不同 App 品类的情况去查看。上个图。

基于上述变化,我们会看到这一般的 Index 会有很多变化,以下为“剧透”,感兴趣的同学可以下载完整报告:

1、TikTok For Business(下面简称 TTFB)登顶了 SKAN 实力榜单,超过了 Facebook;

2、iOS 端,苹果“不意外地”拿到了留存和 IAP 冠军;

3、不论是 iOS 端还是 Android 端,汇量科技旗下的广告平台 Mintegral 在游戏领域的表现都非常抢眼,俨然一副 Top5 平台的“架势”;

4、增长最快的平台里面,Top4 有 3 个来自中国,而且除了之前我们看到的手机厂商旗下的广告平台,看到了更多中国平台的身影,例如 BIGO Ads、百度旗下的日文输入法 Semeji。

下面,我们主要去分 iOS 端和 Android 去看下今年这版报告释放的信号。

我们先来看 iOS 端的 SKAN 指数,Tik Tok For Business(简称 TTFB)夺得 SKAN 指数实力榜单桂冠,Facebook 位列第二。虽然在规模榜上 TTFB 是第五名,但能登顶实力榜展现出了 TTFB 更靠漏斗底层的转化效果和平台的调节能力。

之前的霸主 Facebook,受到 IDFA 新政影响较大,但由于平台投放的 App 数量最多,数据回传量最大,摘得 SKAN 规模榜榜首,Facebook 表示将会推出新工具,应对挑战。

留存指数上,一直在 iOS 端掌握优势的 Facebook,此次让位于 Apple Search Ads(简称 ASA)。ASA 是苹果官方的应用商店付费广告,用户在 App Store 搜索时,广告主可以在搜索结果的顶部推广 App。数据显示,IDFA 新政生效后,大量营销人员转向 ASA 推广 iOS APP,ASA 的流量在七周内超过了 2020 年下半年的六成。无论是在非游戏还是游戏领域,ASA 都在增长,在日韩、中东、西欧、北美的休闲游戏实力榜拿下了第一名的成绩。

Unity Ads 和上次一样是留存实力榜的季军,但它在游戏领域,是留存指数最高的媒体渠道。尤其是在动作、休闲、超休闲和解谜类别表现突出,在超休闲赛道更是拿下七大地区的第一名。其实在 2020 年下半年,Unity 就表现出了明显的增速,在游戏领域留存榜位居第二,仅次于 Facebook。

前三甲之外,Snapchat 和 TTFB 此次在留存上给人带来了惊喜。Snapchat 在 iOS 端留存实力榜单的成绩,由 2020 年下半年的第十猛进至第四名。这主要是由非游戏领域的增长带动,其实在 2020 年下半年 Snapchat 在非游戏领域就表现出了很好的留存效果,而且过去一年平台上活跃用户大幅增长。根据该公司 7 月发布的第二季度财报,Snapchat 的日活用户数量达到了 2.93 亿,第二季度增加了 1300 万,同比增长 23%,是公司成立以来增长最大的季度。此外,TTFB 在 iOS 端进入了留存指数实力榜前十,由之前的第 13 名挺进到第 9 名。同时笔者注意到 ironSource 在留存上有所退步,从第四名跌落至第八。

在游戏领域,笔者进一步根据游戏类别对报告中 iOS 端广告渠道实力排名进行了整理,供读者参考,详见下表。

iOS 端 IAP 指数中,ASA 同样赶超 Facebook,夺得双榜桂冠。但在游戏领域,Facebook 依然是第一。

细分来看,笔者注意到以下几点。

1. Google 在非游戏领域的娱乐和生活方式类别位居第一;

2. TTFB 在 RPG 游戏和在非游戏领域的摄影和购物类别取得增长,全部进入前五名;

3. Snapchat 在购物赛道表现优异,在全球电商实力榜位列第三,仅次于 ASA 和 Facebook,这也是得益于该平台的广告互动性较强。

IAA:不断并购的 AppLovin 仍保有实力

iOS 端 IAA 指数中,前四名依然是 AppLovin、Unity、ironSource 和 Facebook 四位,但顺序重新洗牌了。AppLovin 夺得第一,Unity 退至第二。

在几个巨头之外,其他的广告平台在过去的一段时间里主要在不断通过并购来应对变化,AppLovin 是买买买的典型。10 月 6 日据外媒报道,AppLovin 将以 10.5 亿美元收购 Twitter 旗下移动广告平台 MoPub。AppLovin 不仅在游戏领域不断开疆拓土,在广告领域也展开布局。

由于报告中没有 iOS 端细分到游戏类别的 IAA 排名,笔者统计了各区域市场 IAA 广告渠道的实力榜名单。

Android 端 Google 是当之无愧的王者,带来的安装量稳坐第一,且今年上半年 Google 全球应用安装份额较 2020 年下半年,增长了五个百分点。

下面按照留存、IAP、IAA、再营销和增长几个指数来看下。

同样地,笔者也根据游戏类别对报告中 Android 端广告渠道实力排名进行了整理,详见下表。

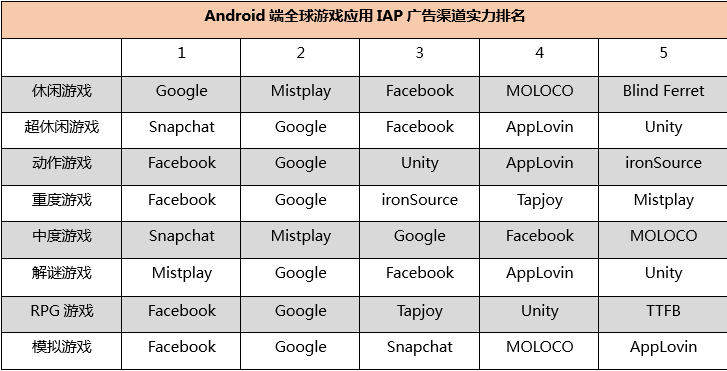

在 Android 端 IAP 指数中,Facebook 和 Google 分居实力榜第一、第二。无论在动作、街机、RPG 等游戏赛道还是电商非游戏赛道,Facebook 都处于霸主地位。这要得益于其社交属性带来的高量级、付费能力强的用户。而在超休闲游戏类别,Snapchat 表现最好。

在非游戏领域 IAP 广告渠道排名中,茄子快传和 TTFB 在金融、社交和工具 3 个细分类别挤进前五。

Android 端 IAA 指数中,依然由 Unity 拔得头筹,前六名只有第二的 Facebook 和第三的 Google 与之前相比换了顺序,其他没有变化。但在细分的游戏类别中可以发现,Facebook 在休闲游戏类赶超 Unity 成为第一,Google 则是在中重度和博彩游戏类拿下第一。

从地区上看,Unity 在众多地区位于第二,在日韩保持住了第一的位置。

再营销是厂商为获得长期增长常用的数字营销策略。2020 年下半年再营销指数榜单依然是 Facebook 和 Google 双巨头的场面,但值得注意的是,Facebook 虽然保持着冠军地位,但 Google 正在加速缩小差距,今年上半年 Google 全球 App 再营销转化份额较 2020 年下半年增长了三成。榜单的第三名 Aarki 是个新面孔,在上一版报告中并未上榜,Aarki 是一个 DSP 平台,通过创意素材结合大数据和 AI 算法,在移动营销市场表现突出。今年 6 月被手游平台 Skillz 宣布收购,有了 Skillz 的第一方数据,Aarki 的营销能力可能会进一步提高。

最后来看增长指数,Android 端增速最快的媒体渠道是 Adjoe,其平台上投放的 App 数量增长了 60%,非自然安装量跃升 2.5 倍。Adjoe 是成立于 2018 年、隶属于德国 Applike 集团的广告公司,2020 年下半年 Adjoe 在增速榜单排名第九,此次大部分增长来自非洲和东南亚。

从增长指数来看,中国厂商在广告平台的存在感进一步增强。一般来说中国在海外的广告平台可以分为短视频、手机厂商和工具出海三种类型。BIGO 此次拿下了增长指数全球第二的成绩,冲在了中国广告平台的最前面,投放 App 数量翻了三倍,非自然安装量跃升 117%,在东欧增势显著。TTFB 则拿下了拉美和印度的增速榜首。

手机厂商中小米增速惊人,此次跻身全球第三,增长的主要市场在东南亚和非洲,小米现已成为东南亚增速最快的广告媒体。vivo 此次也由第八跃升至第四。传音此次没有上榜,华为的市场份额也有所下降。

工具出海方面,SHAREit(茄子快传)在北美和拉美市场增速突出,分列第一第二。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告