虎牙裁员、企鹅关停,但腾讯海外游戏直播梦还在继续

3217

3217继腾讯“亲儿子”企鹅电竞官宣将于 6 月停运之后,4 月最后一周,国内的游戏直播圈再次经历了一场“小地震”。

Tech 星球报道,虎牙整体大裁员,国际化业务裁员比例高达 70%,出海产品 Nimo TV 首当其冲,运营团队大砍。消息一出,让不少关注虎牙出海业务的朋友颇觉意外,毕竟 Nimo TV 在海外的表现并不差。根据虎牙发布的 2021 Q4 及全年财报,Q4 季度,Nimo TV 的全球月活用户已经超过了3000 万,海外业务收入更是同比增长了超过 110%。看起来,Nimo TV 正像一列高速行驶的列车,突然被拦停。

被放弃的巴西与印尼vs

被保留的越南和中东

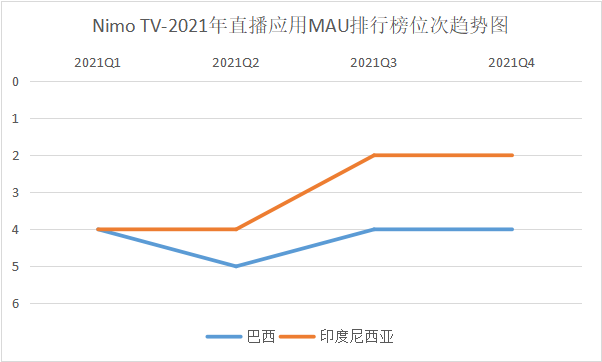

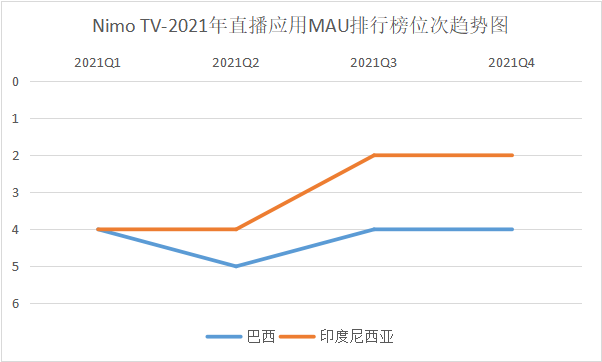

据 Esports Insider 报道,虎牙全球化业务缩减将使 Nimo TV 在巴西、印度尼西亚、泰国等 14 个国家的运营受到影响。其中巴西和印尼作为 Nimo TV 全球下载量 TOP2 的地区依旧被放弃(白鲸研究院数据),足见虎牙“壮士断腕的决心”。

先说下保留的市场。Tech 星球的消息指出,在虎牙的本轮裁员之后,Nimo TV 将仅保留越南和中东地区的业务。中东地区用户付费能力强,直播打赏的习惯也早已经被 Bigo Live 等先锋部队培养好,选择保留该地区业务很好理解;保留越南的业务就相对让人“费解”,从 Nimo TV 的用户分布来看,越南下载用户仅占全球用户的 7%,越南付费用户的比例占全部付费用户 9%,无论是用户量还是付费意愿上都没有突出表现。(白鲸研究院数据)

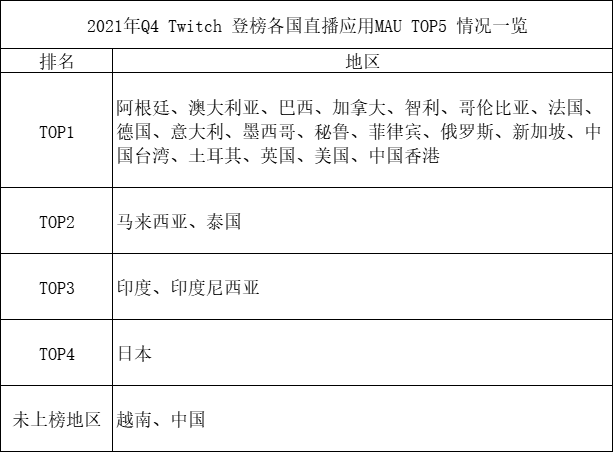

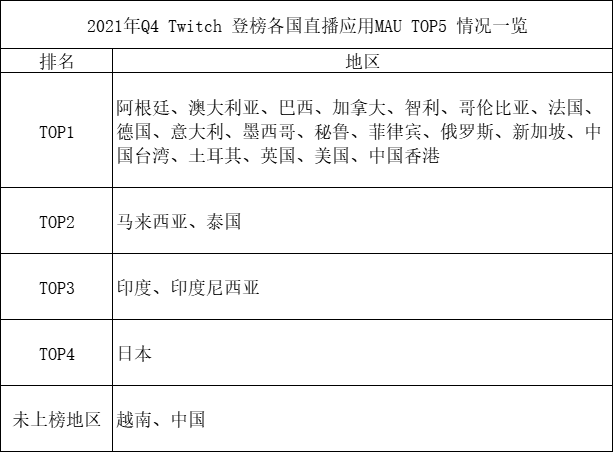

但从公开数据,依旧可以发现一些端倪。根据 data.ai 公布的 2021 年的各国的直播应用 MAU TOP5 榜单,在东南亚 6 国(新加坡、马来西亚、泰国、印度尼西亚、越南、菲律宾)中,越南是 Twitch 唯一没能挤入榜单的市场。这与越南网络运营商对 Twitch 的访问封锁有关,根据 GAME8.vn 的报道,2018 年,Viettel,FPT 和 VNPT 等越南网络运营商曾以包含盗版内容为由限制越南用户访问 Twitch。Twitch 在越南市场的发展受限,给 Nimo TV 的增长带来了更多想象的空间,这就在一定程度上解释了为何虎牙选择保留“表现平平”的越南地区业务。

而其实从这一次,虎牙对海外市场的取舍,也能够看到在 2018 年前后的那一波游戏直播出海热潮之后,各企业发展的一个困境,即巨头的挤压。这也可能是为什么,巴西作为表现不错的一个市场被放弃的其中一个原因(后面还会分析其他原因)。

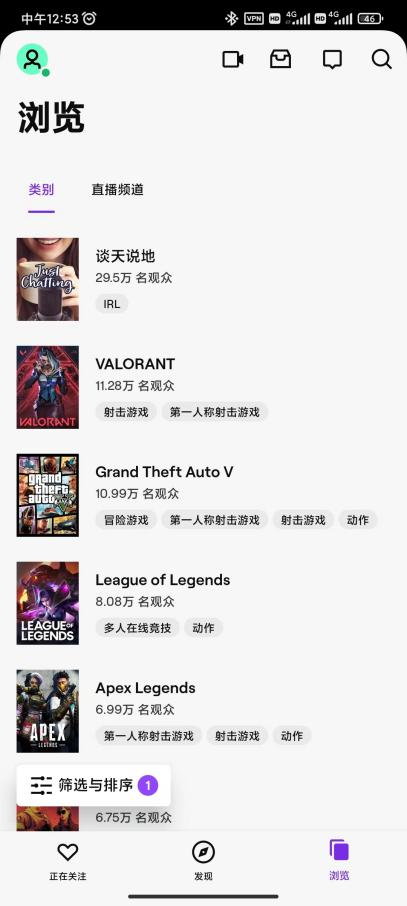

放眼海外游戏直播市场,Twitch、YouTube Gaming 和 Facebook Gaming 等 3 个头部玩家几乎占据了多数份额,留给中小直播平台的生存空间非常有限。与此同时,头部玩家之间的差距也在逐渐拉开,剩下的厂商要想突围也是困难重重。根据 Streamlabs 和 Stream Hatchet 发布的报告,2021 年 Q3,Twitch 的累计观看时长达到了 57.9 亿小时,而 YouTube Gaming 和 Facebook Gaming 中这一数字分别是 11.3 亿小时和 12.9 亿小时,前者占据了头部游戏直播市场 70.5% 的市场份额。Twitch 的遥遥领先,无形中拉低了余下厂商增长的天花板。

在虎牙这次的裁员风波中,巴西、印度尼西亚等 Nimo TV 表现还不错的市场被放弃,或许决策层也是由于 Twitch 的进一步扩张,压缩 Nimo TV 的市场份额的预判。

而且印尼和巴西的用户在 Nimo TV 上的付费是真的不太给力。印尼是 Nimo TV 下载 Top2 国家,付费才排在第 5,巴西下载第 1、付费也才第 3,从性价比上,完全不及泰国、土耳其等市场,还要白白耗费服务器和带宽成本。但如果结合腾讯产品布局和虎牙裁员的消息一起看,我们可能看到在巴西市场,腾讯另有打算。

在巴西,腾讯还有亲儿子 Trovo

业内人士普遍认为,虎牙砍掉大半国际化业务的主因是大股东腾讯对 Nimo TV 的盈利增长失去了耐心。Nimo TV 在海外市场走过近 4 个年头,今年 3 月 Nimo TV 的双端月流水大致落在 20 万美元这个量级,这个数据比不过斗鱼只做日本市场的 Mildom,和腾讯的“亲儿子”Trovo 也差了很远(Sensor Tower 数据)。诚然,盈利能力是探讨业务去留的根本因素之一,但若结合“游戏直播可能就是不太挣钱”这个结论,或许能给解释虎牙这波裁员提供一些新的线索。

在成为虎牙最大股东的 2020 年,腾讯斥资 3000 万美元在海外同步部署了一个类 Twitch 的游戏直播平台 Trovo,Trovo 的第一站是美国,现在来看,更多放在除美国之外的美洲市场。现阶段 Trovo 的双端月流水大致为 60 万美元,高于 Nimo TV,最大的市场也是在巴西(Sensor Tower 数据)。

据巴西媒体报道,在当地,Trovo 和 Nimo TV 都 曾被视作 Twitch、YouTube Gaming、Facebook Gaming 之外很有潜力的新兴游戏直播平台。Trovo 推出之初的定位是专注于移动端游戏直播平台,如今这一特征已经不太明显,在 Trovo 主页移动端游戏和 PC 端游戏被放到一起推荐。

Trovo 和 Nimo TV 都是背靠腾讯,在游戏直播内容上的重合度比较高,过去 Nimo TV 的优势可能在于出海时间比较早。如今 Trovo 的内购收入已经超越 Nimo TV 了,从成本的角度上来说,在“明知”不太挣钱的前提下,腾讯就没有必要养着两个方向重合的业务,所以和国内赛马一样,海外市场这边留下了 Trovo,Nimo TV 被迫出局。

二者在巴西、墨西哥阿根廷等拉丁美洲地区的用户多有重合,俄罗斯方面则是因为 Twitch 这一波限制俄罗斯用户访问,Trovo 收割了一波流量,这也从侧面证明,中国的游戏直播出海主要还是在 Twitch 的主战场之外的地方作战。

而与 Nimo TV 国际化业务裁员不同,Trovo 在 2021 年还宣布投入 1 亿美金搞创作者经济。当时 2020 年上线的时候,投入了 3000 万美金。显然,Trovo 还在继续投入。

但说实话,腾讯不让虎牙做,自己做,是因为看中了游戏直播业务的收入。这显然也不合理,因为游戏直播并不赚钱,游戏直播的直接收入或者说大部分收入还是依靠于玩家打赏,游戏宣推如果无法形成规模/体系,不怎么赚钱。

这一点体现在游戏直播平台本身不怎么赚钱;体现在游戏直播出海热潮后,几个独立游戏 App 的关停;甚至体现在 Twitch 这样的平台也在扩充游戏外的内容、以及在调整主播的收入分成模式。

具体来说:

(1)几个游戏直播出海平台,Nimo TV 月流水为 20 万美金,基本上百万美金月流水成了“天花板”。而这次 data.ai 发布的 MAU 榜单里面,Omlet Arcade(游戏直播+游戏社区)双端流水也是几万美金。

(2)比如前面提到的 Bigo Live 曾在 2018 年推出游戏直播平台 Cube TV,不过这款应用的生命周期似乎不长,Sensor Tower 显示它的最后更新时间停留在了 2019 年。同样是在 2018 年,LiveMe 宣布推出 Fluxr 进军手游直播市场,这款应用也在发布两个月后停止了更新。如今,游戏以分区的形式出现在 Bigo Live 和 LiveMe 的首页。

(3)我们来看游戏直播界天花板 Twitch,Bigo Live 的月活用户为 3220 万(欢聚 2021 年 Q4 财报),Twitch 为 1.4 亿(backlinko 数据),尽管 Twitch 的月活用户是 Bigo Live 的 4 倍还多,但是从内购收入却不如 Bigo Live。据 Sensor Tower 数据,Twitch 三月双端的内购收入达到了 1700 万美元,Bigo Live 的 3 月内购收入是 2000 万美元,似乎是能“坐实”了游戏直播不太挣钱的假设。

此外,入局 10 年已经做到头部的 Twitch 也都还在想办法拓展营收。据 BLoomberg 的消息,Twitch 近期正在考虑调整平台内头部主播的收入分成方式,计划将上述主播能从订阅中获取的收益的比例从现行的 70% 调整至与其他主播相同的 50%。虽然新的收入分成方式暂未落地,但是依旧可以窥见把手“探”进头部主播口袋的 Twitch 的营收压力。

但对腾讯来说,做游戏直播就不单单是考虑盈利问题了。游戏出海,是腾讯在未来几年的重点的,包括成立全球游戏发行品牌、大量的收购(2020 年才 33 家,2021 年超过 100 家),游戏直播一方面可做游戏预热和分发、另一方面可做电竞转播,承接游戏在发展早期和中晚期的流量问题。甚至将这部分能力开放出来,和腾讯在海外泛娱乐的布局,一起做渠道,做商业化,都有想象空间。而如上面所说,腾讯在海外不仅有游戏直播,还有更多的渠道,如手游模拟器 GameLoop,游戏直播可作为渠道生态中的一环来发挥作用。(白鲸曾发布文章《东南亚玩家在手游模拟器上玩 PUBG,里面有出海厂商的哪些机会?》)

2021全球直播市场 MAU TOP5 榜单游戏直播平台 Twitch 稳居第一,BOOYAH Live、Omlet Arcade 也均有上榜(数据来源:Data.ai)而 BOOYAH Live 能够坚定投入,背后也是有资源加持的游戏厂商。

结语

继腾讯“亲儿子”企鹅电竞官宣将于 6 月停运之后,4 月最后一周,国内的游戏直播圈再次经历了一场“小地震”。

Tech 星球报道,虎牙整体大裁员,国际化业务裁员比例高达 70%,出海产品 Nimo TV 首当其冲,运营团队大砍。消息一出,让不少关注虎牙出海业务的朋友颇觉意外,毕竟 Nimo TV 在海外的表现并不差。根据虎牙发布的 2021 Q4 及全年财报,Q4 季度,Nimo TV 的全球月活用户已经超过了3000 万,海外业务收入更是同比增长了超过 110%。看起来,Nimo TV 正像一列高速行驶的列车,突然被拦停。

被放弃的巴西与印尼vs

被保留的越南和中东

据 Esports Insider 报道,虎牙全球化业务缩减将使 Nimo TV 在巴西、印度尼西亚、泰国等 14 个国家的运营受到影响。其中巴西和印尼作为 Nimo TV 全球下载量 TOP2 的地区依旧被放弃(白鲸研究院数据),足见虎牙“壮士断腕的决心”。

先说下保留的市场。Tech 星球的消息指出,在虎牙的本轮裁员之后,Nimo TV 将仅保留越南和中东地区的业务。中东地区用户付费能力强,直播打赏的习惯也早已经被 Bigo Live 等先锋部队培养好,选择保留该地区业务很好理解;保留越南的业务就相对让人“费解”,从 Nimo TV 的用户分布来看,越南下载用户仅占全球用户的 7%,越南付费用户的比例占全部付费用户 9%,无论是用户量还是付费意愿上都没有突出表现。(白鲸研究院数据)

但从公开数据,依旧可以发现一些端倪。根据 data.ai 公布的 2021 年的各国的直播应用 MAU TOP5 榜单,在东南亚 6 国(新加坡、马来西亚、泰国、印度尼西亚、越南、菲律宾)中,越南是 Twitch 唯一没能挤入榜单的市场。这与越南网络运营商对 Twitch 的访问封锁有关,根据 GAME8.vn 的报道,2018 年,Viettel,FPT 和 VNPT 等越南网络运营商曾以包含盗版内容为由限制越南用户访问 Twitch。Twitch 在越南市场的发展受限,给 Nimo TV 的增长带来了更多想象的空间,这就在一定程度上解释了为何虎牙选择保留“表现平平”的越南地区业务。

而其实从这一次,虎牙对海外市场的取舍,也能够看到在 2018 年前后的那一波游戏直播出海热潮之后,各企业发展的一个困境,即巨头的挤压。这也可能是为什么,巴西作为表现不错的一个市场被放弃的其中一个原因(后面还会分析其他原因)。

放眼海外游戏直播市场,Twitch、YouTube Gaming 和 Facebook Gaming 等 3 个头部玩家几乎占据了多数份额,留给中小直播平台的生存空间非常有限。与此同时,头部玩家之间的差距也在逐渐拉开,剩下的厂商要想突围也是困难重重。根据 Streamlabs 和 Stream Hatchet 发布的报告,2021 年 Q3,Twitch 的累计观看时长达到了 57.9 亿小时,而 YouTube Gaming 和 Facebook Gaming 中这一数字分别是 11.3 亿小时和 12.9 亿小时,前者占据了头部游戏直播市场 70.5% 的市场份额。Twitch 的遥遥领先,无形中拉低了余下厂商增长的天花板。

在虎牙这次的裁员风波中,巴西、印度尼西亚等 Nimo TV 表现还不错的市场被放弃,或许决策层也是由于 Twitch 的进一步扩张,压缩 Nimo TV 的市场份额的预判。

而且印尼和巴西的用户在 Nimo TV 上的付费是真的不太给力。印尼是 Nimo TV 下载 Top2 国家,付费才排在第 5,巴西下载第 1、付费也才第 3,从性价比上,完全不及泰国、土耳其等市场,还要白白耗费服务器和带宽成本。但如果结合腾讯产品布局和虎牙裁员的消息一起看,我们可能看到在巴西市场,腾讯另有打算。

在巴西,腾讯还有亲儿子 Trovo

业内人士普遍认为,虎牙砍掉大半国际化业务的主因是大股东腾讯对 Nimo TV 的盈利增长失去了耐心。Nimo TV 在海外市场走过近 4 个年头,今年 3 月 Nimo TV 的双端月流水大致落在 20 万美元这个量级,这个数据比不过斗鱼只做日本市场的 Mildom,和腾讯的“亲儿子”Trovo 也差了很远(Sensor Tower 数据)。诚然,盈利能力是探讨业务去留的根本因素之一,但若结合“游戏直播可能就是不太挣钱”这个结论,或许能给解释虎牙这波裁员提供一些新的线索。

在成为虎牙最大股东的 2020 年,腾讯斥资 3000 万美元在海外同步部署了一个类 Twitch 的游戏直播平台 Trovo,Trovo 的第一站是美国,现在来看,更多放在除美国之外的美洲市场。现阶段 Trovo 的双端月流水大致为 60 万美元,高于 Nimo TV,最大的市场也是在巴西(Sensor Tower 数据)。

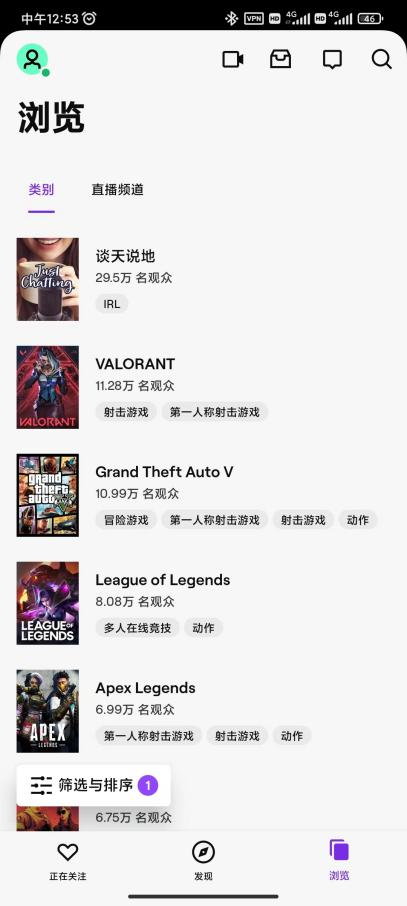

据巴西媒体报道,在当地,Trovo 和 Nimo TV 都 曾被视作 Twitch、YouTube Gaming、Facebook Gaming 之外很有潜力的新兴游戏直播平台。Trovo 推出之初的定位是专注于移动端游戏直播平台,如今这一特征已经不太明显,在 Trovo 主页移动端游戏和 PC 端游戏被放到一起推荐。

Trovo 和 Nimo TV 都是背靠腾讯,在游戏直播内容上的重合度比较高,过去 Nimo TV 的优势可能在于出海时间比较早。如今 Trovo 的内购收入已经超越 Nimo TV 了,从成本的角度上来说,在“明知”不太挣钱的前提下,腾讯就没有必要养着两个方向重合的业务,所以和国内赛马一样,海外市场这边留下了 Trovo,Nimo TV 被迫出局。

二者在巴西、墨西哥阿根廷等拉丁美洲地区的用户多有重合,俄罗斯方面则是因为 Twitch 这一波限制俄罗斯用户访问,Trovo 收割了一波流量,这也从侧面证明,中国的游戏直播出海主要还是在 Twitch 的主战场之外的地方作战。

而与 Nimo TV 国际化业务裁员不同,Trovo 在 2021 年还宣布投入 1 亿美金搞创作者经济。当时 2020 年上线的时候,投入了 3000 万美金。显然,Trovo 还在继续投入。

但说实话,腾讯不让虎牙做,自己做,是因为看中了游戏直播业务的收入。这显然也不合理,因为游戏直播并不赚钱,游戏直播的直接收入或者说大部分收入还是依靠于玩家打赏,游戏宣推如果无法形成规模/体系,不怎么赚钱。

这一点体现在游戏直播平台本身不怎么赚钱;体现在游戏直播出海热潮后,几个独立游戏 App 的关停;甚至体现在 Twitch 这样的平台也在扩充游戏外的内容、以及在调整主播的收入分成模式。

具体来说:

(1)几个游戏直播出海平台,Nimo TV 月流水为 20 万美金,基本上百万美金月流水成了“天花板”。而这次 data.ai 发布的 MAU 榜单里面,Omlet Arcade(游戏直播+游戏社区)双端流水也是几万美金。

(2)比如前面提到的 Bigo Live 曾在 2018 年推出游戏直播平台 Cube TV,不过这款应用的生命周期似乎不长,Sensor Tower 显示它的最后更新时间停留在了 2019 年。同样是在 2018 年,LiveMe 宣布推出 Fluxr 进军手游直播市场,这款应用也在发布两个月后停止了更新。如今,游戏以分区的形式出现在 Bigo Live 和 LiveMe 的首页。

(3)我们来看游戏直播界天花板 Twitch,Bigo Live 的月活用户为 3220 万(欢聚 2021 年 Q4 财报),Twitch 为 1.4 亿(backlinko 数据),尽管 Twitch 的月活用户是 Bigo Live 的 4 倍还多,但是从内购收入却不如 Bigo Live。据 Sensor Tower 数据,Twitch 三月双端的内购收入达到了 1700 万美元,Bigo Live 的 3 月内购收入是 2000 万美元,似乎是能“坐实”了游戏直播不太挣钱的假设。

此外,入局 10 年已经做到头部的 Twitch 也都还在想办法拓展营收。据 BLoomberg 的消息,Twitch 近期正在考虑调整平台内头部主播的收入分成方式,计划将上述主播能从订阅中获取的收益的比例从现行的 70% 调整至与其他主播相同的 50%。虽然新的收入分成方式暂未落地,但是依旧可以窥见把手“探”进头部主播口袋的 Twitch 的营收压力。

但对腾讯来说,做游戏直播就不单单是考虑盈利问题了。游戏出海,是腾讯在未来几年的重点的,包括成立全球游戏发行品牌、大量的收购(2020 年才 33 家,2021 年超过 100 家),游戏直播一方面可做游戏预热和分发、另一方面可做电竞转播,承接游戏在发展早期和中晚期的流量问题。甚至将这部分能力开放出来,和腾讯在海外泛娱乐的布局,一起做渠道,做商业化,都有想象空间。而如上面所说,腾讯在海外不仅有游戏直播,还有更多的渠道,如手游模拟器 GameLoop,游戏直播可作为渠道生态中的一环来发挥作用。(白鲸曾发布文章《东南亚玩家在手游模拟器上玩 PUBG,里面有出海厂商的哪些机会?》)

2021全球直播市场 MAU TOP5 榜单游戏直播平台 Twitch 稳居第一,BOOYAH Live、Omlet Arcade 也均有上榜(数据来源:Data.ai)而 BOOYAH Live 能够坚定投入,背后也是有资源加持的游戏厂商。

结语

热门活动

热门活动

广东

广东 12-26 周五

12-26 周五

热门报告

热门报告