欧洲VAT退税的真相竟然是这样???

亚马逊的世界里,

有很多不可思议的事情:

欧洲要交税,

美国设壁垒,

天天被跟卖,

投诉还没人理!

......

正常人哪能承受此等精神折磨?!

也难怪近日有一位“发疯”的老司机,

小脑袋灵光一闪问我:

“诶,听说VAT申报之后可以退税,那我是不是报的越多,就退的越多?”

说着还甩给我数据让我自己看

拜托,你以为税局是睡局吗?

我细细品读了一下这位天真的小朋友甩给我的算法,发现他对整个退税的流程算是大致了解,但是他对于退税环节中进口税的认识有一个致命的漏洞,而正是这个漏洞导致了后面一系列的错误。不得不说,对这一点不清楚的卖家还有很多,尤其是刚进入欧洲市场的新手卖家可能都听说过“退税”这个名词却不知其中原理。

今天我就给大家分享一下VAT计算和退税的原理!

(本文前半部分探讨欧洲各国标准税率下如何计算缴税费用,后半部分将说明现行英国多数卖家选择的税率计算方案Flat Rate Scheme的计算方法)

温馨提示

此文跌宕起伏,剧情烧脑

请各位老司机在数学好的同学的陪同下观看!

Here We Go!

一、进口税是什么?

首先,做欧洲站的人都在研究VAT这个东西,那么到底什么是VAT呢?

VAT就是增值税(Value Added Tax)的简称,是欧盟国家普遍使用的售后增值税,也即是指货物售价的利润税。

当货物进入英国(按欧盟法例),货物缴纳进口税; 当货物销售后,商家可以退回进口增值税(IMPROT VAT),再按销售额交相应的销售税(SALES VAT)。

很多卖家以为进口税指的就是进口VAT,

NO!

敲小黑板啦!!

进口税包含两部分内容——进口关税 (IMPORT DUTY) 和进口增值税(IMPORT VAT)。

进口增值税可以抵扣,但是进口关税是不可抵扣的!

我们来看一下进口税怎么计算:

(注意哦!这里的20%指的是英国的增值税率,英国VAT增值税有三种税率:20%的标准税率适用于绝大多数商品和服务;5%的低税率比如家庭用电或者天然气等;极个别情况税率为0%)

所以说,老司机们发货到英国的时候

其实已经交了第一笔VAT—进口VAT

二 、 销售VAT怎么缴?

我们经常说的销售税也就是销售VAT(Output VAT),什么时候交呢?

欧洲各国VAT申报的时间不一致,英国是按季度申报,所以每个季度需要根据销售额去申报销售VAT。

我们看一下销售VAT的算法:

三、举个例子

了解了VAT的计算公式之后,举个栗子带大家算一下退税到底是怎么退的吧!

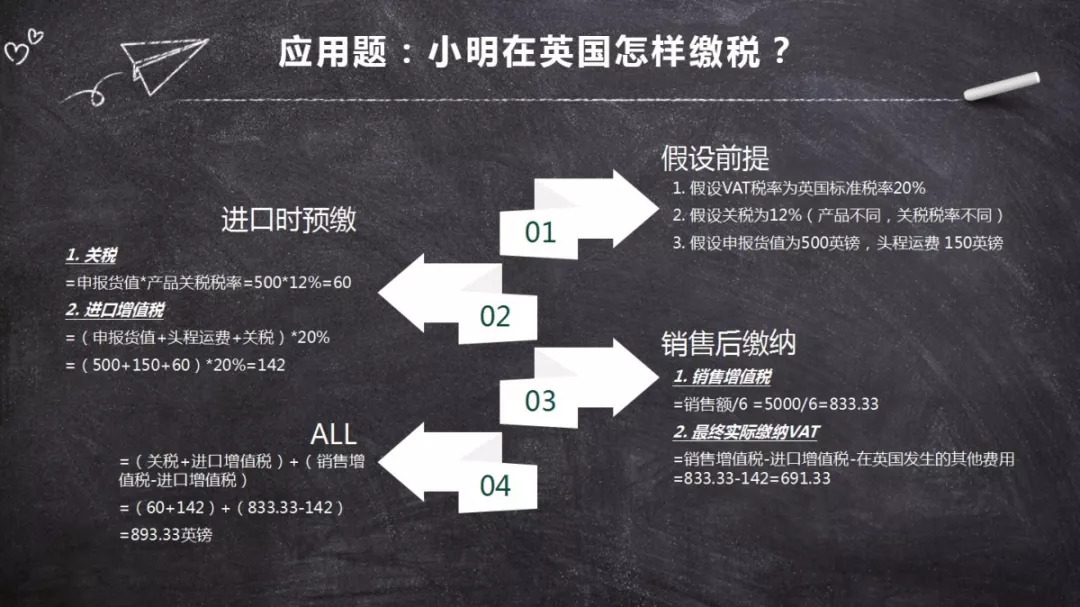

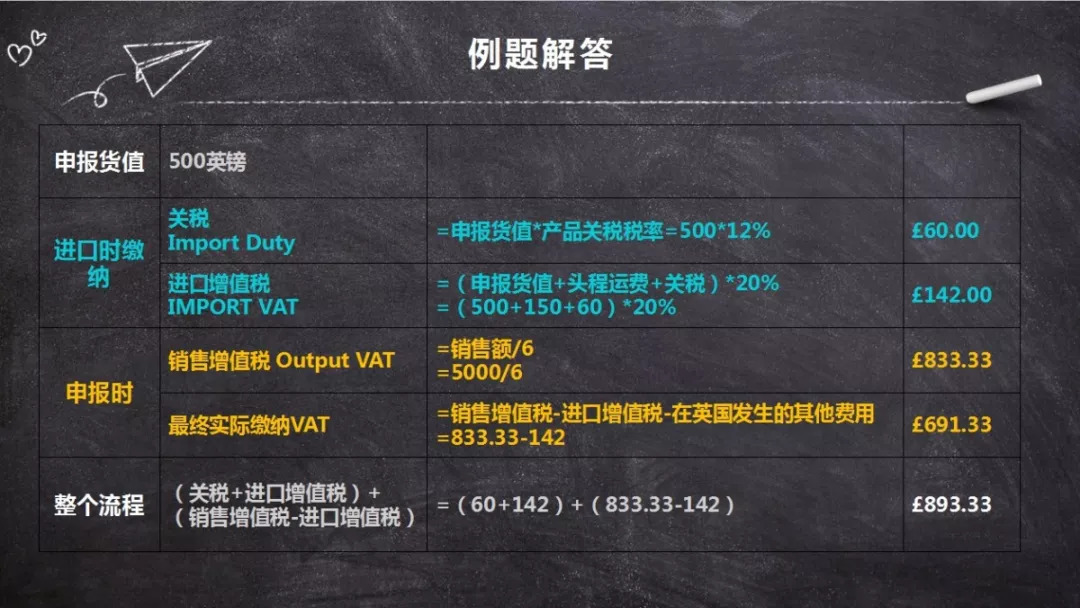

1 、假设前提

1) VAT税率为英国标准税率20%

2) 假设关税为12%(产品不同,关税税率不同)

3) 假设申报货值为500英镑,头程运费 150英镑

2 、进口时预缴

关税 = 申报货值*产品关税税率

=500*12%=60

进口增值税 =(申报货值+头程运费+关税)*20%

=(500+150+60)*20%=142

3 、 销售后缴纳

销售增值税=销售额/6 =5000/6=833.33

季度申报时实际缴纳VAT = 销售VAT-进口VAT-在英国发生的其他费用

=833.33-142=691.33英镑

所以从FBA入仓前到产品销售后总共缴纳的费用为:

(关税+进口增值税)+(销售增值税-进口增值税)=(60+142)+(833.33-142)

=893.33英镑

看完整个计算过程,相信机智的老司机们已经明白VAT计算原理啦!

我们从上面的计算过程可以推出退税是怎样产生的。

当季度申报的计算结果为负数(销售VAT-进口时预缴VAT的结果=负数),就会有退税产生。

实际上产生退税的情况并不多,只要小伙伴们当季度的销售情况良好,一般计算结果都会为正数,也就是需要再缴一笔税到当地税局。只有销售情况不理想时才可能产生退税!

这里必须提醒各位小伙伴:

● 税局可以退税,但退的是支票,不会转账到卖家的账户;

● 海外VAT号没有UK Bank Account没办法退税,所以有退税产生时往往会留到下一季度做抵扣;

● 退税金额大会引起税局的关注,税局有权查看你的仓储状况。所以请各位老司机“理智”退税!

四 、英国低税率(税率7.5%首年6.5%)季度申报FRS(Flat Rate Scheme)

欧洲只有英国有此低税率计划,对于亚马逊英国的小卖家而言,7.5%的固定VAT税率计划的确是一个不错的税务解决方案,

看来也不是越大越好嘛!

NOTE: 要注意Flat VAT 是不可以抵扣增值税也不可以退税的,而且有一定的申请门槛,并非所有卖家都可以加入FRS!!

1.1. 加入条件

(加入前)要想使用FRS必须符合以下条件:

A. 注册了英国VAT税号;

B. “预计” 未来12个月的总销售额不超过15万英镑

(加入后)成功加入FRS后,实际的季度申报还需要同时满足以下条件:

A. 从加入该计划开始计算,实际年营业额不超过23W英镑;

B. 当季度有进口且用的是本人名下VAT税号清关;

C. 当季度进口产品的申报货值加进口税之后的总额不小于总销售额的2%(或:年进口申报货值超过1000英镑)

当不符合以上任一要求时,将被调整到Flat VAT 16.5%的税率计算税额。

1.2. 好处也要分情况——Flat VAT容易踩雷!

Flat VAT看似有比较大的优势,销售税可以少交,但是使用时稍有不慎就会掉坑里。

不论选择标准还是低税率,进口税是都要交的,而使用低税率FRS的话,进口税是不可以在当季申报的时候做抵扣的。

比如,当季销售是“高发货量低销售量”的情况,那么进口税就很有可能远远大于销售税,在这种情况下正常税率申报很有可能还会产生退税,但如果使用了低税率却是不能抵扣进口VAT的,就只能产生缴税的情况。

2017年4月1日FRS税金计算方式调整之后,固定唯一的7.5%调整为7.5%和16.5%,一旦不符合条件7.5%的条件就会被调至16.5%计算税金,这时税率高而又无法进行抵税,这时就得不偿失啦!

所以大家决定是否使用FRS之前,一定要综合考虑进口和销售的各个环节,才能选出最优方案。

1.2.1. 100%如实申报

另外,使用Flat VAT一定要100%申报亚马逊等平台的所有销售数据,英国对FLAT vat查账频率很高,进海关的时候,大家都要填写报税的表格,要注意商品的成本货值是否合理准确,最好如实填写商品成本货值,这将会是能否享受Flat VAT的凭证。

千万不要抱侥幸心理不用自己的VAT或者少报货值,否则不仅因小失大,将你的Flat VAT 税率从7.5%涨到16.5%,还可能悄悄把你列入税局的黑名单,从此你就会受到HMRC的“特殊照拂”!

1.3. 如何计算(一道应用题)

小明:

当季度使用本人VAT税号进口产品到英国;

进口申报货值为500英镑;

头程运费为150英镑;

其当季度销售总额为5000英镑;

产品关税率为12%;

VAT税率为7.5%;

请问小明可以使用FRS 7.5%的税率缴税吗?可以的话需要缴税多少?

解题思路

问题一 小明可以使用FRS 7.5%的税率缴税吗?

1) 小明当季度有进口且用的是本人名下VAT税号进口

2) 申报货值+进口税=1000+200=1200英镑

销售总额的2% = 50000*2% = 1000英镑

申报货值+进口税 ≥ 销售总额*2%

小明同时满足2个条件,因此本次季度申报可以采用7.5%税率计算税金。

问题二 小明需要缴税多少?

因此,小明需要缴税 577英镑。

五、家庭作业

今天的分享就到这里啦,最后我留一道大家最爱的家庭作业,小伙伴们自行发挥主观能动性去算算算吧!

GOGOGO!

更多干货

▼

黑科技?上传电子说明书这么简单的基本操作,99%卖家竟然不知道

从SEO角度来谈一谈:亚马逊search term 5合1的问题