航运企业为什么都热衷于并购整合?又通过了哪些手段来扩大自己的商业版图?

图片来源:网络

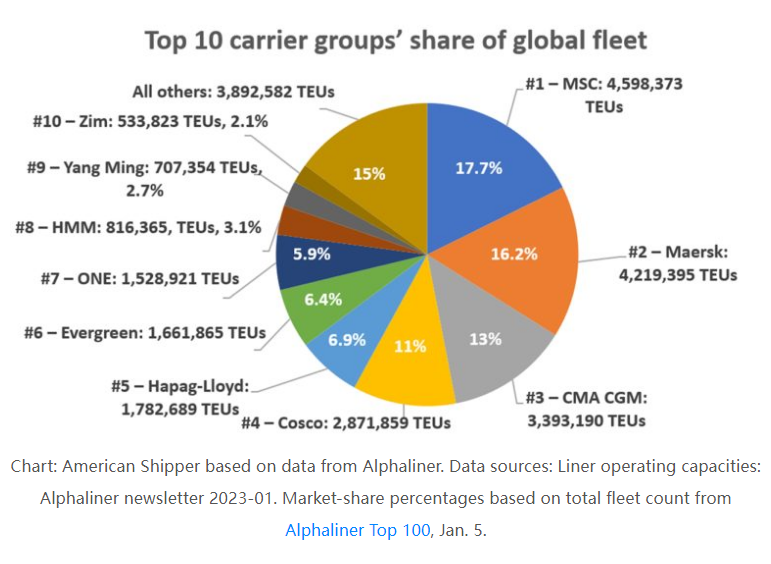

据Ti Insight相关数据显示,在2022年物流领域的十大收购事件中,四家全球主流航运企业占据主导地位,其中包括排名前三的MSC、马士基和CMA CGM;以及排在第五的赫伯罗特。具体来看,这四家航运企业一共占据了十大收购事件中的六起,其中,MSC以57亿欧元收购BAL100%的股权,位居榜首;其次则是马士基以36亿美元收购利丰物流,排在第二;CMA CGM以30亿美元收购美国英迈国际CLS业务,排在第三;赫伯罗特以10亿美元收购SM SAAM,排在第六。此外,马士基是出现最多的企业,共有三笔收购上榜。自疫情后,航运巨头们大手笔的收购动作便频频不断。对于航运巨头们热衷于并购的原因,Vespucci Maritime首席执行官兼合伙人航运分析师 Lars Jensen表示,一方面,主流的航运企业们实施了端到端物流战略,通过收购港口、码头和空运来补充能力;另一方面,航运企业近两年获得了相当不错的利润,将利润投资到收购中也不足为奇。事实上,近几十年来,集装箱航运业便经历了一个不断整合和关系重组的过程,而航运巨头们庞大的商业帝国也可以说是在这个过程中不断建立起来的。航运企业的整合动作主要包括:横向整合、垂直整合以及战略联盟。长期以来,航运企业不断通过兼并、收购,甚至还因为有些企业破产而进行横向整合。因此,在1996年至2022年期间,集装箱运力排名前20的航运企业所占的份额从48%跃升至91%。

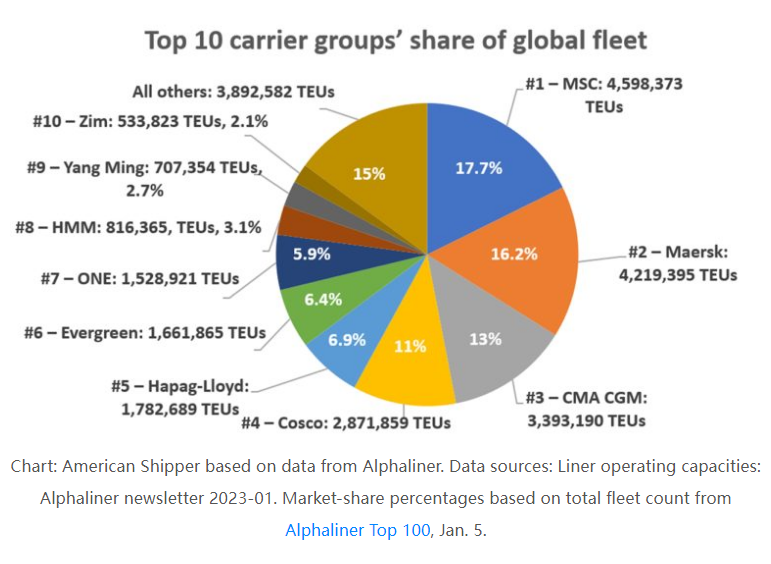

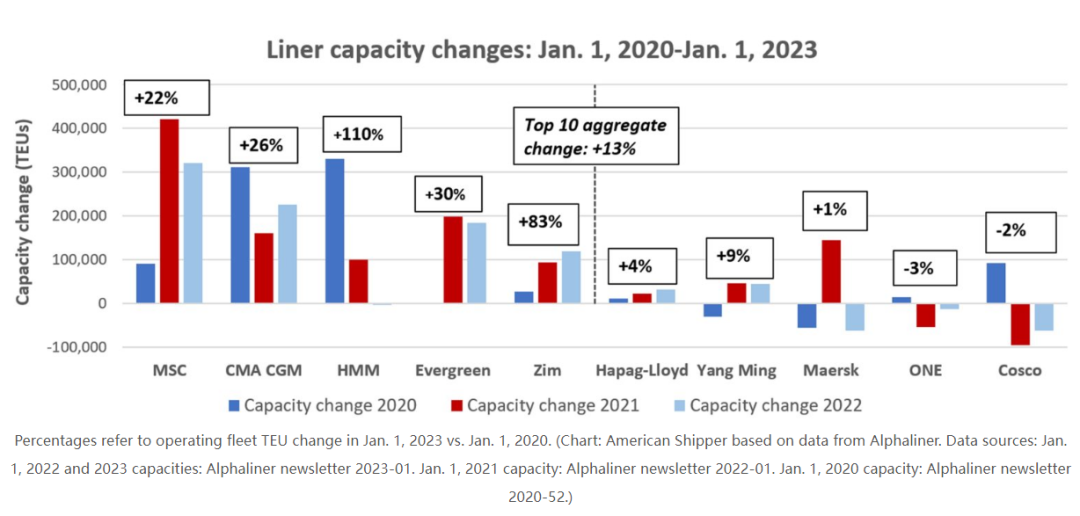

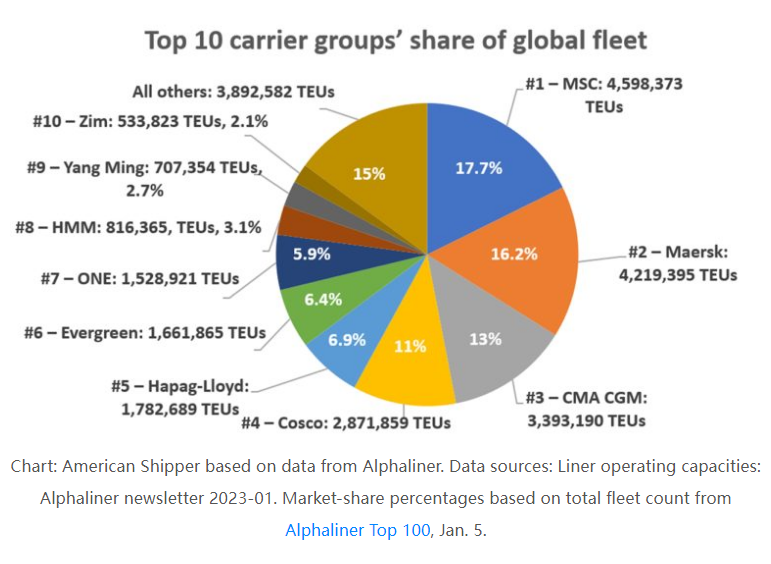

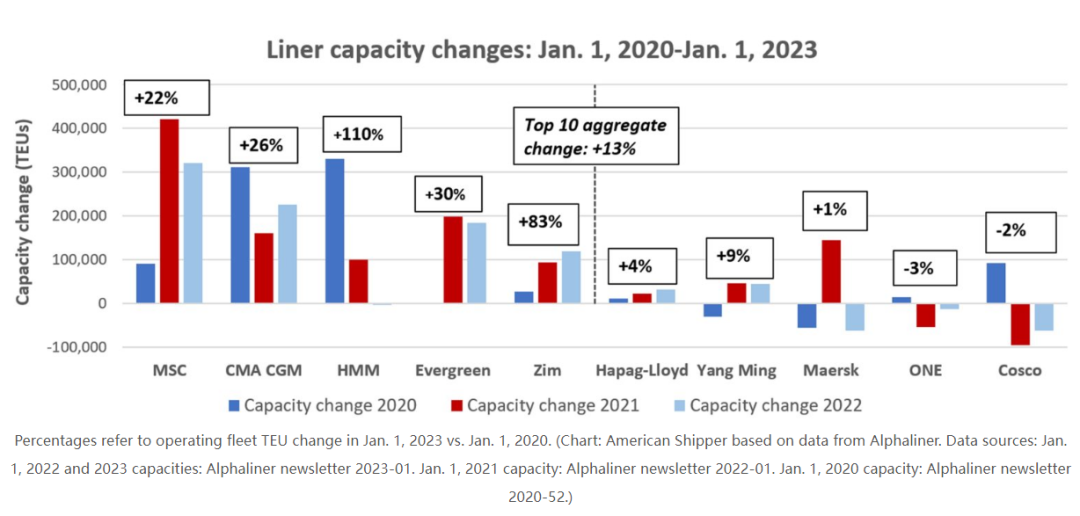

其中,排名前4的航运企业表现最为明显,自2017年以来,前四大航运企业控制了全球一半以上的运力;自2018以来,这四家企业每家的市场份额都超过了10%。而在疫情时代的消费热潮中,航运企业获得了巨额的利润。在2020年-2022年,不同的航运企业采取了不同的船队策略,一方面积极扩大市场端口,另一方面保持运力的平衡。据Alphaliner公布的最新数据显示,在过去三年整个历史性的超级周期中,前10大企业的总市场份额保持稳定,目前占据全球船队的85%,相比2020年初的84%,只多了1%。不过,在2020年1月1日至2023年1月1日期间,前10大航运企业的总运力增加了260万20英尺当量单位,增幅达到13%。目前,集装箱运力排在全球第一的是MSC。自2021年超越马士基后,MSC在运力方面一直是最大的赢家。过去三年内,MSC的运力增加了832324TEU,增幅为22%。据Alphaliner称,MSC在2022年增加了7.5%的产能,2021年的产能则提高了10.7%。作为全球第二大的马士基,在过去三年中运力基本保持稳定,增长0.6%,但在2022年,马士基的运力下降了61706TEU,下降幅度达到1.4%。对此,马士基前首席执行官Soren Skou曾表示:“我们的战略不是在海运领域获得市场份额,不再以海运量来定义自己。而是从客户的物流支出中分得一杯羹。”排在第三的CMA CGM的增长速度仅次于MSC。在过去三年里,CMA CGM的运力增加了697327TEU,增幅达到26%。这种增长主要得益于在疫情前订购的于2020年-2021年交付的新船。2022年,CMA CGM的产能增长了7.1%。排在第四的中远海运则是运力下降幅度最大的,减少了66171TEU,降幅为2%。Alphaliner表示:“中远海运集团的船队规模已经连续第二年缩减。在2021年削减了3.2%的产能后,中远海运的产能又下降了2.1%。”

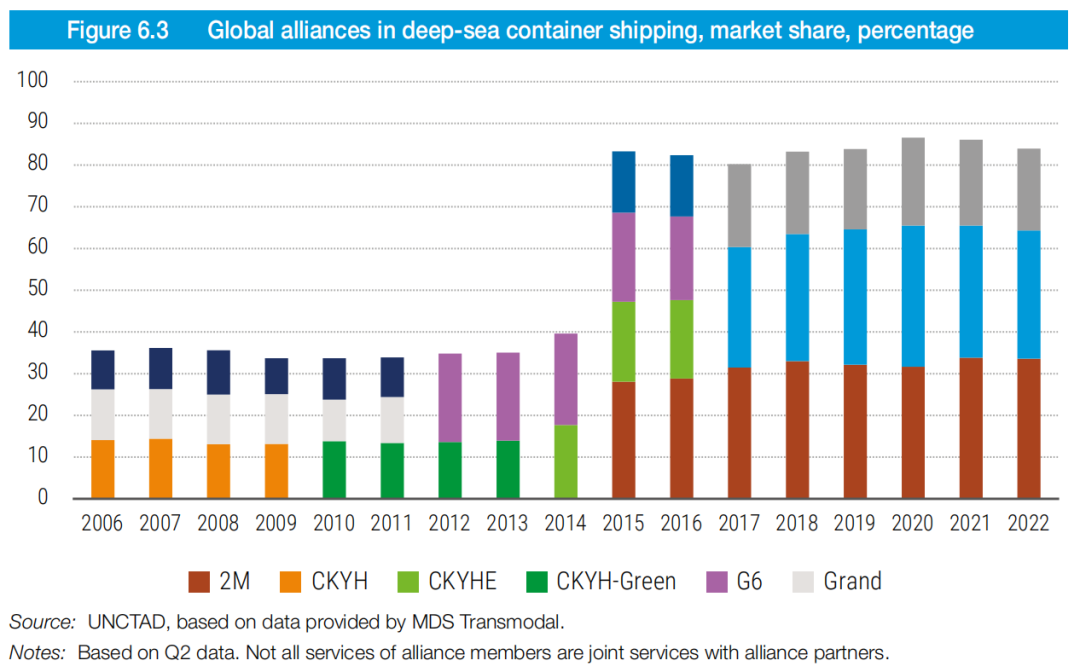

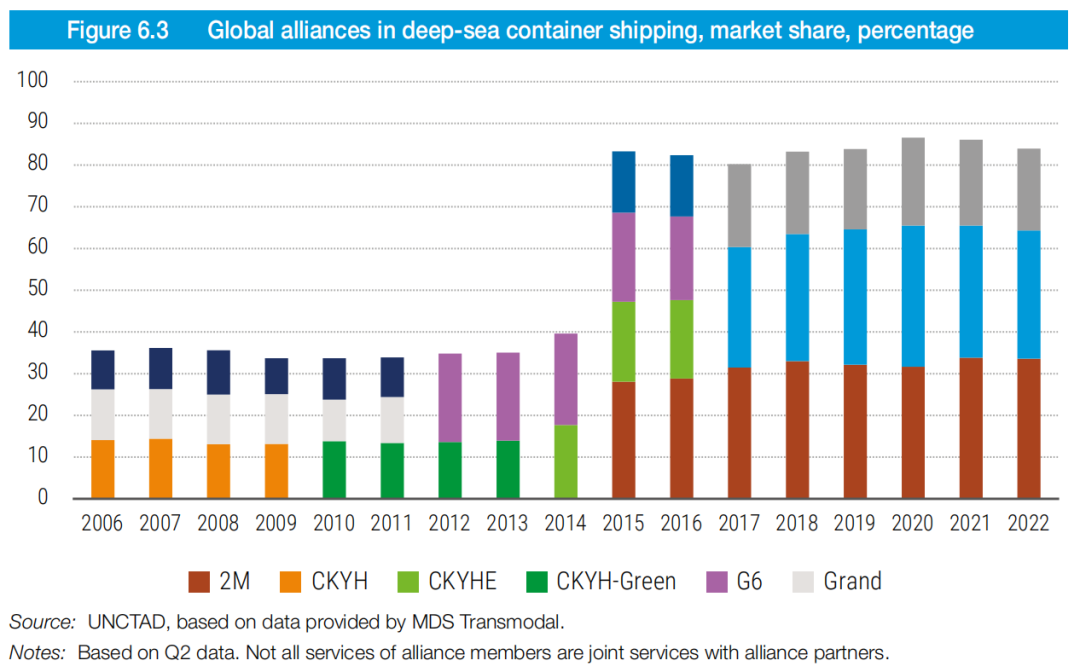

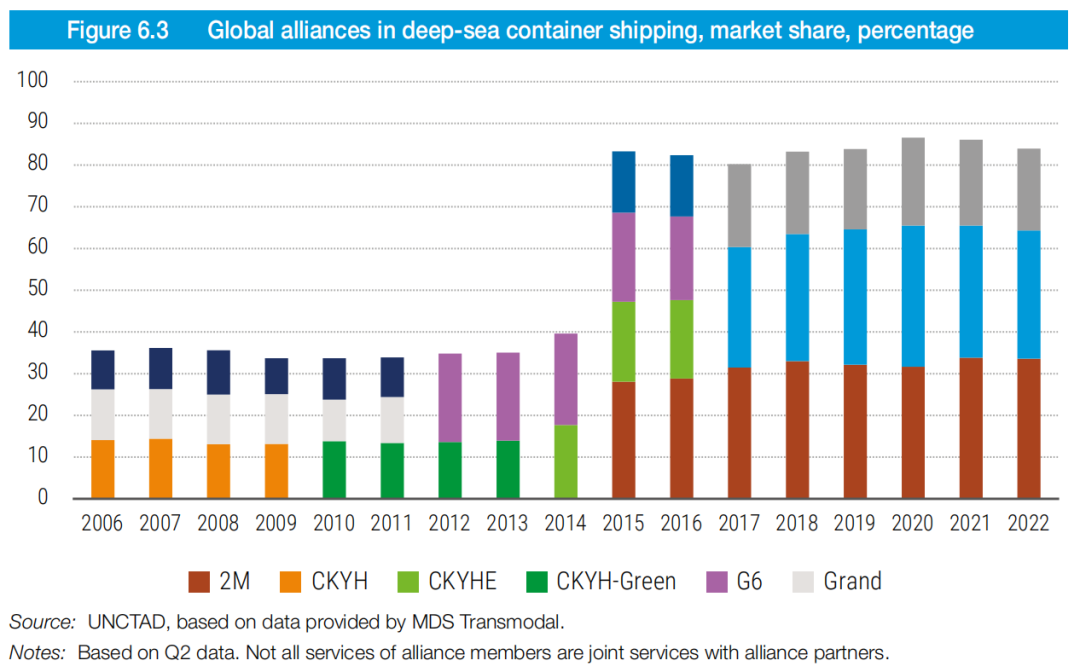

除横向整合运力外,航运企业近年也一直在进行垂直整合,并且有着不同的战略和方向。目前,航运企业已将业务扩展至:前四大航运企业现已跻身全球十大码头运营商之列,与港务集团、和记黄埔、迪拜港口等港口公司展开了竞争。2021年,中远海运港口占全球吞吐量的13%;马士基旗下的APM码头占全球吞吐量的11%。此外,MSC和CMA CGM也通过旗下的子公司成为了前十大码头运营商的一员,并且不断扩大在码头的版图。例如:2022年12月,CMA CGM宣布将收购纽约和新泽西港的码头—GCT Bayonne和New York码头。目前,CMA CGM通过CMA Terminals及其Terminal Link合资企业在全球28个国家的52个港口码头进行了投资,在美国拥有4项码头资产,而收购GCT Bayonne和New York码头是CMA CGM开始进军收购美国东海岸码头市场的最新动作,若本次收购完成,将继续加强CMA CGM 作为全球港口码头运营商的地位。除了经营港口和码头外,航运企业也一直在收购仓库、货代和其他物流企业。2021年,MSC通过收购巴西公司Log-In Logística Intermodal以及Bolloré集团非洲分部,扩大了物流部门MedLog。2022年,MSC宣布完成对Bolloré Africa Logistics的收购。Bolloré Africa Logistics是全球第21大物流供应商,也是非洲最大的物流运营商。据悉,MSC将把BolloréAfrica Logistics Group作为一个自主实体,与其多元化的合作伙伴组合运营,并据此在2023年推出一个新品牌。而致力于发展综合物流的马士基,并购动作更是层出不穷。2021年,马士基宣布收购美国B2C包裹速递和B2C配送服务的物流公司Visible Supply Chain Management(Visible SCM),并表示有意收购欧洲B2C包裹速递服务的物流公司B2C Europe Holding B.V.(B2C Europe)。2022年6月,马士基完成对全球知名货代企业Senator International(翼源国际)的收购;8月,完成对于中国香港合同物流公司LF Logistics(利丰物流)的收购,这项收购完成后,马士基将获得由亚洲223个配送中心和全球250多个客户组成的优质物流网络的控制权,马士基在亚洲的物流与供应链服务网也进一步完善。如今,新年刚过,马士基又被爆出完成一项收购。1月4日,马士基宣布完成对丹麦的项目物流公司Martin Bencher Group的收购。通过垂直整合,马士基的物流服务能力不断得到扩大和完善,马士基现在已经开始为消费品跨国公司联合利华管理所有物流业务。MSC、马士基、CMA CGM先后宣布成立航空货运公司。2021年2月,CMA CGM宣布成立CMA CGM Air Cargo,目前拥有5架空客中型宽体货机,并且与空客签订了4架大型A350货机采购协议,以及从波音订购了4架777货机。2022年4月,马士基宣布将星空航空的法定名称改为Maersk Air Cargo,正式成立航空货运公司,目前运营着15架波音B767货机;2022年9月,MSC与阿特拉斯航空合作推出航空货运公司MSC Air Cargo,并已订购4架波音777-200货机。为了满足快速变化的客户需求,加强供应链并提供海运和空运服务的替代方案,马士基推出了一项铁路-海运亚欧服务,途经哈萨克斯坦、阿塞拜疆和格鲁吉亚,链接中国和罗马尼亚。战略联盟是航运企业之间最常见的集装箱运输服务合作形式。自2015年以来,由此类联盟控制的全球运力比例已上升至80%以上。如今,全球排名前九的航运企业主要通过三个战略联盟提供东西方之间的航运服务:Ocean联盟、2M联盟和The Alliance联盟。在疫情期间,虽然由于非联盟成员进入盈利的亚洲-北美路线,使得比例略有下降,但三个主要联盟依然控制全球84%的海运市场。 图片来源:《2022年海运市场报告》那么,各自为王的航运巨头为什么会组成战略联盟?首先,联盟为企业带来了规模经济和范围经济。每周在几个港口之间运行班轮服务带来了高昂的固定成本,且往往超出了单个航运企业的财务能力。2022年,在402个活跃的深海班轮服务中,只有131个服务是由没有合作伙伴的单一承运人提供的,由此可见,联盟所覆盖的服务范围。其次,船舶共享降低了风险,提高了利用率。作为联盟的一部分,航运企业可以分散投资风险,并通过越来越大的船舶来实现规模经济,降低每个集装箱的运输成本,提高船队利用率;同时,通过与互补地区的航运企业结成联盟,企业还可以提供更全面的服务网络。

图片来源:《2022年海运市场报告》那么,各自为王的航运巨头为什么会组成战略联盟?首先,联盟为企业带来了规模经济和范围经济。每周在几个港口之间运行班轮服务带来了高昂的固定成本,且往往超出了单个航运企业的财务能力。2022年,在402个活跃的深海班轮服务中,只有131个服务是由没有合作伙伴的单一承运人提供的,由此可见,联盟所覆盖的服务范围。其次,船舶共享降低了风险,提高了利用率。作为联盟的一部分,航运企业可以分散投资风险,并通过越来越大的船舶来实现规模经济,降低每个集装箱的运输成本,提高船队利用率;同时,通过与互补地区的航运企业结成联盟,企业还可以提供更全面的服务网络。

在经历了市场低谷和市场高峰后,各大航运企业都在通过各种方式消解着传统集运市场供需周期的影响,并且开始转型专注于周期业务的生存能力和拓展端到端综合物流的成长性业务。横向整合集装箱运力,垂直并购优秀标的,向上下游延伸等都是在为未来中长期的发展布局积攒竞争力,实现战略的多样化。而在2023年,全球贸易的复苏仍需时间,海运运费或许仍将在低位徘徊,航运企业是否还会保持如此高调的整合战略,值得关注。

图片来源:《2022年海运市场报告》

图片来源:《2022年海运市场报告》

图片来源:《2022年海运市场报告》

图片来源:《2022年海运市场报告》