谈一谈日本JCT的申报细节及清关细节

2979

2979想系统掌握亚马逊广告的投放逻辑与底层闭环?

Amber继续和卖家朋友们来聊一聊日本消费税,这期的主题主要涉及以下几个方面:

1、JCT 的申报细节:我应该什么时候做申报?申报后如果存在退税的话,可以退款回来吗?怎么计算我的申报金额,是销售额的10%吗?

2、清关细节:之前和未来用货代清关的无法抵扣怎么办?注册JCT后就需要全部逆运算吗?

3、日本消费税历史税务追缴问题

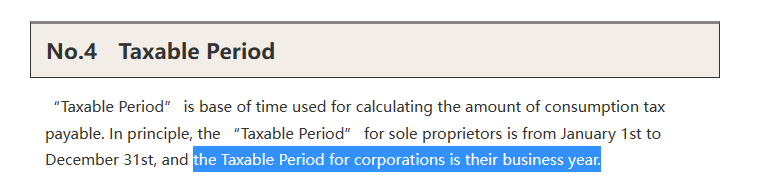

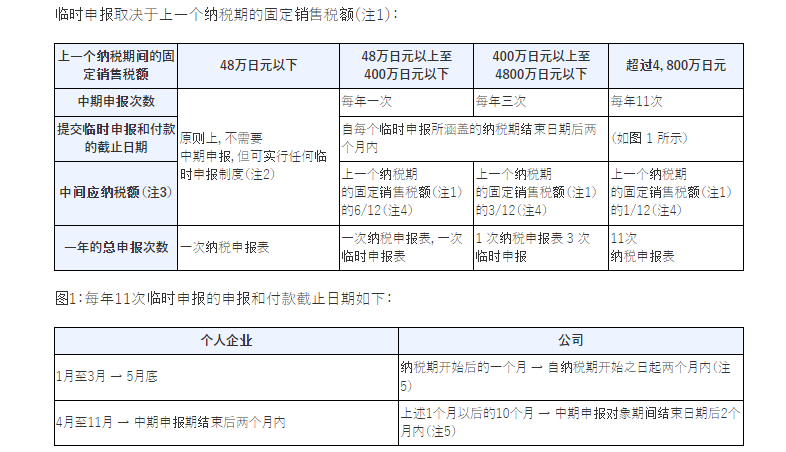

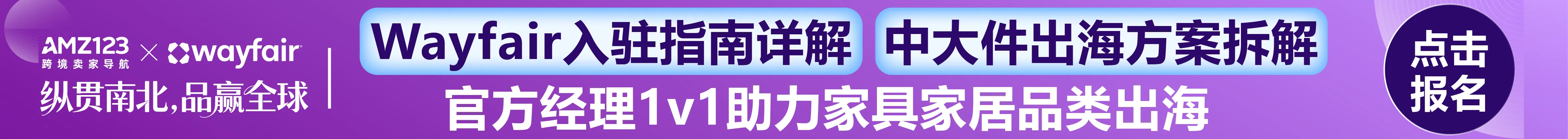

4、JCT税务合规成本:清关和注册申报

「日本消费税如果存在退税的话,这部分税金可以抵扣后续的税金?还是可以提取出来?」 原则上是可以退税的。 但如果客户本身是以免税事业者身份注册JCT(即不需补税),历史的税都没申报缴纳,申请退税的话,一般会引发查税。 而海外法人注册JCT,需要委托一位日本居民/企业作为纳税管理人,一旦纳税管理人名下存在一家客户稽查被证明不合规,名下其他客户被稽查的风险极高,所以并不建议海外法人抵扣进项JCT之后是负数的去申请退税提取出来,可以留着下期用来支付税金。 「基准期的销售额是含税销售额吗?」 如果是免税事业者(不需要补税的企业),基准期的销售额是含税销售额; 如果是课税事业者(需要补税的企业),基准期销售额是不含税销售额。 「纳税期都是自然年的1月1日到12月31日吗?」 日本JCT的纳税期是参考海外企业的会计年度。 对于中国大陆公司,一般企业会计的年度是1月1日到12月31日; 对于中国香港公司,有的企业会计年度是7月1日到6月30日,4月1日到3月31日。 所以,日本的纳税期不都是按照自然年,视海外企业的会计年度不同而不同。 「注册了JCT,我应该什么时候做申报?」 日本消费税的征税期原则上为一年申报一次,截止申报纳税日期为纳税期截止之日起两个月内。但是次年开始根据上一个纳税期的销售税额,实行中期申报及纳税制度: 「注册了JCT,历史税务会被追缴吗?」 无论是日本本土企业还是海外企业,若您的历史一年/上半年销售额超过免税阈值(1000万日元),则需要在二年后/一年后的会计年度开始注册、申报及缴纳消费税。 目前针对卖家的历史税务问题,对于长远合规打算的企业,卖家可以选择主动披露申报历史销售情况,在申报窗口期选择补税或在税局要求情况下主动配合进行补交。 另外,目前情况来看,鉴于海外企业在进口清关环节合规的清关方式是采用合规逆运算清关,日本税局暂时不会主动进行查税。 但是由于海外企业在过去一般是使用包税清关,固税逆算等,并不是用海外企业公司抬头,委托ACP合规逆算清关,所以长远来看会存在一定的查税补税的税务风险。 不过,值得一提的是,日本一般税务调查只调查3年(个别被税局认为存在重大嫌疑的可能会被调查5年),所以连续申报3年以上,有可能早期的就不会再去追查了。 「清关细节:之前和未来用货代清关的无法抵扣怎么办?注册JCT后就需要全部逆运算吗?」 日本有简易课税和原则申报两种申报纳税方式: 1) 对于简易课税的海外企业,可以保持目前用货代清关方式不变。 因为此申报方式不需要提供JCT进项抵扣发票,零售行业可以直接抵扣销售税额的80%,即按照应税销售额的2%来申报纳税。建议符合条件的卖家第一年可以选择此申报方式。 2) 对于原则课税的海外企业,所销售的产品符合委托ACP代理清关的情况下,需要在发货之前指定对应日本关区的ACP,用卖家公司名称及法人番号合规逆算清关,拿到合规进项清关JCT票据,以及amazon的仓储和尾程派送费,佣金等含JCT的进项票据,可以申请销项JCT抵扣。 以上是本期的日本消费税相关内容。

Amber继续和卖家朋友们来聊一聊日本消费税,这期的主题主要涉及以下几个方面:

1、JCT 的申报细节:我应该什么时候做申报?申报后如果存在退税的话,可以退款回来吗?怎么计算我的申报金额,是销售额的10%吗?

2、清关细节:之前和未来用货代清关的无法抵扣怎么办?注册JCT后就需要全部逆运算吗?

3、日本消费税历史税务追缴问题

4、JCT税务合规成本:清关和注册申报

「日本消费税如果存在退税的话,这部分税金可以抵扣后续的税金?还是可以提取出来?」 原则上是可以退税的。 但如果客户本身是以免税事业者身份注册JCT(即不需补税),历史的税都没申报缴纳,申请退税的话,一般会引发查税。 而海外法人注册JCT,需要委托一位日本居民/企业作为纳税管理人,一旦纳税管理人名下存在一家客户稽查被证明不合规,名下其他客户被稽查的风险极高,所以并不建议海外法人抵扣进项JCT之后是负数的去申请退税提取出来,可以留着下期用来支付税金。 「基准期的销售额是含税销售额吗?」 如果是免税事业者(不需要补税的企业),基准期的销售额是含税销售额; 如果是课税事业者(需要补税的企业),基准期销售额是不含税销售额。 「纳税期都是自然年的1月1日到12月31日吗?」 日本JCT的纳税期是参考海外企业的会计年度。 对于中国大陆公司,一般企业会计的年度是1月1日到12月31日; 对于中国香港公司,有的企业会计年度是7月1日到6月30日,4月1日到3月31日。 所以,日本的纳税期不都是按照自然年,视海外企业的会计年度不同而不同。 「注册了JCT,我应该什么时候做申报?」 日本消费税的征税期原则上为一年申报一次,截止申报纳税日期为纳税期截止之日起两个月内。但是次年开始根据上一个纳税期的销售税额,实行中期申报及纳税制度: 「注册了JCT,历史税务会被追缴吗?」 无论是日本本土企业还是海外企业,若您的历史一年/上半年销售额超过免税阈值(1000万日元),则需要在二年后/一年后的会计年度开始注册、申报及缴纳消费税。 目前针对卖家的历史税务问题,对于长远合规打算的企业,卖家可以选择主动披露申报历史销售情况,在申报窗口期选择补税或在税局要求情况下主动配合进行补交。 另外,目前情况来看,鉴于海外企业在进口清关环节合规的清关方式是采用合规逆运算清关,日本税局暂时不会主动进行查税。 但是由于海外企业在过去一般是使用包税清关,固税逆算等,并不是用海外企业公司抬头,委托ACP合规逆算清关,所以长远来看会存在一定的查税补税的税务风险。 不过,值得一提的是,日本一般税务调查只调查3年(个别被税局认为存在重大嫌疑的可能会被调查5年),所以连续申报3年以上,有可能早期的就不会再去追查了。 「清关细节:之前和未来用货代清关的无法抵扣怎么办?注册JCT后就需要全部逆运算吗?」 日本有简易课税和原则申报两种申报纳税方式: 1) 对于简易课税的海外企业,可以保持目前用货代清关方式不变。 因为此申报方式不需要提供JCT进项抵扣发票,零售行业可以直接抵扣销售税额的80%,即按照应税销售额的2%来申报纳税。建议符合条件的卖家第一年可以选择此申报方式。 2) 对于原则课税的海外企业,所销售的产品符合委托ACP代理清关的情况下,需要在发货之前指定对应日本关区的ACP,用卖家公司名称及法人番号合规逆算清关,拿到合规进项清关JCT票据,以及amazon的仓储和尾程派送费,佣金等含JCT的进项票据,可以申请销项JCT抵扣。 以上是本期的日本消费税相关内容。

热门活动

热门活动

广东

广东 12-26 周五

12-26 周五

热门报告

热门报告