日本JCT十个小知识

1904

1904

日本站亚马逊卖家必问的的日本JCT的十个问题

1、什么是日本消费税(JCT)?

日本消费税类全称Japanese Consumption Tax,简称JCT。

日本消费税制度从1989年开始实施,2019年正式宣布税率为10%。消费税是一种流通税,最终承担方是买家。

日本税局早在2020年就开始对跨境卖家进行税务调查。

在欧洲站合规政策相继出台后,日本也发布了日本消费税(JCT)发票新规。

这意味着日本JCT合规必然是大势所趋。

当然也有可能出台一些风险提示或者流量倾斜等方式倒逼卖家注册JCT,税务合规化只是一早一晚的问题。

2、JCT强制注册吗?

对于符合以下条件的卖家朋友必须注册JCT,

除上述强制注册情况外,当然卖家朋友们也可以选择自愿注册。

申请成为JCT纳税实体,成为合规开票人

优势:

①得到需要开票的企业采购订单,提升流量

企业买家的订单:卖家平台>订单>管理订单>所有订单中勾选【企业买家】

②可以申请亚马逊企业购专属扶持曝光页面

③商品详情页不能显示JCT相关标记。

3、2023年注册需要追缴之前的税金吗?

对于刚进驻日本市场的卖家,之前销售并没有达到阈值,2023年成为课税企业,2024年2月前才需要申报和纳税。

(申报与否目前卖家朋友们还是有空间选择的,未来不知会出哪些新规,希望大家随时关注)

4、应税销售额怎么查看?

查看应税销售额路径:卖家平台 > 【数据报告】 > 【付款】 > 所有结算。

请注意:B2C 和 B2B 订单的销售额均属于应税销售额;

通过亚马逊之外的其他渠道发生的日本境内销售额也属于应税销售额。

5、什么是简易课税?(中小卖家一般都选取这种方式)

①简易征税制度是从减轻中小事业者报税负担的角度出发,根据事业者的选择,不以实际发生的进项消费税进行抵扣,而以销项消

费税乘以认定采购率计算的进项消费税进行抵扣的征税制度。

举例:A公司在日本开网店,属零售业,简易抵扣率80%。含税收入1100万日元,税率10%。自己名义通关,通关时缴纳进口消费税25

万日元。平台收取含税手续费220万日元,税率10%。

那么简易课税消费税计算公式:1100万×(10/110)-1100万×(10/110)×80%

=20万

即该财年应缴税20万日元

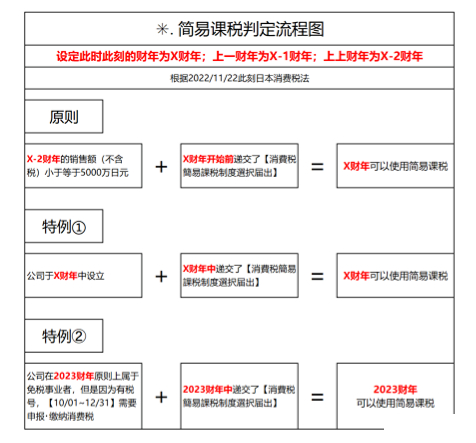

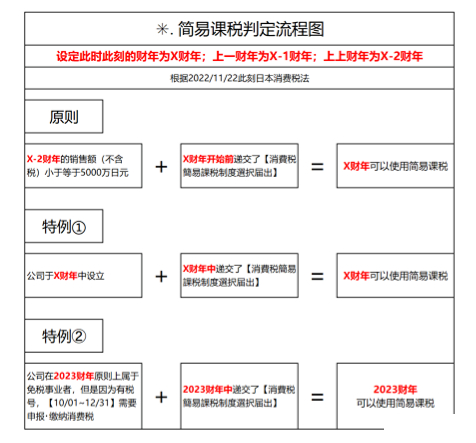

②简易课税判定流程如图

③简易课税优点:

无需准备抵扣材料

适合经费收据少的公司

简易课税缺点:

需要在财年开始前申请

前前财年应税销售额超过5000万日元则无法使用

申请后两财年内不得转回原则课税

一定会产生税金,不可能被抵扣至0或退税

6、什么是一般课税?

一般课税,日语说法是本則課税或原則課税。是相对简易课税而言。

上一财年应税销售额需要在5000万日元以上或者接近,这时候需要咨询税务代理机构选择合适报税方式、

一般课税实际应缴纳“消费税=销项消费税-进项消费税”,

即合规卖家可以申请抵扣海关逆运算已缴纳的进口消费税。可能会产生补税/退税。

注意:如果在未来两年公司进行比较大的设备投资,即进项消费税激增,那么一般课税方式会更有利于退税。

举例:A公司在日本开网店,属零售业,简易抵扣率80%。含税收入1100万日元,税率10%。自己名义通关,通关时缴纳进口消费税25

万日元。平台收取含税手续费220万日元,税率10%。

那么一般课税消费税计算公式:

1100万×(10/110)-25万-220万×(10/110)=55万

即该财年应缴税55万日元

7、财年是什么意思?

个体(工商户):基准年是从1月到12月。

中国公司:基准年也是从1月到12月。

日本公司:基准年是4月至次年3月。

8、收到JCT注册号后如何上传?

提交路径:卖家平台>设置>账户信息>税务信息>消费税设置>添加“JCT登记号”>点击“保存设置”

9、能否要求承运人使用法人番号(JCT注册完成后,法人番号也会一并下来,13位编码和JCT税号基本一致)支付进口日本消费税,以

便保留合规发票以申请日本消费税抵扣?

可以,但是这是适合一般课税方式的卖家。简易课税不需要准备抵扣资料。

10、申请JCT需要准备哪些资料?

日本消费税税号客户信息收集表,营业执照,公司章程,法定代表人身份证正反面,网店后台截图,税务代理委托书(签字/盖章)

日本站亚马逊卖家必问的的日本JCT的十个问题

1、什么是日本消费税(JCT)?

日本消费税类全称Japanese Consumption Tax,简称JCT。

日本消费税制度从1989年开始实施,2019年正式宣布税率为10%。消费税是一种流通税,最终承担方是买家。

日本税局早在2020年就开始对跨境卖家进行税务调查。

在欧洲站合规政策相继出台后,日本也发布了日本消费税(JCT)发票新规。

这意味着日本JCT合规必然是大势所趋。

当然也有可能出台一些风险提示或者流量倾斜等方式倒逼卖家注册JCT,税务合规化只是一早一晚的问题。

2、JCT强制注册吗?

对于符合以下条件的卖家朋友必须注册JCT,

除上述强制注册情况外,当然卖家朋友们也可以选择自愿注册。

申请成为JCT纳税实体,成为合规开票人

优势:

①得到需要开票的企业采购订单,提升流量

企业买家的订单:卖家平台>订单>管理订单>所有订单中勾选【企业买家】

②可以申请亚马逊企业购专属扶持曝光页面

③商品详情页不能显示JCT相关标记。

3、2023年注册需要追缴之前的税金吗?

对于刚进驻日本市场的卖家,之前销售并没有达到阈值,2023年成为课税企业,2024年2月前才需要申报和纳税。

(申报与否目前卖家朋友们还是有空间选择的,未来不知会出哪些新规,希望大家随时关注)

4、应税销售额怎么查看?

查看应税销售额路径:卖家平台 > 【数据报告】 > 【付款】 > 所有结算。

请注意:B2C 和 B2B 订单的销售额均属于应税销售额;

通过亚马逊之外的其他渠道发生的日本境内销售额也属于应税销售额。

5、什么是简易课税?(中小卖家一般都选取这种方式)

①简易征税制度是从减轻中小事业者报税负担的角度出发,根据事业者的选择,不以实际发生的进项消费税进行抵扣,而以销项消

费税乘以认定采购率计算的进项消费税进行抵扣的征税制度。

举例:A公司在日本开网店,属零售业,简易抵扣率80%。含税收入1100万日元,税率10%。自己名义通关,通关时缴纳进口消费税25

万日元。平台收取含税手续费220万日元,税率10%。

那么简易课税消费税计算公式:1100万×(10/110)-1100万×(10/110)×80%

=20万

即该财年应缴税20万日元

②简易课税判定流程如图

③简易课税优点:

无需准备抵扣材料

适合经费收据少的公司

简易课税缺点:

需要在财年开始前申请

前前财年应税销售额超过5000万日元则无法使用

申请后两财年内不得转回原则课税

一定会产生税金,不可能被抵扣至0或退税

6、什么是一般课税?

一般课税,日语说法是本則課税或原則課税。是相对简易课税而言。

上一财年应税销售额需要在5000万日元以上或者接近,这时候需要咨询税务代理机构选择合适报税方式、

一般课税实际应缴纳“消费税=销项消费税-进项消费税”,

即合规卖家可以申请抵扣海关逆运算已缴纳的进口消费税。可能会产生补税/退税。

注意:如果在未来两年公司进行比较大的设备投资,即进项消费税激增,那么一般课税方式会更有利于退税。

举例:A公司在日本开网店,属零售业,简易抵扣率80%。含税收入1100万日元,税率10%。自己名义通关,通关时缴纳进口消费税25

万日元。平台收取含税手续费220万日元,税率10%。

那么一般课税消费税计算公式:

1100万×(10/110)-25万-220万×(10/110)=55万

即该财年应缴税55万日元

7、财年是什么意思?

个体(工商户):基准年是从1月到12月。

中国公司:基准年也是从1月到12月。

日本公司:基准年是4月至次年3月。

8、收到JCT注册号后如何上传?

提交路径:卖家平台>设置>账户信息>税务信息>消费税设置>添加“JCT登记号”>点击“保存设置”

9、能否要求承运人使用法人番号(JCT注册完成后,法人番号也会一并下来,13位编码和JCT税号基本一致)支付进口日本消费税,以

便保留合规发票以申请日本消费税抵扣?

可以,但是这是适合一般课税方式的卖家。简易课税不需要准备抵扣资料。

10、申请JCT需要准备哪些资料?

日本消费税税号客户信息收集表,营业执照,公司章程,法定代表人身份证正反面,网店后台截图,税务代理委托书(签字/盖章)

热门活动

热门活动

广东

广东 12-18 周四

12-18 周四

热门报告

热门报告