印度互联网市场“全面开花”,还得感谢中国、美国和日本

仅一年时间,Bigbasket 投资者已经大不相同。在 2016 年 3 月进行的融资中,该公司的投资者是来自美国和中东地区的金融投资企业,而 Sands Capital, IFC 和 Abraaj Capital 均在其列。2017 年的融资,对其有投资意向的,是更大型的企业——腾讯、复星、阿里巴巴和亚马逊。

实际上,自 2015 年末以来,亚马逊曾与 Bigbasket 进行过多次收购谈判,但由于在市场估值和交易形式等问题上未达成一致,谈判均未取得实质性进展。

亚马逊通过调查获得 Bigbasket 的商业细节后,是否会中途放弃收购该公司?据知情人士透露,Bigbasket 的一些投资者对此表示担忧。其中一位投资者表示,“亚马逊既经营着自己的食品杂货业务,又想对业务相同的 Bigbasket 进行投资,这于理不合。”而阿里巴巴就利用了这种情况,并于 6月份与 Bigbasket 进行谈判,签订了排他性协议。

上述知情人士还表示,“与阿里巴巴相比,亚马逊在此次投资上花费时间更长。但对企业家来说,阿里巴巴具有更多优势。”此外,这位知情人士表示,亚马逊希望通过一种明确的方式完成此次收购,而阿里巴巴则对各种投资形式,诸如日后进行公开发售,持开放态度。

Bigbasket 的收购交易已经进入最后阶段。对于印度,这应该不会是最后一次进行此类交易,因为美国和中国的互联网巨头正在积极抢占该国市场。这场投资热潮已经席卷了印度市场的方方面面,比如线上食品配送公司 Swiggy、Zomato,电影售票平台 Bookmyshow。这些公司的创始人正在考虑,是应该与互联网巨头们合作,还是设法从金融投资者那里筹集资金。

图自| The Economic Times

群雄逐鹿

2016 年,亚马逊和优步在印度发展壮大,对其本土的 Flipkart 和 Ola 等电商平台的领军地位形成了冲击。不过,这些本土公司的发展也是如火如荼。这也让印度的科技型创业者越来越有信心,在谷歌和Facebook 等外来平台已经分别主导了印度线上搜索和社交媒体市场的情况下,该国将在电子商务领域打造本土领先企业。

2016 年,Flipkart 和 Ola 修正了 2015 年的战略失误,加强了执行能力,最终均表现突出,领跑来自美国的竞争对手。但也要注意到,资本仍是最基本的要求,其次是实地执行和技术要领,而这并不是金融投资者的强项。一位来自印度古尔冈的风险投资者表示,“美国投资者无意于对印度本土企业家进行整体掌控和执行。而目前的情况是,中国正积极与印度企业家进行合作,但中方也不希望全盘接手。”

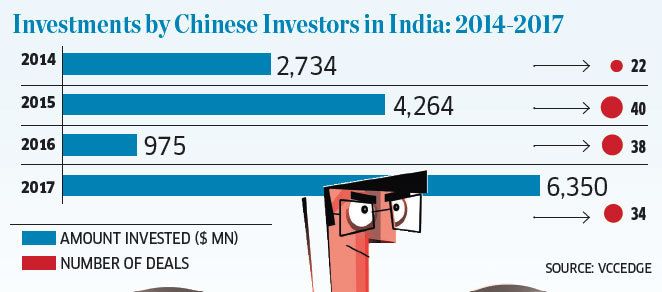

中国互联网巨头阿里巴巴和腾讯,以及这两家公司的最大投资者日本软银、南非 Naspers,均成为了印度本土互联网公司的最大支持者。软银持有阿里巴巴 28% 的股份,仅这些股份估值,就超过了软银自身的市值。南非 Naspers 对腾讯的投资情况也是如此。软银和 Naspers 的命运都与其在中国的投资息息相关。通过与中国企业合作,两大投资集团均希望在印度重现这种成功。通过下图这个统计,我们可以看出,在印度市值最高的四大互联网公司 Flipkart、Ola、Paytm 和 Makemytrip 中,中国企业与 Naspers、软银合计持有股份均超过 40%。软银和 Naspers 已经成为中国互联网巨头崛起的最大受益者。

印度互联网发展机遇:暂缓后前行

2014 年至 2015 年间,投资者在印度互联网市场投入了数十亿美元。如今,这些投资者已经意识到,这一市场的发展速度远低于预期。线上零售领域所获的投资金额最高,但其增长速度预计将比中国慢得多。

“在过去的 3 到 4 年里,我们经历了大肆宣传、过度发展的泡沫,之后进行了修正。每个人都认识到,印度的纳新速度要慢一点,消费者更在意自己花了多少钱。在印度,培养消费者的习惯性行为需要更长的时间。”Paytm 和 Snapdeal 的早期投资者、风险资本公司 Saama Capital 的管理合伙人李浩世表示。

这种认识,让许多在 2014 年和 2015 年估值达到极高点的印度互联网公司,处境变得艰难。他们既没有足够的规模,也缺乏公开上市、募股筹资的基准。这些公司仍然需要资本,但由于这些公司与美国巨头公司鏖战愈酣,其领先地位朝不保夕,金融投资者不愿意为其提供资金。

寻求战略性投资

不同于中国,印度是一个开放的市场,迟早会迎来海外竞争。正是这一重要因素,促使一些印度本土企业寻求战略投资者。Paytm 是第一家获得中国战略投资者资金的印度公司。2015 年初,阿里巴巴的支付子公司蚂蚁金服公司对 Paytm 进行了投资。在纳斯达克公开上市的 Makemytrip,原本面临着与 Naspers 加持的 Ibibo 的激烈竞争。但在 2016 年 1 月,该公司从中国同行携程公司筹得资金。

Ola 和 Flipkart 两大本土领军公司,则着手提高其单位经济效益,同时在估值低于 2015 年峰值的情况下寻求其它资本支持。这些公司也将目光投向了战略投资者,这些投资者可以提供更长期的资本和技术要领。

此外,像阿里巴巴和腾讯这样的公司,在全球进行扩张,看到其美国的竞争对手已经在印度市场占有重要一席后,也开始积极寻求在印度的业务扩张。

为抢占印度市场,美国和中国企业采取了不同方式。原因有以下几点。首先,美国公司在印度没有语言障碍。其次,因为 IT 服务行业,美国在印度业务开展如鱼得水。另外,像亚马逊和谷歌这样的公司均有印度发展中心和来自印度的高级管理人员。

“很多像亚马逊和谷歌这样的公司在中国处境艰难,也不想失去印度市场。由于上文提到的几个原因,他们判定自己可以进军印度市场,并在这里获得长足发展。相比之下,像阿里巴巴和腾讯这样的公司在印度的运营还不够自如,因为此前并没有进军印度市场的先例。”沃顿商学院教授卡提克·霍桑纳格表示,“在不久的将来,阿里巴巴和腾讯就会成为其他想要进军印度的中国企业的先例。也就是说,很可能在 10 年内,当前这种局面就会改变。”

市场之争:携手并进还是分庭抗礼

随着印度公司已经能够筹集到大量长期资本,现在的竞争焦点在于通过收购、投资,或是少见的合作伙伴关系,建立一个有机的市场服务生态系统。这是印度本土公司和美国公司正在向阿里巴巴和腾讯学习的地方。后者在打车服务、超本地服务以及快递、旅游和优惠券等方面进行了大量投资,以助力其支付平台大获成功。

自 2017 年初以来,Paytm 就一直致力于建立这一系统。该公司收购了许多公司的多数股权,包括交易平台 Nearby、Little,以及票务网站 Insider 和线上银行 Creditmate。像 Bigbasket 这样的大型投资项目则由阿里巴巴牵头。这一发展模式有望引起其他公司效仿。

Flipkart 也开始在腾讯和 Naspers 的支持下建立自己的生态系统,但目前尚未有已完成的投资计划。借由近日对 Foodpanda 的收购,Ola 正在将其服务范围扩大到食品外卖等领域。该公司也开始对其货币平台进行投资。此外,像 Reliance Jio 这样 的运营商也正在通过有机方式逐步推广他们的服务。

在过去的几个月里,亚马逊和谷歌也更加积极地扩展市场。同时,Facebook 也有意在这一领域分一杯羹。

持续追踪这一领域的专家认为,与美国或中国同行在这一阶段的发展情况相比,印度本土公司所能提供的服务范围将会大得多。一方面是由于印度市场增长速度慢于预期,另一方面则是因为这些公司想要分得更大的蛋糕。

Flipkart、亚马逊印度、谷歌、Facebook 和 Paytm 的注册用户数量均已超过 1 亿。

Saama Capital 的李浩世表示,“由于这些印度公司必须获得增长,向外界展示实力,对市场的竞争几乎是寸土必争。这些公司将更加积极地进军新的类别和细分领域。此外,一旦公司拥有了相对忠诚的客户基础,销售和增加产品就变得容易多了。”

所有大型电子商务公司都意识到,它们必须追随这些行业生态系统中的某一个。Bigbasket 的交易绝非孤例。Bookmyshow 和 Swiggy 有望成为印度下一个双巨头垄断公司。目前这两家公司已经与战略投资者 Flipkart、亚马逊和阿里巴巴集团进行了商谈。

当前态势

本土和全球互联网参与者的种种商业行为清楚地表明,印度互联网生态系统中的佼佼者正在变得更加强大。在过去的两年里,线上零售(Flipkart、亚马逊印度业),线上广告(Google、Facebook),线上旅游(Makemytrip、Oyo Rooms),食品配送(Zomato、Swiggy),移动支付(Paytm),打车服务(Ola,优步)等印度互联网的主要领域正逐渐完成各自的整合。可以看到,在这些领域,一家独大或者双巨头垄断取代了原本五六家公司竞争的局面。由此,这些领域的增长优势就会集中在少数公司上,而这些公司往往获得了战略性投资,在原始资本实力、执行水平、技术要领等方面,都遥遥领先。一家跨国互联网公司的印度主管表示,“当前,印度市场正进入一个超越时代,异常清晰的生态系统整合时期。在之前的经济增长阶段,印度市场不可能出现双巨头垄断的现象,至少会有五六家公司进行竞争。”

专家们表示,当前这种普遍的双巨头垄断现象,意味着在未来的两三年里,在印度互联网的几大领域中,任何新兴实体或创新形式都将没有发展空间的。企业家也越来越多地进军软件行业、企业对企业电子商务领域以及金融技术领域。根据印度全国软件和服务企业协会 Nasscom 的数据,2016 年,新生风投公司中,企业对企业电子商务模式的创业公司的比例为 47%,而 2016 年,这一比例为 34%。相比于金融科技行业 31% 的增长和卫生科技行业 28% 的增长,电子商务创业公司仅有 13% 的增长。

目前,印度本土公司已经用充足的资本条件给予美国投资者漂亮一击。并且,这些公司也在努力寻求途径,以建立自己的行业生态系统。经由这次鏖战,印度互联网各领域发展的速度,至少超前了两三年时间,所获利润也高的惊人。”

生态系统的生存法则

美国方面

亚马逊:这家总部位于西雅图的科技巨头公司向其印度分部投入了 50 亿美元,并在印度线上零售和云服务领域确立了举足轻重的地位。亚马逊发展的下一目标是打造一个庞大的全球卖家平台和企业对企业电子商务平台,并大力发展其支付业务。目前,该集团的研发团队正在积极寻找金融技术领域的投资对象。

谷歌:印度正成为谷歌这一搜索引擎巨头公司的下一个“10 亿用户”的主要目标。在过去的十年里,谷歌已经从其印度业务中获得了高额利润,在 2017 财年实现了 720.8 亿印度卢比的收入。现在,谷歌在印度的业务从盈利转入投资模式,每天都要耗费上千万印度卢比,用于在其支付应用 Tez 和超本地配送和服务应用 Areo 上进行打折和奖励。谷歌也在积极寻求投资对象,近日还领投了印度本土的杂活跑腿任务管理应用 Dunzo 的 B 轮融资。

FACEBOOK:去年,印度成为 Facebook 最大的市场,其月活跃用户数超过 2.41 亿。但在 2017 财年,相比于 17800 亿印度卢比的全球总收入,Facebook 在印度所获营收仅为 34.18 亿印度卢比。不过,随着 Facebook 旗下的即时通讯应用 WhatsApp 推出了支付功能,以及该公司正式进军社交商务领域,该公司未来将迎来更多可能性。

JOKER IN THE PACK JIO:自穆克什·安巴尼的信实工业( Reliance Industries )推出此电信分部以来,该分部已经在不到两年的时间里建立了 1.368 亿人次的用户基础。信实工业集团拥有坚实的客户基础上,随时能够满足客户需求的内容,在支付领域举足轻重的地位,以及进军电子商务领域的雄心,该集团很可能成为其他公司强大的竞争对手。信实还通过收购 Network18,持有了电影票务门户网站Bookmyshow、旅游公司 Yatra 和 HomeShop 的少数股权。

软银:胜券在握

软银这一日本电信和互联网巨头公司,无论以何种方式,终将会成为印度市场的最大受益者。2017年,当软银意识到其在线上零售领域最初的投资对象——印度电商平台 Snapdeal 未能达到市场的领先地位时,转而支持另一线上零售领军者 Flipkart。这一案例足以证明软银在印度市场的投资水平。

软银还持有 Ola 和 Uber 两家印度打车服务巨头公司的股份。该公司也投资了移动支付市场的领军公司Paytm。同时软银还通过对线上零售商的投资,在 Flipkart 的支付业务 Phonepe 中占据了一席之地。许多业内专家认为,软银最终将与阿里巴巴结盟。前者是后者最大的股东,持有其约28%的股份。目前,软银是否会促进 Flipkart 与 Paytm 的合并还有待观察。鉴于软银旗下设立了 1000 亿美元的基金,无论哪家公司在印度市场的鏖战中胜出,都将需要软银的资金支持。

中印方面

由阿里巴巴支持的 Paytm:中国电子商务巨头阿里巴巴已经在印度建立了坚实的市场基础。2015 年,阿里巴巴旗下蚂蚁金服公司决定与印度最年轻的亿万富豪维贾伊·谢卡尔·沙玛创立的 Paytm 公司合作。从那时起,包括与 Bigbasket 和 XpressBee s进行的交易在内,阿里巴巴和蚂蚁金服共向印度投入了近16 亿美元,从而建立起其在印度线上商务、支付和物流等领域的业务。

由 Naspers 和腾讯支持的 Flipkart:南非媒体巨头 Naspers 在印度的投资历史已十年有余,先后投资了 MakeMyTrip 和 FLIPKART 等公司。而腾讯则在去年投资了 Flipkart 和 Ola 公司,并因此形成了其在印度的投资影响力。 与竞争对手阿里巴巴相比,腾讯在印度的投资不多。但腾讯推出的微信应用在中国市场大获成功,许多人都试图在印度市场复刻这种成功。Naspers 是腾讯最大的股东,持有腾讯超过 30% 的股份。该集团还持有印度支付公司 PayU 和 OLX,以及食品配送公司 Swiggy 的股份。

Ola:2017 年,印度最大的打车应用公司 Ola 夯实了其在本土市场的领导地位。目前,该公司正准备收购 Foodpanda 的印度业务,从而向食品配送领域扩张。该公司还有可能进军食品杂货配送领域,届时其支付业务也将取得重大进展。该公司首席执行官巴维什·阿加沃尔有望为大家带来更多惊喜。(本文为编译文,大部分内容编译自作者马德哈瓦·强查尼于 1 月 5 日发布在 The Economic Times 的文章,原文为英文,本文仅供业内人士参考,不涉商业。)