跨境应税服务该如何办理免税备案?你想知道的都在这!

很多跨境卖家,都听说过跨境服务可以免征增值税,那具体应该怎么办理免税备案呢?今天小编给卖家朋友整理了相关资料。

【申请条件】

纳税人发生向境外单位销售服务或无形资产等跨境应税行为符合免征增值税条件的,在首次享受免税的纳税申报期内或在各省、自治区、直辖市和计划单列市税务局规定的申报征期后的其他期限内,到主管税务机关办理跨境应税行为免税备案手续。

【相关政策】

1.《中华人民共和国税收征收管理法》第三十三条第一款

2.《国家税务总局关于发布<营业税改征增值税跨境应税行为增值税免税管理办法(试行)>的公告》(国家税务总局公告2016年第29号)第八条

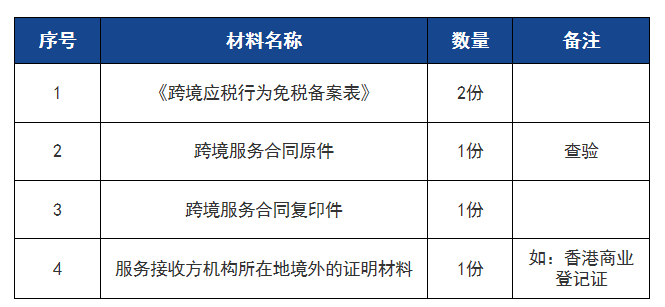

【办理材料】

【注意事项】

1、纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

2、公司经营范围需包含此项服务内容,如若没有这个经营范围,需变更增加相对应的经营范围。

3、纳税人向国内海关特殊监管区域内的单位或者个人销售服务、无形资产,不属于跨境应税行为,应照章征收增值税。

4、纳税人向境外单位销售服务或无形资产,按规定免征增值税的,该项销售服务或无形资产的全部收入应从境外取得,否则,不予免征增值税。

5、纳税人发生跨境应税行为免征增值税的,应单独核算跨境应税行为的销售额,准确计算不得抵扣的进项税额,其免税收入不得开具增值税专用发票。

6、纳税人原签订的跨境销售服务或无形资产合同发生变更,或者跨境销售服务或无形资产的有关情况发生变化,变化后仍属于规定的免税范围的,纳税人应向主管税务机关重新办理跨境应税行为免税备案手续。

7、纳税人发生跨境应税行为享受免税的,应当按规定进行纳税申报。纳税人享受免税到期或实际经营情况不再符合规定的免税条件的,应当停止享受免税,并按照规定申报纳税。

8、纳税人发生实际经营情况不符合规定的免税条件、采用欺骗手段获取免税或者享受减免税条件发生变化未及时向税务机关报告,以及未按照规定履行相关程序自行减免税的,税务机关依照《中华人民共和国税收征收管理法》有关规定予以处理。

9、纳税人发生的与香港、澳门、台湾有关的应税行为,参照执行。

10、纳税人发生符合规定的免税跨境应税行为,未办理免税备案手续但已进行免税申报的,按照规定补办备案手续;未进行免税申报的,按照规定办理跨境服务备案手续后,可以申请退还已缴税款或者抵减以后的应纳税额;已开具增值税专用发票的,应将全部联次追回后方可办理跨境应税行为免税备案手续。

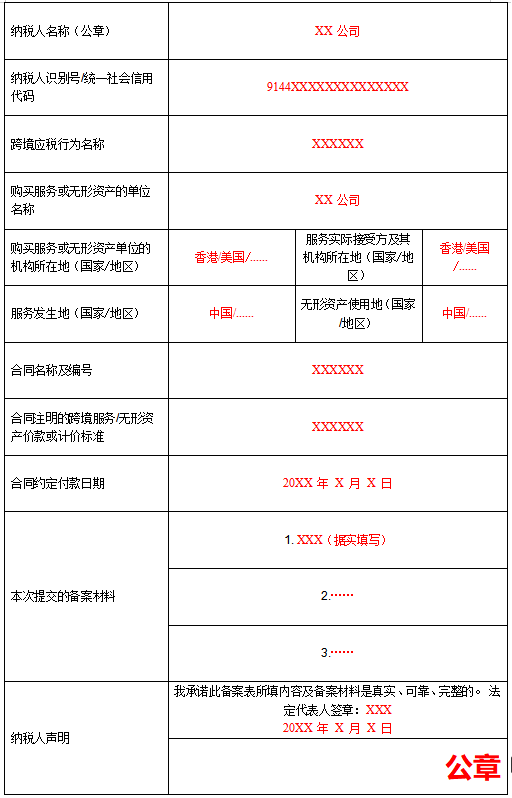

【填写模板】

【网上备案路径】

----深圳市为例,有些地区已经可以在网上备案了,有些地区还只能到税局门前进行备案。