2021下半场,跨境电商市场格局会发生怎样的变化?独立站为何能够增长如此迅猛,2021还会继续增长下去吗?面对国内物流巨头的入局和资本的助推,第三方物流企业该如何应对?

李聪先生峰会现场演讲照片

在2021年3月底举办的第四届中国跨境电商物流趋势峰会上,纵腾集团副总裁李聪先生发表了“新常态再平衡”主题演讲。

本文为现场演讲文字实录,约4000字,阅读时间6-10分钟。

内容丨李聪

整理丨Sean

编辑丨Nancy

2020年经历了太多事情,虽然艰难,但也很有意思。借用易经中阴阳的说法,夜晚是阴,白天是阳;夜晚又分两段,从傍晚到半夜属于阴中之阴,从半夜到白天属于阴中之阳。

过去的2020年可谓阴中之阴,疫情给行业带来了巨大的混乱和冲击,大家不得不去面对很多艰难和挑战;但到2021年,随着疫苗的推广,疫情进入了新常态。疫苗可理解为一个很好的阳气,一种动能,逐步把我们推向光明。

但这个阶段也并非一片光明,还有很多困难险阻,但一定会有新的变化,特别是物流行业,在失衡发展中寻找运能跟运力的再平衡。

回顾2020年,整个行业在疯狂中发展。行业内疯狂学习,2、3月份学疫情发展趋势,4月份学航空知识,下半年学海运。行业外,很多一级、二级市场也都在了解跨境行业,学习行业知识。

行业内外都在学习中进步,又在失衡中成长,过程虽然痛苦,但行业整体都在扩张,外部各个行业也在转型和融合。以往的船老大、铁老大、航空业老大,都在向跨境行业迈出新的一步,融合的大趋势和彼此了解的日趋深入,为行业发展打下了很好的基础。

同时,卖家供应链也开始产生牛鞭效应。由于物流的困扰,导致供应链采购备货加大,上游源头工厂制造链的索求随之成倍增加,最后都集中在物流运输环节,运力压力急剧失衡,最终导致卖家库存周期延长,资金占比加大。

由于第三方物流无法及时满足需求,卖家开始自建仓库,一系列的投入又增加了资金的占用,同时库存资金周转缓慢,最后不得不面临更大的资金压力。未来,去库存或加快库存周转将是一个很重要的方向。

从2020年3月到现在,美国疫情死亡人数由几千人下降到几百人,这意味着未来疫情会逐渐得到控制,特别是疫苗的出现,将会带来较大的改观,疫情带来的影响也会逐渐消退。对第三方物流企业来说,电商平台作为最重要的客户,其发展趋势值得关注。从规模和体量来看。通过对美国电商平台销售数据排行榜进行分析,可把平台分为两大阵营:第一阵营在2019年之前,基本都是以200亿为起始点,而目前都在300亿以上;第二阵营之前都在100亿以下,与第一阵营有着较大距离,但经过2020年的发展,全部都到了100亿以上,甚至有些达到了200亿。特别是第二阵营里的Best Buy和Target,增速非常快,从几十亿跃升至200多亿,2021年依然在继续增长。预计在2022、2023年,第二阵营将全部跨入200亿,前几位或许会进入300亿阵营。亚马逊增速也非常快,2020年销售规模预计可达4200多亿,相当于2019年全世界的销售总额。从增速来看。去年增速第一名是Target,第二名是Best Buy,增速均在130%以上。可以看到,传统的线下零售商利用大量库存和分布各地的网点,在线上受益颇多。第二阵营的增速普遍在50%-80%,包括沃尔玛、costco和The Home Depot。去年大件家居产品火爆,这些平台在大件家具售卖上做出了很大的贡献,所以增速也非常快。相对而言,2021年的预测,线上销售数据下降得非常明显,甚至比2019年还低。这预示着边际增速将回到2019年的发展轨道,随着增速的下滑,平台间的竞争将会更加激烈。从2021美国电商平台份额排行榜看。美国电商平台的增速大概在40%,若排除亚马逊和ebay这两个大体量平台,增速将达到60%以上。由此可见,主要增速来源于第二阵营或其他一些电商平台。从英国market数据看,2021年英国线上销售的增长不会像2020年那么迅猛,总体将出现下滑。疫情导致线上购物疯狂增长,现在重新回归理性。从份额的变化来看。第一阵营的份额,特别是亚马逊和沃尔玛,都在增长;前十大电商平台的份额,从60%提高到68%,预计2022年将超过70%,未来头部集聚现象将会更明显。这些头部企业的趋势对电商服务企业有较大影响,值得关注。

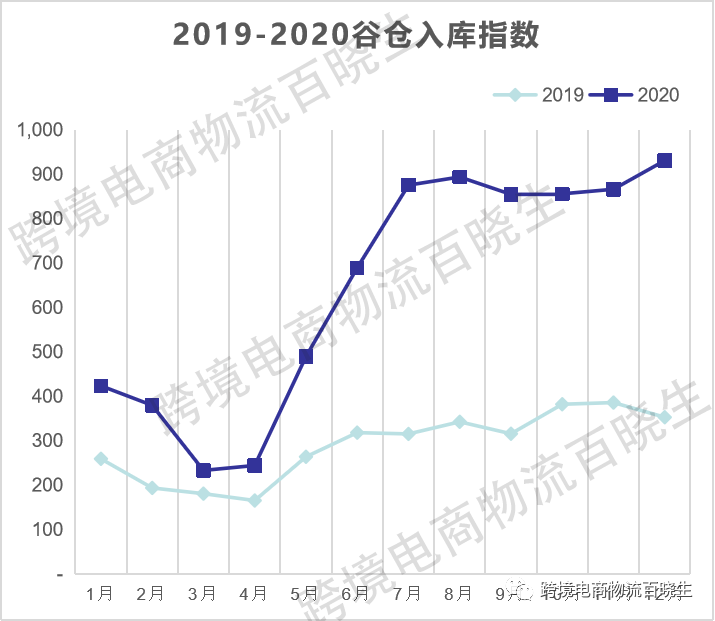

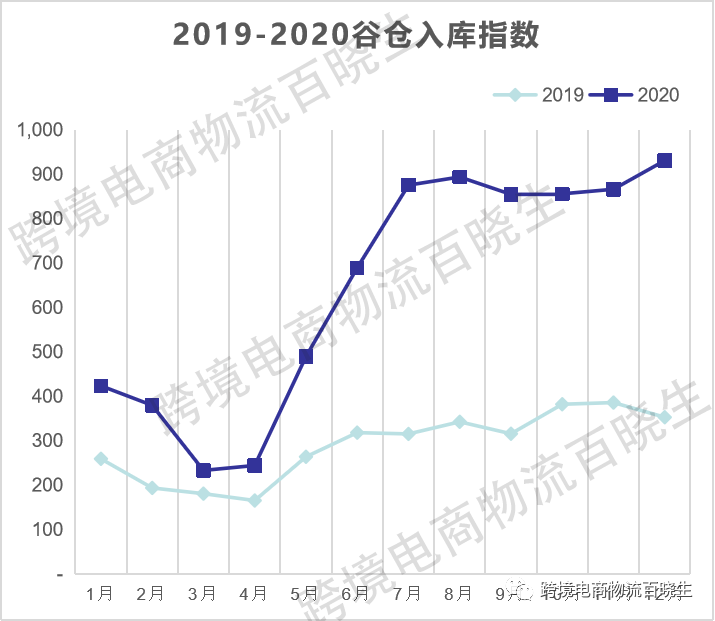

疫情成就了独立站,Shopify最有代表性,可以算作电商平台的里程碑。销售额从2018年400多亿增长到2019年600多亿,2020年达到1100多亿,预计2021年将达到1600多亿。独立站为何能够增长如此之快?分析下来,主要有以下几方面原因:1、品牌的私域流量需求。越来越多品牌商出海,亚马逊卖家也纷纷尝到了品牌化的甜头,更需要也更有底气来做私域流量,而不再满足于在平台上公开共享。2、面对大平台,要保证经营的合规性,尤其是越来越多大卖家开始走资本化道路,销售额大量集中在亚马逊或ebay等一两家平台,是非常不安全的。从这个角度考虑,需要分散风险,去做独立站和其他平台。3、经营自主性,加快供应链周转。销售额越大,对周转速度要求越高,否则周转边际速度都是趋缓的。4、税改。税改带来的影响是大平台开始代扣代缴税费,特别是疫情之后,欧洲、美国都在朝着税改的方向调整。这加大了很多卖家的成本,做独立站的话,在某种意义上可以摊平平台税改的成本,获得额外的竞争力。这也是中短期很多卖家去做独立站的一个很重要的原因。而且平台上的卖家,如亚马逊上的卖家,越做越大之后,再去做独立站,起点和规模总体来说是没问题的。独立站不再是一些小卖家或站群的玩法,更多是大卖家出于分散风险的需求纷纷入局。入库指数是对入库的体积、重量和sku数量做了指数化的处理。从入库指数可以看到,4月份达到低点之后,5、6月份库存迅速攀升,这跟海运价格其实是密切相关的,最高峰达到2019年的3倍。

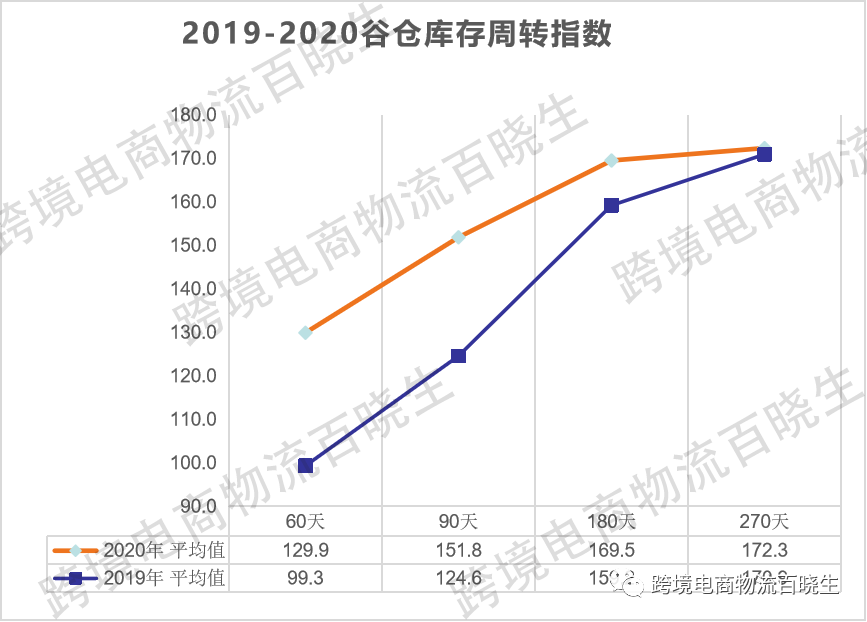

周转指数,是入库之后60天内能够卖掉的库存商品数量的百分比。可以看到,60天内基本上周转能够提高30%,90天可以提高20%。这个周转对卖家的帮助是非常大的。这也说明在疫情影响下,消费者对海外仓的商品需求是旺盛的,甚至达到了急切的程度。1、经过2020年的高速发展,电商平台整个体量规模都上了一个新台阶,而且这个态势会一直持续下去;2、2021年增速下滑,但这是换挡带来的冲击,是合理的。无论是卖家还是物流企业,都不能用2020年的增长去衡量2021年的发展;3、平台到了一定的体量规模,会有进一步扩大市场份额的需求,所以平台之间的竞争将会更加激烈,包括招揽第三方卖家入驻,都会成为很多平台未来选择的方向;4、独立站将会增长明显,尤其对直发货物的需求,将会非常大;5、绝大多数平台没有自建物流和仓储的能力,对第三方物流的欢迎程度比较高,但这些平台要求也将提高,因为需要更好地满足客户体验以抢占市场; 6、卖家在单一平台竞争压力将会加大。增速下降后,要控制周转率,同时因财富效应,会有更多卖家入驻,市场竞争必将愈加激烈。需要寻求多平台发展策略,包括独立站。当然,最重要的是,不能只考虑赚钱和规模,更需要注意周转、健康,才能持续稳健发展。跨境电商未来还有黄金十年,所以安全健康地活着,才是比较重要的。另外,还要寻求与物流伙伴的长期合作关系。直发业务方面。2020下半年,很多卖家被航空运价割韭菜之后,纷纷转型海外仓,海外仓在时效、换标等服务方面对直发业务构成了很大压力。导致直发玩家和物流企业纷纷开始做后面的布局,在揽收、干线、网络枢纽和当地卡车配送等方面发力。但需要一两年之后,才会慢慢体现出差异化。但现状是,已有很多投资方、国内快递巨头参与进来,势必会提高行业竞争标准和时效要求。整体来讲,疫情推升单量提升,为各环节加大基础设施建设提供了货量保障,而且有资本助推提供资金建设运营,业务前景依然值得期待。海外仓方面。去年海外仓存在一定的泡沫,疫情下大量中小型海外仓涌现,现在海外仓价格已经到达了一个历史高点,而且租期越来越长,5年7年都很普遍,甚至还有要求租11年的。在这种高位下,很多仓库方不敢承租了。随着巨头的纷纷加入,未来规模化、科技化、资本化含量会越来越高,资本密集、技术密集的特点会越来越明显。毕竟规模大了之后不可能全靠人工,海外也没有那么多劳动力。这方面的竞争会上一个新台阶,不会低水平的重复建设,这是未来海外仓的一个很重要的特点。另外,海外仓最大的问题是配送瓶颈。从去年的配送时效,很明显能看出这方面的不足。而规模越大,面临的配送压力就越大。海外仓未来的发展方向应该是仓网融合,没有仓网融合,发展瓶颈会非常明显。

面对这些大的形势,中国跨境电商整个行业需要进行业务协同,而不仅仅是甲乙方的关系。特别是卖家和跨境电商物流企业,需要建立一些长期的合作,包括互相预告货量和库容、航班的计划情况,等等,做到双方心中有数。从淡季开始合作,优化合作细节,为旺季有充足的航班和库容做好提前准备。只有稳定的物流渠道,才能保证运营的健康质量。如果没有业务协同,中国跨境电商出海会面临更多问题,毕竟整个运力还处于一个脆弱的再平衡阶段。同时,卖家自己也需要控制风险,特别是控制库存的周转率,万不可被市场一时的火热所迷惑,把资金全部压在库存上,而出现资金断链的危险。需要多方面考虑市场变动因素,采用适宜的周转率和备货规模,客观评估直发与海外仓发货的优缺点,兼顾平衡,保证全供应链能力与物流各环节能力协调一致。