资本眼中的2019:出海征战新兴市场路在何方?

原创:爱观察的青桐资本

来源:青桐资本

“出海”无疑是 2019 年的热词之一。印度、中东、非洲持续大热,国内公司纷纷抢滩新兴市场;电商、游戏领跑出海领域,资本跨境投资热潮兴起。2019 年出海整体格局将呈现哪些特点和机会呢?

出海“大热”

2018 年出海已进入到爆发期,出海电商规模在其上半年增速已达 26%,巨头和 B2C 电商共同参与到出海大潮中,资本市场也加快布局电商出海领域。移动游戏出海斩获颇丰,海外市场营收快速提升,全年增速达 15.8%,SLG 类出海游戏盘踞全球下载及收入榜前列。印度和中东凭借人口和流量优势,成为目前出海最热的两大区域。

出海大热,背后有其必然的因素:国内流量收缩、新兴市场互联网增速加快、“一带一路”政策深化落地,出海已成为中国企业发展的新选择。

国内互联网用户规模增幅持续收窄,流量增长进入瓶颈期,是中国企业谋求出海的主要动力。Questmobile 数据显示,截止 2018 年 Q3 中国互联网活跃用户已达 11.22 亿,前三季度新增用户仅为 0.27 亿。在人口总量既定、国内互联网竞争白热化的格局下,新增用户流量从哪儿来,是中国互联网企业亟待解决的问题。

印度、中东、东南亚、非洲等区域正在成为互联网新的流量入口。这些地区人口数量多、结构偏年轻化,互联网发展增速快,头部公司估值和市场占比还比较小,成为中国出海企业瞄准的流量洼地。

中国企业出海的数量正在快速增加,Mobvista 数据显示,截止 2017 年,已有 720 家企业,2268 个 APP 出海。国内互联网经过 20 多年的发展,本土成长的公司在用户运营经验和技术研发上已具备优势,中国智能手机海外市场份额持续扩大,也为互联网企业出海提供了发行和推广渠道。

4 大领域看出海

电商、游戏、工具、内容

2018 年出海的步伐按下了“快进键”,出海电商规模在其上半年增速已达 26%,出海游戏全年增速高达 15.8%,工具类应用依然需求旺盛并逐步向社交服务应用转型,直播、短视频、资讯等内容型产品呈火爆之势,在海外赚足了眼球。接下来,青桐资本将对这四大出海市场的现状一一剖析:

1、电子商务:出海第一主力军,备受资本青睐

电商出海已进入爆发增长的阶段,市场规模快速扩大。中国电子商务研究中心数据显示,仅 2018 年上半年我国出海电商规模就达到 3.47 万亿元,同比增长 26%。

早期的电商出海主要是阿里、京东等巨头业务在国际市场扩张。阿里巴巴出海的打法主要分 2 类:国内模式复制、投资控股海外电商。在模式复制方面,阿里通过建立速卖通、淘宝海外版、阿里国际站、1688 跨境专购等平台多方位布局海外市场。投资方面,阿里控股东南亚最大的电商平台 Lazada,并成为印度的电商及支付公司 paytm mall 的第一大股东。

当前电商出海呈现出全新的格局,越来越多的 B2C 自营电商企业也加入到出海的阵列,并逐步具备竞争优势。在 APP Annie 发布的 2018 年 10 大中国出海电商 APP 下载排行榜中,clubfactory、shein、romwe、Jollychic 等 4 家 B2C 电商也开始崭露头角,青桐资本发现这些平台的主营类目主要集中在服饰鞋帽、家居用品。

印度、中东是电商出海最关注的区域,shein、clubfactory 、romwe、Jollychic、banggood 这 5 家出海电商,其 2018 年的用户增长主要来自印度以及中东地区的沙特和阿联酋。

海外庞大的电商需求及未来增长潜力,是吸引 B2C 电商出海的主要原因。青桐资本分析了 2018 年全球各地区线上零售市场的发展情况,我们发现印度、东南亚、中东、非洲等地区,虽然线上零售的渗透率较低,仅为 1%-4%,但市场增速较快达 20%-40%,发展潜力巨大,成为中国电商出海主要关注的地区。

在电商出海领域,资本市场也表现出强烈的信心和兴趣。青桐资本统计从 2018年 1 月至 2019 年 4 月,共有 14 起电商出海相关的融资事件,其中占主流的是 B2C 电商项目,共有 7 个,融资轮次主要集中在 C 轮。此外,围绕电商出海的支付、供应链、物流、培训、软件服务项目也开始获得资本关注。

2、游戏出海:SLG 类占据主导

国产游戏在海外的销售收入增幅已远高于国内,出海掘金成为游戏厂商的新选择。据《2018 年中国游戏产业报告》数据,2018 年中国海外游戏收入 95.9 亿美元,同比增长 15.8%,尽管市场规模还比较小,但市场增速却持续走高。而国内游戏 2018 年收入增幅仅为 5.3%,对比 2017 年的 21.9%,增速大幅放缓。

出海游戏在 2018 年下载量主要集中在东南亚、印度、美国等区域,但整体营收仍主要来自发达国家和地区。从下载量来看,国产手游 2018 年在美国、印度、印尼、越南四个市场的同比增幅超过 40%;从市场收入来看,美国、日本、韩国、德国、英国、加拿大同比增幅超过 50%,是中国出海手游收入的主要来源地。

从游戏题材来看,SLG 成为国产游戏出海的主流。在 2018 年出海手游收入 TOP30 中占一半,且都集中在头部位置,前 5 名中有 4 款是 SLG,分别为《王国纪元》、《火枪纪元》、《阿瓦隆之王》、《列王的纷争》。

在众多的游戏厂商中,巨头仍然是出海的主力军,出海区域主要集中在发达国家。据 IHS 数据显示,网易和腾讯 2018 年海外游戏收入达到 4.27 亿美元,比 2017 年增长 5 倍之多。其中网易出海主要在日韩市场,其中《荒野行动》、《阴阳师》、《永远的七日之都》大获成功,腾讯的明星产品《AOV》、《堡垒之夜》则主要在美国市场。

中国其他游戏厂商出海的步伐也不断加快,例如 IGG 的《王国纪元》成为 2018 年海外游戏收入排行第一,Funplus、智明星通等企业也在海外市场快速成长。

青桐资本分析了游戏出海渠道和产品方面的特点,我们发现在游戏推广方面主要通过与国外 Google、Facebook 等渠道建立合作关系,并且国内华为、小米等手机厂商合作,进行软件预装和推广;游戏内容方面中国出海游戏厂商在当地组建团队,研究当地文化、用户偏好,实行本土化策略,并通过与海外发行商合作的模式顺利出海。

3、工具出海:向社交服务转型

工具类 APP 作为中国出海最早的应用类型,在 2018 年市场需求依然强劲。Sensor Tower 发布的 2018 年新上线的全球下载量 TOP20 榜单中,中国出海 APP 占 15 个,其中 5 个是工具类应用,这反映出应用类工具的市场生命力。

中国出海的工具类应用在印度和东南亚有广泛的用户群体。如印度市场的 UC 浏览器、茄子快传、猎豹清理大师等工具位于下载榜前列;Wifi 万能钥匙、脸萌等在东南亚继续攻城略地。

青桐资本发现,2018 年出海的工具类应用正在从“工具化”逐渐转变到“社交化”,进行功能拓展,向内容服务转型。

传统的工具类 APP 属于功能型应用,如日历、手电筒、安全等,用户使用频次和时长较低,变现方式困难。而新一批的工具类应用在满足用户工具需求的基础上走上社交化路线,如美图集团推出的 Air camera 为用户提供拍照和图片存储功能,并推出社交图片分享社区;Camera 360 则主打美颜拍照,并可在社区与好友分享互动,目前全球用户已超过 9 亿。

4、内容应用:出海的新亮点

2018 年被认为是内容出海的元年,内容服务型产品出海的窗口已经打开,海外的市场的红利正在凸显。在 2018 年最受关注的内容型主要有两类:

第一,短视频与直播类高歌猛进,在海外赚足了眼球。短视频以字节跳动旗下的 Tiktok 为代表,2018 年连续登顶 APP Store 下载榜首,在美国、日本、东南亚等地迅速走红;直播以 Bigo Live 和 Live Me 为代表,成为进入 2018 年 Google play 年收入 Top 10 的两大应用。

第二,资讯聚合类 APP 掀起出海风潮。从今日头条海外版 Topbuzz 在美国、巴西、东南亚等市场大火,UC news、Wonder news 等资讯类产品也纷纷出海。

青桐资本分析发现,这两类出海产品的相同点在于,都是以人工智能推荐算法驱动的内容应用,不仅被认为是流量聚集的入口,也是分析用户习惯、兴趣爱好和消费特征的工具。

目前,内容型 APP 出海整体市场规模还比较小,约几千万美元,但却成为 2018 年移动互联网出海的亮点。这些内容型出海产品因为满足了人们对新娱乐形式的需求,并且短视频、直播很容易跨越文化障碍而备受追捧,对企业来说促进不同市场本土化落地,增强用户粘性是建立壁垒的关键。

4 大出海区域

印度、中东、非洲、东南亚

中东和印度是出海企业眼中的“香饽饽”,因为人口红利巨大、用户增长迅速,已成为出海的必争之地。东南亚出海的应用类型不断丰富,中国出海企业的影响力稳步提升,非洲因经济和人口增速快,同样受到创投市场的关注。这些新兴市场呈现出怎样的特点,中国出海企业又有何举动呢?

1、印度:增速最“快”的新兴市场

印度市场最突出的特点是“快”,主要体现在 3 个方面:人口、GDP 和互联网的增速。印度人口达 13.39 亿,2018 年增长率达 1.11%,蕴藏着巨大的人口红利;作为世界第六大经济体,印度 GDP 为 2.69 万亿美元,2018 年增速 7.3%,是增长最快的国家;印度拥有 4.62 亿网民,虽然互联网渗透率仅为 34.8%,但 2018 年新增网民 9789 万,成为网民规模增速最快的国家,未来发展空间巨大。

印度作为增长最快速的新兴市场,互联网红利正在凸显,也是出海的热门区域。两大巨头阿里、腾讯激战印度电商市场,加大投资力度;中国出海的 SLG 游戏在印度市场占主导地位,针对当地用户开发休闲类游戏正在兴起,工具类应用也受到当地用户的喜爱。

. 印度电商出海:巨头玩家以“投资”抢市场

中国电商在印度市场呈现 2 个特点:主要玩家为腾讯和阿里两大巨头,出海方式以投资控股为主。

印度电子商务市场呈现出巨头垄断的格局,头部优势明显。2018 年印度本地 Flipkart 和美国 Amazon 两大电商占据 63% 的市场份额。中国出海巨头也加入了印度的电商争夺战,2018 年阿里巴巴和软银共同对印度第 3 大电商 Paytm 完成 4.45 亿美元投资,腾讯则向印度第 2 大电商 Flipkart 注资 7 亿美元,展开新一轮的竞争。

巨头之外,中国出海的电商企业还有 Club Factory、Shein 等,印度目前电商渗透率低,但增速快,市场发展潜力大,这也是吸引企业出海的主要原因。eMarketer 研究数据表明,印度电子商务只占当地零售总额 2.9%,仅 2018 年在线销售就达到 327 亿元,比上年度增长 31%。

青桐资本观察到印度信任支付不发达,和过长的供应链成为当地电商发展亟需解决的痛点。印度未形成规模较大的线上支付公司,货到付款比例达 75%,大幅度提高了成本,压缩了毛利率。印度有 50% 的电商产品为中国制造,导致供应链过长,进一步挤压了利润空间。

. 印度游戏出海:SLG 优势突出,休闲类崛起

印度游戏市场以移动游戏为主,2018 年超越美国成为游戏下载量最高的市场,是下载增速最快的市场。印度互联网起步晚,跨越 PC 阶段直接进入到了移动互联网时代,手机游戏占收入占整体的 89%。Newzoo 统计,2018 年印度游戏营收为 11 亿美元,年增长率达 49%。

青桐资本发现印度的移动游戏主要来自 3 个国家:美国、印度和中国。

美国在印度市场以博彩、体育、策略类游戏为主,有 EA、Kabam、Zynga 等 30 多家知名游戏开发商。

印度本土游戏以赛车、博彩、休闲为主,如炸金花、飞行棋等,这些游戏基本处在垄断地位,少有海外产品能与之抗衡。

中国出海游戏则以 SLG 策略类为主,占到印度策略类手游 60% 的市场份额,如智明星通的《列王的纷争》、IGG 的《王国纪元》、Fun plus 《火枪纪元》等,均为当地手游排行榜的头部产品。此外,腾讯的吃鸡类手游《PUBG MOBILE》在印度大受欢迎,2018 年连续数月占据印度手游下载榜第一。

在游戏领域,中国出海企业除了发挥 SLG 类型游戏的优势,也针对当地用户偏好和智能手机内存小的特点开发出休闲类游戏,如《hellocats》、《happy glass》、《飞行棋大师》等。

受当地经济水平所限,印度市场游戏玩家付费意愿和能力都很弱。2018 年,印度游戏类 ARPU 仅为 2.37 美元,远低于中国市场的 30 美元。

. 工具应用:茄子快传和 UC 浏览器在印度大热

中国出海的工具类 APP 在印度市场大受欢迎,典型代表有 UC 浏览器和茄子快传,两者均进入到 2018 年印度免费榜和畅销榜的 Top 5。

茄子快传作为一款分享类工具,虽然在国内鲜为人知,却成为了印度的国民级产品,安装量超过 4 亿。UC 浏览器更是在印度成为主流浏览器,据 StatCounter 数据统计,UC 浏览器市场占有率高达 51%。

分析背后的原因,主要是中国出海企击中了印度网络传输速度慢的市场痛点。据OpenSingal 调查数据,印度 4G 网速位列全球倒数第一,仅相当于全球 3G 的平均传输速度。茄子快传满足了用户近距离传输视频、音乐等大文件的需求,UC 浏览器在网速慢的情况下,上网表现突出,因此受到用户的青睐。

2、中东:在"富"有的阿拉伯世界掘金

中东地区的海湾国家以“富有”著称,经济发展水平和互联网渗透率均居世界前列。以阿联酋、沙特、卡塔尔、科威特、阿曼和巴林为代表的海湾 6 国,是中东最富有的新兴市场,也是中东出海最主要的区域。海湾六国城市化率超过 90%,人均 GDP 高达 2 万美元,是中国的 2 倍之多。除阿曼外,其他 5 国互联网渗透率均在 90% 以上,其中阿联酋达到 98.4%,位居世界前五。

. 电商出海:数十家电商活跃在中东

中东是中国 B2C 电商企业出海最热衷的区域。从市场环境看,中东是全球电商发展最快的地区,过去十年间该地区线上销售量增长了 1500%,在 2018 年还正保持着 20% 的高速增长。目前,中东地区电商销售占社会零售总额的 2%,与中国近 20% 的渗透率差距甚远,未来市场潜力巨大。

2016 年是中东电商发展的分水岭,在此之前,该地区电商市场还处在沉寂的状态,随着沙特打造的本地电商平台 Noon 建立,亚马逊收购了当地最大的平台 Souq,中东电商这潭水才开始被搅活。

活跃在中东地区的出海电商有数十家,代表性的企业有 Shien、fordeal、jollychic、romwe 等,这些 B2C 电商平台在当地发展强势,销售品类集中在服饰鞋帽、箱包、家居用品等。其中 Fordel 和 Follychic 在 2018 年同时进入沙特、阿联酋电商 APP 下载量 Top5。

中东地区吸引中国电商企业出海的原因,除了宏观层面的市场潜力大,还有地域的独特性。中东地区的平均税率仅为 20% 左右,企业可支配利润较多;此外,当地每户平均人口超过 5 个,大家庭的人口结构使得电商购买力强,客单价超过 100 美元。

中东的文化习俗和宗教传统也为电商出海提供了良好的土壤。受当地文化影响,女性不能独自出门,电商发展成为她们重要的购物渠道。此外,斋月的习俗对电商影响也很大,据 2018 年销售数据显示,斋月期间阿联酋的电商销售增长了 24%,沙特增长了 15%。

同时,中东电商发展中不利因素有:与印度市场电商情况类似,中东地区的线上支付不普及。80% 的中东电商买家只接受货到付款的结算方式,退货率高达 30%,由此导致物流成本上升,挤压了利润空间。

. 游戏出海中东:已占中东 1/3 市场份额

中国出海到中东的手游以 SLG 类为代表,其中《苏丹的复仇》在沙特走红,引起了国内游戏开发商的关注。中国出海游戏企业纷纷开始专门针对中东地区开发 SLG 类型游戏,如《阿拉伯传奇》、《Invader》等。

游戏出海最通常的做法是语言本地化改版,中国出海厂商却深度贴合用户偏好,在游戏画面中较多地使用中东用户喜欢的黄色和绿色,女性游戏角色按照当地习俗设计蒙面造型,故事背景应用阿拉伯地区的历史事件和人物,本土化创新成为中国 SLG 手游成功的关键。

中国出海游戏占中东地区 1/3 的市场份额。2018 年 APP store 和 Google play 游戏畅销榜中,各有 30 多款中国游戏榜上有名。如下图中的 tap4fun 的《战地风暴》和《野蛮时代》、IGG 的《城堡争霸》和《征服时代》、网易的《终结者 2:审判日》是其中典型代表。

中东地区游戏市场增速快,用户付费意愿和能力强,成为中国出海游戏商的重点关注地区。据 Newzoo 统计,海湾六国平均游戏 ARPU 高达 33 美元,接近中国市场的水平。

. 内容出海中东:直播成为热战场

中东地区的用户普遍钟爱视频及资讯媒体,该地区的 YouTube 视频日均播放量居全球第 2,中东也是 Twitter 的主要市场之一。

青桐资本观察到,直播已成为中东地区出海的热战场,7nujoom、Mico、映客的 Bigo live、Yalla Live、Up Live 等纷纷征战中东直播市场。

AI 算法推荐类的资讯、短视频应用也在中东地区快速发展。其中“中东头条 Wonder news”,以资讯和短视频为流量入口,通过内容抓住核心流量入口,以直播、电商、小游戏衍生平台变现的创新模式,已发展成为中东地区 AI 推荐类应用的行业第一。

3、东南亚:出海最“早”,品类最多样

东南亚是距离中国最近,也是中国企业出海最早的地区,中国出海应用在东南亚不仅品类繁多,而且用户认可度高。

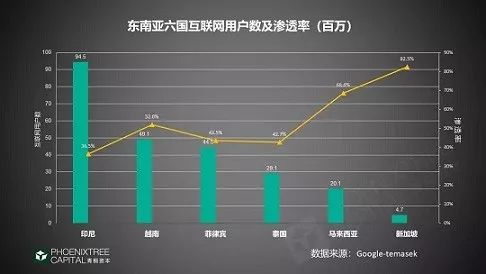

作为全球第 4 大互联网用户市场,东南亚月活跃用户达 3.5 亿,年均增长率达 13%,也是用户增长最快的区域。其中印尼、马来西亚、新加坡、泰国、菲律宾、越南 6 国人口占 88%,GDP 占比高达 96%,是中国企业出海东南亚的主要目的地。

东南亚互联网应用主要由中国、美国及当地企业提供。美国在社交软件领域优势明显,Facebook 和 Line 占据主导地位;电子支付市场则主要有本地企业瓜分,支付宝和微信等支付方式则主要向中国游客开放。中国出海东南亚应用的优势主要集中于电商、短视频、工具类、游戏、音乐 5 大板块。在东南亚六国前 200 名 APP 下载排行中,中国出海应用占 1/3。

在电商出海领域,东南亚的主要玩家是阿里和腾讯两大巨头。阿里巴巴通过投资控股的方式占东南亚最大的 B2C 电商平台 Lazada 83% 的股权,腾讯持有最大的 C2C 平台 Shopee 的母公司 Garena 39.7% 的股权。

在游戏领域,中国出海的竞技类和 SLG 类游戏表现突出,其中热门的竞技类游戏包括《Arena of Valor》、《Mobile Legends》《终结者 2:审判日》,策略类游戏主要有《王国纪元》《列王的纷争》《阿瓦隆之王》等。

在短视频领域,虽然快手出海较早,但字节跳动旗下的 TikTok 却后来居上,领跑东南亚短视频市场。工具类应用类型则比较丰富,如脸萌、wifi 万能钥匙、茄子快传、UC 浏览器等;音乐类 APP 是出海较早的应用,腾讯的 Joox Music 和 WeSing 是其中的典型代表。

4、走进非洲:出海尚在“萌芽期”

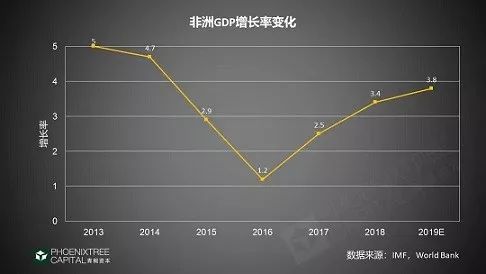

出海非洲是 2019 年创投圈讨论的热点话题,众多投资人和创业者将目光集中在这片“欠发达”的大陆。出海非洲备受关注,但也存在难以忽视的不利因素。从正面来看,非洲人口红利优势明显,经济高速发展,呈现出较大的发展潜力。据 IMF 统计,2018 年非洲 GDP 总量为 2.33 万亿美元,增速达 3.4%;另一方面,非洲互联网基础薄弱,渗透率仅为 35.2%,远低于世界平均水平,且政局相对不稳定。

非洲的网络硬件设备不发达,通讯设备仍然以功能机为主,中国互联网出海受到限制。据 IDC 数据显示,非洲市场功能机占比高达 61%,智能手机仅为 39%。

作为目前创投圈最关注的出海目的地,非洲的众多国家中,尼日利亚、埃及、肯尼亚、南非、摩洛哥经济发展快,互联网用户庞大,是中国企业出海最先关注的国家。Statista 数据显示,非洲地区互联网数量最多的尼日利亚为 9188 万,其次分别为埃及 3480 万、肯尼亚 3199 万、南非 2858 万和摩洛哥 2021 万。

非洲最有看点的出海品类是电商,该地区电商市场潜力巨大,是全球市场增速最快的区域之一。Frost 数据显示,2018 年非洲电子商务市场达 500 亿美元,年增长率高达 40%。

当地电商市场由三巨头 jumia、takelot、kongajumia 占主导格局,但非洲的电商创业依然非常活跃。据雨果网数据,近年来非洲新成立的电商数量不断增加,2017 年就达到 70 家。

从地域看,西非是目前非洲地区的电商创业主要集中地。中非贸易研究中心数据表明,西非占有 48.1% 的电商创业团队,南部非洲占有 27.3%,东非有 18.2%,北非为 6.4%。青桐资本观察到,虽然北非的电商创业活动少,但由于地理位置靠近中东,电商整体发展速度快。

跨境电商平台“卖到非洲网”是出海非洲的代表,该平台把握住了当地市场需求,以大件家具及建材品类为主,大型家电为辅,布局线上零售市场,其模式也受到资本青睐,已获得 Pre-B 轮融资。

总结:2019 年出海的突破点

纵观 2018 年出海市场,电商和游戏是目前出海的两大引擎,中国出海电商正在以近年均 30% 的增长率快速打入国际市场,与美国、本地电商在当地的直接竞争不可避免。对出海电商来说,目的地、销售品类、支付、配送、广告营销以及本土化运营是出海后站稳脚跟的关键。

SLG 游戏出海大获成功,为中国游戏开发商注入了一针强心剂。但青桐资本同时也看到,出海游戏竞争越来越激烈,2018 年出海手游收入 TOP30 中仅有 3 个是新晋游戏,留给新游戏的市场空间越来越窄。对制作商来说,把握新兴市场用户需求,贴合本地用户偏好,进行游戏模式与内容创新是重中之重。

从出海的地区看,印度和中东是当前中国企业出海的热门区域,两地的电商和游戏市场增速和发展潜力突出。非洲则是“雷声大、雨点小”,当地有 54 个国家和地区,尼日利亚、肯尼亚、南非、埃及、摩洛哥 5 国最受中国企业的关注,但还仍处在出海的早期。

2019 年创投圈对出海的关注持续升温,但本土化、文化壁垒、政策风险也是出海必须面临的挑战。如何在出海中把握趋势红利,最大化发挥优势,跑通商业模式,还有很长的一段路要走。

本文由 jqyjr 编辑排版