昕锐社:东南亚网约车巨头Grab公布上市消息, 科技企业赴美上市的春天要来了?

2779

2779据报道,未来几个月,东南亚网约车、食品配送巨头 Grab 将会上市。外媒引述知情人士说法指出,Grab将与美国风投公司Altimeter旗下公司合作,采取SPAC方式上市,若成功上市,估值可望达到近400亿美元,成为史上最大的SPAC上市案。

Grab的“前世今生”

2009年,一位哈佛商学院工商管理硕士课程的学生,提出了在东南亚地区创立网约车项目的商业提案。这份提案在竞赛项目中脱颖而出,凭借学校提供的2.5万美元奖金,这位哈佛学生在三年后开启了创业征程。

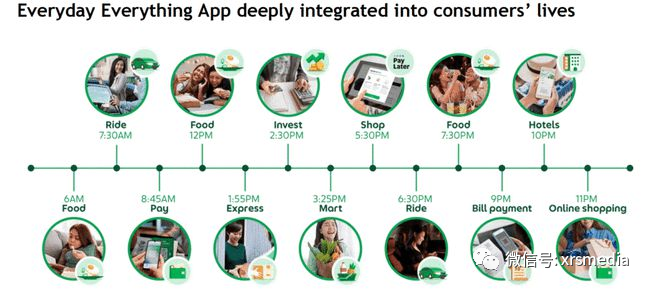

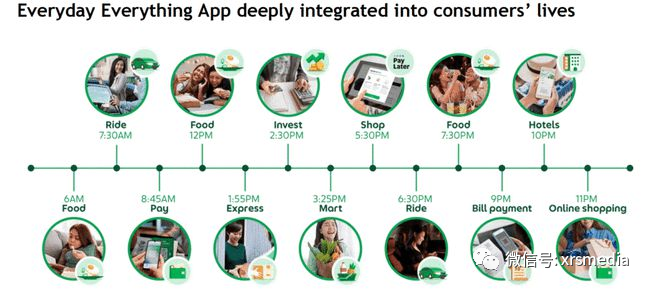

这是东南亚网约车独角兽Grab的起点。过去10多年,这家总部位于新加坡的共享出行服务公司,业务遍及东南亚大部分地区,拥有超过2.14亿次应用下载,在8个国家超过400多座城市为1.87亿用户提供服务。Grab当前提供包括网约车、送餐、酒店预订、网上银行、移动支付和保险等服务。

根据Crunchbase的数据显示,截至2021年3月,Grab 通过33笔融资募集了超过120亿美元。在其融资名单里,软银、纪源资本、老虎基金等明星投资机构赫然在目。其中软银多次出手,累计注资超过45亿美元。

实际上不久前,Grab刚刚完成了一笔20亿美元的融资。在去年,Grab还宣布扩大在支付和金融领域方面的投入,上线小额投资、贷款、医疗保险等一系列服务内容。

Grab是前景光明的互联网公司之一,摆在Grab前面的道路又长又宽。合并后的实体公司将以「GRAB」为代码,在未来几个月内登陆纳斯达克市场。

为什么Grab要在SPAC上市?什么是SPAC?

如今,SPAC 上市在美国备受追捧。较于传统 IPO 形式,对于想要上市的经营实体企业来说,通过 SPAC 上市有着进程更加快捷、费用较低、风险可控等优势 。

首先,SPAC 前期已完成了证监会及交易所的挂牌流程,所以只要完成并购,企业便可获得上市公司的身份。在通过了美国证监会(SEC)的审核后,企业最快可以在3-6个月内完成上市。

费用方面,由于 SPAC 已是上市公司并可募集资金,合并企业无需支付券商承销费,相较于 IPO 方式所花费的成本可节省50%左右。

此外,由于 SPAC 的原理是“造壳”上市(即发起人为了收购提前设立一个壳公司), 因此 SPAC 公司并无业务或实业资产,仅有现金,公司资产透明,有效降低了传统借壳上市存在的内幕交易等方面的风险。

同时,当下的市场环境和投资者情绪短时间内可能会发生剧烈变化。在2019年下半年,PropertyGuru和流媒体平台iFlix冲击IPO失败,使得整个市场气氛变得更为低迷。而且在去年的疫情的冲击下,加上对通货膨胀和美联储加息等措施的担忧,导致很多科技股遭受冲击,损失了近一半的市值。

根据报道,近日还会有很多东南亚创业公司谋求上市,比如 Grab 的竞争对手 Gojek、电商巨头 Tokopedia、新加坡 PropertyGuru。那这样看,相比传统IPO在时间和流程上的不确定性,选择成本更低,速度更快的SPAC上市无疑是一个明智的选择。可以使得Grab在资本市场上更加有竞争力。

东南亚科技公司的春天

在这样的大环境下,这些案例使得市场观察者认为,东南亚快速成长的科技企业可能会像中国、美国企业一样吸引大家的注意力。

东南亚人口占了全球的十分之一,虽然有些国家经济增速很快,比如印尼,但东南亚科技产业一直被轻视。在 2017 年 Sea 上市之前,东南亚没有什么大型上市科技公司。尽管如此,亚马逊、腾讯、阿里巴巴却早早已经看到了东南亚的潜力。研究资料显示,虽然在大流行期间东南亚互联网经济降温,但应该会快速反弹,东南亚互联网年开支在 2025 年之前有望增加 2 倍,超过 3000 亿美元。

Brad Gerstner非常熟悉东南亚,曾投资有着东南亚「小腾讯」之称的Sea。由腾讯支持的Sea自2017年在纽约上市以来,在股市引起了轰动,在估值超过1,000亿美元的公司中,该股自去年年初以来一直是亚洲表现较好的股票,在全球范围内仅次于特斯拉。

Gerstner表示,二十年来,美国和中国一直是大型投资市场,在Sea之前,东南亚并没有真正出现在很多投资者的视野中。现在你有了第二家公司,市值400亿美元,即将在纳斯达克上市。对于全球投资者来说,这是一个认识到东南亚科技市场正在复兴的重要时刻。

终于,东南亚科技公司迎来了它们的高光时刻。

据报道,未来几个月,东南亚网约车、食品配送巨头 Grab 将会上市。外媒引述知情人士说法指出,Grab将与美国风投公司Altimeter旗下公司合作,采取SPAC方式上市,若成功上市,估值可望达到近400亿美元,成为史上最大的SPAC上市案。

Grab的“前世今生”

2009年,一位哈佛商学院工商管理硕士课程的学生,提出了在东南亚地区创立网约车项目的商业提案。这份提案在竞赛项目中脱颖而出,凭借学校提供的2.5万美元奖金,这位哈佛学生在三年后开启了创业征程。

这是东南亚网约车独角兽Grab的起点。过去10多年,这家总部位于新加坡的共享出行服务公司,业务遍及东南亚大部分地区,拥有超过2.14亿次应用下载,在8个国家超过400多座城市为1.87亿用户提供服务。Grab当前提供包括网约车、送餐、酒店预订、网上银行、移动支付和保险等服务。

根据Crunchbase的数据显示,截至2021年3月,Grab 通过33笔融资募集了超过120亿美元。在其融资名单里,软银、纪源资本、老虎基金等明星投资机构赫然在目。其中软银多次出手,累计注资超过45亿美元。

实际上不久前,Grab刚刚完成了一笔20亿美元的融资。在去年,Grab还宣布扩大在支付和金融领域方面的投入,上线小额投资、贷款、医疗保险等一系列服务内容。

Grab是前景光明的互联网公司之一,摆在Grab前面的道路又长又宽。合并后的实体公司将以「GRAB」为代码,在未来几个月内登陆纳斯达克市场。

为什么Grab要在SPAC上市?什么是SPAC?

如今,SPAC 上市在美国备受追捧。较于传统 IPO 形式,对于想要上市的经营实体企业来说,通过 SPAC 上市有着进程更加快捷、费用较低、风险可控等优势 。

首先,SPAC 前期已完成了证监会及交易所的挂牌流程,所以只要完成并购,企业便可获得上市公司的身份。在通过了美国证监会(SEC)的审核后,企业最快可以在3-6个月内完成上市。

费用方面,由于 SPAC 已是上市公司并可募集资金,合并企业无需支付券商承销费,相较于 IPO 方式所花费的成本可节省50%左右。

此外,由于 SPAC 的原理是“造壳”上市(即发起人为了收购提前设立一个壳公司), 因此 SPAC 公司并无业务或实业资产,仅有现金,公司资产透明,有效降低了传统借壳上市存在的内幕交易等方面的风险。

同时,当下的市场环境和投资者情绪短时间内可能会发生剧烈变化。在2019年下半年,PropertyGuru和流媒体平台iFlix冲击IPO失败,使得整个市场气氛变得更为低迷。而且在去年的疫情的冲击下,加上对通货膨胀和美联储加息等措施的担忧,导致很多科技股遭受冲击,损失了近一半的市值。

根据报道,近日还会有很多东南亚创业公司谋求上市,比如 Grab 的竞争对手 Gojek、电商巨头 Tokopedia、新加坡 PropertyGuru。那这样看,相比传统IPO在时间和流程上的不确定性,选择成本更低,速度更快的SPAC上市无疑是一个明智的选择。可以使得Grab在资本市场上更加有竞争力。

东南亚科技公司的春天

在这样的大环境下,这些案例使得市场观察者认为,东南亚快速成长的科技企业可能会像中国、美国企业一样吸引大家的注意力。

东南亚人口占了全球的十分之一,虽然有些国家经济增速很快,比如印尼,但东南亚科技产业一直被轻视。在 2017 年 Sea 上市之前,东南亚没有什么大型上市科技公司。尽管如此,亚马逊、腾讯、阿里巴巴却早早已经看到了东南亚的潜力。研究资料显示,虽然在大流行期间东南亚互联网经济降温,但应该会快速反弹,东南亚互联网年开支在 2025 年之前有望增加 2 倍,超过 3000 亿美元。

Brad Gerstner非常熟悉东南亚,曾投资有着东南亚「小腾讯」之称的Sea。由腾讯支持的Sea自2017年在纽约上市以来,在股市引起了轰动,在估值超过1,000亿美元的公司中,该股自去年年初以来一直是亚洲表现较好的股票,在全球范围内仅次于特斯拉。

Gerstner表示,二十年来,美国和中国一直是大型投资市场,在Sea之前,东南亚并没有真正出现在很多投资者的视野中。现在你有了第二家公司,市值400亿美元,即将在纳斯达克上市。对于全球投资者来说,这是一个认识到东南亚科技市场正在复兴的重要时刻。

终于,东南亚科技公司迎来了它们的高光时刻。

热门活动

热门活动

福建

福建 01-08 周四

01-08 周四

热门报告

热门报告