谁在领跑印尼电商物流?

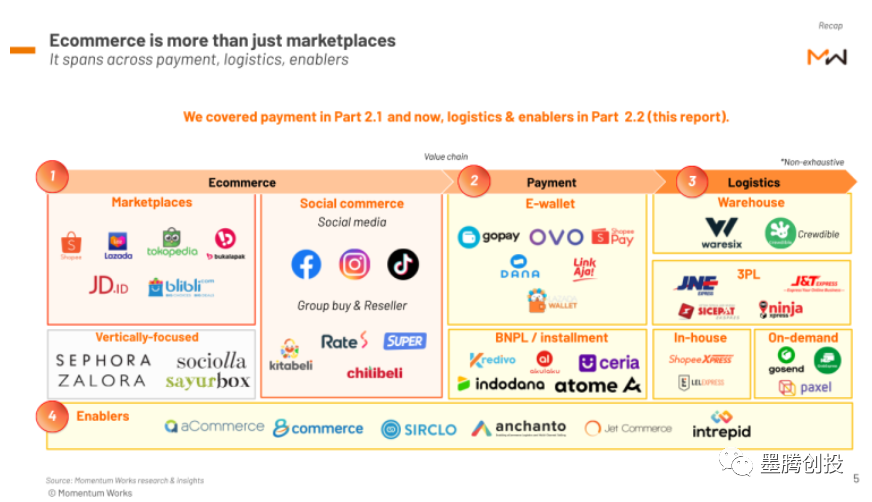

在过去的2个月里,我们分别发布了印尼电商报告 Part 1 Marketplaces 和 印尼电商报告第二部分Rise of ecosystem Part 2.1,为大家分析了印尼市场的主流电商平台以及支付生态系统。而关于电商物流以及电商代运营的Rise of ecosystem Part 2.2也在近日出炉。感兴趣的朋友,请于文末查看获取报告的方式。

我们也将关于报告的最新内容呈现给大家,同时我们印尼电商报告的最后一部分 Part 3:Emerging models and future正在赶工中,这一部分将为大家解析当前最为火热的赛道-社交电商和跨境电商在印尼的发展。

印尼电商GMV增长91%的背后是整个电商生态的崛起,JNE、极兔速递等物流企业也再一次站在了风口上。以极兔速递为例,2020 年创下了日均单量 200万的记录 ,然而到了2021年,极兔速递日均单量翻了一番到了 400 万。同时电商代运营品牌也开始逐渐适应印尼复杂电商运环境,以及帮助电商平台拓展业务和吸引更多商家入驻。

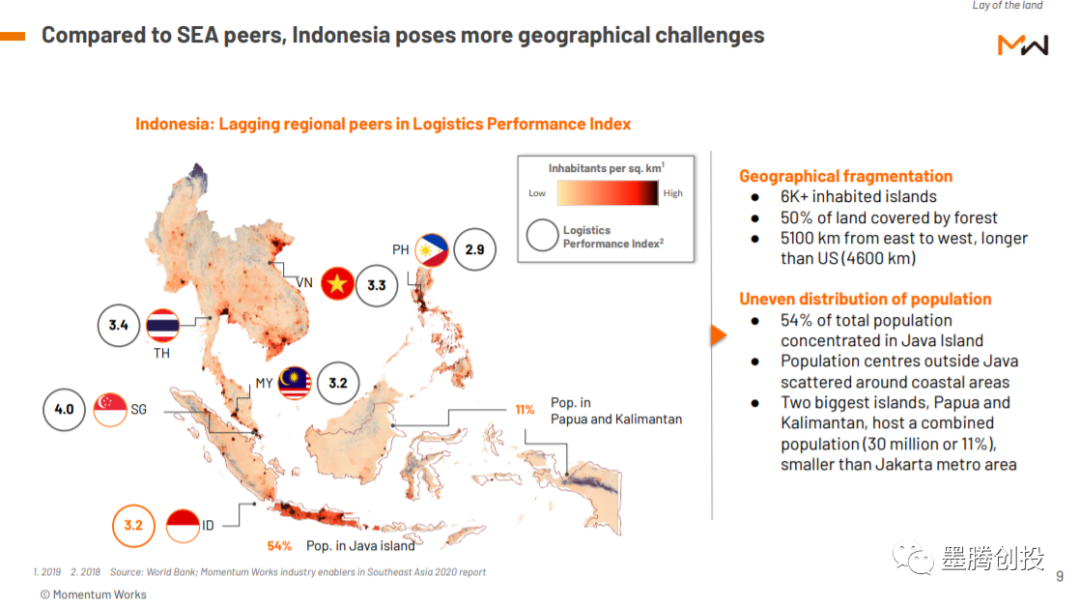

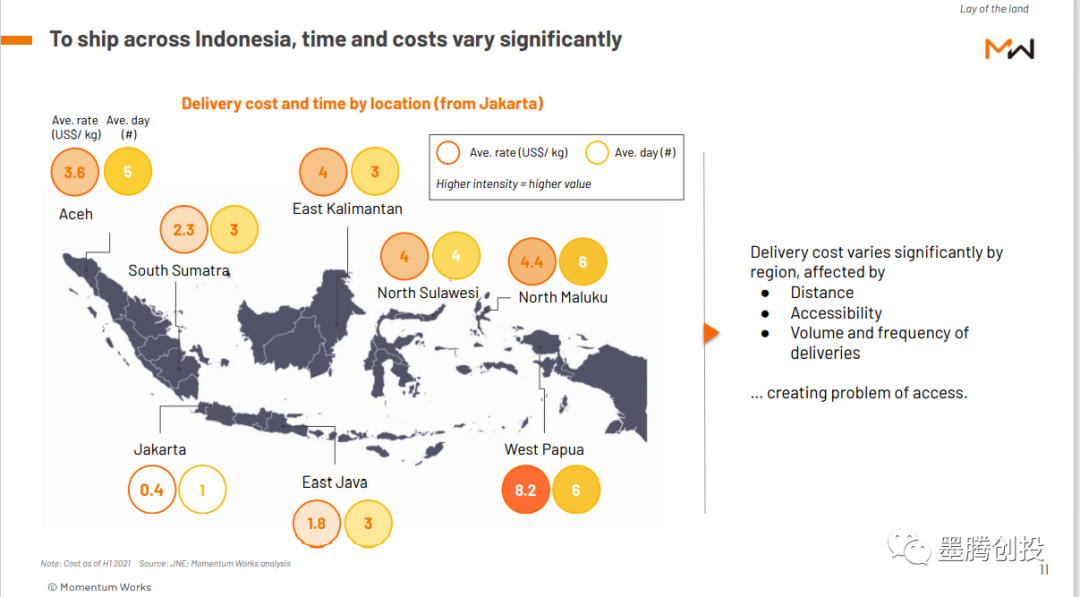

相对于东南亚其它国家,破碎的地理环境导致了印尼物流玩家面临更多地域上的限制和难题,同时爪哇岛以及大雅加达都会区的密集人口也吸引了国内外的物流玩家扎堆于此。

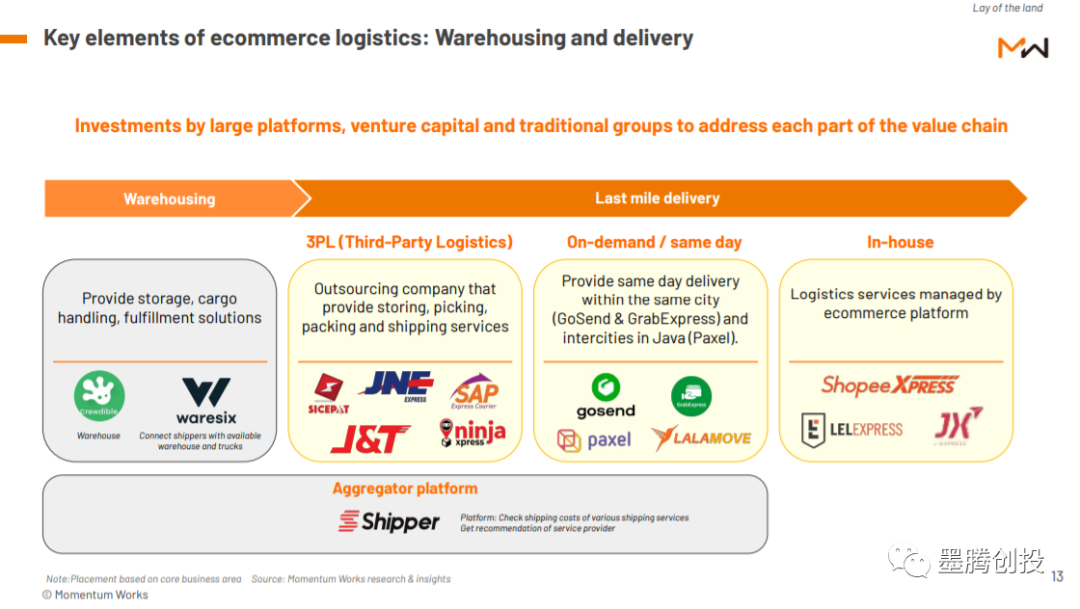

雅加达都会区也是整个印尼仓储和配送服务最发达的地区,我们将最后一英里配送服务分为三种,分别是:以极兔速递为代表第三方物流、以Gosend为代表的即时物流和以Shopee Express为代表的自营物流。

下图我们也可以看出,相比第三方物流和即时物流的生态,仓储服务类的初创公司就显得较为冷清了,目前这类服务更多依赖于像DHL这样的国际物流巨头。

从印尼起家的极兔虽然现在已将重心放在中国市场,但是在印尼仍然是第三方物流里的第一梯队玩家。2020年,以日均单量200万的成绩领跑一众物流玩家。而有着三十多年历史的JNE虽然在日均包裹单量上略逊一筹,但是在全国拥有约5000家快递网点。

加盟模式让也大大减少了第三方物流玩家的投资成本得以快速扩张,然而对于印尼这样的群岛国家而言,快递网点的服务水平层次不齐,如何打出差异化,保证配送服务的效率,是各个物流都需要面临的挑战之一。

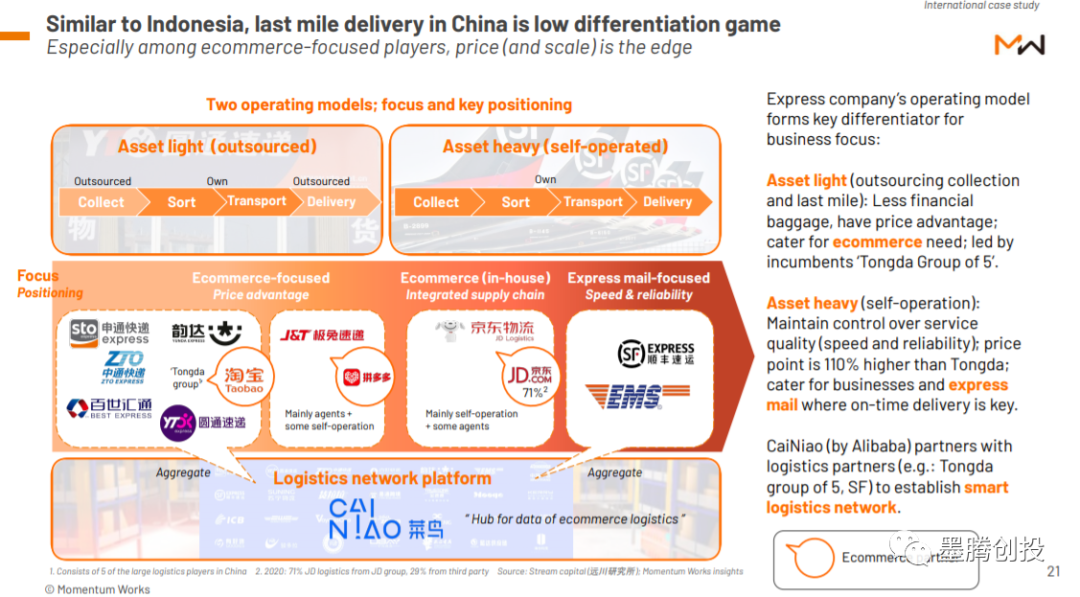

中国和印尼的最后一公里配送有一些类似,都是一场低差异化的竞争。在国内,配送服务的运营模式分为加盟模式和自营模式。

轻资产模式外包收货和配送。这种低成本模式也提供了价格优势,迎合了需要低物流成本的电商卖家。国内的四通一达便是加盟模式的代表了。

重资产模式自建网点和团队,集分拣、集收、运输、派送为一体,保障服务质量,EMS和顺丰则是这类模式的代表。

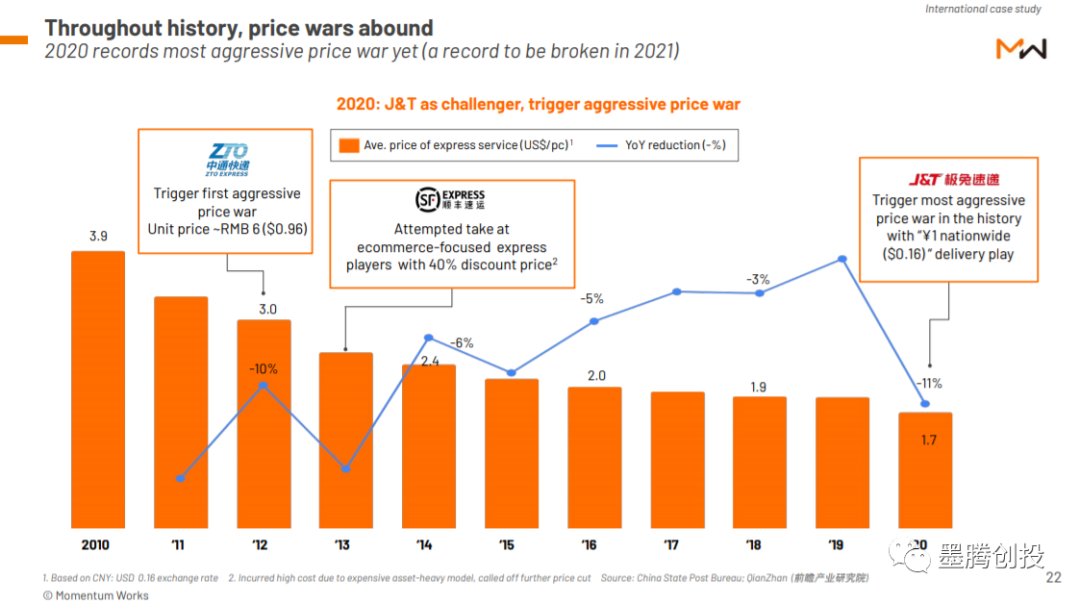

除了在运营模式上相似之外,还有一个同样存在遍布电商平台、支付的相似点-价格战。相信在国内的朋友都对“通达”系试图联手封杀极兔有所耳闻,原因之一就是极低的邮寄成本-仅1元。

而2020年印尼物流也经历了最为激烈的价格战,大部分玩家都将钱烧在以雅加达为主的都会区,平均物流价格在0.4美元(大约5600印尼盾)/Kg,而Shopee推出的包邮服务也得到了不少用户的青睐。

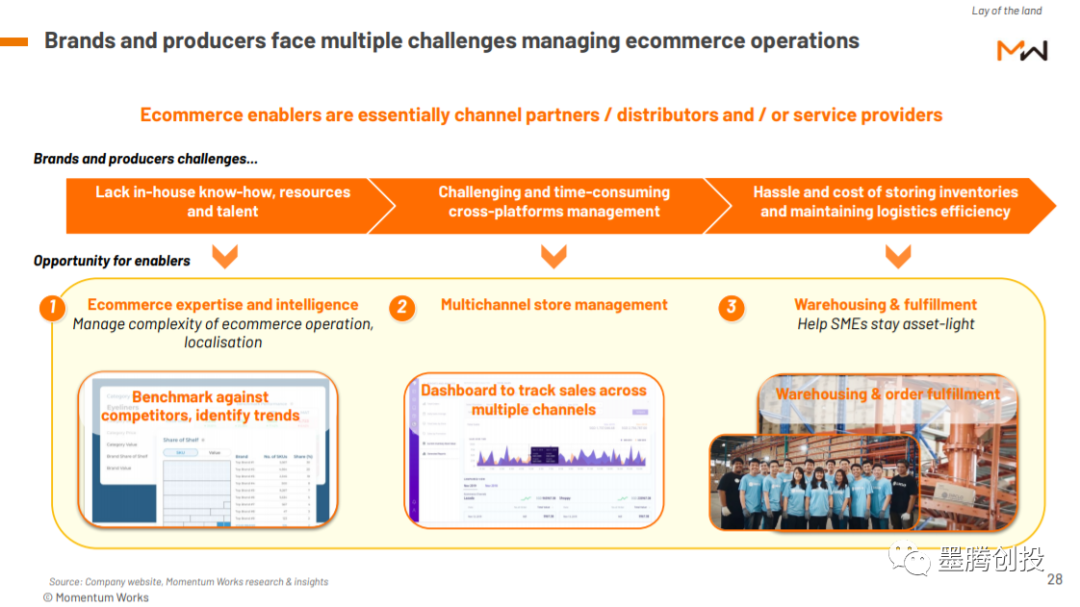

随着电商生态的成熟和东南亚各式各样的购物节的流行,品牌和商家经常也开始越来越多地面临包括供应链、店铺运营、物流在内的整个电商生态链管理的挑战。

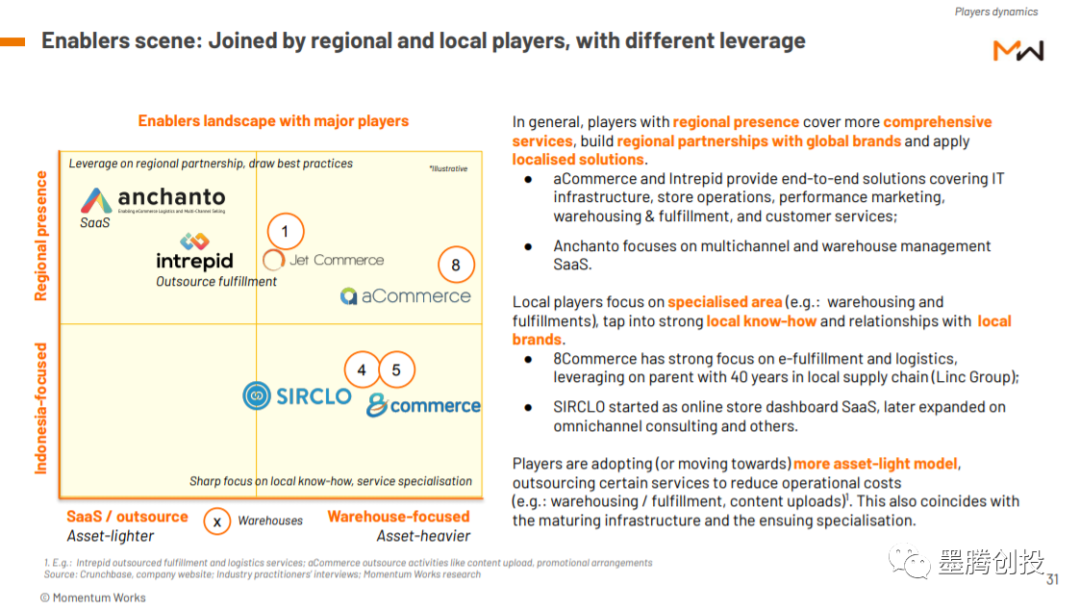

所以我们也看到出现了诸如aCommerce,Intrepid和SIRCLO这样的电商代运营玩家在整个东南亚为不同的客户提供包括IT、营销、仓储、客服等服务。并且逐渐将服务扩张到各个领域以扩大自己的服务范围,大多数电商代运营玩家也正在转向轻资产模式以降低运营成本。

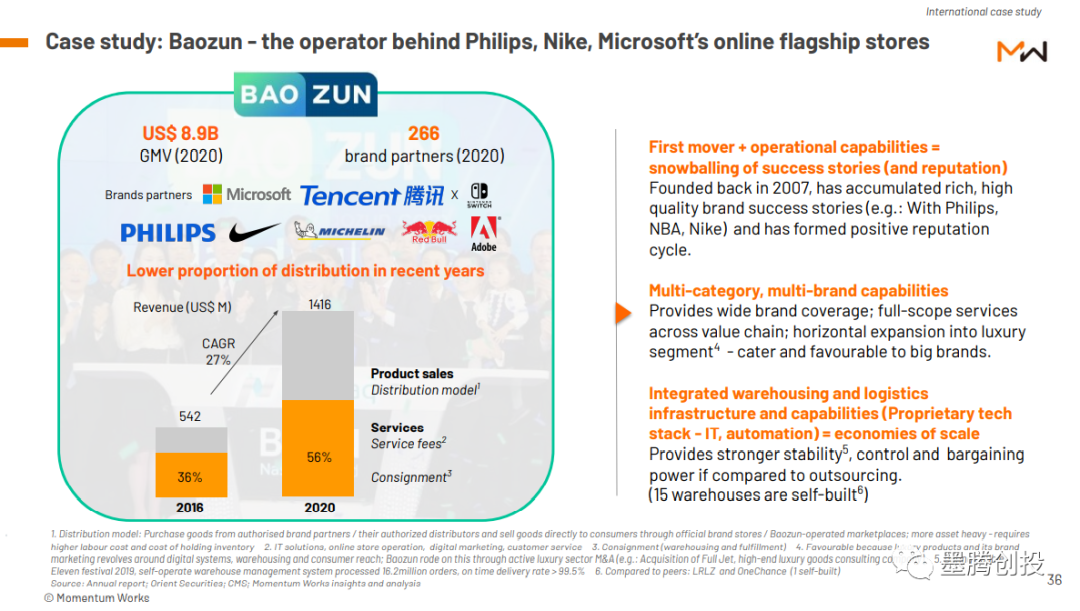

以中国电商代运营企业-宝尊为例,天猫商城中的耐克、NBA 和飞利浦等优质品牌的店铺运营几乎都由宝尊代为运营,其服务覆盖了整个电商价值链。

现阶段东南亚还没有出现电商代运营的头部玩家,对于电商代运营的初创企业而言,如何吸引优质品牌的入驻以及积累口碑带来的雪球效是其成功的关键因素之一。

不过游戏才刚开始,市场也远未到饱和的程度,还有足够的时间来提升自身的综合能力,毕竟大品牌都不差钱,只是要把传统渠道打理好。而且Lazada之后,Shopee一定也会专心做猫的。

作者 | Yusuf

文章 | 墨腾创投

如有侵权,请联系我们。