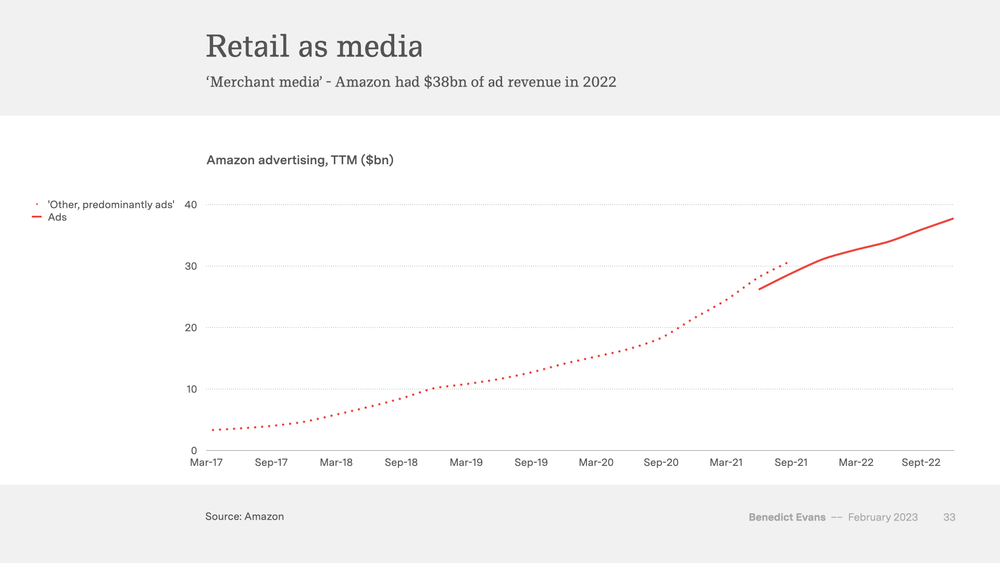

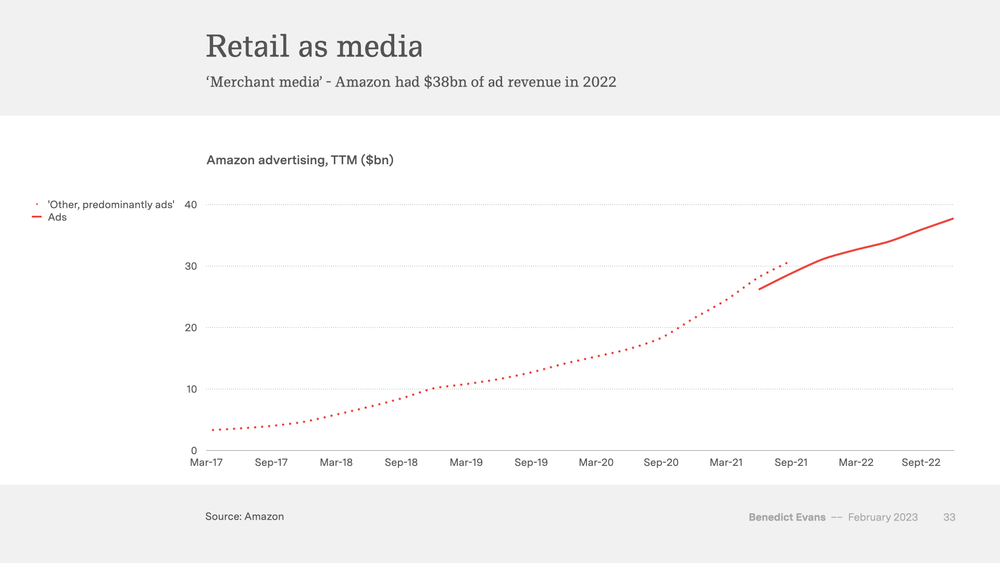

Amazon的广告业务接近400亿美元规模,未来还有多大增长空间?

2104

2104

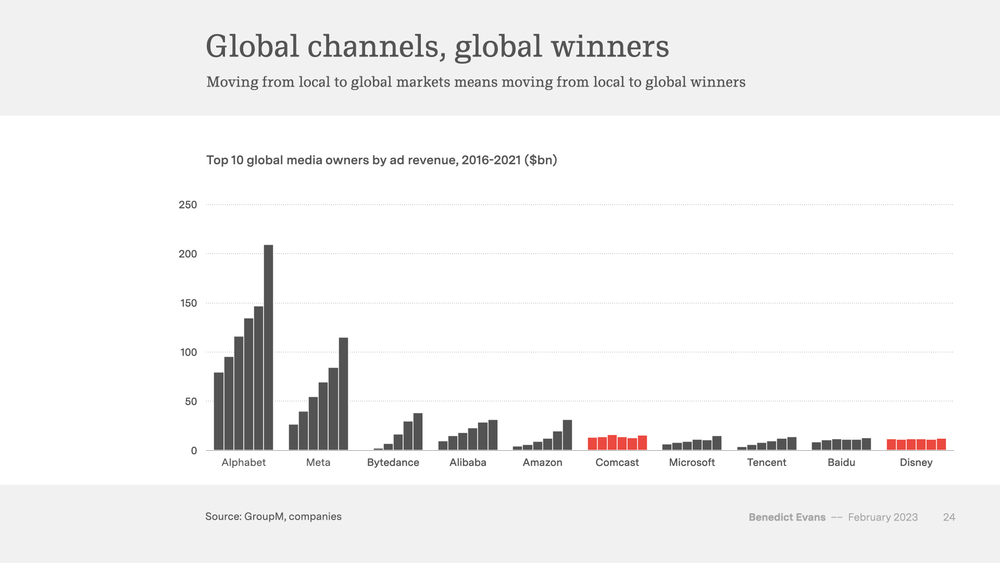

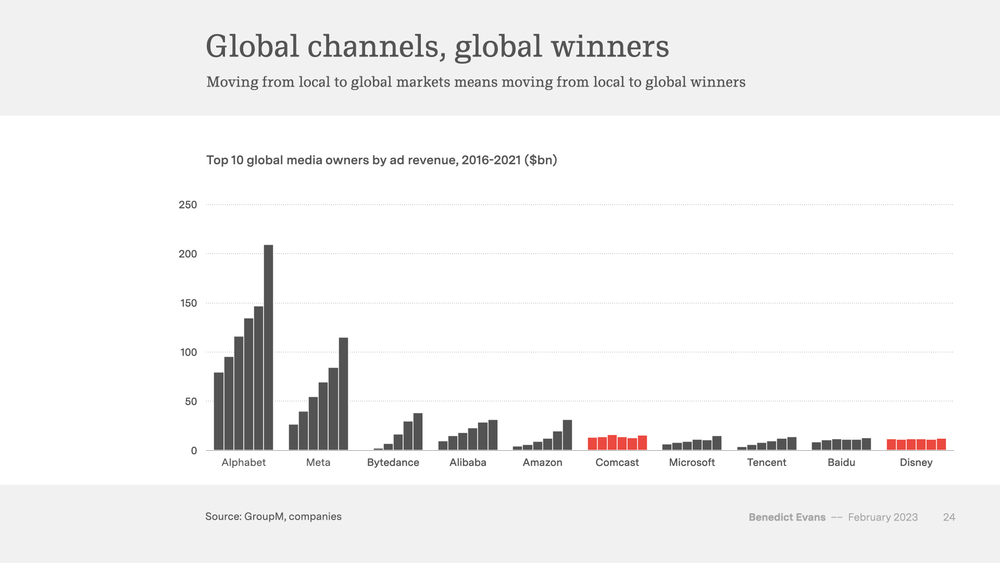

全球范围内广告收入最高的 10 家“媒体”公司

图片来源:Benedict Evans Blog

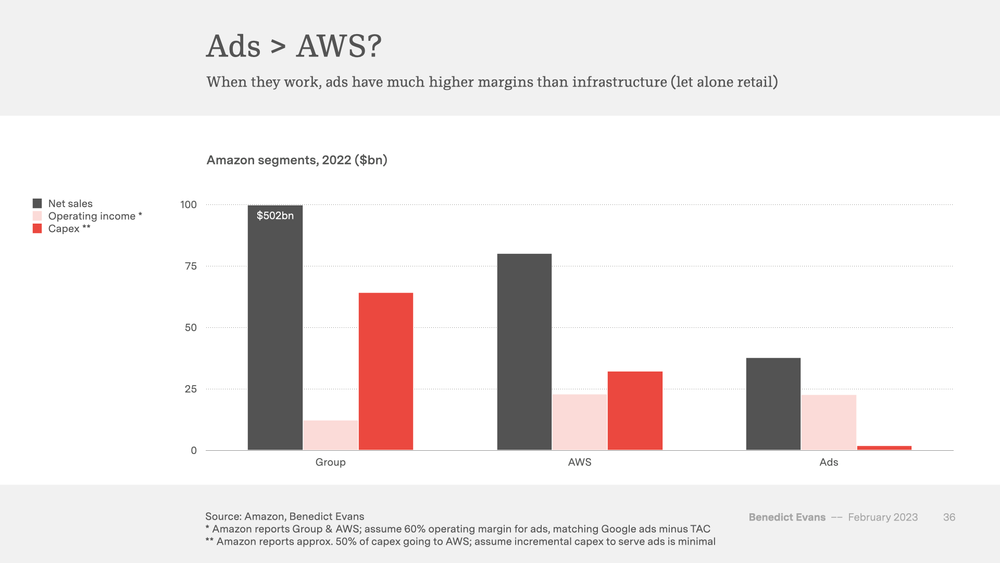

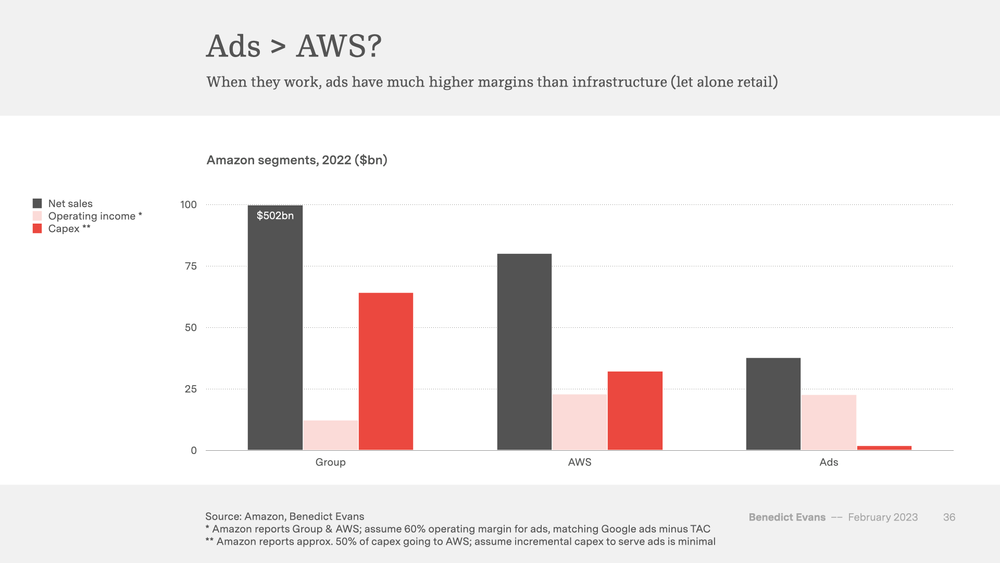

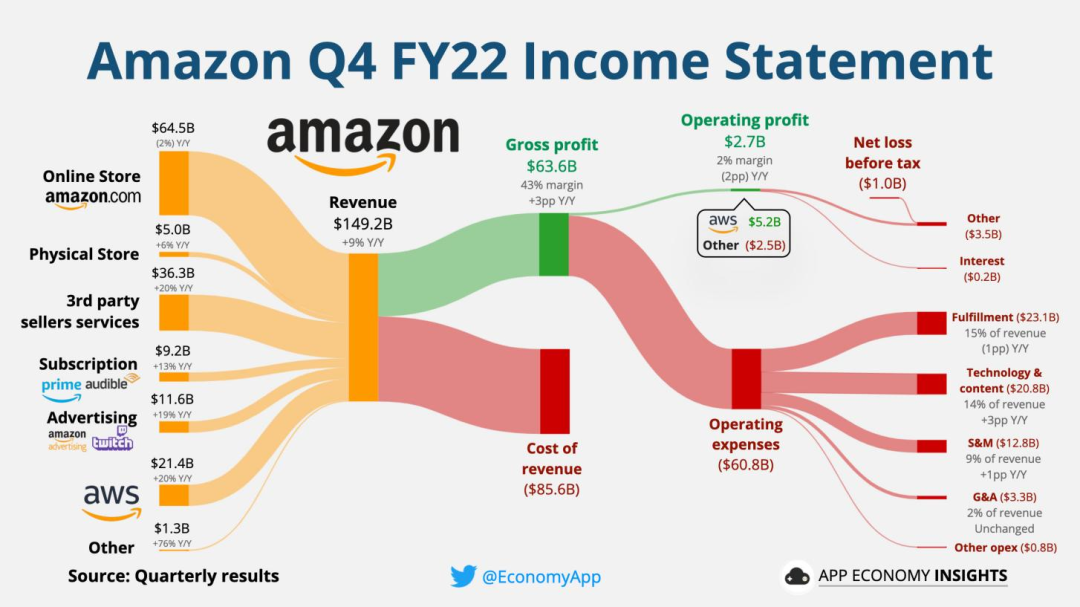

其实,上面最后一张图给到了非常直观的感受,广告,虽然整体收入不高,但因为资本支出小,非常有利可图。

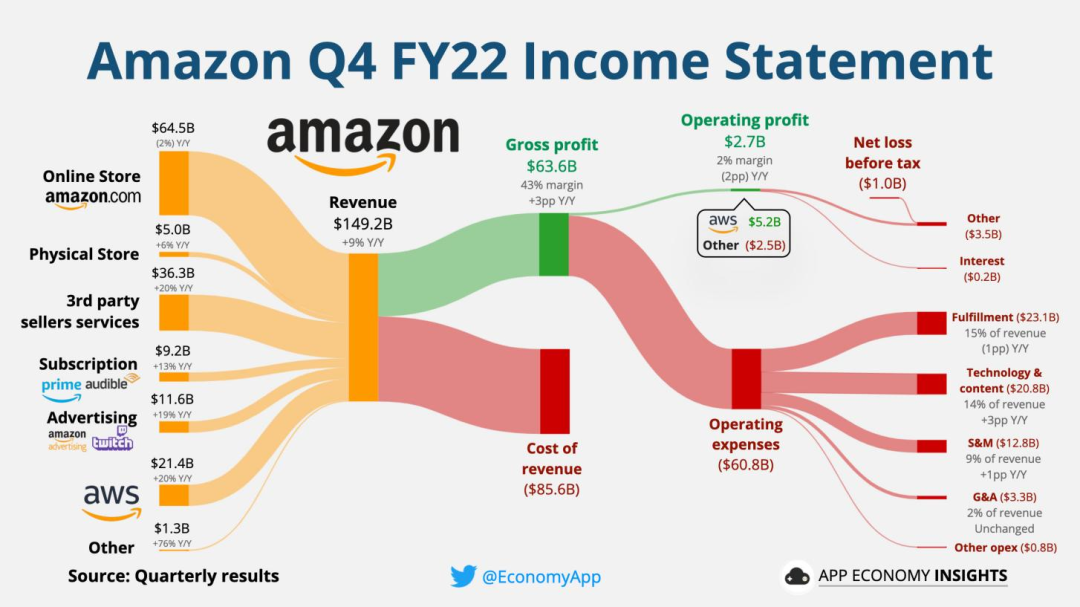

380 亿美元的广告收入只占亚马逊总收入(5020 亿美元)的一小部分,不到 AWS 的一半,但因为不像 AWS 那样需要大量的基础设施投入,经营利润率很可能远超 50%,导致广告业务的利润与亚马逊云业务 AWS 近似,大约在 200-250 亿美元之间。(作为比对,亚马逊 2022 年的经营利润仅为 122 亿美元。)

此外,380 亿美元也超过了 Prime 订阅的年收入,Q4 也是如此,这也解释了,为什么亚马逊会选择将旗下广告服务业务部门相关收入,做独立统计和报告。Prime 有直接可归因的收入和成本,但它同时也是一个重要的营销工具,间接推动了销售增长,也就是说,Prime 业务实际带来的收入,其实远远超过订阅费。举个例子,Amazon 年初在全美施行的 Buy With Prime 项目,就能够带动 Amazon 的三方服务收入,因为选用这个项目的卖家,大概率也会选用 FBA。同样,亚马逊广告业务的损益表,也不能完全反映其真实情况。此处可参考,苹果公司 App Store 也没有单独的损益表,无论是体现在财报上,还是在公司内部决算过程中。

有人认为广告降低了亚马逊的购物体验,确实,消费者在购物过程中,很难绕过广告。实际上,你很难说这些究竟是“广告”、还是“营销”,当然,在中文语境下,这两者往往更难区别。同样的问题其实对谷歌搜索广告也适用,你怎么去界定“付费置顶”究竟算广告、货架端头、还是商铺租金?

换个角度,其实可以把广告当作一种价格歧视策略。在亚马逊平台上销售的众多品牌中,哪些品牌可以产生足够高的利润率、能向亚马逊支付更多费用呢?平台的角度,为了赚钱,可以一个接一个地去“压榨”,但这种吃力不讨好的方式显然不符合亚马逊的风格。向品牌开放直接购买置顶的机会,才是可规模化的生意。不用亲自管理平台上的品牌方,而是让品牌基于自己的投资回报率(ROI)互相竞价。

出售展示位(广告)除了是一种价格歧视策略之外,同时也是一种过滤器。毕竟,如果现在任何人都可以在你的网站上陈列任何商品,平台上累计有上亿个 SKU,作为平台,你如何能够展示消费者可能真正想要购买的东西呢?一种思路是,看供应商愿意把成本投入到哪个方面。

有的供应商愿意投入资金成本,换取产品直接出现在消费者眼前的机会;有的供应商选择把这部分成本直接贴到消费者身上,通过价格差异,吸引消费者注意。

从某种意义上说,亚马逊这个平台,既可以说是同时服务于消费者和供应商的“双边市场”,也可以说是亚马逊和供应商之间的单边市场,在这个市场中,亚马逊是唯一的卖家,市场中的供应商们互相竞价,争夺被“选中”的机会。

为什么一个零售电商平台能做到很高的广告收入呢?亚马逊广告业务往大了说,可以认为是一个零售行业的垂直媒体,我们称之为“零售媒体”。

1、以 Amazon 为例,电商平台拥有极其巨大的流量,即使其本身业务不是媒体,也可以成为庞大的广告库存;

2、Amazon 拥有与电商高度相关的、经用户“同意”的海量第一方数据(即便不能使用更广泛的用户资料,至少可以掌握用户的消费意图),并且 Amazon 同时大概率具备商品销售归因的能力;

3、外部环境,如今互联网各处都在抵制 cookies 和第三方数据,因此上述资源就显得更具价值;

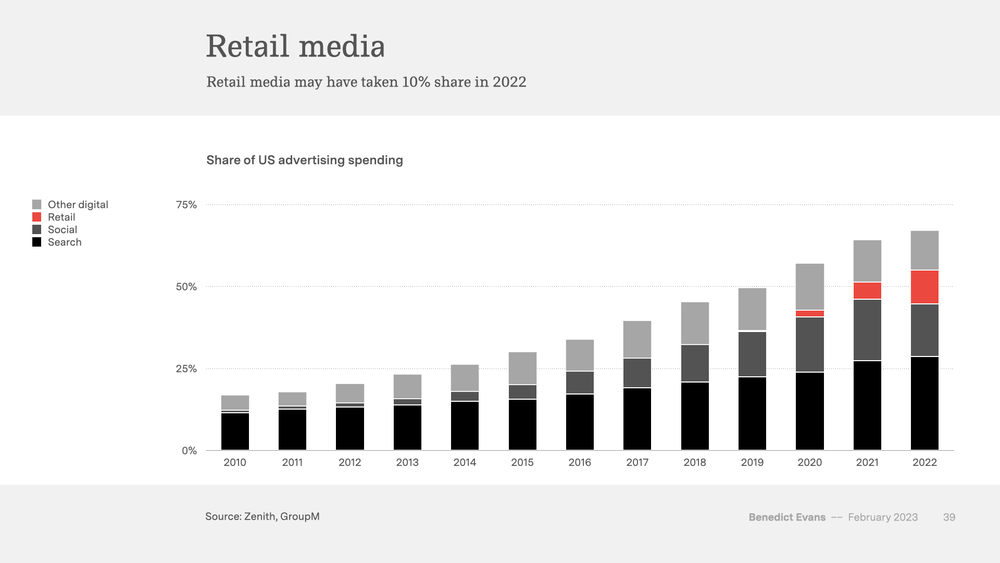

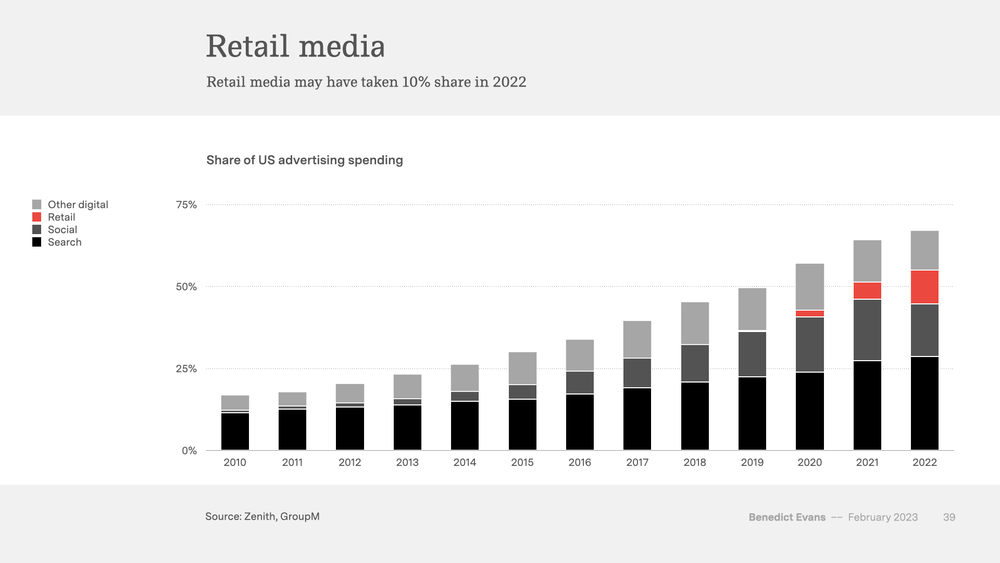

4、广告业务的利润率比零售业务高得多。GroupM 认为,“零售媒体广告”细分市场,可以占到 2022 年美国整个广告市场收入的 10%。

媒体一直在关注微软如何从谷歌搜索那里夺取市场份额。实际上,亚马逊也没闲着,过去几年中一直在数字广告领域稳稳地扩大市场份额。

2021 年 Q4,亚马逊广告收入 97.2 亿美元,是谷歌搜索广告收入的 21.3%,Facebook 广告收入的 10.2%。到 2022 财年第四季度,亚马逊广告收入达到 116 亿美元(按固定汇率计算,同比增长 23%)。对比互联网广告巨头,到 2022 年第四季度,亚马逊的广告收入是:

• Google 2022 财年第四季度搜索广告收入的27%(按固定汇率计算,同比上年几乎没有增长)。

• Meta 2022 财年第四季度广告收入的 37%(同比增长 2%)。

而且,围绕亚马逊广告业务的护城河更具备可持续性,因为,能匹配这个体量的运营网络背后所需的基础投资,也是巨量的。

外界在看 Amazon 的广告时,总会去比对 Meta 和 Google,但实际上,“零售媒体”本身是一个快速增长的细分,这里面有更多新的玩家进入,如零售巨头沃尔玛、“搞电商的媒体” TikTok、又如,在营销领域动作频频的“建站 Saas”Shopify。

沃尔玛 2022 年广告收入为 27 亿美元(作为参照,纽约时报的广告收入为 5.23 亿美元)。沃尔玛 CEO Doug McMillon 就曾表示,“我从没见过哪个业务能有沃尔玛广告业务这样的利润结构,季度增长能达到 30%。”

据第三方数据预测,TikTok 2022 年广告收入高达 110 亿美元。

Shopify 的零售业务目前仍在蓄力过程中,旗下购物应用 SHOP 各项功能还有待完善、零售媒体业务还未真正开始,但观察 Shopify 近两年的动向,包括其背后对电商基础设施的大手笔投入,都不难看出,Shopify 对”零售媒体“业务很有想法。

而真正的威胁,还来自近期热得不能再热的 ChatGPT。3 月 24 日,OpenAI 宣布推出 ChatGPT plugins 插件功能,允许 ChatGPT 访问最新信息、运行计算或使用第三方服务。消费者未来的购物习惯和决策方式很有可能因此改变,除了搜索引擎迎来前所未有的冲击,原来的“零售媒体”也势必将迎来巨大的挑战。

巧的是,Shopfiy 旗下购物应用 SHOP 就在第一批开放测试的 15 个插件当中。由此也可以窥见 Shopify 的商业敏感性,以及插手“零售媒体”业务的决心。

ChatGPT 的加入,让电商广告业务充满了更多的变数,微软在 3 月底已经迫不及待地在 Bing Chat 中测试投放广告。如何让自己的商业模式快速适应变化和做出调整,成为所有企业面临的挑战。毕竟,科技总归要向着效率更高的方向发展,而流量也总归要向着变现效率更高的方向流动。

本文编译自 Benedict Evans 博客文章 Retail,search and Amazon's $40bn 'advertising' business.

全球范围内广告收入最高的 10 家“媒体”公司

图片来源:Benedict Evans Blog

其实,上面最后一张图给到了非常直观的感受,广告,虽然整体收入不高,但因为资本支出小,非常有利可图。

380 亿美元的广告收入只占亚马逊总收入(5020 亿美元)的一小部分,不到 AWS 的一半,但因为不像 AWS 那样需要大量的基础设施投入,经营利润率很可能远超 50%,导致广告业务的利润与亚马逊云业务 AWS 近似,大约在 200-250 亿美元之间。(作为比对,亚马逊 2022 年的经营利润仅为 122 亿美元。)

此外,380 亿美元也超过了 Prime 订阅的年收入,Q4 也是如此,这也解释了,为什么亚马逊会选择将旗下广告服务业务部门相关收入,做独立统计和报告。Prime 有直接可归因的收入和成本,但它同时也是一个重要的营销工具,间接推动了销售增长,也就是说,Prime 业务实际带来的收入,其实远远超过订阅费。举个例子,Amazon 年初在全美施行的 Buy With Prime 项目,就能够带动 Amazon 的三方服务收入,因为选用这个项目的卖家,大概率也会选用 FBA。同样,亚马逊广告业务的损益表,也不能完全反映其真实情况。此处可参考,苹果公司 App Store 也没有单独的损益表,无论是体现在财报上,还是在公司内部决算过程中。

有人认为广告降低了亚马逊的购物体验,确实,消费者在购物过程中,很难绕过广告。实际上,你很难说这些究竟是“广告”、还是“营销”,当然,在中文语境下,这两者往往更难区别。同样的问题其实对谷歌搜索广告也适用,你怎么去界定“付费置顶”究竟算广告、货架端头、还是商铺租金?

换个角度,其实可以把广告当作一种价格歧视策略。在亚马逊平台上销售的众多品牌中,哪些品牌可以产生足够高的利润率、能向亚马逊支付更多费用呢?平台的角度,为了赚钱,可以一个接一个地去“压榨”,但这种吃力不讨好的方式显然不符合亚马逊的风格。向品牌开放直接购买置顶的机会,才是可规模化的生意。不用亲自管理平台上的品牌方,而是让品牌基于自己的投资回报率(ROI)互相竞价。

出售展示位(广告)除了是一种价格歧视策略之外,同时也是一种过滤器。毕竟,如果现在任何人都可以在你的网站上陈列任何商品,平台上累计有上亿个 SKU,作为平台,你如何能够展示消费者可能真正想要购买的东西呢?一种思路是,看供应商愿意把成本投入到哪个方面。

有的供应商愿意投入资金成本,换取产品直接出现在消费者眼前的机会;有的供应商选择把这部分成本直接贴到消费者身上,通过价格差异,吸引消费者注意。

从某种意义上说,亚马逊这个平台,既可以说是同时服务于消费者和供应商的“双边市场”,也可以说是亚马逊和供应商之间的单边市场,在这个市场中,亚马逊是唯一的卖家,市场中的供应商们互相竞价,争夺被“选中”的机会。

为什么一个零售电商平台能做到很高的广告收入呢?亚马逊广告业务往大了说,可以认为是一个零售行业的垂直媒体,我们称之为“零售媒体”。

1、以 Amazon 为例,电商平台拥有极其巨大的流量,即使其本身业务不是媒体,也可以成为庞大的广告库存;

2、Amazon 拥有与电商高度相关的、经用户“同意”的海量第一方数据(即便不能使用更广泛的用户资料,至少可以掌握用户的消费意图),并且 Amazon 同时大概率具备商品销售归因的能力;

3、外部环境,如今互联网各处都在抵制 cookies 和第三方数据,因此上述资源就显得更具价值;

4、广告业务的利润率比零售业务高得多。GroupM 认为,“零售媒体广告”细分市场,可以占到 2022 年美国整个广告市场收入的 10%。

媒体一直在关注微软如何从谷歌搜索那里夺取市场份额。实际上,亚马逊也没闲着,过去几年中一直在数字广告领域稳稳地扩大市场份额。

2021 年 Q4,亚马逊广告收入 97.2 亿美元,是谷歌搜索广告收入的 21.3%,Facebook 广告收入的 10.2%。到 2022 财年第四季度,亚马逊广告收入达到 116 亿美元(按固定汇率计算,同比增长 23%)。对比互联网广告巨头,到 2022 年第四季度,亚马逊的广告收入是:

• Google 2022 财年第四季度搜索广告收入的27%(按固定汇率计算,同比上年几乎没有增长)。

• Meta 2022 财年第四季度广告收入的 37%(同比增长 2%)。

而且,围绕亚马逊广告业务的护城河更具备可持续性,因为,能匹配这个体量的运营网络背后所需的基础投资,也是巨量的。

外界在看 Amazon 的广告时,总会去比对 Meta 和 Google,但实际上,“零售媒体”本身是一个快速增长的细分,这里面有更多新的玩家进入,如零售巨头沃尔玛、“搞电商的媒体” TikTok、又如,在营销领域动作频频的“建站 Saas”Shopify。

沃尔玛 2022 年广告收入为 27 亿美元(作为参照,纽约时报的广告收入为 5.23 亿美元)。沃尔玛 CEO Doug McMillon 就曾表示,“我从没见过哪个业务能有沃尔玛广告业务这样的利润结构,季度增长能达到 30%。”

据第三方数据预测,TikTok 2022 年广告收入高达 110 亿美元。

Shopify 的零售业务目前仍在蓄力过程中,旗下购物应用 SHOP 各项功能还有待完善、零售媒体业务还未真正开始,但观察 Shopify 近两年的动向,包括其背后对电商基础设施的大手笔投入,都不难看出,Shopify 对”零售媒体“业务很有想法。

而真正的威胁,还来自近期热得不能再热的 ChatGPT。3 月 24 日,OpenAI 宣布推出 ChatGPT plugins 插件功能,允许 ChatGPT 访问最新信息、运行计算或使用第三方服务。消费者未来的购物习惯和决策方式很有可能因此改变,除了搜索引擎迎来前所未有的冲击,原来的“零售媒体”也势必将迎来巨大的挑战。

巧的是,Shopfiy 旗下购物应用 SHOP 就在第一批开放测试的 15 个插件当中。由此也可以窥见 Shopify 的商业敏感性,以及插手“零售媒体”业务的决心。

ChatGPT 的加入,让电商广告业务充满了更多的变数,微软在 3 月底已经迫不及待地在 Bing Chat 中测试投放广告。如何让自己的商业模式快速适应变化和做出调整,成为所有企业面临的挑战。毕竟,科技总归要向着效率更高的方向发展,而流量也总归要向着变现效率更高的方向流动。

本文编译自 Benedict Evans 博客文章 Retail,search and Amazon's $40bn 'advertising' business.

热门活动

热门活动

广东

广东 12-26 周五

12-26 周五

热门报告

热门报告