股价一年翻10倍,中远海控是“海王”还是“海狗”?

一个公司的命运,既要靠自身的奋斗,也要考虑历史的进程。

文 / 巴九灵(微信公众号:吴晓波频道)

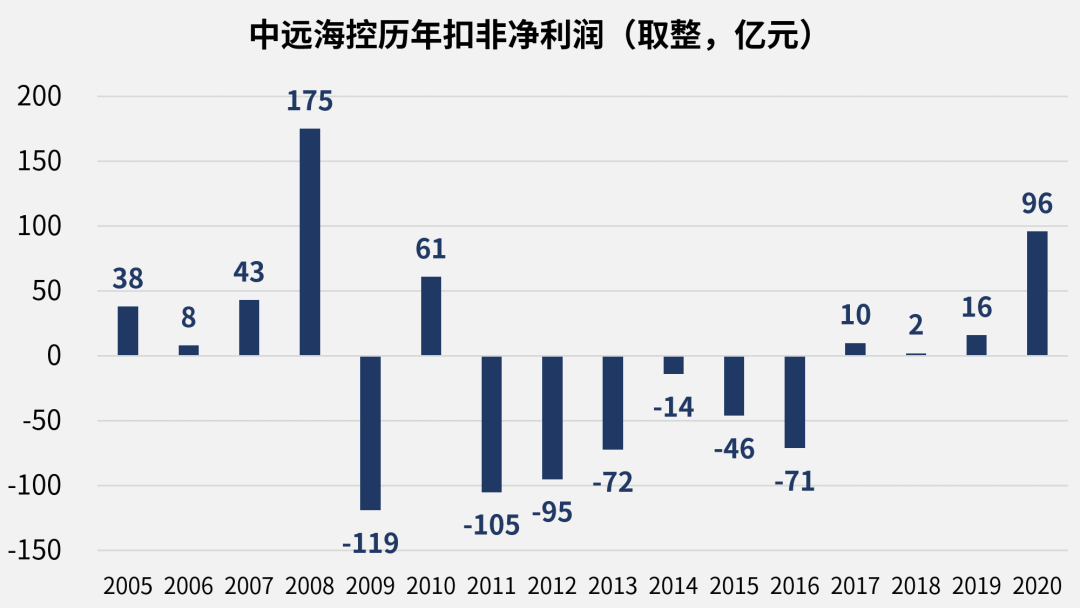

38, 8, 43, 175, -119, 61, -105, -95, -72, -14, -46, -71, 10, 2, 16, 96,(?)

根据以上数字,推测下一个数字是?

别误会,这串数字不是数字规律推理题,而是中远海控这家航运公司2005年以来每年的扣非净利润。

如你所见,身处周期性行业,中远海控过去的利润并不稳定,而我们其实也很难判断它接下来的利润会是多少。

根据中远海控7月初发布的业绩预告,公司今年上半年的净利润将达到370.93亿元,同比增长32倍。

业绩向好,它的股价也从去年低点翻了10倍,还被投资者称为“海王”(下跌时则被称为“海狗”)。

随后,中远海控发布公告,将斥资百亿订造10艘船舶,新增运力15万标准箱(长度为20英尺的集装箱是国际标准集装箱,简称TEU,Twenty-feet Equivalent Unit)。

截至2020年底,中远海控经营的集装箱船队规模为536艘、运力超过307万标准箱,运力规模位列全球第三。

这意味着,不考虑拆解旧船带来的运力减少情况下,一两年后,当新船交付,中远海控的运力规模将比现在增加4.9%。

那么,中远海控新增的造船订单是将雪球越滚越大,还是在航运周期高点扩张,浮盈加仓、一把亏光?

答案或许藏在它以往的经营历史中。

航运业的商业模式说起来很简单,手里有船,用船运货,然后就能收钱。

但深入一些,这门生意就变复杂了。

航运业的需求主要为全球的贸易运输,这决定了航运业的景气度与全球宏观经济与贸易增速密切相关。另一方面,航运业的供给则是全球各大航运公司拥有的船舶运力。

当船多货少时,运价下跌;船少货多时,运价又会上涨。

航运业诞生以来,一直伴随着运价的周期性涨涨跌跌。刨根问底,它的周期性其实与船舶的使用寿命长有关。

一艘船造出来可以使用20-25年。

航运企业往往因为短期增加的航运需求,或出于扩大市场份额、做大规模冲刺世界500强等目的对造船厂下订单。

结果一两年后船造出来,需求却没了,于是运价大跌,公司亏损。

接下来的20多年新增的运力始终存在,只有当足够的船舶被拆解或达到使用寿命而退出市场,运力与需求达成平衡,运价才会再次上涨。

航运业的“坑”,也在于运什么货。

航运主要可以分为干散货、集装箱和油运,分别使用不同的船进行运输。

◎干散货船主要运输大宗干散货,如铁矿石、煤炭、化肥、粮食等,货物装入船舱中进行运输;

◎集装箱船运输日常生活用品、轻工业品等,货物装入集装箱中,再把集装箱整整齐齐地堆在船上;

◎油轮承担原油成品油的运输,油通过管道装入船上的油罐。

三大板块各有各的供需,船舶也不通用,所以它们对应的周期也不同。

今年上半年,运集装箱的中远海控预计净利润同比大增32倍,而运油的中远海能预计净利润同比下降79.59%以上。

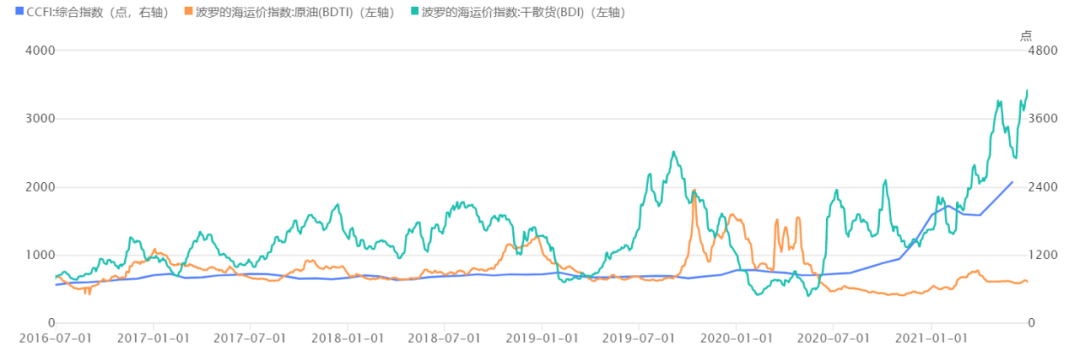

拉长时间看,中国出口集装箱运价指数CCFI、原油运价指数BDTI、干散货运价指数BDI的走势各不相同。

相对而言,干散货运输的是周期品,客户是淡水河谷这样的矿业巨头,航运公司议价能力弱,它的运价上蹿下跳得最厉害。

集装箱运输的是非周期品,下游客户分散,航运公司议价能力强,运价波幅则没有那么大。

而中远海控历史上连年亏损,就与航运周期有关。

2007年,中远海控的前身中国远洋登陆A股,当时的主营业务为集装箱航运。

为了整合母公司的业务打造资本平台,中国远洋上市当年便非公开发行股票,吸收了母公司的干散货船队资产。

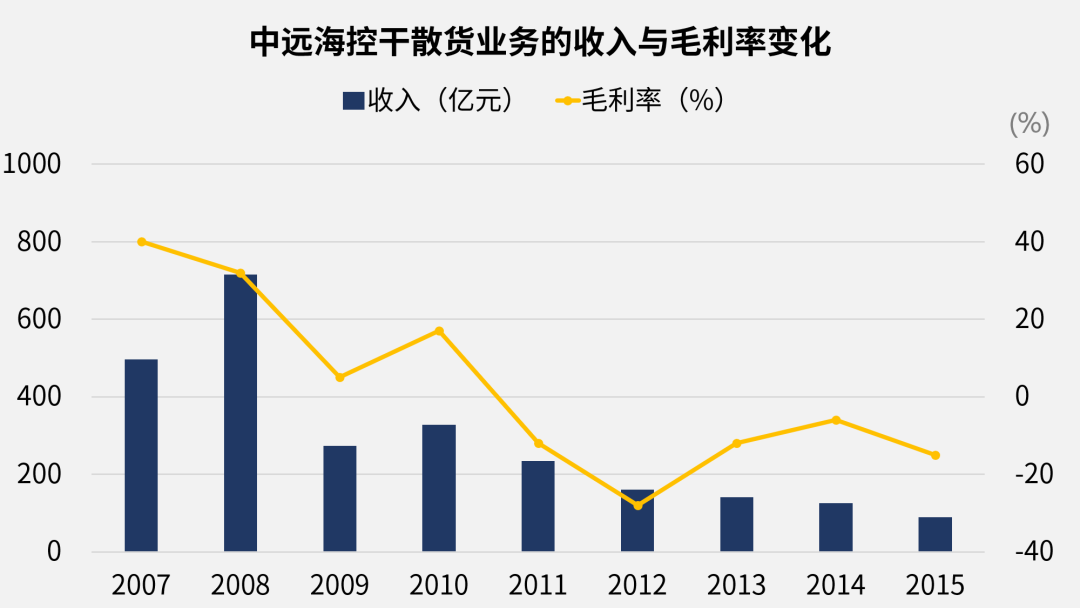

起初,受益于中国对铁矿石、粮食进口需求的不断扩大,干散货航运业务看上去是个香饽饽。2007年贡献收入496亿、毛利率40%;2008年收入增至716亿、毛利率32%。

2008年,随着贝尔斯登、雷曼倒闭,全球金融危机爆发,波罗的海干散货运价指数(BDI)也于12月5日跌至663点,跌出历史新低,离当年5月创出的11793点历史新高仅相差半年。

货运需求下降时,中国远洋的船队规模却仍在扩张。

2007年,中国远洋自有+租入的干散货船共419艘,总运力接近3300万载重吨。而他还追加了52艘总运力650万载重吨的新船订单。

此后几年,造船订单接着下,船继续租,到2010年,中国远洋的干散货船队规模达到450艘的峰值,总运力3856万载重吨。

运力过剩的情况下,中国远洋的干散货航运业务不断走下坡路。

2009年,干散货航运业务收入降至274亿元,毛利率跌至5%。最惨的2012年,毛利率达到了-28%。

一亏多年后,2015年,中国远洋将干散货航运业务打包剥离,回售给母公司中远集团。通过后续对中海集运、东方海外国际的整合、收购,如今,集装箱航运业务占比超过95%。

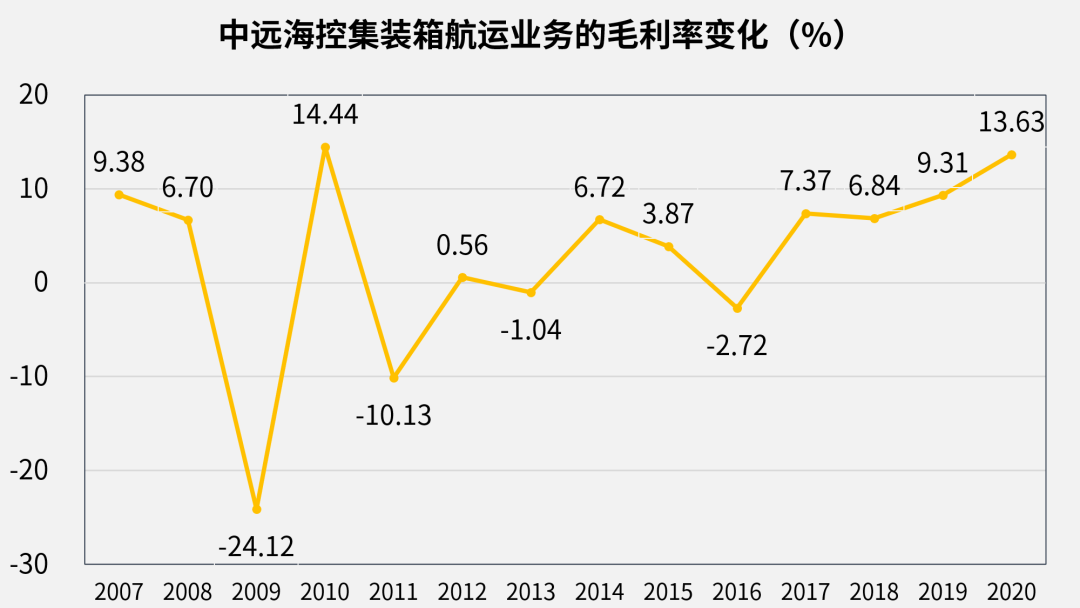

但集装箱航运业务同样具有周期性,只是波动相对较小。

原因与行业格局有关。

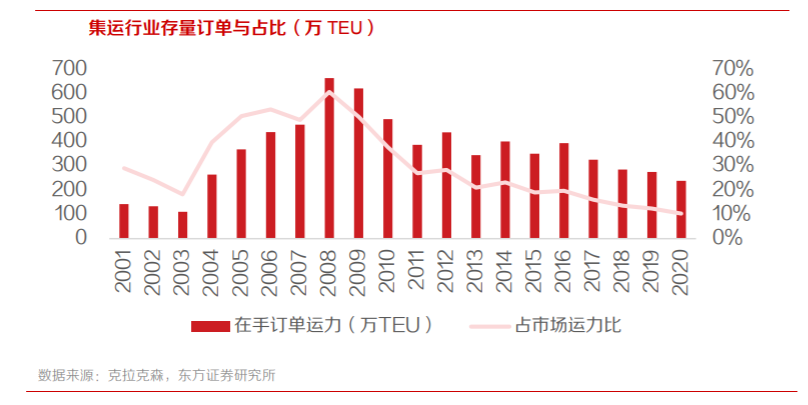

经过洗牌,集运业前十大公司的运力份额占比从2003年的52%提升至2018年的82%。

牌桌上的“玩家”减少了,造新船抢份额的竞争策略也转变为盈利优先。

比如,2008年时,集运全行业当年订造的新船运力占总运力的60%,如今降至11%,公司们的扩张欲望逐渐减小。

但供给的波动减弱了,需求的波动还在。

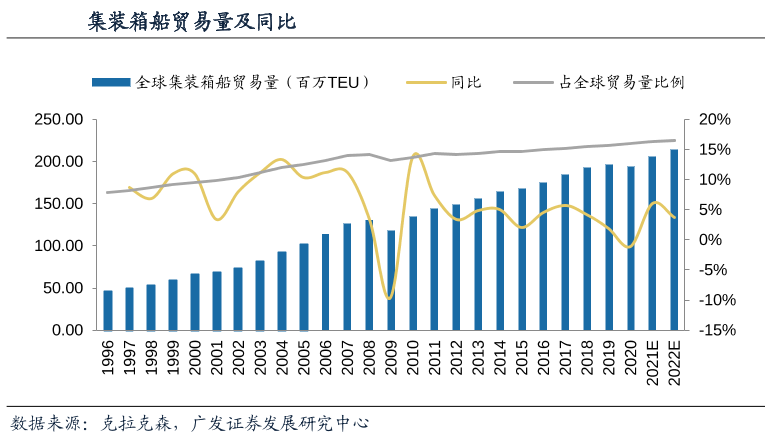

全球经济下行时,全球集运市场的需求也会下滑。2008年全球经济危机爆发后,集运市场2009年的需求下滑了9.53%。去年在疫情影响下,全年集装箱贸易量仅为1.93亿TEU,减少了1.9%。

如今,疫情的反复与贸易摩擦使得需求变动仍是未知数。

股神巴菲特因为集中度提升的逻辑押注航空业,又在去年股价低点认错离场。

中国有句老话很适合航运业,小心驶得万年船。

参考资料:

中国航运霸主远洋集团沉浮启示录,新财富

2020年全球集装箱航运市场形势与后市展望,世界海运

干散、集运、油运:BDI、BDTI、CCFI三大指数告诉你,航运业春天已在路上,凯丰投资

以上内容来源于吴晓波频道,如有侵权,请联系我们。