随着日本消费税(JCT)制度的不断完善,2025年迎来了多项针对海外企业的新规定。

对于希望进入或正在日本市场运营的跨境企业而言,这些变化将直接影响税务合规和经营策略。

本文将为您解读这些新政要点,帮助您从容应对。

变化一 | 免税企业定义的调整

日本一向对小微企业实施税务扶持政策,基准期销售额低于1000万日元的企业可免于缴纳消费税。

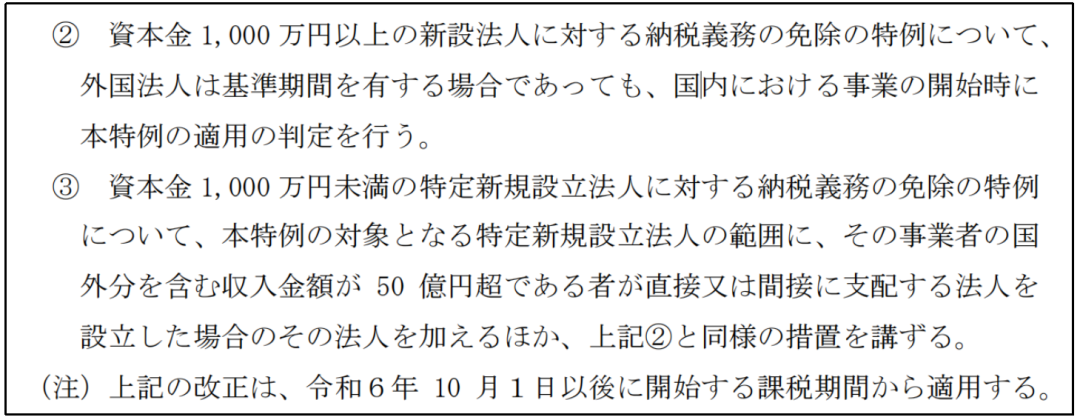

然而,针对纳税期从2024年10月1日开始的海外企业,日本国税厅在“免税企业”定义上提出了更严格的规则:

1、参考注册资本

跨境企业进入日本市场初期,由于缺乏基准期销售额的参考,国税厅将以进入日本市场当日的企业注册资本金为依据。

如果企业注册资本金超过1000万日元,即便基准期销售额为零,仍将被认定为纳税企业。海外企业资本金换算按照当天日本银行外汇牌价计算。

2、全球收入总额考量

即便注册资本未达到1000万日元,若企业在全球的收入总额超过50亿日元,也会失去免税资格,被认定为需缴纳消费税的企业。

这意味着,海外企业在日本运营的起点门槛有所提升,需提前做好资本规划与收入布局。

(税改原文)

变化二 | 简易申报与二成特例的取消

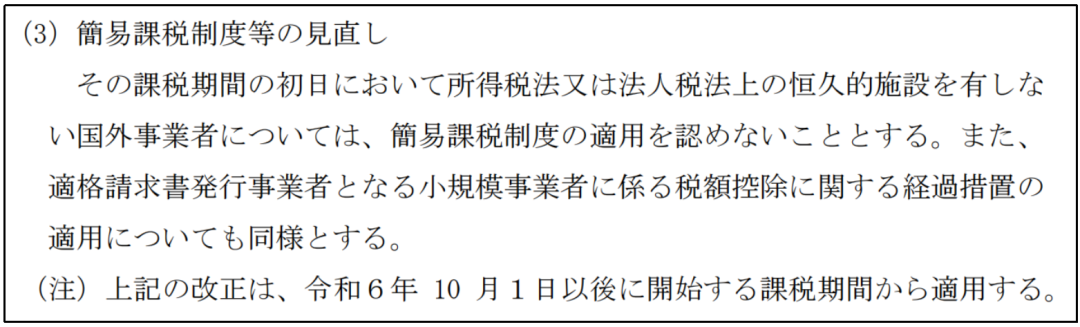

从2024年10月1日起,外国企业在以下情形下将不再适用简易申报与二成特例:

1、简易课税制度

未在日本境内设有恒久设施(如长期办公室)的或没有企业所得税纳税义务的国外经营者,将无法继续使用简易课税制度。

2、二成特例的取消

对于成为“适格发票发行企业”的外国小规模经营者,二成特例将不再适用。

这些政策的变化对海外企业来说,意味着税务合规要求将更加复杂,传统的“简化”方式被逐步替代。

由于无法用系数抵扣,跨境卖家如果希望继续抵扣进项,则需要重视进口环节ACP合规清关。

(税改原文)

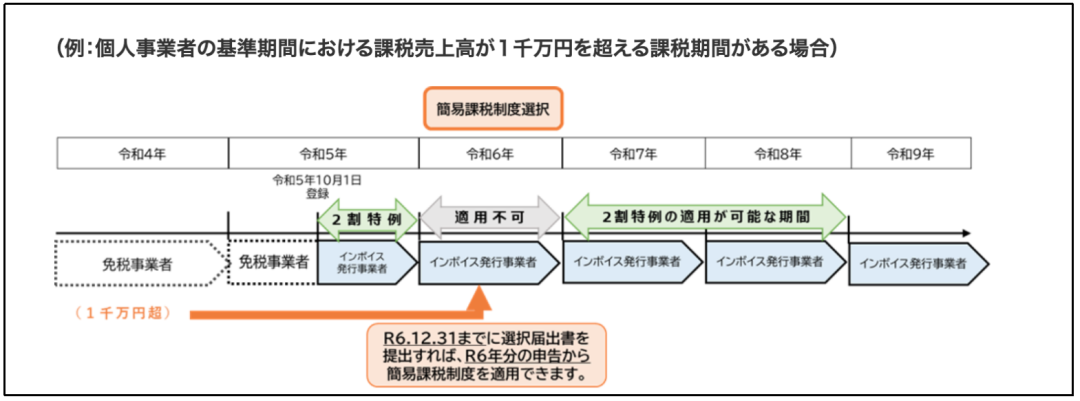

变化三 | 最后的过渡机会

虽然简易申报和二成特例逐步取消,但2024年仍有最后的窗口期。对于符合以下条件的跨境卖家,仍可在2024年内享受相关优惠:

1、简易申报

已使用二成特例申报的海外企业,基准期(2022年)销售额低于5000万日元的企业,可在2024年12月31日前申请简易申报。2024年的销售额依然可以按照80%的抵扣系数进行税务申报。

2、二成特例

基准期(2022年)销售额低于1000万日元的企业,由于申请“合规开票商”而成为纳税企业的小规模企业,税局仍允许使用二成特例,以销售额的80%为基础计算税额扣除。二成特例无需额外申请,需要您的税理士在递交申报时处理。

这些过渡措施对于进项少或缺乏清关单据的企业尤为重要,能够在一定程度上减轻税务负担。

(政策原文)

应对建议

1、提前做好资本与收入规划:

对于计划进入日本市场的企业,需充分评估注册资本金额及全球收入布局,确保符合税务合规要求。

2、把握过渡期政策:

2024年的过渡窗口是最后一次机会,建议符合条件的企业尽早申请简易申报或使用二成特例。

3、加强税务筹划与合规管理:

面对简易申报取消后可能出现的合规成本增加,企业需加强税务管理,准备好相关进项抵扣凭证。

2025年日本JCT制度的改革,不仅是政策的调整,更体现出日本税务监管的精细化与国际化。对于海外企业而言,了解规则、提前筹划,是立足日本市场的重要基础。

希望本文的解读能为您的企业提供清晰指引,助力您在日本市场的稳健发展。让我们共同迎接挑战,把握新机遇!