首发!跨境物流 FBA 头程数据研究报告

"FBA头程物流运价与货量走势如何?"

从2015年开始,亚马逊的全球开店项目在中国不断加大招商力度,吸引了越来越多跨境电商卖家入驻,由此催生了一大批从事FBA头程运输的跨境电商物流企业。据晓生研究院不完全统计,目前以FBA物流作为主营业务的跨境电商物流企业数量占整个中国跨境电商物流企业数量的50%以上。

当下高运价的影响,一方面使跨境物流以及整个中国出口经历了百年不遇的盛世;另一方面,则对跨境电商物流企业,尤其是对于提供端到端全链路解决方案的产品型物流企业,带来了巨大的挑战,FBA物流企业更是面临着“不装柜等死,装柜找死”的尴尬境地。

1、高运价

海外国家在复工复产方面落后于中国,中国大量货物出口到当地后,海外码头作业效率低下,导致集装箱整体流转速度放缓,加剧了航运市场运力供需失衡的矛盾。

港口拥堵加剧,船只被迫跳港至附近港口,再经过陆运、铁路、驳船转运至目的港,导致运输成本大幅增加。塞港拥堵压力短期内难以缓解,导致货轮的周转以及利用率也大幅降低,而国际航运业市场高度集中,轮船公司之间相互形成联盟,在运力投放以及市场定价层面配合默契,进一步将运价推至高点。

新冠变异病毒(德尔塔毒株)的加剧扩散,使许多原本已经开始重启经济的境外国家再度加强管控措施,复工复产又遇阻碍;加上美国消费旺季即将到来,7月、8月、9月叠加传统海运出货高峰,航运价格依然会维持在历史高位水平。

2、高垄断

任何行业的最上游,都是一个资源高度集中、高度垄断的市场,不仅是海运,整个跨境电商物流行业都是如此。

航空市场更是一个高度垄断的市场。据晓生研究院调研统计,整个中国目前只有100多架全货机,其中飞往欧美的远程宽体全货机只有50架左右。中国现阶段尚不具备生产大飞机的能力,目前大多货运飞机是由客机改装而来,而且飞机的制造及交付需要至少2年的时间。

所以在疫情的特殊情况下,无论需求如何暴涨,货机的供给量也无法在短期内迅速增加,运力端的供给将持续保持紧张状态。

3、新常态

任何事物都有一个极限,比如运价,不可能无限度暴涨;也没有一种赚钱逻辑或者行业秩序,是可以长久不变的。

当主营全链路、提供端到端解决方案的产品型物流企业,赚取的利润微乎其微;当运费高过货值,全球供应链拥堵导致周转持续变慢;当客户弃货风险大幅增加,越来越多的FBA物流企业失去接货和装柜的意愿;当卖家找不到企业来装柜,甚至发不起货的情况下,行业生态必然会发生剧变。

疫情期间的阶段性暴利以及泡沫性繁荣,并不是行业的新常态。当高运价不断蚕食外贸企业的更多利润时,也许一种新的力量即将出现,旧平衡将被打破、新秩序期待建立。

【说明】本报告中的“FBA 物流”(或称“FBA头程”)指的是第三方物流企业把货物从中国的卖家仓库运送至亚马逊平台在海外的 FBA 仓库之间的仓到仓运输,并非亚马逊官方的仓配一体服务。

FBA头程订单热度

1、订单热度·半年概况

FBA头程订单量,海运遥遥领先,北美海运尤甚

FBA头程70%左右的订单量通过海运渠道运送,尤其是北美海运,订单量占比遥遥领先。可见,相对于物流渠道较为分散的欧洲市场,北美市场大体量/工厂型亚马逊卖家占比更高,电商成熟度及市场体量依然远高于欧洲。

此外,疫情导致线上渗透率高涨,加上激进的美元政策,使北美市场线上订单需求量猛增,尤其是家居类大件商品,一度将北美海运订单量占比推至高点,此趋势在2021上半年依然延续。

北美FBA头程订单量,5月份开始占比略有下滑

农历新年过后,北美FBA头程订单量占比开始上涨。但3月底苏伊士运河堵塞,之后各大港口频现拥堵;4月中下旬,亚马逊收紧FBA发货限制,5月份开启封号潮;5月中下旬,盐田港出现疫情,港口收紧管控,周边港口也接连遭受影响。

在疫情、运力、平台政策等多方因素的交织下,5月份开始,北美FBA头程订单量增速呈现逐步放缓的态势。

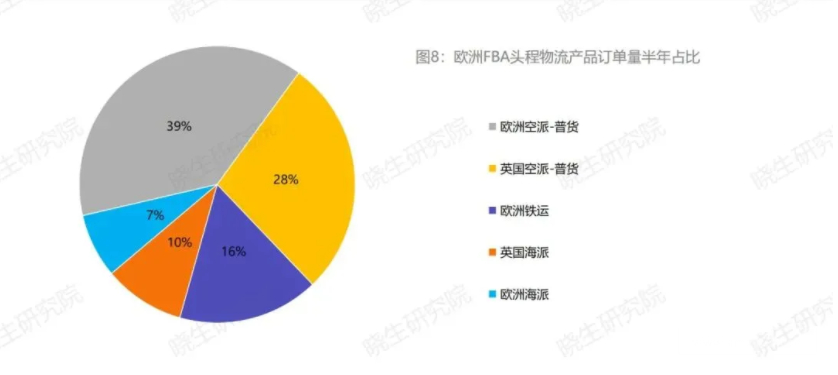

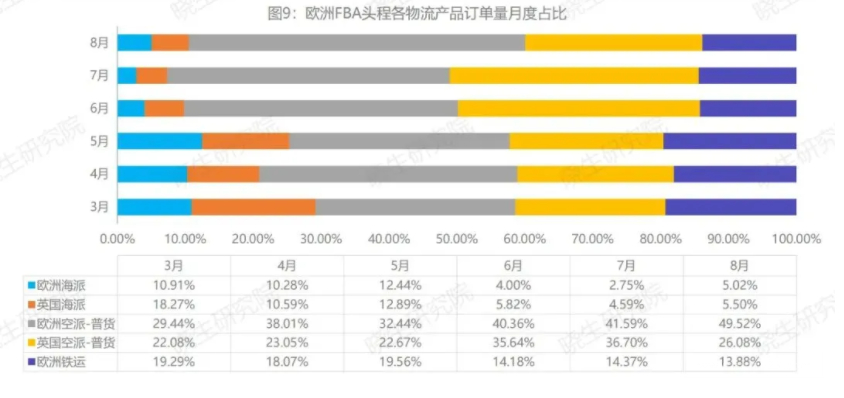

欧洲FBA头程订单量,6月份开始空派占比上升

欧洲FBA头程,空派产品订单量占比将近70%。疫情促发包机以及客改货等举措,使空运运力紧张局面逐步缓解,随着海运运力吃紧和亚马逊会员日的来临,6月份欧洲空派订单量占比明显上涨。

此外,7月份欧洲税改新政落地,形势尚不明朗,更多卖家倾向于采用小批量多频次谨慎备货模式,7月份前后,空派订单量占比猛增,海运和铁运订单量占比明显减少。

(资料来源于晓生研究院、跨境好运)

从区域市场订单量占比来看,北美市场占绝对优势,与欧洲市场FBA头程订单量呈现明显的二八分布格局。从5月份开始,北美市场FBA头程订单量占比略有下滑,欧洲市场则相应呈现上升趋势。

3、物流渠道订单热度(海运/空运/铁运)

(资料来源于晓生研究院、跨境好运)

从物流渠道订单量占比来看,海运、空运与铁运FBA头程订单量大致呈现7:2:1的格局。

海运承载着FBA头程最大的订单交付压力,其中,4月份订单量占比激增,5、6月份出现明显下滑,7、8月份开始稳步回升。空运订单量占比则呈现出与海运相反的行情。

铁运订单量占比持续平稳,5月份略微上涨,6月份又很快跌回。

4、区域市场物流渠道订单热度

(资料来源于晓生研究院、跨境好运)

从区域市场物流渠道订单量占比来看,第一梯队的北美海运FBA头程订单量遥遥领先,其次是第二梯队的欧洲空运和北美空运,最后是第三梯队的欧洲海运和欧洲铁运,以上三个梯队FBA头程订单量占比大致为6:3:1。

5、区域市场物流产品订单热度

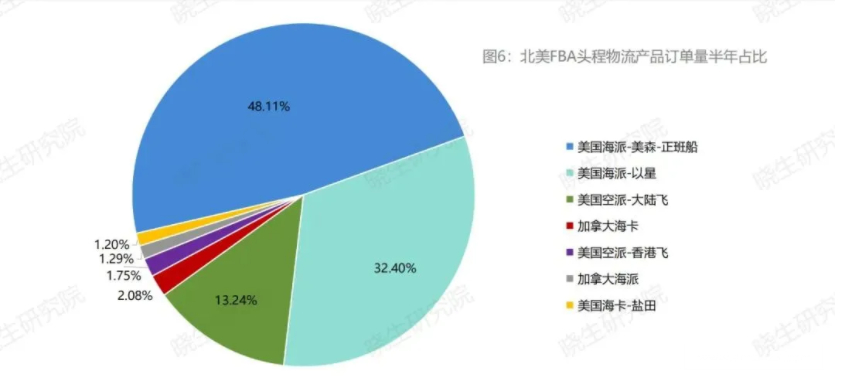

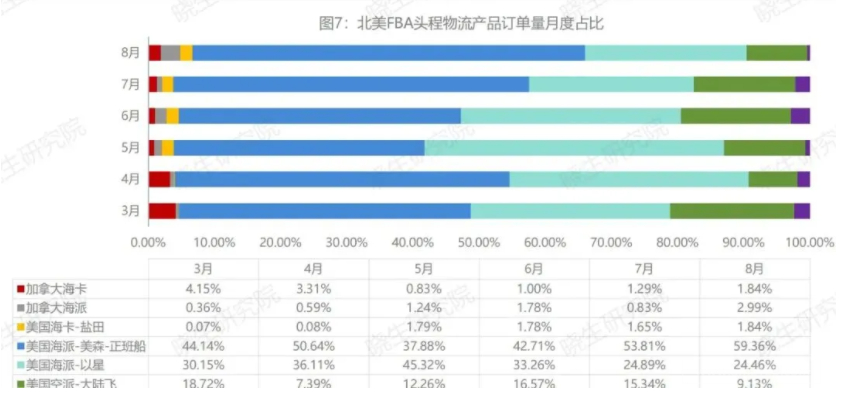

5.1、北美市场

(资料来源于晓生研究院、跨境好运)

从北美FBA头程物流产品订单量占比来看,美森正班船和以星快船订单量占比高达80%以上。其中,美森正班船5月份订单量出现明显下滑,6-8月逐步回升;以星快船则呈现出相反的行情。

这或与5月份以星推出的华东-美西ZX3新航线相关。但随着美国港口拥堵加剧,6月份开始,以星快船订单量出现下滑,拥有专属码头的美森正班船订单量逐步回升,美国空派大陆飞和香港飞订单量均呈现上升态势。

5.2、欧洲市场

(资料来源于晓生研究院、跨境好运)

从欧洲FBA头程物流产品订单量占比来看,空派普货产品订单量占比将近70%,余下约三成市场,则由铁运和海运平分秋色。

6月份开始,空派订单量占比显著增长,海派则明显收缩,铁派也出现了下滑。8月份,欧洲空派普货订单量占比迅猛增长,英国空派普货则相应出现了收缩。

海/空/铁三大物流渠道,运价均呈现上涨态势

疫情反复,电商渗透率不断增长,线上订单需求量持续井喷;同时,苏伊士运河中断、港口拥堵、码头复工难,出货港口又遭疫情管制,导致运力紧张加剧;再加上6月份的亚马逊会员日,卖家需提前2-3个月备货,故而从4月份开始,物流市场整体迎来一轮涨价。

随着后半年旺季的来临,卖家对年末销售节点的提前布局日渐紧迫,7、8月份整体运价又迎来一轮猛烈上涨。

FBA头程空运运价,整体呈现“之”字型走势

3月底苏伊士运河中断,塞港缺柜现象频发,海运运力紧缺,部分订单被迫分流至空运,4月份空运整体迎来一波行情。

但随着客改货等资源大量投入市场,以及疫情以来囤积的包机资源,空运运力供给状况有所改善。而且中国跨境电商出口货物多以低附加值的生活必须品为主,对于运价的承受能力较弱,所以在空运运力有所改善的情况下,运价上涨空间受限。加之6月份亚马逊会员日临近,备货高峰期已过,所以5、6月份空运运价整体呈现下滑趋势。

但随着盐田港疫情管控的传导效应,海运供应链一度陷入瘫痪,后半年出货旺季来临,大量订单又被迫转至空运。而受疫情影响,国内各大机场对客改货等货运包机审批收紧,空运运力供给减少,导致7、8月份开始,空运运价整体再度上扬。

北美海运运价飙升,欧洲海运运价走势低迷

北美电商市场成熟度高,以海运大批量发货的亚马逊卖家占比也高。在线上订单需求量持续猛增的同时,港口拥堵、空箱回流困难、卖家提前备货等各种因素,使海运供应链拥堵加剧,海运运价全线飙涨。

欧洲电商市场对于海运渠道依赖程度不高,据“欧洲FBA头程物流产品订单量半年占比”统计,欧洲FBA头程空运和铁运订单量占比高达80%以上;而且欧洲港口拥堵程度远不及美国。所以整体来看,全球海运供应链问题对欧洲跨境电商物流的影响相对较弱。

(资料来源于晓生研究院、跨境好运)

从区域市场运价情况来看,北美和欧洲FBA头程运价在4 月份经历一轮涨价后,5、6 月份略有回调,7、8 月份则以强劲的势头一路上涨。其中,北美运价上涨曲线更为陡峭,而且增速明显高于欧洲。

3、物流渠道运价指数(海运/空运/铁运)

(资料来源于晓生研究院、跨境好运)

从物流渠道运价情况来看,海运、空运与铁运FBA头程运价均呈现上涨趋势。其中,海运运价一路飙升,涨幅最大;空运运价波动大,但整体涨幅低于海运;铁运运价相对平稳。6-7月份,海运运价整体均值一度赶超铁运。

4、区域市场物流渠道运价指数

(资料来源于晓生研究院、跨境好运)

从区域市场物流渠道运价情况来看,欧洲FBA头程海运运价在6月份迎来一波上涨之后,截至8月底一直处于平稳回落状态,除此之外,其他线路运价均呈现上涨趋势。

其中,北美海运FBA头程运价直线飙升,7月份开始,北美海运均价指数已远超铁运,且呈现持续上涨态势;值得注意的是,北美空运运价经过6月份的回调,7月份开始一路上扬,并且走势陡峭。

5、区域市场物流产品运价指数

(资料来源于晓生研究院、跨境好运)

从北美FBA头程物流产品运价情况来看,空派产品运价在4月份经历一轮猛涨之后,6月份急速下跌,7、8月份又一路上扬,并且大陆飞产品上扬曲线更为陡峭。

海运产品运价则整体一路飙升。其中,加拿大海派运价涨势最猛;加拿大海卡运价在6月份抵达高峰之后,涨势趋缓;美森正班船运价从3月份开始一路领涨,7月份略有回调,之后又迅猛飙升;以星运价也呈现一路上扬的态势,7月份抵达高峰之后开始回落;美国海卡-盐田运价在6月份之前均保持平稳,7月份经历了一轮猛涨,之后开始下滑。

(资料来源于晓生研究院、跨境好运)

从欧洲FBA头程物流产品运价情况来看,空派产品运价同样经历了4月份猛涨和6月份回落的行情,6月份之后运价一路飙升,并且相对于英国空派,欧洲空派运价上扬曲线更为陡峭。

欧洲海派运价整体也有所上升,经历4月份的明显下滑之后,5月份开始逐月上涨,7-8月份又开始回落。英国海派运价则整体呈现下滑趋势,5月份之前几乎原地踏步,6月份经历一轮猛涨,之后开始一路下跌。

欧洲铁运运价在6月份之前平稳增长,7月份之后开始快速上扬。

欧洲时效恢复更快,海运时效增速明显

苏伊士运河作为亚欧贸易的大动脉,3、4月份因堵塞而双向封闭,不利影响直接传导至欧洲各港口,导致4月份欧洲平均时效降至冰点,其中,欧洲海派4月份时效甚至逼近60天。

运河封闭引发海运供应链拥堵,直至5月份,不利影响仍在持续发酵,继而造成包括美国在内的港口大拥堵。5月中下旬,接踵而来盐田港以及周边港口的疫情管控,使海运供应链一度陷入瘫痪。6月份,北美海运平均时效已逼近35天,北美整体时效触底。

欧洲受运河影响最直接,但后续的传导效应对欧洲影响较小,再加上欧洲电商市场空运和铁运渠道占比较高,所以5月份之后时效恢复较快。

北美时效深受海运影响,其他渠道分流效果有限

海运出货难,导致订单被迫分流至其他物流渠道。据“FBA头程物流渠道订单量月度占比”来看,4月份之后,空运渠道订单量占比陡增,6月份抵达高峰。但货量加大的同时,疫情反复,导致机场加强管控,航班频繁取消,使航空运力和时效均处于不稳定状态,运价也随之呈现大幅波动。6月份,北美空运最长时效已达17天。

受困于海运拥堵、空箱回流困难,缺箱的铁运在5月份时效也一度陷入低谷。6月份时效虽有所上升,但在铁路、口岸、发车班次等各资源层面受限,铁运运力以及时效增速空间有限。

2、区域市场时效指数(北美/欧洲)

(资料来源于晓生研究院、跨境好运)

从区域市场看FBA头程时效,欧洲时效经历了4月份的低点,之后增速上扬更加明显;北美FBA头程时效,4月份之后逐月下滑,6月份触底,7、8月份开始逐渐上升。

3、物流渠道时效指数(海运/空运/铁运)

(资料来源于晓生研究院、跨境好运)

从物流渠道看FBA头程时效,空运时效整体呈现下滑趋势;铁运时效在5月份之前均呈现下滑趋势,6月份上升,之后又缓慢下滑;海运时效则整体呈现波浪式上升趋势。

4、区域市场物流渠道时效指数

(资料来源于晓生研究院、跨境好运)

从区域市场物流渠道看FBA头程时效,欧洲海运时效处于上升状态,北美海运时效经历了6-7月份的下滑之后,8月份开始呈现缓慢上升趋势。除此之外,其他线路时效均呈现下滑趋势。北美空运时效下滑趋势最为明显,其次是欧洲空运,欧洲铁运时效在5月份之前一路走低,之后相对平稳。

5、区域市场物流产品时效指数

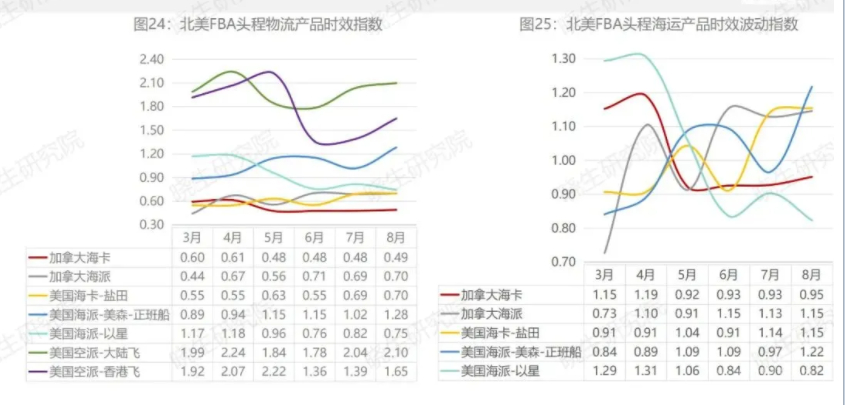

5.1、北美市场

(资料来源于晓生研究院、跨境好运)

从北美FBA头程物流产品看时效,空派产品时效整体呈现下滑趋势。海派产品中,以星时效下滑最为明显,4-6月份一路走低,7月份略有回调,之后又开始下滑;其次是加拿大海卡,5月份时效指数一落千丈,之后一直停留在低位。

时效上升趋势最明显的是加拿大海派,其次是美国海卡-盐田;美森正班船时效在7月份出现下滑,但8月份陡升,整体趋势还是上升的。

5.2、欧洲市场

(资料来源于晓生研究院、跨境好运)

从欧洲FBA头程物流产品看时效,空运产品时效同样呈现下滑趋势,其中,英国空派时效下滑最为明显;欧洲空派时效在5月份触底,之后开始回升。欧洲铁运时效同样在5月份触底之后开始回升,6-7月份又呈现出原地踏步的趋势。海派时效整体呈现上升趋势,上升幅度最大的是欧洲海派,其次是英国海派。