万字长文,读懂东南亚母婴市场(下篇)

中国团队扎根创业,打造东南亚本土母婴品牌

母婴用品的快消属性可以保证消费者的需求频率和复购频率,东南亚中高收入人群对进口母婴用品的需求也在增强,总体机会和增长潜力正吸引着一波波品牌进入东南亚,或借助Lazada、Shopee等本地电商平台涌入母婴市场的快车道,或通过当地其他渠道与消费者建立牢固的关系来深耕市场。

在东南亚母婴市场,本士品牌通常在文化理解和满足特定偏好的产品和服务方面具有优势,而外来品牌则带来认可和信任,东南亚父母对外来品牌的认可度近年来不断增强。通常来讲,东南亚消费者在购买高品质母婴用品时,更喜欢来自欧洲、澳大利亚、美国、日本等国家的产品。但总体来说,无论本地还是外来品牌,在竞争激烈的东南亚母婴市场长期吸引消费者的兴趣,仍需要不断创新。

如今,东南亚消费者对中国品牌的认可度不断提高。细分市场、有效地传达产品质量、安全性、功能性和品牌理念对于建立品牌信任和忠诚度至关重要。不少中国品牌从这些角度出发,走出了自己独特的联合创收出海之路。

那么,中国玩家如何抓住机遇,在东南亚母婴市场演绎自己的品牌故事?

在印尼市场深耕的母婴品牌MOOIMOM是由一对来自台湾的夫妻James和Carolyne创立,该品牌通过Instagram社媒等进行营销,带来了“孕妇托腹带”等不少孕妇产品爆款。该品牌从产品设计、定价策略、销售渠道、市场营销都瞄准18-35岁的中产都市孕妇和新手妈妈群体的需求。

据了解,James和Carolyne在创业早期一直围绕品牌代理+母婴电商的模式作为切入点。公司从代理欧美母婴品牌,自建母婴电商网站起家。在创立自有品牌MOOIMOM之前,两人积累了母婴海外品牌代理、综合电商平台、渠道拓展等经验,因此MOOIMOM在创立之初,便确定线上、线下同时布局。除了线上官网以及在各大电商平台上的布局,该品牌还开设了线下门店,针对注重线下购物体验的父母。此外,印尼本地VC East Ventures也投资了MOOIMOM。

切入印尼当地中高端母婴市场的DTC新零售母婴家居品牌MAKUKU,其背后的创建团队也是扎根印尼的中国出海人,MAKUKU的首席执行官(CEO)Jason据称曾在印尼手机行业内工作多年。MAKUKU隶属于Sands Talk Indonesia,该企业旗下还拥有J&T Express、美妆品牌Y.O.U、 电商代运营公司Jet Commerce、咖啡品牌Tomoro Cafe等9个业务部门。MAKUKU从创立一开始就打通了线上和线下渠道,推出了针对不同目标群体的系列产品。凭借国内纸尿裤技术和完善的供应链体系,以及利用TikTok直播带货、产品测评等,迅速在印尼市场打出名声。

从这两大公司的共性来看,他们都是进入东南亚母婴市场的DTC玩家,而且创始团队都有在当地工作生活的经历,对市场需求有更深入的观察和了解。另外,品牌发展之初就定位深耕本地,随后才逐渐向东南亚其他市场扩张。

另外,有着“童装界的SHEIN”的称号中国跨境母婴品牌PatPat也从欧美和阿拉伯市场扩张到东南亚。早在2018年,PatPat就瞄准了东南亚市场,还曾是Lazada母婴类目最畅销品牌之一。PatPat据传即将上市,估值30亿美元,有望成为中国跨境母婴服饰品牌的第一股。

(东南亚外来母婴品牌玩家)

在东南亚母婴市场上活跃的其他中国出海玩家也取得了不错成绩。例如:

总部位于杭州的母婴品牌Babycare在品牌创立之初也瞄准了“安全”的核心出发点,从客均价低的下沉市场切入,且推出多种促销活动降低东南亚消费者的价格敏感度。在款式设计方面,Babycare更注重独特设计和色彩搭配,以满足年轻父母对婴幼儿产品的审美需求。

定位“环保”的中国香港Lexnfant专门生产餐垫、婴儿食物捣碎器和磨牙环等婴儿用品,凭借20多年的经验以及遵循严格的检测标准, 该品牌在新加坡和马来西亚等颇受欢迎。

Charlie Banana也是立足时尚环保的婴儿和孕妇产品品牌,其瞄准可重复使用的尿布需求,为菲律宾等市场消费者推出更方便环保的尿布。而且,该品牌也面向女性推出了可清洗的女性卫生护垫。

由此可见,拥有核心特色产品以及价格、供应链优势是中国品牌赢得东南亚消费者的关键。而借力本地电商平台,中国母婴品牌出海卖家可实现较为快速的业务增长,例如HORIGEN在LazMall的扶持下,销量和盈利水平都稳步提升。

在东南亚母婴市场上的欧美、日本等国际品牌,主要在食品、奶粉、婴儿车等类目上吸引当地消费者,定位也偏向中高端。外来品牌在东南亚婴幼儿奶粉和食品品类中占据重要地位,尤其是乳制品品牌。由于本地牧场缺乏,乳制品行业的发展有限,但中高收入人群正在升级乳产品消费,澳大利亚、新西兰等国家的奶粉营养品、乳制品等一般被视为高端产品。

以印尼市场为例,据了解,婴幼儿奶粉作为刚需是印尼儿童食品中最主要的品类,市场份额占比超过90% 。而且,印尼婴幼儿零辅食的市场规模在东南亚五国中为最大。而在该市场中,除了国民奶粉品牌SGM以外,DANCOW、Frisian Flag、以及Morinaga Chil-kid都有全球食品巨头的支持。

而且,日本母婴品牌combi、英国儿童安全座椅品牌Britax和美国的儿童安全座椅品牌Graco 、丹麦高级婴儿用品品牌BIBS等在东南亚都比较热销,这些品牌凭借精细严谨的设计和品质保证获得消费者信任。

本地母婴玩家玩法多样,拿下千万美元融资

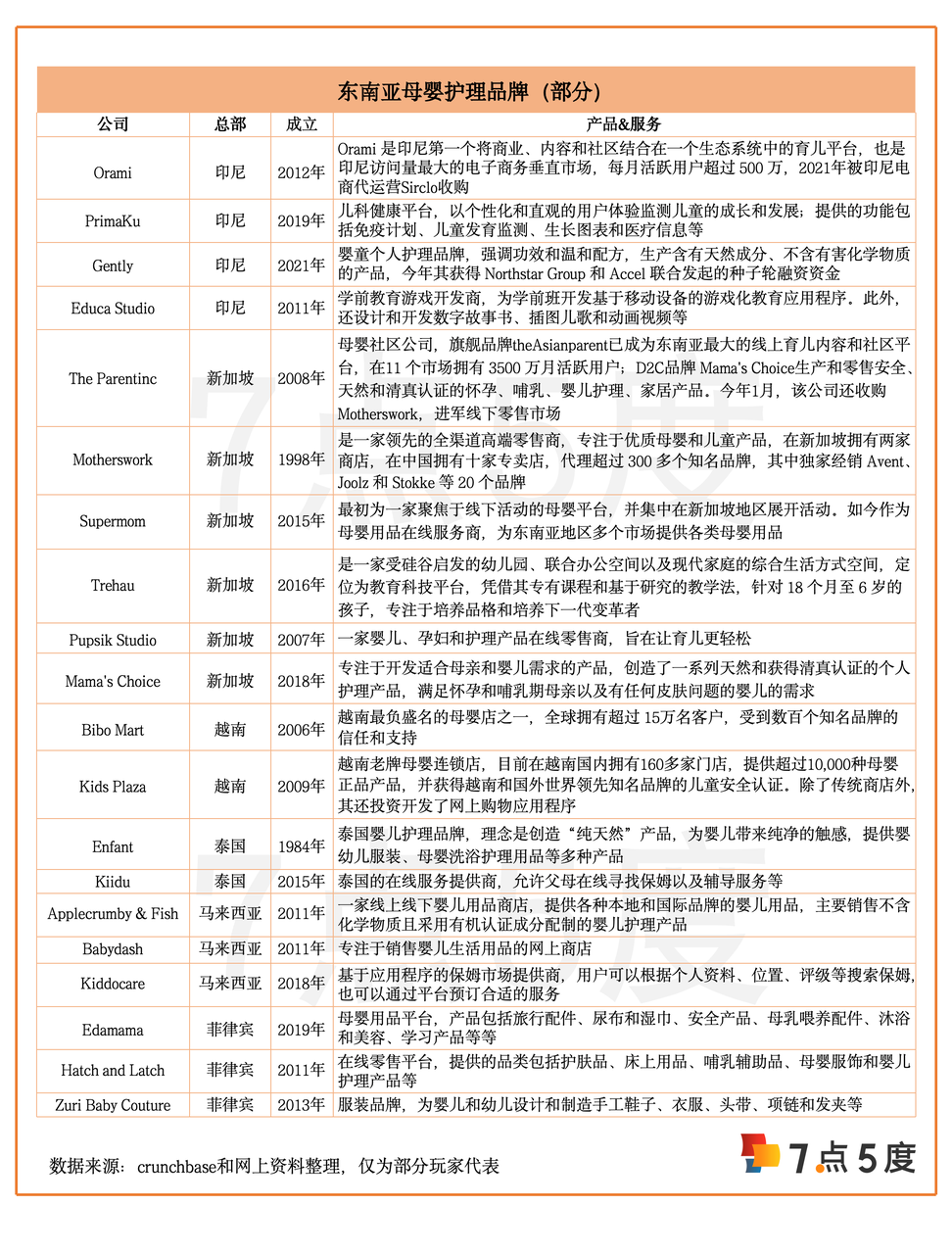

(东南亚本土母婴品牌玩家)

由于母婴市场的市场体量较大,涵盖范围广,母婴市场为品牌以及更多中小企业带来了良好机会。因此,除了MOOIMOM、MAKUKU和PatPat这些具有中国背景的玩家在东南亚母婴市场深耕,其他本土品牌也从不同的需求点切入,近年来不断崛起壮大。

品牌以及中小卖家如何更好入场,仍首先要深入了解市场:一方面明白市场总体发展和机会所在,另一方面是对细节信息的掌握,例如根据亚洲家长调查,帮助妈妈们做出最简单购买决定的促销是免运费;对单亲家庭需求的关注等等,将有助于品牌找到更适合的入场策略。

东南亚领先风险投资公司East Ventures投资的新加坡母婴社区公司The Parentinc,就是把握细节以及深入了解市场的例子。

(The Parentinc和旗下品牌,截图自官网。)

The Parentinc成立于2009年,以前其称为Tickled Media,其进入市场起初是一个博客,以母婴知识分享为突破口,定位“亚洲父母育儿理念和知识”,让新手父母们互相提问答疑。随着内容和用户的增长,公司开始调整定位,成为亚洲新手父母们提供育儿资讯和交流的新媒体平台,以及到如今慢慢拓展到电商。

theAsianparent是The Parentinc的旗舰品牌,2018年上线app版本以追赶东南亚互联网崛起带来的机遇,如今其已成为东南亚最大的线上育儿内容和社区平台,每月覆盖超过3500万用户。The Parentinc还拥有直接面向消费者D2C品牌 Mama's Choice,生产和零售安全、天然和清真认证的怀孕、哺乳、婴儿护理、家居产品,均为亚洲家庭量身打造设计和测试。

2022年,The Parentinc收购了越南最大的女性在线内容和社区平台Webtretho,以及越南下载量最高的育儿社区序Bé Yêu。今年1月,该公司还收购了专门从事母亲、婴儿和儿童产品的优质零售商Motherswork,收购金额未披露。Motherswork由Sharon Wong于1998年创立,是一家优质母婴和儿童产品的全渠道零售商。它在新加坡有两家商店,在中国有十家商店。此举也标志着The Parentinc进军线下零售市场,The Parentinc创始人Roshni Mahtani Cheung表示,Motherswork将在扩大公司东南亚线下业务方面发挥“关键作用”,并指出东南亚70%的零售业仍在线下进行。

The Parentinc的成长不仅在于自己独特入场切入以及灵活的市场定位,更重要的仍是东南亚整体的市场机会和潜力。Roshni Mahtani Cheung曾表示,母婴在线社区成功的基础在于婴儿出生率、以及高互联网渗透率,而东南亚市场正好具备这两大特点。

而The Parentinc的发展吸引了众多投资者的目光。2022年4月,The Parentinc获得2200万美元D轮融资,由East Ventures领投。新融资资金主要用于The Parentinc零售门店扩张、以及企业数字化能力提升。“The Parentinc令人难以置信的增长以及从博客成功转型成为东南亚育儿内容、社区和商业领域无与伦比的市场领导者,这给我们留下了深刻的印象。”East Ventures 联合创始人兼管理合伙人Willson Cuaca在一份声明中表示。

近年来,不少本地新成立的母婴品牌试图抓住机会。从对东南亚其他本土品牌的梳理来看,线平台和实体连锁店起步相对较早。而内容社区、个人生活护理、医疗健康等垂直类母婴品牌近些年才有所起势。而新成立的品牌,他们总能找到独特的市场定位,满足如今更多样化的母婴市场需求。

例如,新加坡母婴社区公司The Parentinc旗下theAsianparent社区和Mama’s Choice品牌构成了其“社区+工具+电商”的商业模式,不仅抓住了近年来电商购物火热趋势,强化旗下其他品牌的市场影响,也从社区内容着手解决年轻父母需要的育儿经验。此外,The Parentinc的创始人以及CEO Roshni Mahtani还强调了数据分析的重要性,旗下theAsianparent应用程序和Mama's Choice品牌利用数据和分析来定制产品和营销信息。“这种方法能确保我们不断提高客户对品牌的体验感。根据客户的不断反馈,我们不断创新,以更好地满足母亲及其孩子不断变化的需求。”Roshni解释道。

而如今The Parentinc收购Motherswork,打通线下渠道更是为扩大公司线下业务方面打下关键基础。同样注重打通线上线下的还有新加坡母婴品牌Supermom,其在2013年成立之初,是一家聚焦于线下活动的母婴平台,近些年其将发展重点转移到了线上的数字营销,也逐渐从新加坡主场逐渐覆盖至整个东南亚地区。

本地一些DTC母婴初创公司也从更细分的母婴类目切入,找到了发展契机。例如印尼DTC品牌Alamii Food创始人发现,印尼大多数零食要么是当地大众市场产品,要么是昂贵的进口零食,而消费者无法买到满意的具有本地特色的零食,因此决定生产健康的幼童零食,主打健康和简单成分。印尼的Grouu也是DTC婴儿食品公司,成立不到一年的时间里就销售超过10万份食品并服务超过5000个家庭。这些DTC品牌一般专注一个特定品类切入市场,再随着品牌发展,根据需求及时调整产品线。

(东南亚本土母婴品牌融资情况)

从东南亚母婴品牌的总体融资来看,印尼、新加坡和菲律宾的本土品牌融资总金额较多,投资者包括East Ventures、Gobi Partners、AC Ventures、500 Global等。其中,East Ventures在母婴赛道行业的投资最为活跃,投资过的母婴品牌包括来自印尼的母婴品牌Orami和MOOIMOM以及来自新加坡的母婴社区平台The Parentinc。

而获得千万美元级别融资的有新加坡的The Parentinc、印尼的Orami(已被印尼综合电子商务服务提供平台Sirclo收购)以及菲律宾的Edamama,它们的共同点都在于是母婴用品购物网站,而前两者又综合了内容社区,试图打造成更为全面的育儿平台。

从东南亚母婴市场竞争格局来看,品牌化发展趋势更为明显。商家通过强化品牌效应来培养年轻父母的消费信任,并试图和消费者建立更长久持续的联系。除了综合性平台在融资市场中更被VC所看好,垂直细分领域的品牌也比较受投资青睐,如马来西亚婴儿护理品牌Applecrumby、注重个人护理的印尼Gently以及按需保姆平台Kiddocare分别在今年3月、2月和去年10月获得了最新融资。

而嘀嗒狗通过数据梳理发现,想要进入印尼等东南亚市场的卖家,如果无法创立品牌,可以从辅助工具入手,客单价较低,并且不需要贴近儿童皮肤,比如儿童浴帽,洗澡玩具等等。另外,儿童童装、亲子装等类目背靠国内供应链,进入东南亚母婴市场也能有一定的价格优势。

而且,打通线上线下渠道也愈加受东南亚母婴品牌的青睐。因为传统药店、母婴室等实体渠道仍然是很多年轻父母寻求产品帮助的首选,因此,越来越多的品牌正试图链接消费者的线上和线下行为,为消费者打造OMO线上线下融合的沉浸式体验。例如新加坡母婴品牌Supermom于去年获得一笔新融资,而该品牌就是最初聚焦于线下活动的母婴平台,如今作为母婴用品在线服务商,为东南亚地区多个市场提供各类母婴用品。

未来发展和展望,母婴用品市场的主要趋势

东南亚母婴市场近年来也逐渐呈现以下几大热卖趋势,伴随机会的还有一些现实问题需要市场参与者们共同面对和解决。

价格敏感度与品质追求并存

东南亚快速发展的城市化以及数字化,带来了更忙碌的生活方式以及生活成本的上升,这两点极大影响了当代年轻人的生育观。但与此同时,生育也愈加被视为值得庆祝的事情,年轻一代的父母愿意消费,也会在消费时注重便利性,例如婴儿湿巾的需求不断增长就是基于便利的表现,年轻父母逐渐抛弃传统的婴儿清洁方式。

随着可支配收入增加,婴儿护理产品市场出现了明显的高端化趋势。东南亚父母对母婴用品的消费意愿更强,更加追求婴幼儿用品的高质量和优良品质。有调查显示,雅加达、吉隆坡和曼谷的绝大多数母婴用品消费者愿意花更多钱购买更优质的产品,有较高消费能力的父母如今更愿意为值得信赖的品牌支付溢价。

与此同时,当有大促销时,他们也往往会消费更多。而低收入群体注重价格,他们倾向于在网上搜索优惠产品信息,尝试对比不同信息并选择性价比最高的产品。但即便如此,他们并不会为了价格而牺牲质量,卫生健康也是他们购买母婴产品时的基本考虑因素。

注重有机天然、审美和“悦己”

除了基础的卫生健康外,有机和个性审美,是东南亚父母如今在购买产品时更为看重的产品品质。例如,如今的东南亚父母愈加意识到婴儿皮肤与成人皮肤不同,因此需要特殊配方的护肤产品。他们倾向于选择化学成分较少,具有天然有机成分、更具健康形象的产品。东南亚本地以及更多国际品牌正在推出天然和低过敏的母婴护肤品、不含化学物质的盥洗用品、有机婴儿服装等产品等来吸引消费者。

一些本土品牌,例如泰国母婴品牌Lamoon baby打造清洁产品都是使用100%纯天然植物清洗成分,其也通过强调在婴儿产品中使用天然成分而取得了较好的销量。相对幼童来说,父母也更愿意花费更多为婴儿购买天然产品。再如马来西亚婴儿护理品牌Applecrumby将在今年扩展至2,000个零售点销售,其近日又获得一笔420万美元的新融资,以进一步扩大销售不含化学物质且采用有机认证成分配制的婴儿护理产品。

另外,个性化消费时代,准宝妈们如今消费也更兼顾时尚性和强烈的“悦己”需求。一方面,她们愿意花更多的钱来确保自己的舒适和身体保养,更多职业孕妇也开始注重孕妇装的时尚优雅设计等。另一方面,在选购亲子产品时,东南亚父母也更加会注重加入自己的审美,他们认为孩子的成长需要从小开始一定的审美熏陶。因此,品牌在美学设计方面更用心不仅能提升整体品牌形象,还能进一步吸引消费者提升他们的消费意愿。

婴儿科技日益兴起

随着越来越多的女性加入劳动力队伍,双职工家庭的数量不断增加。当代父母的生活方式节奏迅速提高,父母对婴儿监视器和安全产品的需求增强。

婴儿相关技术越来越多地使用面部识别工具和人工智能创新软件来远距离监控婴儿。技术的进步意味着父母可以通过具有双向音频等功能的智能视频监视器随时随地关注孩子。借助物联网 (IoT),可以使用传感器、应用程序、摄像头以及语音和面部识别技术等,帮助焦虑的父母时刻监控孩子的健康状况、睡眠模式,甚至技能学习等。可穿戴婴儿监视器产品也受到父母喜爱,允许父母通过智能手机或平板电脑监控有关婴儿呼吸、睡眠活动、身体位置、心率、皮肤温度甚至氧气水平的实时数据。

总体上,竞争加剧、东南亚生育率下降,但目前并不影响其母婴市场现有的吸引力。

但对于想走品牌之路的商家来说,持续创新才能稳住市场。一方面,品质把控如今变得愈加重要,打好质量、安全、可靠的信息、价格等组合拳是品牌获得市场的关键;另一方面,产品线单一的品牌感受到的市场压力或许更大,能够灵活调整产品线的品牌更能在市场上游刃有余,例如健合(H&H)集团的纸尿裤品牌 Dodie受人口出生率影响而需求下降,而该公司成功通过Swisse品牌成人维生素和补充剂收入增长抵消了纸尿裤的收入下滑,在越南、泰国、马来西亚等市场,其Swisse品牌一直在发展线下和线上渠道以扩大市场份额。