在中国陷入困境的鲜花电商,在中东冲向IPO

早前,彭博社报道,中东在线鲜花和礼品平台Floward正在与高盛集团和汇丰合作,计划在沙特进行首次公开募股。知情人士表示,Floward最早可能于明年上市。若Floward成功上市,将成为“中东鲜花电商第一股”。

在中东鲜花电商高歌猛进的同时,国内的鲜花电商却在垂死挣扎,中国企业家杂志报道,曾经的鲜花电商明星企业花加创始人王柯表示“微信仅剩的23块零钱也被封了”。

国内的鲜花电商市场也曾有过烈火烹油、鲜花着锦的时刻,扩张、融资、上市......那时的资本也对鲜花电商这个赛道有着无限的期待。

相同赛道,不同的走向,到底是什么造就了鲜花电商在这两个市场的现状?

01 Floward:六年冲向IPO

Floward由科威特人Abdulaziz Al-Loughani于2017年创立,当时,他发现了海湾地区鲜切花行业的缺口——价值15亿美元的市场中98%以上的交易都发生在线下花店。

“当时的市场非常分散,没有区域领导者,也没有新生的在线业务。在得知行业存在明显的时代断层后,我们投资了一家小花店,然后建立了网站和应用程序‘Floward’(Flower和Ward的组合——阿拉伯语中的‘Flower’),在网上销售鲜花。”

在Floward之前,Abdulaziz Al-Loughani(右)还创立了Talabat

在Floward之前,Abdulaziz Al-Loughani(右)还创立了Talabat在建立业务时,Abdulaziz和他的团队没有选择可以让商家入驻并自行选择最后一公里派送商的平台模式,而是自己采购鲜花在网站和应用程序上销售,同时管理最后一公里配送——Floward从世界各地采购鲜花,每周两次通过飞机运送到他们的工厂,设计插花,然后上传到网站和应用程序上。客户下订单后,Floward的工作人员会准备安排,并使用自己的最后一公里交付团队在当天实现交付。

Abdulaziz阐释了用自营模式来运营Floward的原因:“它提供了更好的单位经济效益、更高的客户生命周期价值和更健康的利润。但更重要的是,我们希望通过这样做来控制客户体验。”

在Abdulaziz看来,鲜花垂直市场模式的问题在于,你需要服务的是两个客户:鲜花的下单人和接收人,管理双方的期望和体验并不容易。“客户收到的鲜花和他们在网上看到的不一样是很常见的,尤其是当下单人与收件人不同时。确保你提供的商品和你网站陈述和显示的内容一致的最佳方式是,你自己准备和交付它。”

自营模式还使Floward能够提供更广泛的产品组合以应对不同的价格点,并在其经营的市场中保持更高的性价比。除了内部设计师设计,Floward还经常与该地区知名的设计师合作推出特别系列,并与经典的巧克力、蛋糕、糖果和香水品牌合作,补充其产品组合。

2022年,Floward收购了香水品牌Mubkhar,将其加入到鲜花中组合销售

2022年,Floward收购了香水品牌Mubkhar,将其加入到鲜花中组合销售使用自有的最后一公里交付解决方案也使得Floward能为客户提供快速的周转时间。Floward表示,其平均订单周转时间为1到4小时,具体取决于客户所在的城市。

Abdulaziz和他的团队已经形成了一套模式使Floward可以在新市场快速推出,“我们唯一需要花时间做的是寻找靠近客户的大工作车间和仓库,以及出色的当地人才。”Abdulaziz表示,Floward决定推出新城市的平均时间仅为两个月。目前,Floward在中东、北非和英国九个国家的37个城市开展业务。

在资本方面,自成立以来,Floward进行了6轮融资,共筹集1.8625亿美元,投资者包括Aljazira Capital、Rainwater Partners、STV、Impact46等。

Impact46的创始合伙人Abdulaziz Alomran这样解释他们投资Floward的原因:“Floward具备我们期望在初创企业中看到的所有特征:一个本地化的互补团队在一个全球成熟的市场中建立了一个高增长的企业。”

02 和Floward比,花加败在哪?

Floward算是中东第一批鲜花电商中的佼佼者,与它同期的鲜花礼品平台还有2016年创立的Floranow和2017年创立的Florette、BloomingBox和BLACK AND BLANC Fleur。

国内的鲜花电商则兴起于2015年,这一年,“花加”和“花点时间”相继成立,都采用了鲜花包年、鲜花包月的订阅模式,在开创行业赛道的同时也吸引了大量资本入局。根据艾瑞咨询统计,2015年-2017年,在大众视野里较为知名的鲜花电商便发生了20起融资。

图源/艾瑞咨询

图源/艾瑞咨询但随后而来的便是资本降温、经营异常、配送延期、客服失联、退款无门......有人形容鲜花电商的花期比鲜花还要短暂。

然而,与Floward一起跑出来的中东鲜花电商们却还活得好好的,这主要是因为打倒“花加”的赛道挤占和消费降级两大难题,没有降临在“Floward”上。

从商家端来看,国内的鲜花电商生意早已不再专属于鲜花电商。盒马鲜生、叮咚买菜等生鲜电商同样可以提供价廉物美、快速送达的鲜花,同时,云南鲜花产地的商家也纷纷入驻淘宝、拼多多等电商平台,甚至利用短视频、直播等方式卖起了鲜花。没有中间商赚差价,买到的花岂不更是香上加香。

在中东,这条赛道便显得独立许多,Noon和亚马逊都没有鲜切花业务,做生鲜的家乐福倒是卖花,但也不多。根据Aisha Flower的数据,中东鲜切花市场高度依赖进口,主要由专业进口商进口,供应给当地批发商和零售商,来自荷兰和肯尼亚的鲜切花占市场一半以上。避开中间商直接购买的路子也断了。

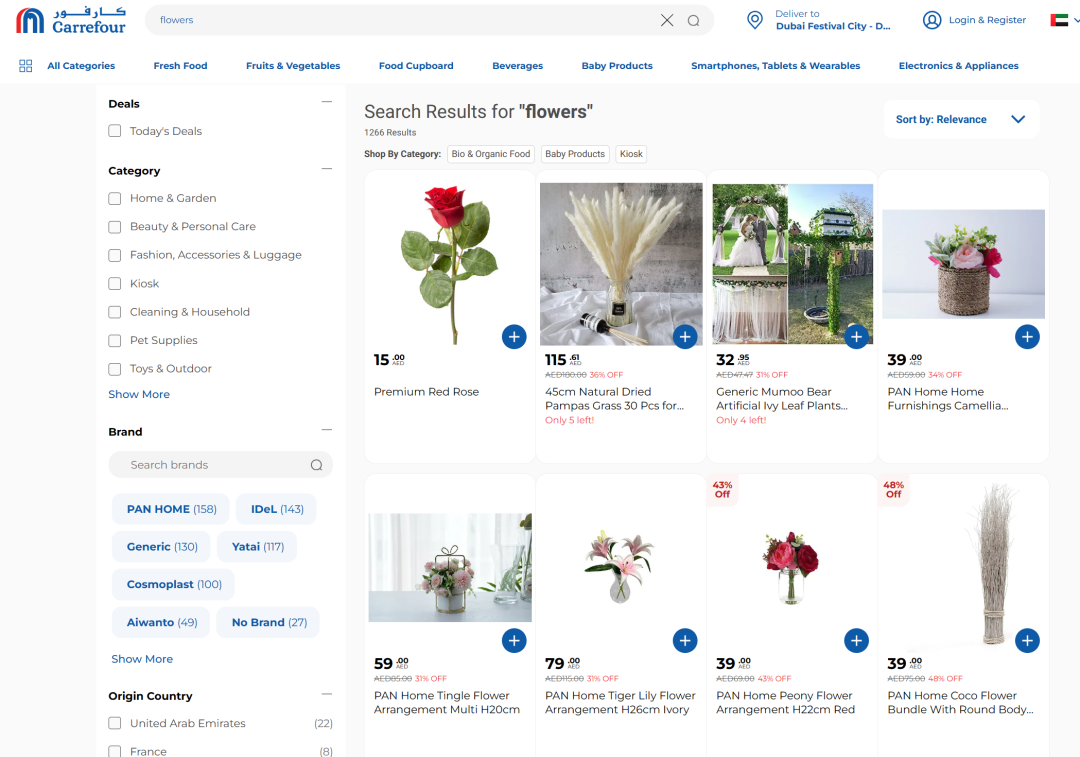

家乐福上的花

家乐福上的花从消费者端来看,国内鲜花电商的鲜花订阅模式从很大程度上来看是为消费者人为地“创造需求”。当经济上行、大家手里都有余钱时,鲜花电商这种“悦己经济”才能从消费者的口袋里掏出钱来,当大环境不景气时,消费者便很难再愿意为华而不实的鲜花买单。

中东的不少鲜花电商也有订阅模式,但并不作为主要卖点。送花文化在阿拉伯社会根深蒂固,在特殊场合和庆祝活动中通常会交换鲜花,这种文化推动了对鲜花的持续需求。不少鲜花电商都在平台中加入了巧克力、蛋糕、香水等产品的礼品组合,也佐证了鲜花对中东消费者来说更多是一种社交必需品而非悦己需求,因此不太容易受到消费降级的影响。

Floward上按照不同的送花场合进行分类

Floward上按照不同的送花场合进行分类 Floward上的礼品分类

Floward上的礼品分类但在未来,中东鲜花电商是会继续前途一片光明,还是和中国鲜花电商一样陷入泥潭,我们共同关注。

参考文章:Exclusive: How online flower platform Floward built a $30 million annual business in 3 years,menabytes.