Temu在东南亚踢到了铁板

按照Temu以往的“脾性”,它一旦选中了一个区域市场,就会像天女散花一样,迅速将站点开到该区域的各个国家。

Temu在欧洲就是这样做的,在很短的时间里密集上线了德、荷、意、法、西等站点,即便连塞浦路斯、冰岛这些小国站点也没有放过。

然而,在东南亚这一块大市场里,Temu却一反常态,变得步履蹒跚,慢如如蜗牛。

2023年8月,Temu菲律宾站上线,同年9月马来西亚站上线。正常情况下,Temu将一如既往地如旋风般上线更多东南亚站点。

然而,大半年过去了,Temu在东南亚几乎没有新的大动作,好像忘掉了这一市场。原本传言要在2024年1月上线泰国站,也渐渐没有了消息。

同时,Temu对东南亚卖家(供货商)招募,也声息微弱。一位做东南亚市场的资深卖家向「蓝海亿观」透露,Temu对其他市场的招商活动往往都很高调,但卖家们很少听到它针对东南亚市场进行招商信息。

如此低调迟滞的做派,似乎跟Temu大开大合、狂飙突进的脾气完全不符。

东南亚是一个“很认低价”的市场,按理说,以超低价横扫全球的Temu应该在这一市场如鱼得水才是,然而事实并非如此。

这是因为,Temu在东南亚踢到了铁板。

01.

Temu在东南亚静悄悄的

Temu在东南亚颇为落寞。

它狂飙突进的“神话”,主要发生在美国、日本和欧洲。

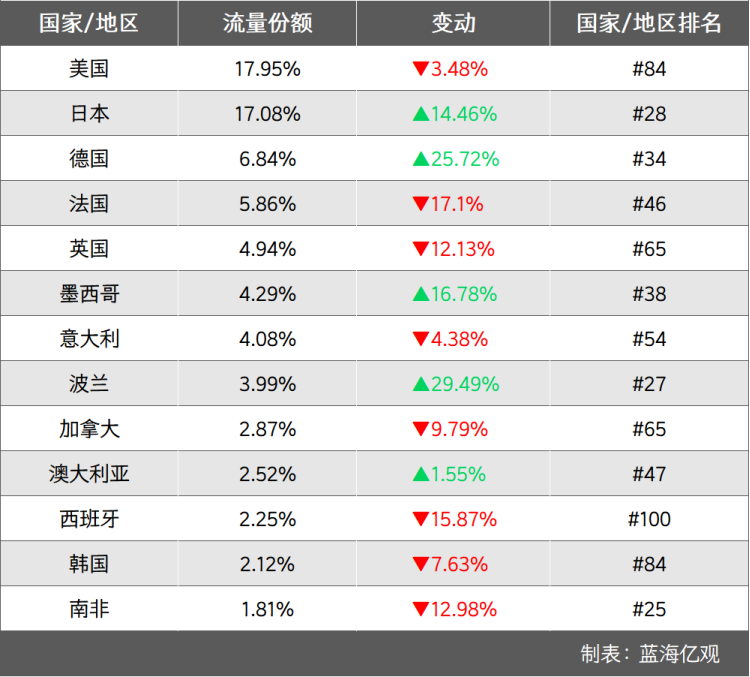

其中,美国和日本两国为Temu贡献了最大块的流量份额,占比均超过了17%,而其他国家站点占比均为个位数。

图/各国为Temu贡献的流量占比及Temu在该国排名

Temu在杀入东南亚之时,第一站是菲律宾,因为菲律宾的电商增长率在2023年位居全球第一(24.1%),同时也是东南亚第二大人口大国(约1.14亿),其中30岁以下年轻人占比约60%。

然而,面对这样一个有巨大流量红利的国家,Temu并没有拿到多少流量。

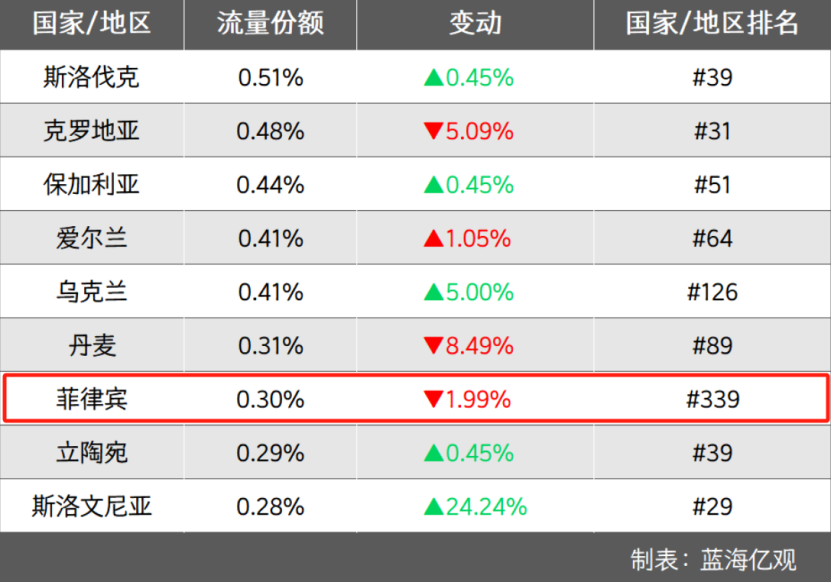

数据显示,菲律宾给Temu贡献的流量,仅占Temu全球流量的0.3%,一个非常小的比重。

按照Temu每月全球总流量4.46亿(近三个月平均)来估算,那么,菲律宾站点的流量预估为133.8万左右,这基本相当于一个较大规模的个体独立站卖家的规模,而很难支撑一个平台,让一批卖家在上面销售。

图/菲律宾等国为Temu贡献的流量份额

因此,在Temu其他站点频传爆单消息之际,Temu菲律宾站却静悄悄的。同样,其马来西亚站也很少传出消息。

目前而言,Temu在东南亚处于不温不火甚至是一种“半熄火”的状态。

Temu到底遇到了什么?

02 .

Temu在东南亚踢到了铁板

Temu在东南亚遇到一系列阻力,包括Shopee、Lazada和TikTok对Temu的严防死守、“低价武器”失灵、宏观政策对“卷低价”不友好等;

一、Shopee、Lazada和TikTok对Temu的严防死守:

Momentum 的《2023年东南亚电商平台报告》显示,Shopee 和 Lazada 在大多数东南亚国家占据了主要市场份额,两者GMV基本位居前二。最重要的是,两个平台已经将价格打到很低的水平,留给Temu的空间已经不多了。

Shopee和Lazada已经在菲律宾、马来西亚、印度尼西亚等国深耕多年,形成了宽大的护城河。

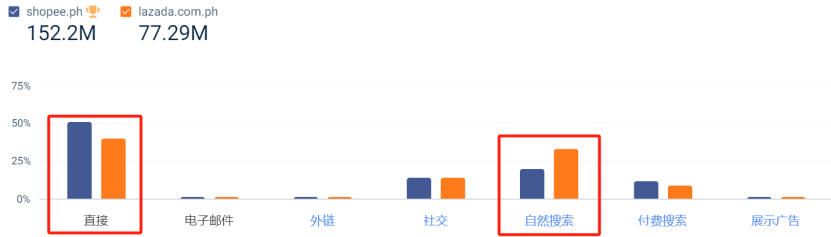

首先,两者流量庞大,且根基稳固,免费的自然流量(直接访问+自然搜索)占了很大的比重。

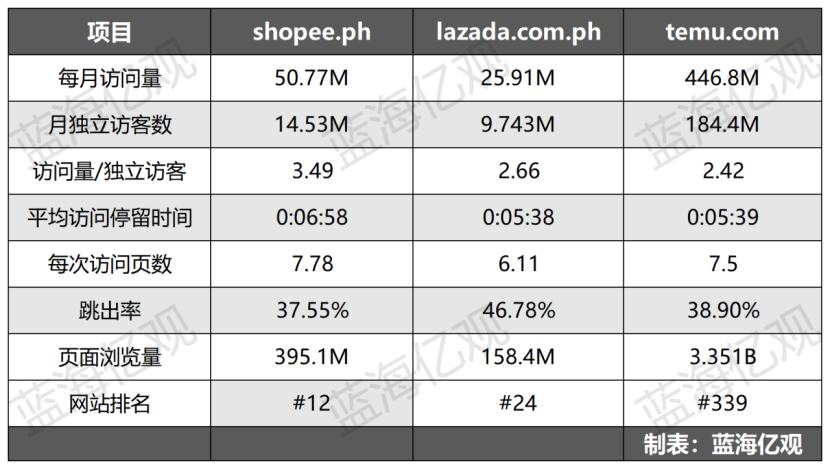

比如在Temu的第一站菲律宾,Shopee与Lazada的流量目前对Temu形成了碾压式的优势:近三个月内,Shopee菲律宾站的每月平均访问量约为5077万,Lazada的为2591万,远超Temu的133.8万。

在排名上,Temu也在菲律宾也严重掉队。Shopee和Lazada分别排在第12位和24位,而Temu排在339位。

图/Shopee、Lazada菲律宾站的流量及Temu全球流量(近三个月平均)

当然,流量呈现起起伏伏,仅是一个暂时的状态。然而,在衡量用户粘性的各种数据维度上(用户停留时间、访问页数、跳出率等),Shopee与Lazada也表现出色,甚至胜过了Temu(全球平均情况)。

比如,用户平均访问停留时间维度来看,Shopee菲律宾站达到了6分58秒,而Temu的只有5分29秒,在跳出率方面,Shopee也以37.55%胜于Temu的38.9%。

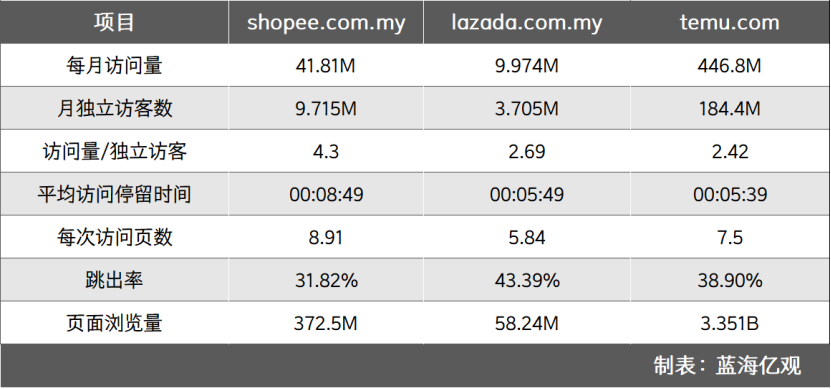

在马来西亚站,Shopee在用户平均访问停留时间、访问页数、跳出率等方面更是与Temu拉开了一大段距离,而Lazada与Temu相比也没有明显劣势。

图/Shopee、Lazada马来西亚站的流量及Temu全球流量(近三个月平均)

用户使用时长是一个衡量用户对电商平台粘度的重要指标。在这方面,Temu一度超过了亚马逊,并给它带来了一定的压力。然而在东南亚,Temu却被Shopee盖了下去。

这意味着,Shopee凭借着站内低廉的价格、庞大的SKU数量、丰富的商品款式等,牢牢地粘住了用户(较好的访问时长和访问页面),第一Temu形成了一个相对的护城河。

我们从Shopee与Lazada的流量来源,多少可以看出其用户粘性。两者的直接访问流量(直接访问域名)加上自然搜索产生的流量,即“免费流量”,超过了总流量了50%。相比之下,Temu初来乍到,要在菲律宾等东南亚国家迅速推起流量,意味着需要密集烧钱,这将让Temu背上巨大的成本负担。

图/Shopee与Lazada在菲律宾站上的流量构成

除了菲律宾和马来西亚,Shopee、Lazada在印度尼西亚等站点,也手握巨大的流量。2023年12月,Shopee印尼站的访问量达到了2.4亿,Lazada也达到了4860万。

与此同时,在东南亚月活用户已超3.25亿的TikTok以及在印尼月活超过1亿的Tokopedia,都将是Temu的有力对手。

除了流量方面的抢夺之外,Shopee、Lazada、TikTok也与Temu展开了“模式之争”,齐刷刷地推出了“全托管”,让原本价格水平很低的东南电商市场,卷入了更激烈的价格站。

这样一来,Temu在欧美市场风卷残云地“卷”死Dollar Tree等廉价店的低价,在东南亚有点吃不开了。

二、Temu的“低价核武器”在东南亚失灵:

Temu的最大优势,就是“击穿地板的低价”“惊掉眼球的低价”。然而,在东南亚,Temu的价格并不能“击穿地板”,也很难“惊掉眼球”。

因为,东南亚电商市场的价格已经足够低了,消费者也已经习惯了极端低价,尤其在Shopee和Lazada两个“低价卷王”面前,Temu的低价优势显得不太明显。

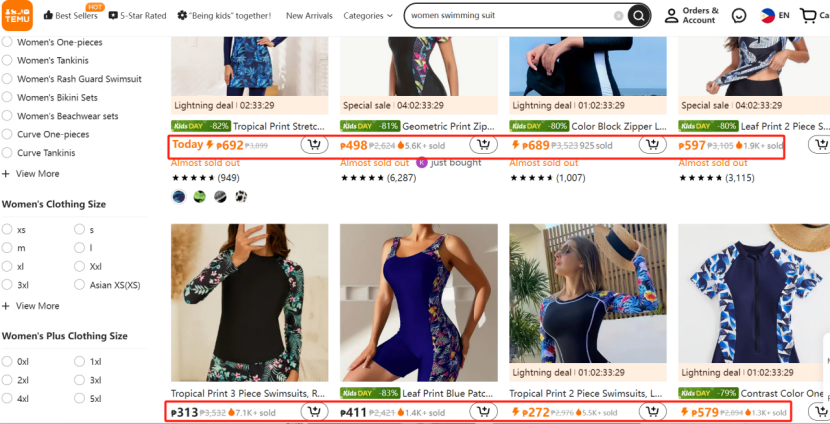

我们以消费者视角,在Temu和Shopee菲律宾站点上,随机搜索一些品类的关键词,自然搜索结果的第一页显示,Temu的许多商品价格,并没有比Shopee更有优势,甚至很多商品的价格还更高。

比如搜索“女士泳衣”,Temu的售价普遍在270-689比索(菲律宾货币单位,1元人民币兑7.97比索)不等,而Shopee经常可以看见120比索、140比索甚至88比索的泳衣。

图:Temu女士泳衣售价

图:Temu女士泳衣售价

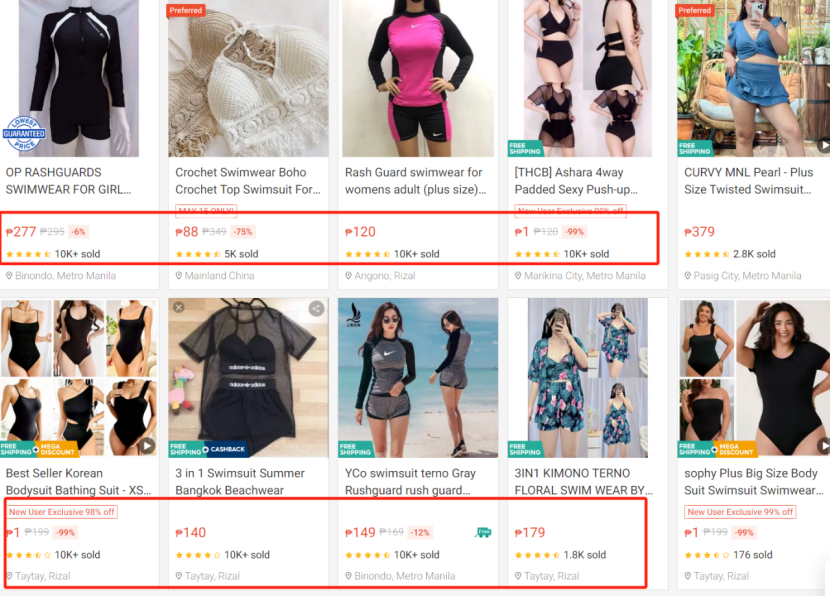

图:Shopee女士泳衣

图:Shopee女士泳衣

同样,我们搜索“男士皮鞋”等品类关键词,也看到了Temu售价相比Shopee并没有明显优势,甚至很多商品卖得更贵。

虽然随机搜索并没有严格的统计学意义,但以消费者视角来查询,所看到自然搜索页面,也具有一定的参考性。

目前,无论是Shopee还是Lazada、TikTok也都推出了自己的“全托管”模式。在这一模式的推动下,两个平台上的价格一降再降。

一位卖家向「蓝海亿观」透露,Lazada已经在菲律宾、印尼等上线了“Choice”全托管频道,主打低价格,入驻的卖家获得了大量的流量扶持。

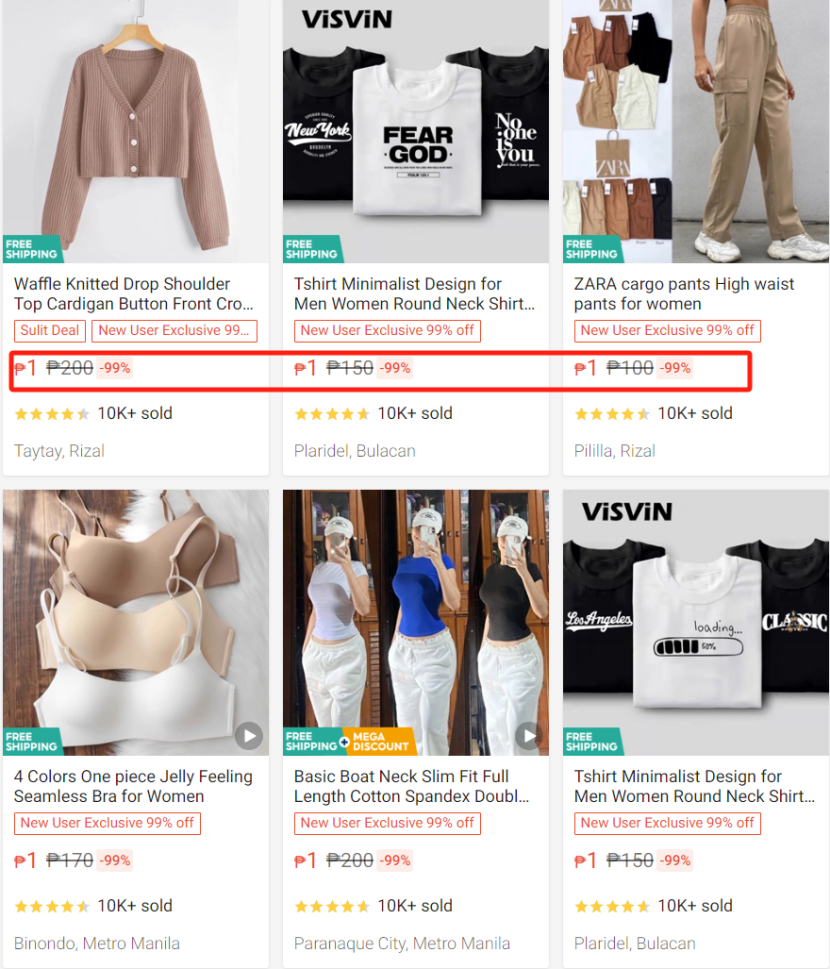

我们在Lazada菲律宾在“Choice”页面上,可以看到大量从 4.3 比索(0.077 美元)到 159 比索(2.84 美元)的“极端低价商品”

同样地,Shopee的第三方卖家和“全托管”也刮起了低价旋风,“新用户一元购包邮”以及各类击穿地板的低价,都比Temu上的许多商品更划算。在这种情况下,Temu的“低价”显得苍白无力。

图/Shopee菲律宾站的女装产品页面

图/Shopee菲律宾站的女装产品页面