大数据背后,亚马逊卖家必读!

2021年亚马逊爆发前所未有的“信任危机”,跨境行业正在经历一场变革,爱也好恨也好,你总要先研究透它,才知道亚马逊到底想干什么。

本文从 Marketplace Pulse 整理出亚马逊核心数据,从多个维度深度拆解,希望帮您看清整片森林,走出迷雾围城。

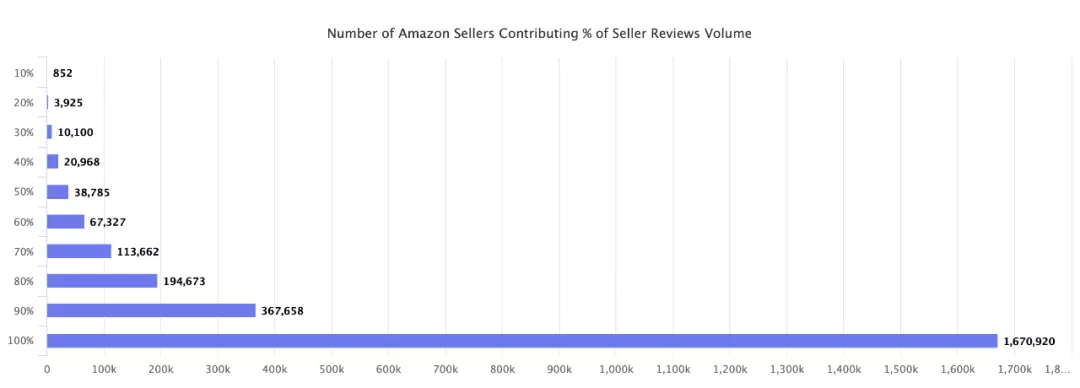

卖家:20%卖家创造90%销售额

2020年,852位卖家贡献了亚马逊全球10%的销售额,3.8万位卖家贡献50%,36万位卖家贡献90%,且头部卖家比腰部卖家增速更快。

(亚马逊卖家体量分布)

也就是说:20%的卖家创造了90%的销售额,“二八原则”在亚马逊淋漓尽致。

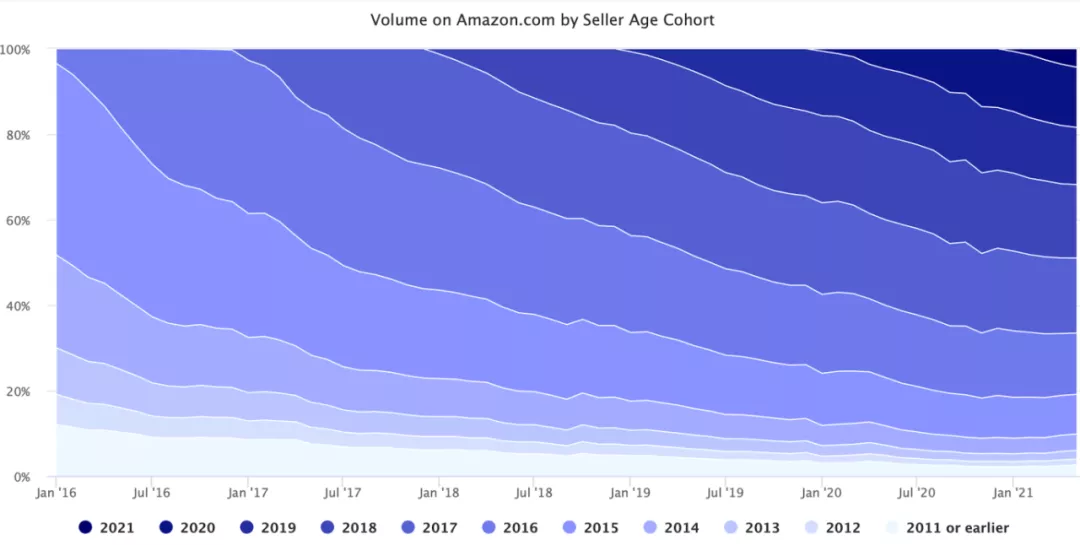

在亚马逊上,老卖家的流失速度远低于新卖家加入速度,许多2011年的“骨灰级”卖家依然活跃,且活得很健康:

截止6月1日数据,5年+老卖家创造了亚马逊全球33%的销量,比2019年的16%翻了一倍;在美、英、德、日4大主市场,去年50%的销量来自2018年之前入驻的老卖家。

(各“年龄段”卖家分布)

由于整个市场增长足够快,细分市场丰富,还没到竞争饱和地步。上图右上角的深蓝部分(新卖家)比较均匀:如果明显很小,代表市场趋近饱和;如果特别大,则代表老卖家在加速流失。

一个有意思的数据是,尽管2020年亚马逊销售额大涨44%,但卖家数量并没有明显增长。

(2018-2020年各月份亚马逊新增卖家)

整个2020年,亚马逊增加了130万卖家,与此前三年累计新增470万卖家相比,只能算勉强持平。而之所以我们感受不多,一大原因是中国卖家数量在猛增。

例如美国站,去年每月新入驻卖家50%以上来自中国,8月一度达到62.8%,彼长则此消,美国本土新卖家仅占40%,低于往年。

欧洲站更猛,去年亚马逊51.9%的新卖家(约72万)都去了欧洲。相对来说,欧洲国家之间的“可复制性”,无论对亚马逊还是卖家来说,迁移难度都要低很多。

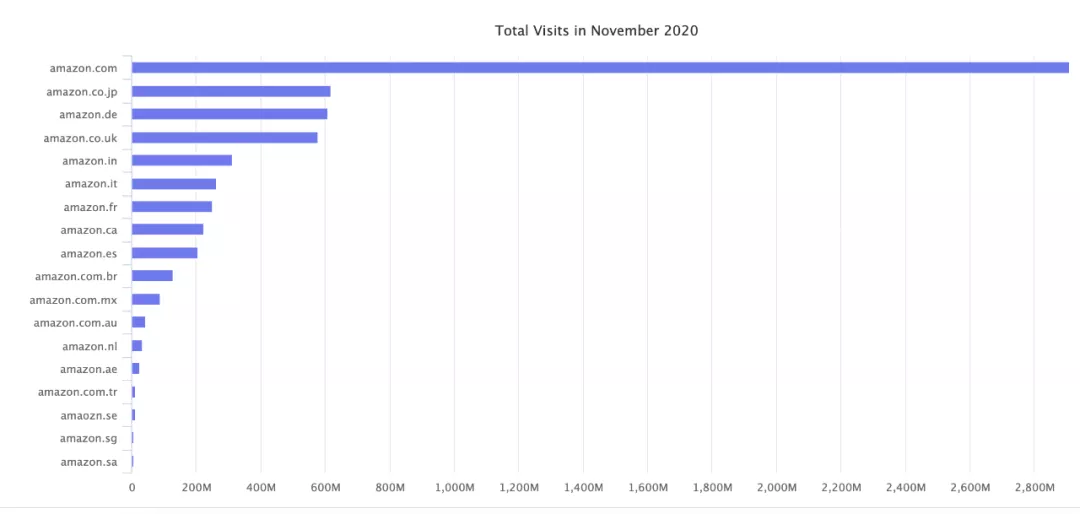

(亚马逊全球各站点流量排名)

在亚马逊全球各站点中,除了美国站(46%),访问量最大的是日本、英国、德国站(各10%),如果加上印度,前5大市场包揽了亚马逊80%流量,市场高度集中。

在亚马逊全球站点中,印度是一个神奇的国度。

一方面,自2013年印度站开业以来,吸引了70万卖家入驻,2020年6月超德国、10月超英国,成为亚马逊卖家第二多的站点;

另一方面,去年Great Indian Festival中,仅5000名卖家销售额达到1.3万美金,开单的只有11万名卖家。

别个是人傻钱多,印度是人多钱傻,未来印度是个潜力无限的新蓝海,但不可控风险也非常大。

去年,贝索斯提出“1000万中小微卖家入驻计划”,关键词是“微”——微型卖家。1000万个小卖家,相当于欧洲小国人口了,显然不可能靠中、美、欧完成,要突破增量瓶颈,印度就是亚马逊最好的“试验田”。而疫情中移动端购物火热和印度卖家普遍电脑盲,亚马逊甚至会加速印度版“纯手机端”上线。

扶持1000万“微型”卖家,放下西瓜,抓起芝麻,亚马逊这桌牌玩得很大。

亚马逊:既当裁判又上场踢球

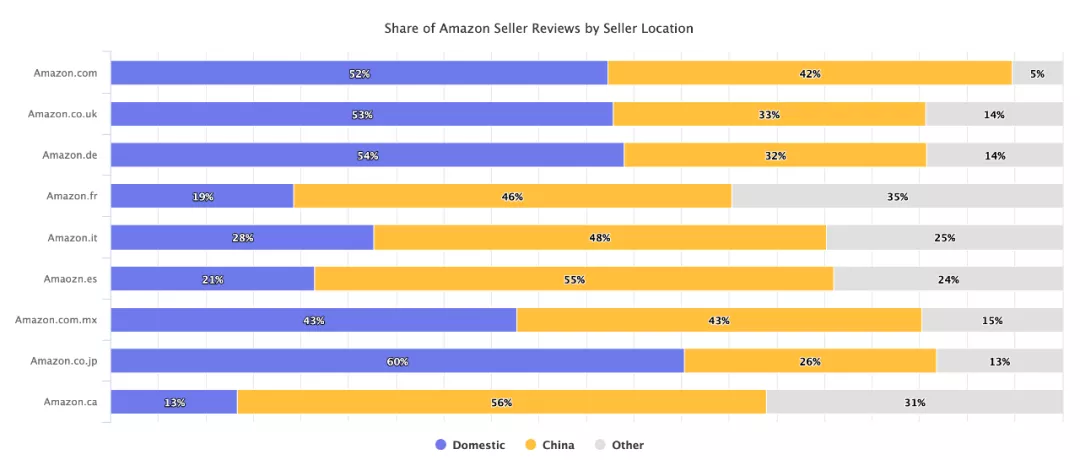

从销量上看,目前亚马逊GMV的大头来自本土市场和中国卖家,其他国家加起来也只占小部分。

去年美国站的销售额中,中国卖家占比42%,而其他国家卖家没超过1%的。在法国、意大利、西班牙、墨西哥和加拿大等国家站点,中国卖家的销售额占比,甚至碾压本土卖家。

(中国卖家销售份额)

有意思的是,亚马逊美国站和欧洲站“井水不犯河水”:欧洲卖家只占美国销量的极小部分,美国卖家也没几个在欧洲做大的。归根结底,中国制造的供应链优势,让欧美卖家在对方面前,谁也吸引不了谁,谁也奈何不了谁。

除了中外卖家之间的博弈,还有一股强大势力——亚马逊的“亲儿子”——自营品牌产品,既有亚马逊流量扶持,还有第三方卖家数据参考,根正苗红,可这个“亲儿子”并不算争气。

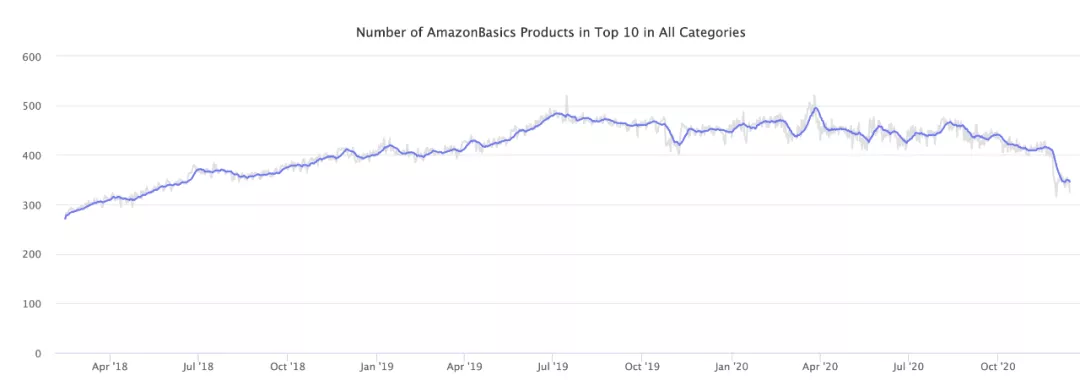

(亚马逊自有品牌入TOP10的数量变化)

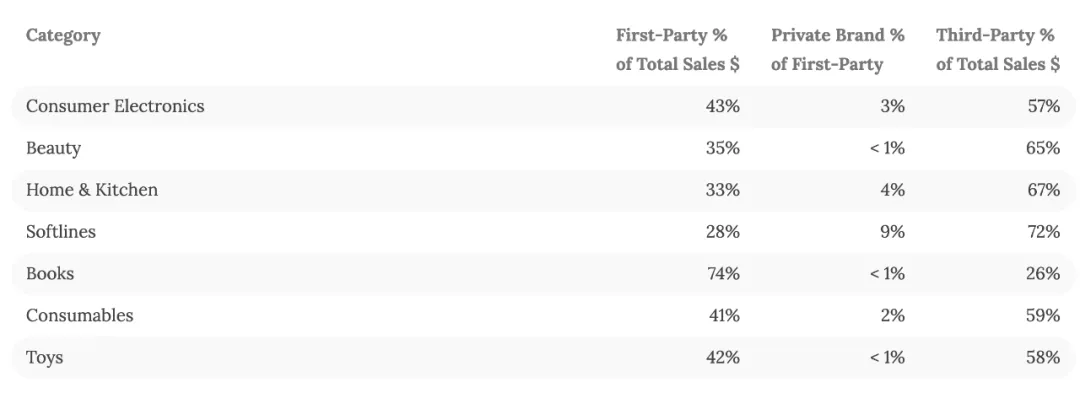

2020年疫情中,杀入TOP 10 榜单的亚马逊自营品牌数量表现平平,即使在10月Prime Day也没掀起太大风浪,年底甚至跌回疫前水平。亚马逊自营商品中,鞋服类自有品牌仅占9%,电子类3%,美妆类不到1%。

(亚马逊自有品牌类目占比)

虽然亚马逊一再努力在搜索中展示自有品牌甚至跟卖,但其收效甚微,国外买家并不太迷信“官方出品”背书。亚马逊畅销的自有品牌,多数散落在特定的子类目中,如电池、电缆等。

既当裁判又上场踢球,亚马逊如何维持这个微妙的平衡,对外界来说,吹哨规则可能永远是个秘密。

FBA:再也回不到从前

2020年,FBA宣布新增了50%库容,雇佣40多万员工,但就像无底洞一样,仓库永远都不够用。

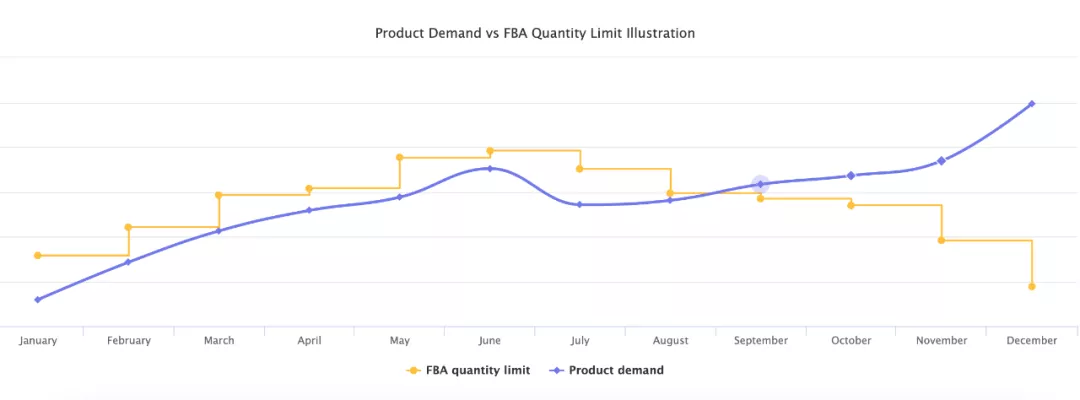

(FBA限制与需求)

供需两条线各顾各的,对亚马逊而言,不把库容腾出来,FBA恐怕再也回不到从前。

2020年两次限仓,2021年4月再次变更“入库限制政策”,5月推出“批量清货计划”,6月提前Prime Day,7月推出“捐赠计划”……

这一系列动作,都在引导卖家“加速周转、腾出库容”,疫情的变化超出了亚马逊的计划,从6月PD日的清货效果来看,亚马逊和卖家都不很满意,库存依旧是双方的大问题。

可以推测,亚马逊下半年的动作,大概率继续瞄准库存做文章。2021年电商增速已回落到2019年水平,即使4季度有一波传统旺季,但这漫长的等待,意味着更大的不确定成本。

因此,库存问题还是卖家后半年的关键词。可以考虑利用「FBA退仓增值业务」,把退货、死货的损失降到最低,让产品重获价值,同时加强与物流商、海外仓企业的紧密联动抗衡震荡,也是卖家后半年的必要动作。

隧道尽头是光明

进入后半年,欧美疫情在持续好转,跨境电商形势一日三变,在渐进中曲折:

对跨境电商来说,2021是供给丰富的一年。

和“创造供应”相比,平台更看重“聚合需求”,后半年亚马逊注意力转到买家,而不是产品。时移世易,无须纠结,多平台运营,控制风险,别被恐慌风向带偏了节奏,静待2022年春天,隧道尽头是光明。