尽管北半球春天已至,但全球货运市场的这个“冬天”,却似乎格外漫长……

2023年头两个月,随着制造商和分销商努力减少过剩库存,以应对利率上升和买家的消费热情下降,全球货运活动正继续减少。以下多组数据显示,与去年同期相比,1月和2月的全球货运流量正进一步下降,表明库存清理周期尚未结束:

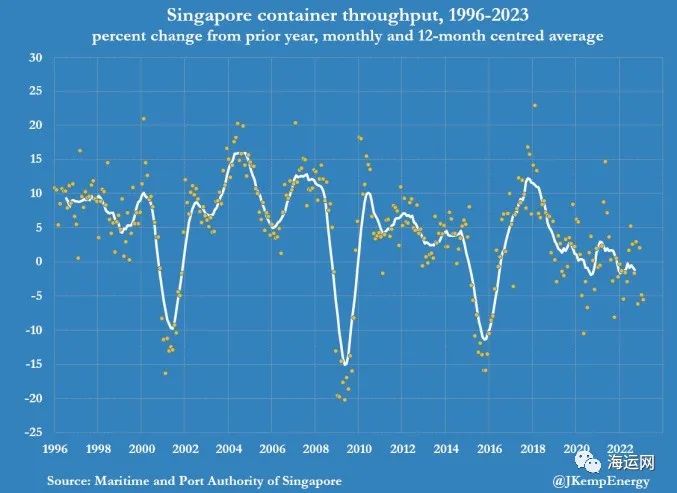

数据显示,新加坡2月份的海运集装箱吞吐量较上年同期下降6%,是自2020年4月和5月疫情达到第一波峰值以来最大的降幅之一。

美国前10大港口9个大幅下滑,洛杉矶港货运量下降43%!在去年夏天开始消退的疫情驱动的货运激增之后,数据清晰地描绘了集运的放缓。2023年2月装载进口量为249,407标准箱,同比下降41%,环比下降32%。出口量为82,404标准箱,同比下降14%。空集装箱数量为156,035标准箱,同比下降54%。2023年2月美国前10大港口的整体集装箱进口量下降了296,390标准箱,除塔科马港外,其他港口均出现下降。洛杉矶港的集装箱总量下降幅度最大,占TEU总量下降的40%。为2020年3月以来的最低水平。

洛杉矶港2月份的吞吐量为487,846标准箱,同比下降了43%,也是自2009年以来最糟糕的2月。洛杉矶港执行董事Gene Seroka表示:“全球贸易整体放缓,仓库积压以及西海岸港口货物转移美东加剧了2月份的下滑。虽然预计3月份货运量会有起色,但可能仍将低于2023年上半年的平均水平。”

同期的航空货运量,也继续降幅明显。通常运送价值更高商品、并对货运时间有更高要求的货运,会选用航空货运。

日本成田机场的航空货运量在去年12月同比下降24%后,1月份又同比下降了33%。伦敦希思罗机场1月份的航空货运业务量也较去年同期减少了6%,去年12月份则同比减少了11%。2月以来,发货量在春节假期结束后有所回升,但市场供大于求的格局不改,运价走势低迷。需求方面欧美去库进程略见成效,但居民消费降级趋势持续,短期内难见集运贸易量回升。

运力供给方面,交付压力逐步显现,拆解量有望提升但无法完全对冲交付规模,下半年交付潮的到来将对运价形成压力。目前非活跃运力比例持续上升至历史高位,航速则达历史低位。预计运价或将在底部有较长时间的震荡。作为货运市场萧条的回应,航运运费目前也已跌至了第一波疫情峰值以来的最低水平,因运力过剩的现象在各条航线上比比皆是。波罗的海货运交易所的FBX指数显示,在现货市场上,目前将一个40英尺当量(FEU)集装箱从中国海运到美西的成本,已经从一年前的近1.6万美元骤降至了1000美元出头一点。

从中国到北欧的现货运价也已从一年前的每FEU近1.4万美元,降至了约1400美元。

鉴于大多数集装箱在运抵美国后,是通过公路或铁路继续向内陆运输,因此陆运集装箱的数量也急剧下降。2023年前10周,美国主要铁路线路上运送的集装箱数量比2022年同期下降了9%。

下半年欧美批发商去库有望在传统消费季来临前初见成效,进口商可能会恢复部分旺季备货和补库的动作,若届时大型集装箱船旧船拆解潮能开启,对于新增运力形成一定对冲,则运价有望获得提振,但强度有限,全年运价整体行情将维持偏弱格局。

分析人士指出,需求运费下降的主要原因是全球通货膨胀、需求疲软。部分原因是,随着全球范围内的疫情封锁结束,人们转而在酒店、旅游、休闲和其他服务领域加大消费,而不再像疫情期间购买大量商品。

这种转变的惊人程度令制造商和零售商措手不及,大量过剩的原材料、正在生产和尚未售出的商品压在他们手中。过去一年,持续的高通胀、利率上升和日益黯淡的经济前景,也开始影响到那些较为昂贵的、对利息敏感的商品销量——如汽车、电子产品和家居商品等。

更为雪上加霜的是,自3月份开始,北美和欧洲的银行业危机陆续爆发,这可能会进一步收紧信贷,并在短期内加深货运市场的萧条。有经济学家就表示,近期的影响在很大程度上可能更多地取决于美国人的心理变化——他们是否有信心经济能够经受住这场可能直接冲击他们钱包的银行业风暴。“由于存在不确定性,企业可能不会继续招聘或投资,家庭也有可能变得更加节俭储蓄而非支出,这些反应的累积可能会中断经济扩张,”Northern Trust首席经济学家Carl Tannenbaum表示。事实上,推迟购买耐用品是企业和家庭减少支出、保存现金的最简单方法之一。有业内人士就指出,现在看来,至少在第二季度,库存清理和谨慎的买家行为可能会继续对货运市场走势造成压力。此后,货运市场能否实现复苏,则将取决于美国、欧洲和其他主要经济体,最终是否能避免全面衰退……