印度美妆市场调研!

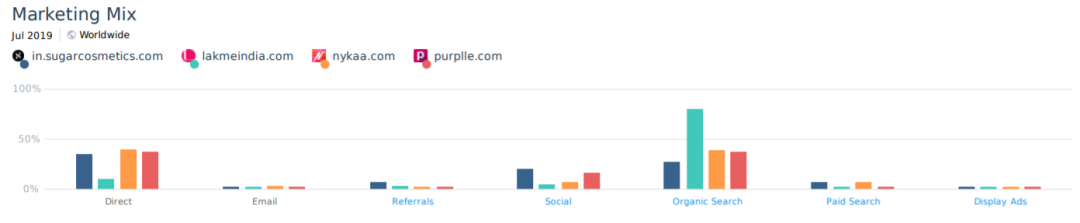

Purpll.com、lakmeindia.com、nykaa.com、in.sugarcosmetics.com、Amazon India等线上电商平台都会从中国采购一些美妆产品供给印度市场,中国美妆产品与韩国产品在印度市场的销量都低于欧美产品,中国美妆产品的优势在于更大众化、供应链更灵活。现阶段单从Amazon印度站的销量分析,美妆电商市场有很多问题,评分低、售后问题、单量不大、价格低等,中国卖家想涉足这类产品,供应链基础一定要打好。

虽然印度的本土品牌数量少,但是部分品牌还是被巨头收购了,比如印度著名的阿育吠陀品牌Forest Essentials(这是很多在印华人和旅游人士都被种草的一个品牌,笔者也多次帮朋友带过)被雅诗兰黛收购,还有一个知名印度彩妆护肤品牌Lakme(Amazon.in表现最好的美妆品牌)被联合利华收购。这也导致印度美妆的市场从销量占比上来看,被国际巨头占据了绝对的主导地位,更有甚者表示联合利华集团就独占40%的份额。

单从谷歌渠道的流量转化分析,一个转化的成本大概在十几元RMB

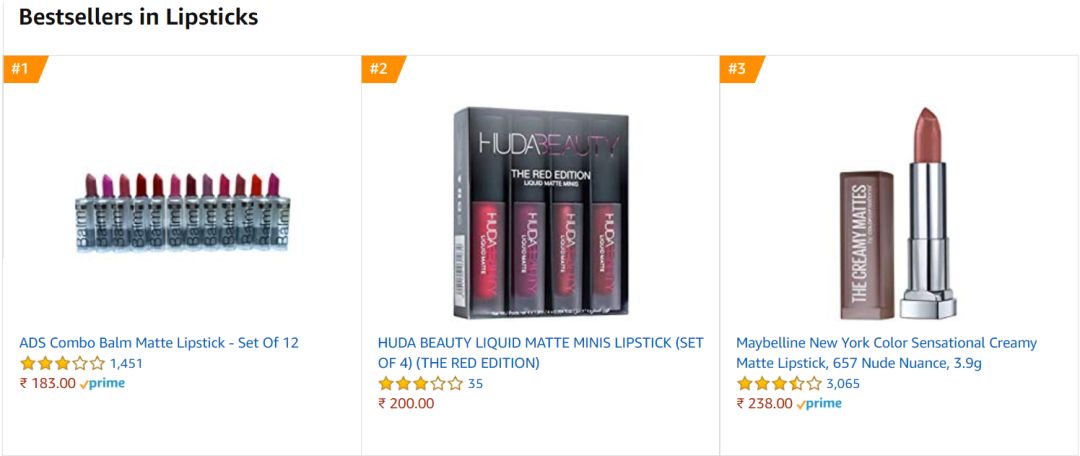

说出来你可能不会相信,整个印度大型的美妆代工企业只有3家(MINISO部分美妆产品就是在印度本地采购),而且印度竟然没有一家专业的美妆批发市场,更为夸张的是Amazon.in以口红bestseller举例,12支套装最便宜的时候售价才120卢比你敢信!这也导致整个印度美妆市场本土品牌和产品SKU的稀缺,保守估计本土品牌只占20%,80%为海外品牌。

更有印度业内人士估计称,印度美妆本土品牌约50来家,本土品牌中知名的品牌更少,只有KAMA,喜马拉雅等少数几家。这也使得众多的印度线上渠道纷纷选择从中国汕头、太仓、广州等化妆品主要生产基地进货。

另一方面,笔者发现:

1、印度24%的消费者喜欢自然的生活、支持有环保意识的企业;

2、印度消费者受印度草医学影响,特别崇尚纯天然的化妆品,他们认为化学产品不好,营销方面应该突出天然、有机和植物护肤,这一点对中国美妆品牌来说也是一个机会;

3、据Nature Republic称,以小容量推出的Kiss My Mini口红套装的销售量比单个产品的平均销量高出约30倍;

4、另外一个特点是印度有100多个民族,拥有多种肤色的人群,他们对底妆的要求偏欧美风,喜欢bling bling的、浓艳的色彩,目前整个印度化妆品市场的占比大约为个人护理占52%,美妆占48%。

对于印度的美妆市场从人均消费来看,印度人均美妆产品年消费支出才7美元,而一数据中国达到35美元,美国达到了240美元。印度人均收入只有中国的四分之一,美妆价格水平明显低于中国,平均客单价只有5-6美元。

现阶段单从Amazon印度站的销量分析,美妆电商市场有很多问题,评分低、售后问题、单量不大、价格低等,中国卖家想涉足这类产品,供应链基础一定要打好。像欧莱雅在美国卖25美元的产品,在印度只卖5美元,客单价低是一个大问题,但是市场潜力大。笔者个人认为现在是布局美妆品牌的好机会,只要解决了相应的配套供应链问题,华人的运营、营销水平还是能够完胜印度卖家的,最低的成本最大的成功率。

随手瞎写了一堆,欢迎感兴趣或者在做印度美妆的卖家加文章底部我的个人微信相互交流探讨。