美国哪些州有总收入税?

总收入税(gross receipts tax )通常被认为是最具经济破坏性的税收之一。从州总收入税转移将代表促进增长的变化,以使税法对企业和消费者都更友好,这在日益流动的经济中尤其必要。

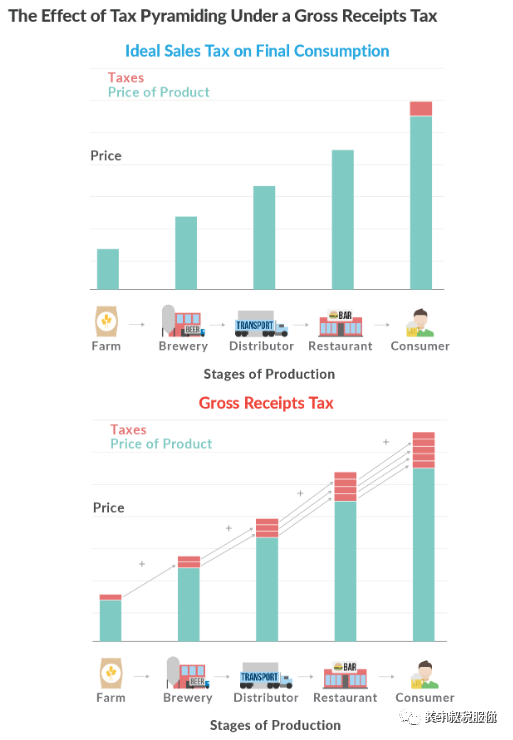

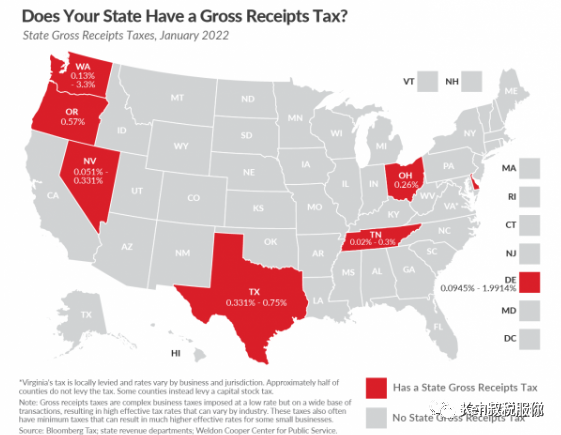

总收入税适用于公司的总销售额,不扣除公司的业务费用,如补偿和销售商品成本。这些税是在生产过程的每个阶段征收的,导致“税收金字塔“。 七个州(特拉华州、内华达州、俄亥俄州、俄勒冈州、田纳西州、德克萨斯州和华盛顿州)目前征收总收入税,而其他几个州,包括宾夕法尼亚州、弗吉尼亚州和西弗吉尼亚州,允许对总收入基础征收地方税。南卡罗来纳州在 2020 年将地方总收入税转变为对净收入(利润)征税。总收入税在 1930 年代在各州中广受欢迎,但在 1970 年代开始被州法院以违宪为由废除或废除。尽管几十年来它们一直被认为是低效和不健全的政策,但近年来,随着各州试图限制收入波动并弥补因侵蚀企业所得税 税基而损失的收入,它们又卷土重来。 正如地图所示,各州通常指定多个总收入税率,通常按行业划分,以减轻与这些税收相关的一些经济成本。利润率较低或生产过程中有更多阶段的企业和行业——每个阶段都单独征税——比垂直整合的高利润企业受到总收入税的打击更大,这意味着更多的工作是在内部完成的。由于交易较少,因此减少了税收风险)。尽管有些粗略,但差异利率试图在逐个行业的基础上调整这些差异。华盛顿的商业和职业税最高税率为 3.3%,其次是特拉华州的制造商和商人执照税,最高税率为 1.9914%。俄亥俄州和俄勒冈州的统一税率为0。 税基和允许的支出因总收入税的设计而异。德克萨斯州的保证金税允许选择扣除补偿或销售商品的成本,内华达州允许公司在前四个季度从该州的工资税中扣除 50% 的商业税负债 ,俄勒冈州允许扣除 35% 的补偿或销售商品成本。 总收入税会影响利润率低和产量高的公司,因为该税不会像企业所得税那样考虑企业的生产成本。对于初创企业和企业家来说,这些税收可能特别严重,他们通常在早年亏损,但仍需支付总收入。 这些税也不像结构良好的销售税那样关注最终消费。他们惩罚在生产过程中包含多项交易的公司,并对每个生产阶段征税——称为税收金字塔。随着这些中间税转移到消费者身上,价格上涨,对低收入人群的影响最大。 总收入税对消费者、工人和股东都施加了成本。因此,在竞争日益激烈的税收环境中,从这些对经济造成破坏的税收转变可以成为各州改进税法计划的一部分。