全球化公司|“中国版jellycat”,被泰国女孩疯抢

“泡泡玛特,为什么偏偏在泰国大爆特爆?

如今在泰国最火的是什么?答案一定少不了泡泡玛特的 Labubu。

有人在小红书发帖求助,纠结该不该给自己的泰国朋友送 Labubu:“Labubu 是火到不太玩盲盒的人都能 get 到的程度吗?”

评论区几乎是清一色的肯定:“放心买吧”“收到以后估计做梦都会笑醒吧”。

Labubu,活成了泡泡玛特的“新顶流”。

泡泡玛特,也靠 Labubu 等 IP “掏空”泰国乃至整个东南亚年轻人的钱包。

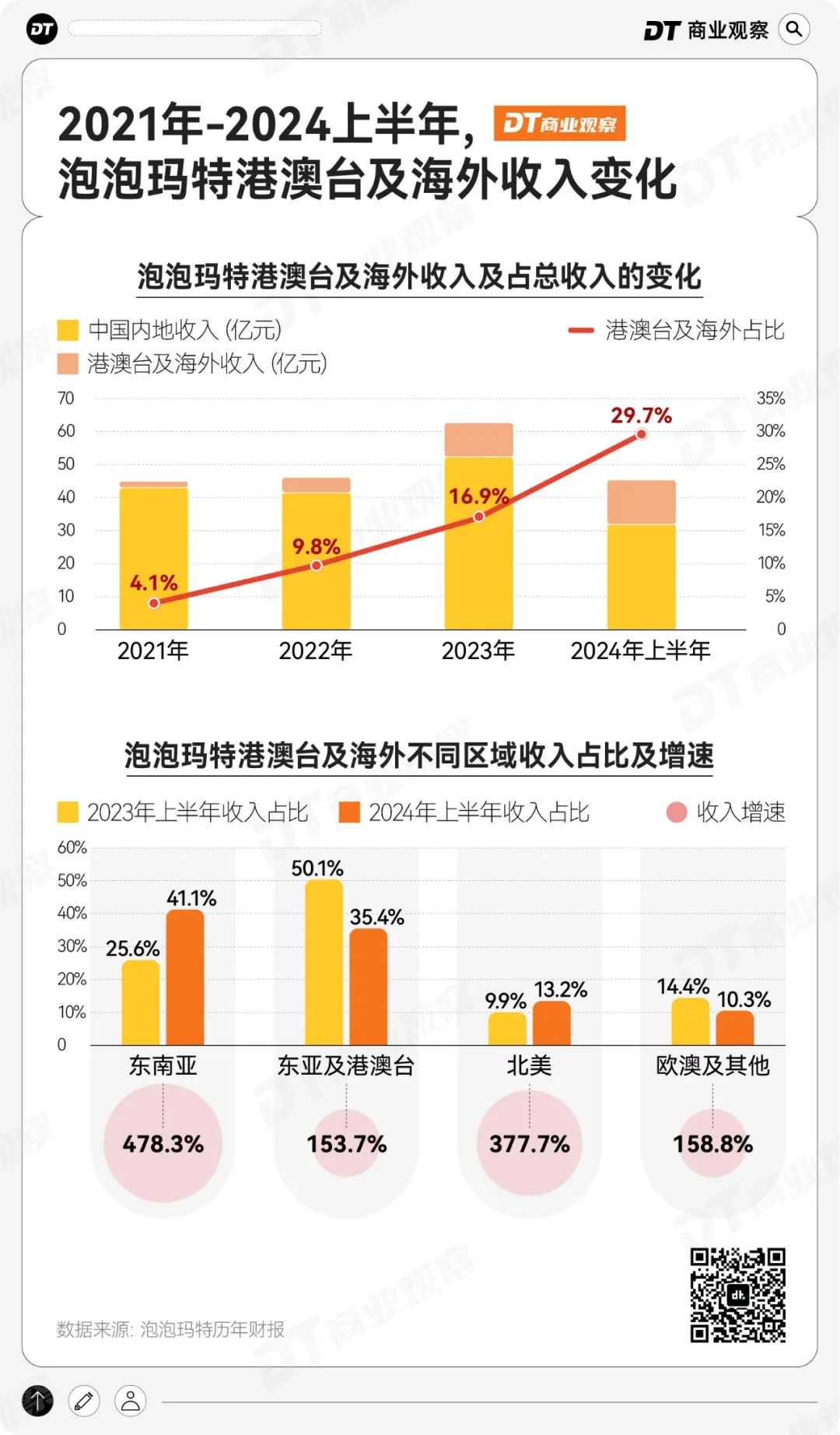

根据财报,泡泡玛特的港澳台及海外收入占比在2021年还只有4.1%,但在2024年上半年,这个数字已经接近30%,收入超过13亿元。

其中,东南亚地区是目前“最赚”的。

在泡泡玛特首次披露的港澳台及海外不同区域的收入占比中,东南亚贡献的份额最多(41.1%),收入增速也最快(478.3%)。

为什么泡泡玛特能在东南亚卖得那么好?Labubu 是怎么在东南亚走红的?除了 Labubu,泡泡玛特还做了什么俘获当地的消费者?

老 IP 意外“翻红”,东南亚本土 IP “吃香”

从IP收入来看,泡泡玛特在东南亚爆火的“大功臣”首先是 Labubu。

在泡泡玛特的 IP 宇宙中,如今爆火的 Labubu,其实早在2018年就推出了。

它属于 THE MONSTERS 系列旗下的核心 IP,设定是一只调皮可爱的北欧森林小精灵,不过近两年业绩逐渐“落寞”,去年才开始在东南亚重新“翻红”,今年热度更是持续走高,一跃成为新的顶梁柱。

财报显示,Labubu 所在的 THE MONSTERS 系列收入占比在今年上半年冲上第二(13.7%),反超之前排名更高的 SKULLPANDA(12.6%),仅次于“元老” MOLLY(17.2%)。

Labubu 之所以今年能在东南亚大爆火,一个关键的因素是“名人效应”。

一开始,Labubu 成为了泰国公主的“包搭子”,被称为“皇家同款”;后来在今年4月,韩国人气女团 BLACKPINK 的成员 Lisa (出生于泰国)连续三天在社交软件上晒出自己的 Labubu,成功引爆大家的关注和购买欲望,掀起“泡泡玛特”的热潮。

毛茸茸的 Labubu 很快就火成了“中国版 Jellycat ”——后者原本是安抚婴儿的毛绒玩偶,因为“丑萌”的风格走红,近两年在中国大火,成为许多年轻人的“精神陪伴”,用来满足自己的童心,缓解孤独。

对于 Labubu,不少泰国年轻人一开始也觉得它丑丑的,后来越看越可爱,“笑起来坏坏的,但内心非常纯真”,还有人把它纹到身上,将它视为“财神”,求财求平安。

因此,Labubu 在泰国甚至卖断了货。国内99元的盲盒,在泰国最高被炒到700元,溢价7倍。

为了抢到心心念念的 Labubu,不少泰国人直接跑到中国扫货,涌入泡泡玛特天猫直播间,甚至在闲鱼用英语买二手、秒下单。有网友遇到越南买家,感慨“闲鱼仿佛被东南亚入侵了,对方还会砍价,问我买两件能不能免运费”。

在老 IP Labubu 今年“意外”爆火之前,泡泡玛特为东南亚推出的本土化 IP CRYBABY (下称“哭娃”),也赚了不少钱。

泡泡玛特通过签约泰国的网红艺术家 MOLLY,推出哭娃系列,寓意是鼓励大家释放脆弱的情绪,即使伤心难过,哭一哭也没关系。

借助艺术家的高人气和 IP 传递出的情绪价值,哭娃在推出后,就成为了2023年泰国卖得第二好的 IP,后续哭娃和飞天小女警的联名款系列,也在东南亚卖爆了。

2024年上半年财报的 IP 收入中,CRYBABY(哭娃)首次作为单个 IP 出现,成为营收贡献 TOP 5 之一。

线下收入占7成,但开店过程十分谨慎

当 Labubu 和哭娃成为东南亚街头上最常见的“包搭子”时,泡泡玛特的线下门店也出现狂热的排队潮,挤满了想要“买娃”“改娃”的年轻人。

从泡泡玛特的港澳台及海外收入渠道来看,线下门店在2024上半年贡献了收入的大头,占了7成。

而在三年前,这份“荣光”还属于批发渠道。

2022年是一个分水岭。那一年泡泡玛特进入 DTC 转型期,开始加速布局海外直营门店。

到了2023年,线下渠道的收入占比就已经大幅增长至6成,而批发渠道则一路下降,如今只占1成左右,线上则占了2成左右。

这样的转变,源自泡泡玛特在开店策略上的“保守”——实际上,每进入一个新市场,泡泡玛特开店的过程都很谨慎。

一开始,比起直接在人流量最高的位置开出一个直营店,泡泡玛特更倾向先利用当地合作伙伴的分销渠道和优势,做 TO B 分销,或者和当地伙伴合资开店,默默站稳脚跟。

后来为了优化利润空间,加强海外和集团总部在 IP 研发、产品生产上的协调,泡泡玛特决心发力海外直营模式——但从动作来看,泡泡玛特并不激进。

以泡泡玛特在日本、英国和泰国的开店路径为例,泡泡玛特有自己的“开店三步走”。

首先是参加线下展会,让当地消费者初步了解品牌,同时结合电商平台销量观察当地消费者喜好;再根据当地合作伙伴的选址建议,开设机器人商店或快闪店,测试选址;最后,结合线上销量和线下测试的效果,泡泡玛特才会正式开线下门店,进一步触达消费者。

这样在海外开店的速度其实并不算快。即使抛开之前疫情影响的因素,泰国首店的前期筹备过程也持续了至少5个月。

也可能正是因为叠加了前期的展览曝光、选址测试、线上营销等因素,泡泡玛特在海外开店时往往才会获得更有确定性的流量和转化。

泡泡玛特的泰国首店开业当天凌晨,就有人通宵排队;今年 Labubu IP 主题店在曼谷开业,首日营业额就突破了1000万人民币,打破国产潮玩海外门店单日销售纪录。

如今,泡泡玛特的海外门店数仍不算多。截至2024上半年,港澳台及海外的门店数仅占总门店数的五分之一。

为什么偏偏是东南亚?

如果捋一下泡泡玛特的海外开店史,会发现泡泡玛特的海外首店在韩国,第二个店虽然选在了新加坡,但之后又在加拿大、英国、新西兰等国家开了个遍,从2023年开始才密集“围剿”东南亚。

为什么泡泡玛特偏偏在东南亚卖爆了呢?

首先不可否认的是,东南亚有潮玩消费的基因,且年轻消费者多。

以泰国为例,它容易受到日韩二次元、动漫文化的影响,本身也是不少玩具展览的主办国,是 IP 消费的热土。

比如自2016年开始,东南亚婴童及玩具展览会(包括潮玩)都在泰国举办;世界规模最大手办模型展 Wonder Festival 连续两年在东南亚的举办地,也是泰国。

泰国的年轻女性消费者较多,她们愿意为原创 IP 设计买单,和早期国内消费者为泡泡玛特狂热相似。

泡泡玛特海外电商负责人 Judy 此前曾对媒体披露东南亚的潮玩消费者画像,年龄集中在20-35岁,女性占比65%左右,和国内消费者画像接近。

而且只要有一个新产品在泰国火了,就很容易带动新加坡、马来西亚等其他地方一起“上头”。

其次,泡泡玛特在打造品牌声量这一块上,也真金白银地花了不少钱。

一方面,泡泡玛特会和全球知名大 IP 联名,借势打响自己的知名度。

虽然泡泡玛特原生 IP 在国内已经有一定的知名度了,但是在海外不一定“吃香”。所以泡泡玛特进入一个新地区后,往往会先和大 IP 联名,再找本土设计师推 IP。

在东南亚,泡泡玛特先和小黄人、三丽鸥等全球知名 IP 联名,让大家知道泡泡玛特是谁,后续才推出了哭娃。

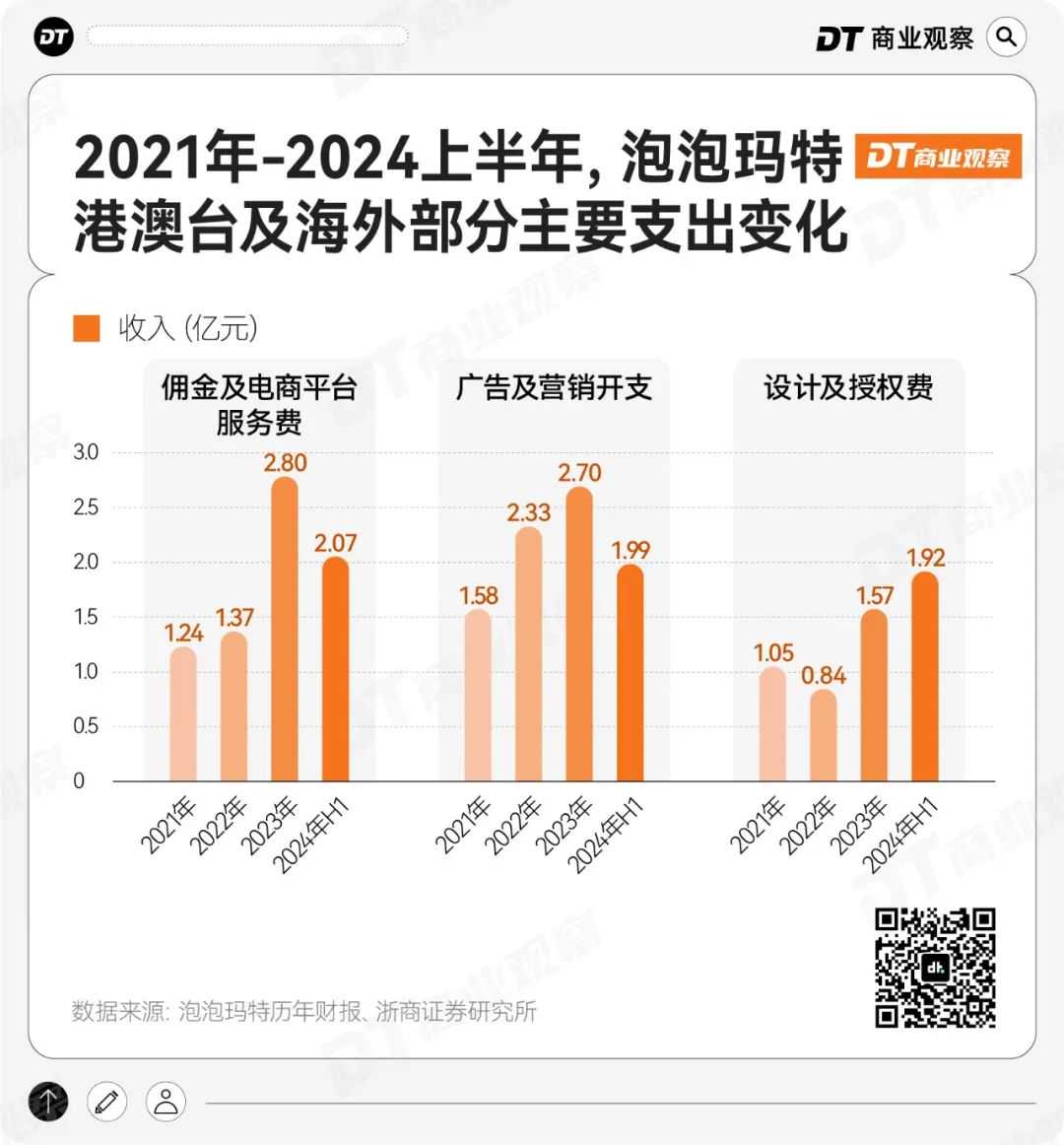

体现到财报里,是“设计及授权费”的开支猛涨,光是2024年上半年花的就已经超过2023年全年的钱了。

另一方面,泡泡玛特也做了不少本地化营销。

如果说名人效应的爆发是“偶然”,那么在社交媒体和电商平台的运营则给泡泡玛特的成功带来了更多“必然”。

2024年上半年财报提到,海外电商团队针对不同平台、不同国家实施差异化运营,包括 Shopee、Lazada 和 TikTok,还有品牌官网。对应的,佣金及电商平台服务费也一路水涨船高。

Judy 曾提到,泡泡玛特借助 Shopee 首页头版横幅广告进行曝光和引流,同时也会在平台的大促期间上新主力产品,“比如 Shopee 9.9超级购物节,泡泡玛特实现了销售额超20倍的爆发”。

而在 TikTok 的运营上,泡泡玛特会邀请当地 KOL 探店打卡、介绍 IP 和盲盒玩法。如今在泰国,在 TikTok 上直播拆盲盒已经成为了一种潮流,从而带动了产品爆卖。

尼尔森5月发布的报告显示,在 TikTok,泰国是涉及 Labubu 和泡泡玛特评论最多的国家,评论达到了36.5万条,其他国家的评论仅上千条。

写在最后

不管是外表邪恶、内心纯真的 Labubu,还是鼓励大家表达脆弱的哭娃,泡泡玛特在东南亚的爆火,都指向了当地消费者对“精神消费”和“情绪消费”的需求。

这和诺贝尔经济学奖得主斯蒂格利茨的观点似乎是相悖的。

他曾经提出:“人均 GDP 被看作经济产出效率的刻画指标,用以说明人们创造财富的能力,衡量经济发展长期变动。而在经济学有一个有趣的现象,当一个国家人均 GDP 到达一万美元时,这个国家文化产业会迎来大发展。”

比如,1913年,美国好莱坞黄金时代开启;1930年,乐高在丹麦问世;1981年,动漫在日本大热,并正式开始引进中国。而在中国,潮玩、二次元、喜剧等各种各样的文化也在不断兴起……它们本质上都是人们渴望丰富自己的精神世界。

但有意思的是,如果仅从人均 GDP 的数字来衡量,那么东南亚目前仅有新加坡符合这条标准。

对此,泡泡玛特国际总裁文德一根据对市场的观察,认为东南亚“人群收入水平和消费意愿是两码事”。

比如泰国曼谷旅游业发达,很多游客会在泰国“端盒”(直接购买一整套);菲律宾受美国影响,喜欢及时行乐,所以每个月15号和30号发薪日,都会释放出巨大的消费潜力。

这也意味着,如果只是简单地把国内的策略复制到海外,大概率会碰壁。

只有不断摸清海外市场的消费习惯和意愿,才能扎下根去。