《跨境电商上市公司2023年上半年经营分析》首发,7大指标,3条路径,洞察大卖增长秘籍

(温馨提示:电子报告获取方式详见文末)

跨境电商发展至今十余年,已陆续有十几家卖家企业登陆A股市场。从最早通过借壳上市的环球易购,到被上市公司并购的有棵树、通拓、泽宝,再到近年来登陆创业板的安克创新、致欧科技、赛维时代,以及上市后转型跨境电商的巨星科技、吉宏股份。

它们曾长期被视作跨境电商的标杆企业,是中小卖家效仿和追逐的对象。但在两年前,一场“封号潮”成为分水岭,部分卖家的业绩就此一落千丈,逐渐退出头部竞争,而另一部分卖家仍保持着高速增长之势。

“跨境眼观察系列报告”10月刊将聚焦这些跨境电商上市卖家,从数据和策略层面深入剖析,从中探索并总结一些对跨境电商企业有帮助的成功经验或失败教训。

7项数据拆解

把上市大卖横切给你看

一、营收利润:“封号潮”影响深远,业绩分化加剧

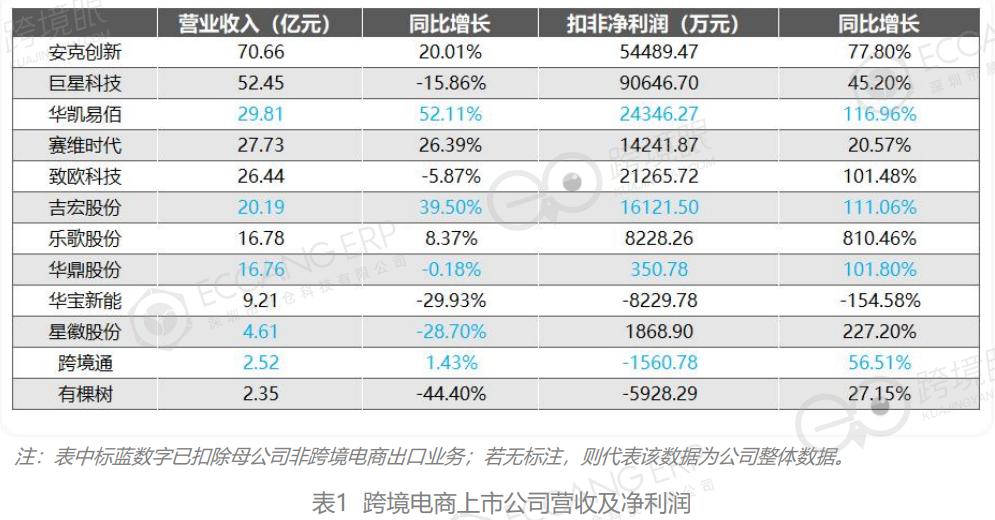

从营收规模来看,自跨境通遭遇“滑铁卢”后,安克创新基本稳坐头把交椅。上半年,安克创新营收达到70.66亿元,较上年增长20.01%,依旧保持稳健上升的势头。代工转型的巨星科技营收52.45亿元紧随其后。此外,上半年营收超过20亿元还有华凯易佰、赛维时代、致欧科技和吉宏股份。

而从成长角度,华凯易佰增幅最大,较上年同期增长52.11%,紧随其后的是吉宏股份(39.50%)、赛维时代(26.39%)。三家企业的共同之处在于,其主要业务都不是近几年被行业推崇的精品、品牌模式。

利润方面,巨星科技以9.06亿元遥遥领先,排在其后的依次为安克创新(5.45亿元)、华凯易佰(2.43亿元)、致欧科技(2.13亿元)。巨星科技在营收下滑的情况下,利润反而大幅增长,很大程度上源于成本控制及人民币贬值。

综合来看,安克创新、华凯易佰、赛维时代、吉宏股份实现营收和利润双增,且增幅均超过20%,是上半年表现最好的企业;华宝新能转盈为亏,跨境通、有棵树则仍陷于亏损泥潭,业绩分化明显。

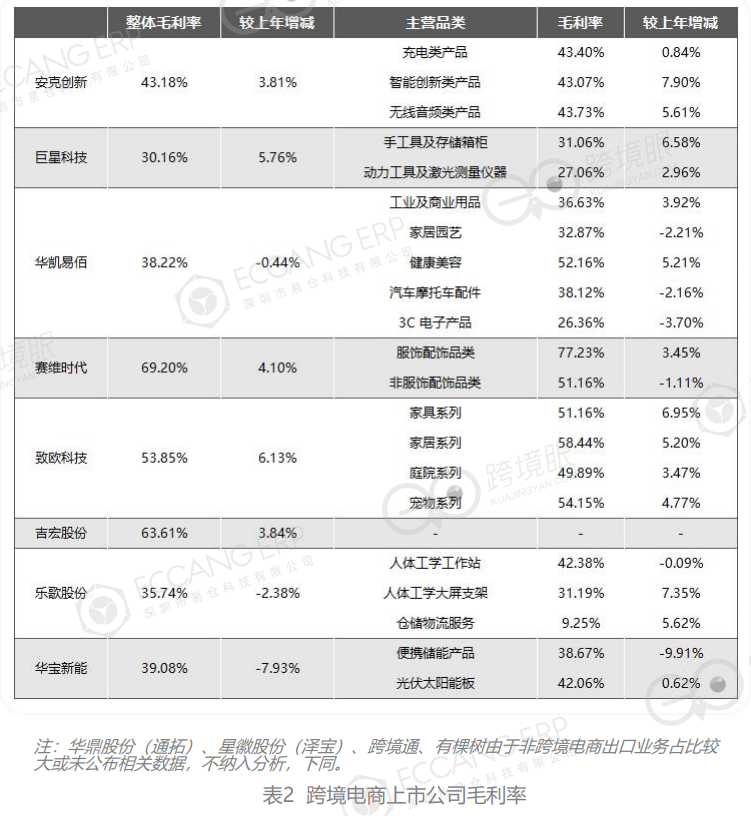

二、毛利率:运费下降、汇率波动,毛利率普涨

2023年上半年各卖家的毛利率较上年同期普遍上涨(见表2),主要有两个原因。

一是运费下降。过去两年国际航运运力紧张,全球海运价格高涨,进入2023年,全球航运体系逐步恢复正常,全球海运价格降幅明显。

二是人民币贬值。2022年年初,美元兑人民币汇率约为6.36,2023年人民币对美元持续贬值,汇率一度跌破7.3。

横向对比的话,赛维时代的毛利率最高,达到69.20%。不过值得注意的是,赛维时代的半年报中将运输费用归为销售费用,若根据新收入准则,将运输费用结转为营业成本,经调整后的毛利率约为45.41%。

三、净利率:品牌卖家产品溢价高、渠道议价强

相较于毛利率,净利率需要在毛利额的基础上减去其他期间费用和损益再除以收入计算,更能体现一家企业的产品竞争力及渠道竞争力。

整体来看,品牌卖家通常拥有更高的产品溢价和渠道议价能力,因此净利率会比铺货卖家要高不少。如表所示,安克创新、巨星科技上半年的净利率均超过10%,即便是上半年亏损的华宝新能,去年的净利率也能够达到8.95%。

值得注意的是,乐歌股份上半年26.41%超高的净利率,主要源于出售了位于加利福尼亚州的海外仓,增加税后收益3.62亿元。若扣除该一次性收入,乐歌股份上半年净利率约为4.89%,反而较前两年有所下滑。

关于其余4项数据,销售费用、研发费用、存货周转以及回款周期的拆解可拖至文末扫描二维码或点击“阅读原文”获取跨境眼观察系列电子报告10月刊。

3条增长路径

探寻上市大卖的增长之道

路径一:开辟第二曲线,破局增长困境

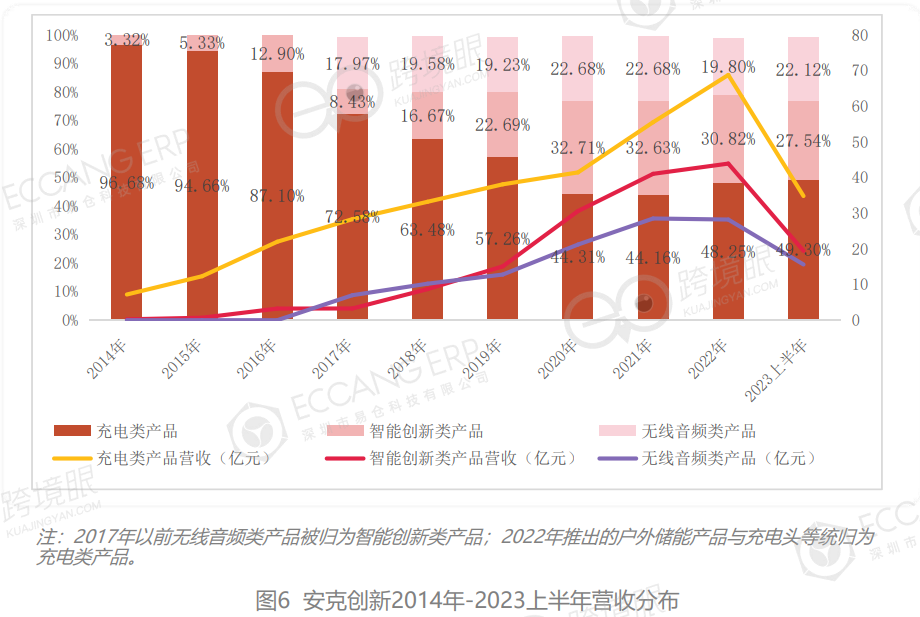

1.安克创新——从“充电配件品牌”到“消费电子品牌”

安克创新以充电线、充电头、充电宝等充电配件起家。但早在2014年,安克创新就开始尝试推出蓝牙耳机/音响、扫地机器人等非充电类产品。

随着持续的研发投入,智能家居、安防、车载、影音、声学等产品已成为安克创新持续增长的重要动力,增速甚至超过充电类产品。

2020年,充电类产品的营收占比首次低于50%。而随着智能创新类产品与无线音频类产品的增速放缓,2022年推出的户外储能产品又为安克创新续上燃料。

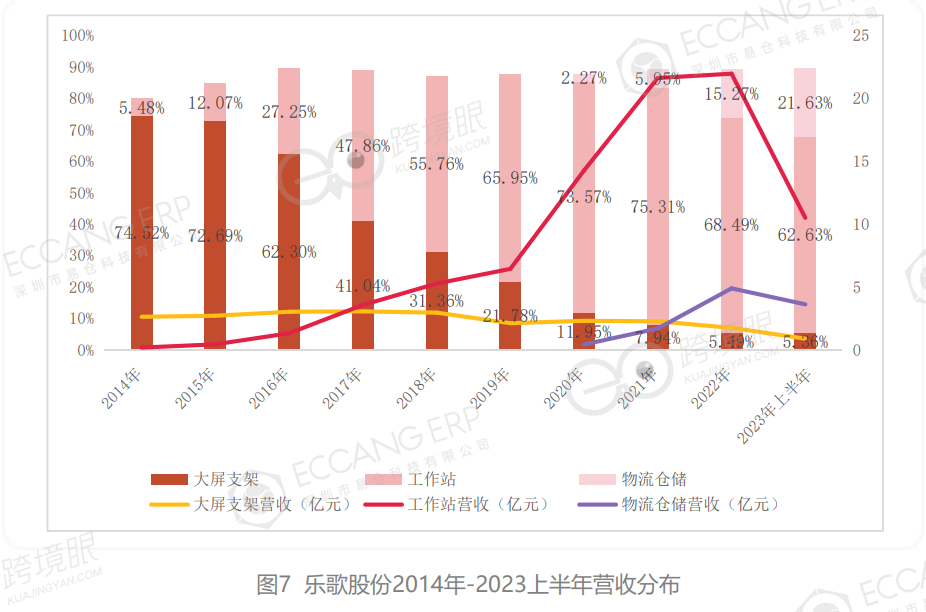

2.乐歌股份——两次业务调整,从卖家到服务商

2014年,乐歌股份的业务支柱是大屏支架产品,占比一度超过70%(见图7)。但从2015年开始,大屏支架业务出现停滞,为乐歌股份续上增长动力的是人体工学工作站。

至2020年,大屏支架的营收占比仅11.95%,工作站占比却超过70%,顺利完成产品结构切换。这一年,乐歌股份又启动了海外仓业务。

2023年上半年。乐歌股份海外仓业务实现收入3.63亿元,较上年同期增长101.13%,营收占比也从2020年的2.27%提升至21.63%。